Новые налоги по вкладам в 2021 году. Что важно знать :: Новости :: РБК Инвестиции

В 2021 году вводятся новые налоги на доходы с банковских вкладов. Разобрались, как посчитать, сколько частному инвестору нужно отдавать государству по новым условиям, и остались ли какие-то льготы

Фото: Fox_Ana / shutterstock

С 1 января 2021 года для россиян вступит в силу новый закон о налогообложении процентов по банковским вкладам. Разбираемся подробно, как все будет работать.

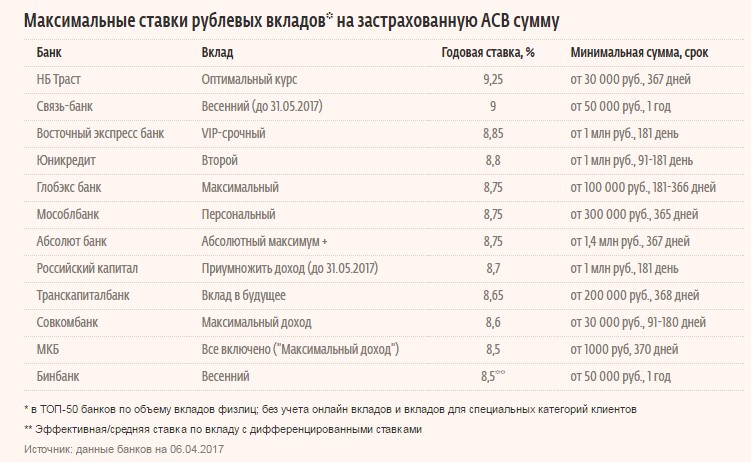

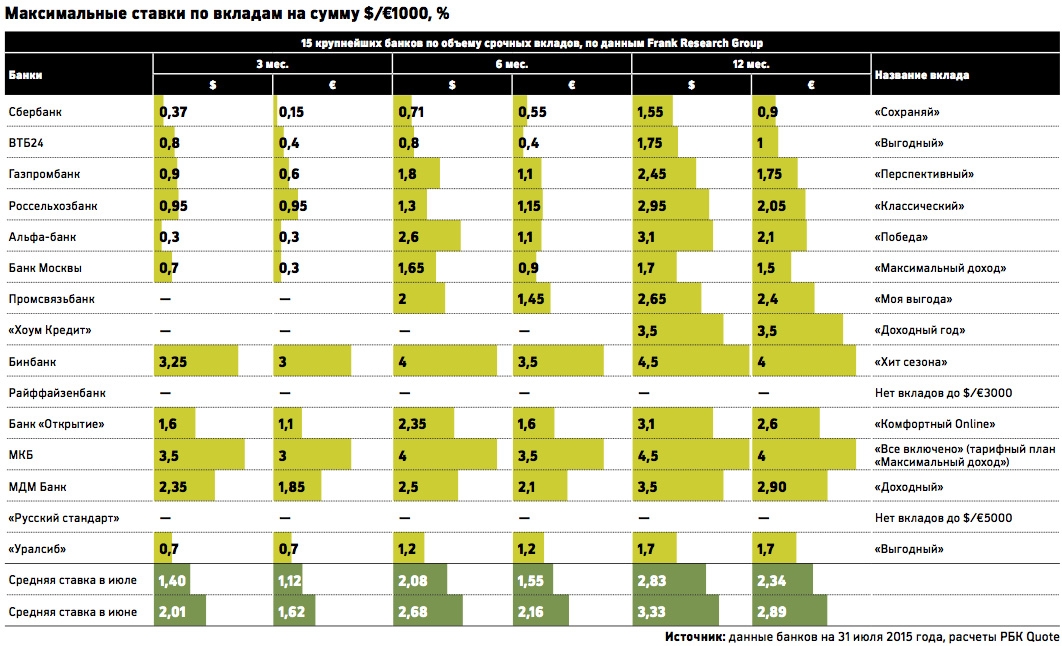

Раньше налог по депозитам нужно было платить только в том случае, если процентная ставка по вкладу превышала ключевую ставку ЦБ плюс 5 процентных пунктов. В таком случае, с этого «превышения» резидентам нужно было заплатить налог в 35%, нерезидентам — 30%. При ставке ЦБ 4,25%, налогооблагаемая база начинается с 9,25% и выше. Однако, таких высоких процентов по банковским вкладам давно нет, поэтому налог почти никто не платил.

Налоговый резидент — тот, кто платит налоги в бюджет той или иной страны. В России это люди, которые находились на территории страны 183 дня в течение 12 следующих друг за другом месяцев.

В России это люди, которые находились на территории страны 183 дня в течение 12 следующих друг за другом месяцев.

Теперь схема, по которой рассчитывается налогооблагаемая база, изменилась. Ставка будет одинаковая и для резидентов, и для нерезидентов — 13% НДФЛ. А правило «плюс 5%» больше не применяется.

Для процентных доходов от вкладов государство ввело необлагаемую сумму дохода. Это своего рода бонус — доход, на который не нужно будет платить налог. Все, что окажется выше этой суммы облагается налогом. Вот как рассчитывается необлагаемая сумма:

ключевая ставка

ЦБ на 1 января умножается на сумму в ₽1 млн.

К примеру, сейчас ключевая ставка ЦБ составляет 4,25%. Если она останется такой же на 1 января 2021 года, то налогообложению будет подлежать весь процентный доход, превышающий ₽42,5 тыс. Сколько у вас вкладов и на какую сумму — не имеет значения. Важно, превышает ли общая сумма полученных вами процентов необлагаемый минимум. Если да, то налог придется заплатить. Закон с такими условиями начнет действовать с 1 января 2021 года.

Фото: create jobs 51 / shutterstock

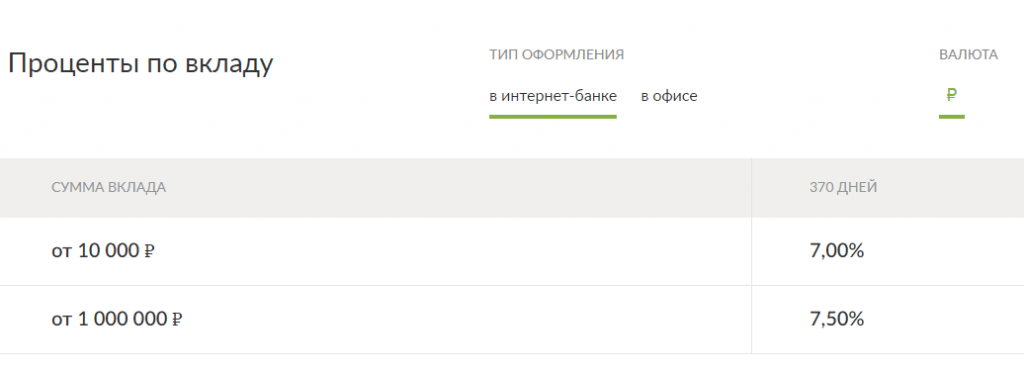

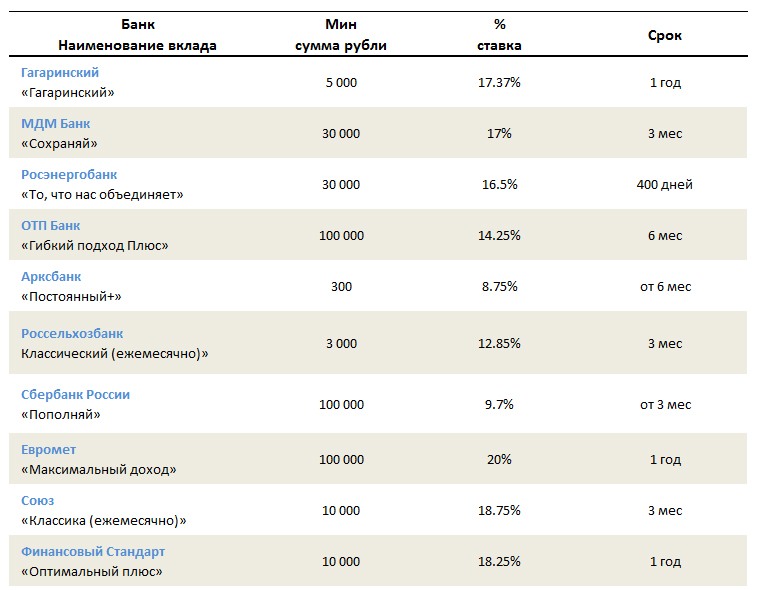

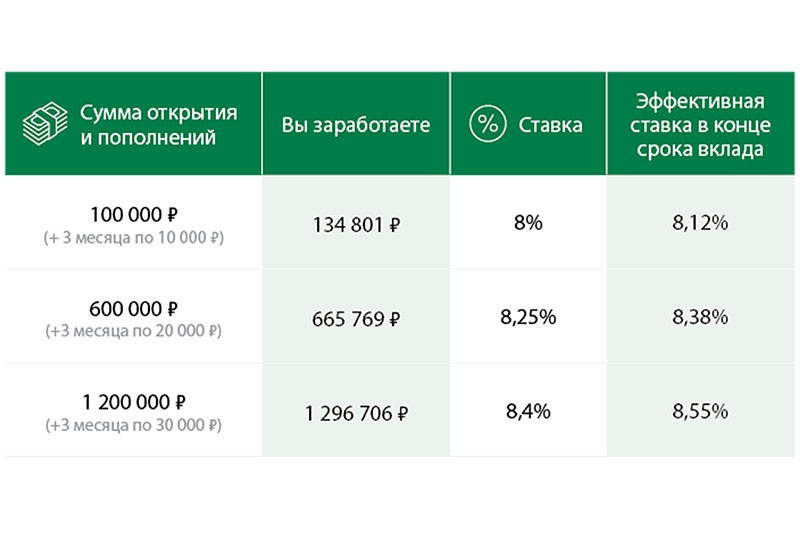

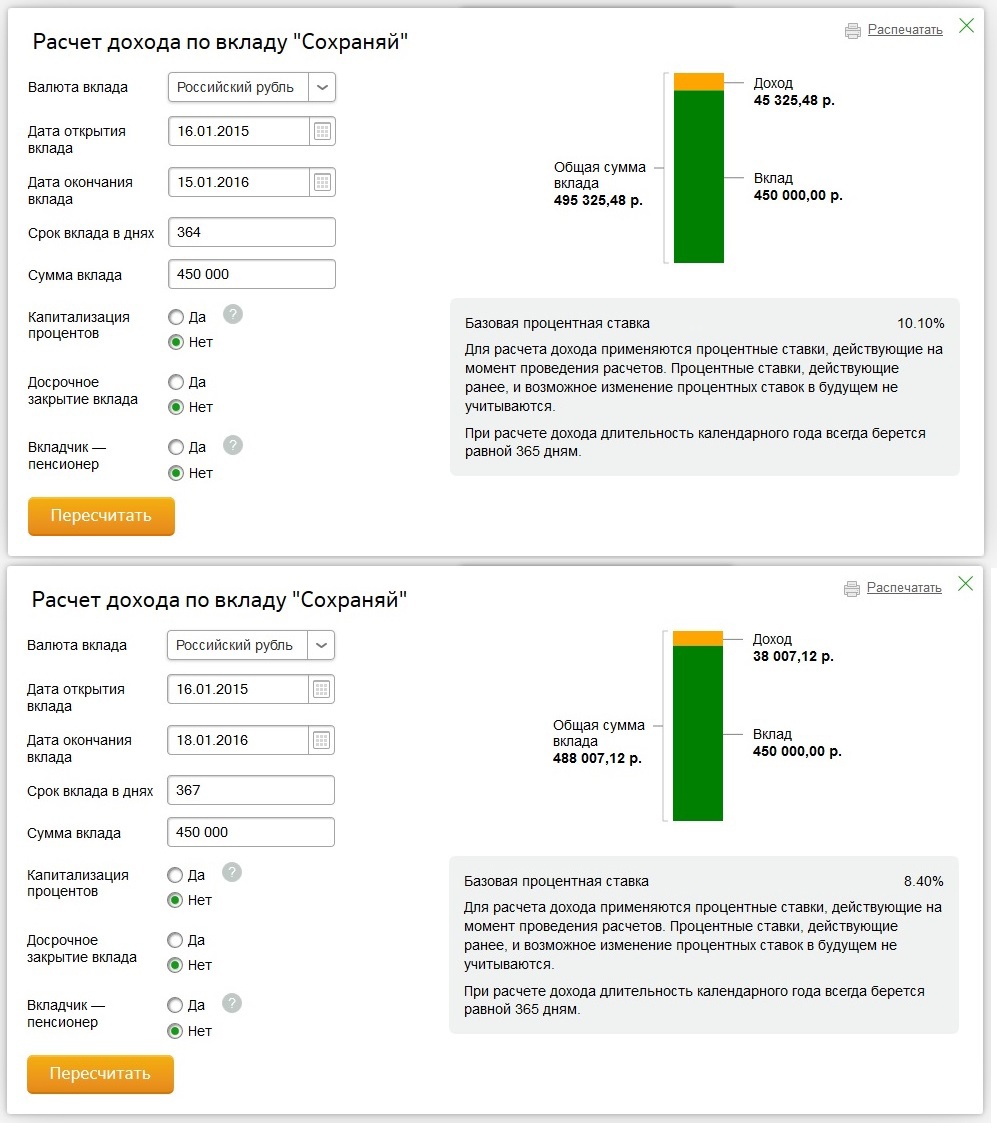

Если ваша общая сумма вкладов менее или равна ₽1 млн, еще не значит, что налог платить не придется. Когда банки предлагают вклады с процентной ставкой, превышающей ключевую ставку ЦБ, доход по таким вкладам может превысить необлагаемую сумму. Приведем пример.

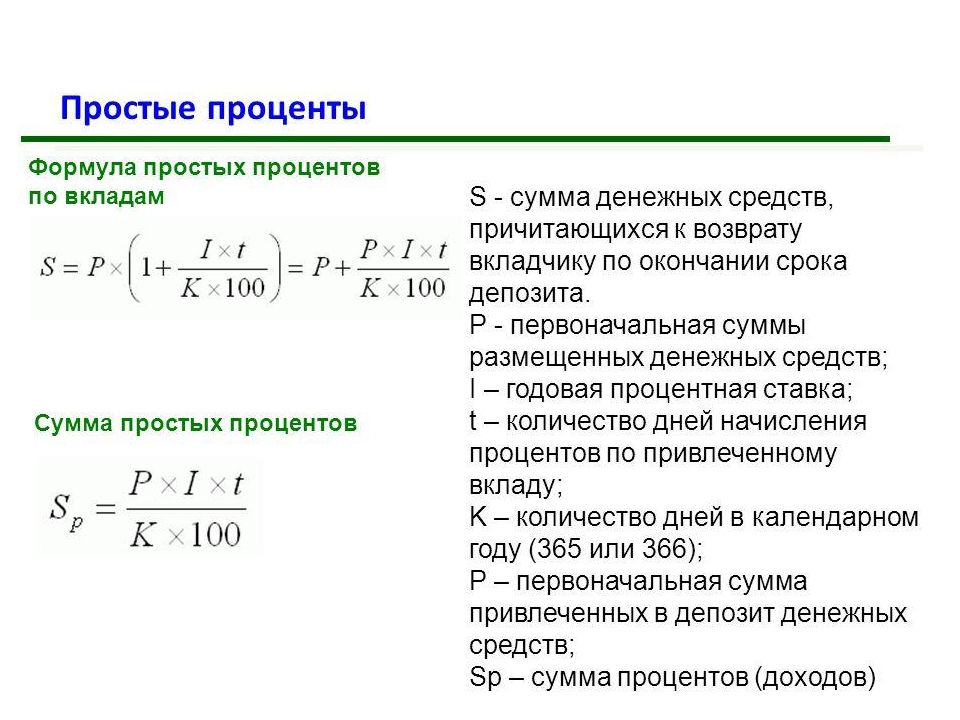

Как посчитать налог по вкладу

Представим, что на вашем банковском депозите лежит ₽900 тыс. по ставке 5,5% годовых. А ключевая ставка ЦБ составляет 4,25%.

Используем следующую формулу

(Ваш доход по вкладу — Необлагаемая сумма) * 13% = Налог на доход от вклада

Считаем сумму, с которой будет взиматься налог

₽900 тыс. * 5,5% (ставка по вкладу) — ₽1 млн * 4,25% (ставка ЦБ) =

* 5,5% (ставка по вкладу) — ₽1 млн * 4,25% (ставка ЦБ) =

₽49 500 — ₽42 500 = ₽7000

Считаем налог с получившейся суммы

₽7000 * 13% = ₽910

Итого: налог на вклад ₽900 тыс. под 5,5% при ключевой ставке ЦБ 4,25% составит ₽910.

В это уравнение можно подставить свои значения и понять, сколько вам нужно будет заплатить налогов по вкладам в 2021 году. Важный момент, который следует учесть: если вы открыли вклад в 2020 году, а закончится он в 2021 году, то стоит проверить, как выплачиваются проценты — по истечению срока вклада, ежеквартально или ежемесячно.

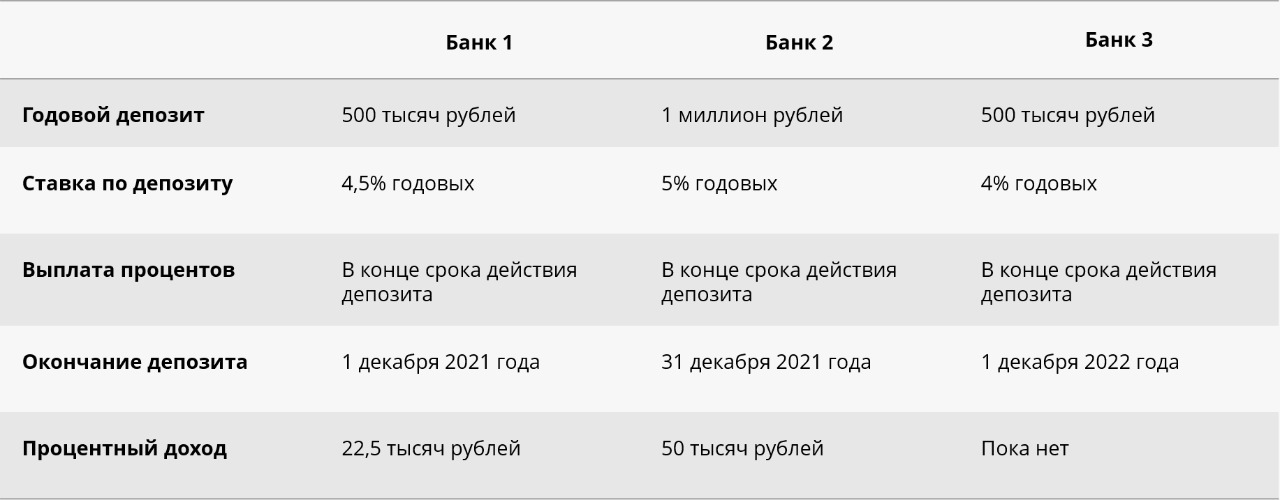

Допустим, человек открыл вклад 1 апреля 2020 года на один год. В таком случае, налогооблагаемая база может рассчитываться по-разному, предупреждает старший менеджер Ernst & Young Анна Савон: «Если проценты по вкладу выплачиваются ежемесячно или ежеквартально, НДФЛ за 2020 год необходимо будет уплатить по прежним правилам, за 3 месяца 2021 года — по новым. Если же по договору банковского вклада проценты выплачиваются в конце срока, то вся сумма процентов облагается налогом уже по новым правилам».

Фото: AntonSAN / shutterstock

Платить налог по вкладам нужно самостоятельно. Но подавать декларацию не придется. Банки сами направят информацию о ваших вкладах и доходах в Федеральную налоговую службу. Если ваши доходы превысят необлагаемую базу, ФНС пришлет вам уведомление, которое нужно будет оплатить. Налоги за текущий год оплачиваются в следующем. То есть за 2021 год вы будете платить только в 2022 году. Заплатить нужно будет до 1 декабря 2022 года.

Налог по вкладам можно не платить в двух случаях:

- Доходы по вкладам, процентная ставка по которым не более 1% годовых;

- Доходы по счетам эскроу — это специальный счет в банке, который используют в сделках, чтобы снизить риски.

Однако, некоторые моменты в законе оставляют вопросы, считает Игорь Шиков, советник налоговой практики Адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры».

«При расчете дохода используются только те проценты, которые были реально выплачены инвестору. Из-за этого непонятно, считать ли проценты выплаченными, если они начисляются на вклад, но не выплачиваются непосредственно на расчетный счет. Также не ясно, как считать доход у коллективных владельцев вклада. Например, если права на депозит принадлежат нескольким наследникам, или это совместный вклад супругов», — сказал эксперт «РБК Инвестициям».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Вклад «Мой доход»

индивидуальный срок вклада

ежемесячное начисление процентов

возможны дополнительные взносы во вклад

получение процентов на счет карты

возможность капитализации процентов

доступно открытие вклада онлайн

1. Доступно открытие вклада онлайн.

2. Выплата процентов ежемесячно, с возможностью перечисления:

- на текущий счёт;

- на счёт, на карту.

3. Возможна капитализация процентов.

4. Процентная ставка устанавливается в зависимости от суммы первоначального взноса и не изменяется в течение всего срока вклада, указанного в договоре.

5. Частичное снятие — не предусмотрено.

6. Пополнение вклада не позднее, чем за 60 дней до окончания срока действия вклада.

7. Автоматическое перезаключение при открытии вклада в офисе Банка (на тот же срок, на условиях и под процентную ставку, действующую по вкладу на момент перезаключения договора вклада). При открытии вклада в интернет-банке и мобильном приложении, автоматическое перезаключение договора не предусмотрено.

8. При досрочном расторжении договора проценты по вкладу выплачиваются в соответствующей валюте из расчёта ставки по вкладу «До востребования», действующей в Банке на дату расторжения договора.

| Валюта вклада | Сумма первоначального взноса | Годовая процентная ставка (в %) Срок вклада в днях | ||

|---|---|---|---|---|

| 91-180 | 181-366 | 367 | ||

| Рубли | 30 000 – 1 499 999,99 | 4,00% | 4,25% | 4,75% |

| от 1 500 000 | 4,25% | 4,50% | 5,00% | |

| Доллары США | от 1 000 | 0,10% | 0,10% | 0,25% |

Договор банковского вклада «Мой доход» (по доверенности)

Уведомление об открытии счета вклада с использованием системы ИПБ-Онлайн

Правила дистанционного обслуживания клиентов

Приложение № 1 к Правилам дистанционного банковского обслуживания

Приложение № 2 к Правилам дистанционного банковского обслуживания

Бесплатное SMS и E-mail информирование

SMS-сервис

Ежемесячные сообщения на Ваш мобильный телефон:

- сумма накопленных/выплаченных процентов

- остаток денежных средств на конец календарного месяца

- дата окончания срока Договора вклада (за 7 дней до окончания депозита)

E-mail сервис

Ежемесячные выписки на Ваш адрес электронной почты:

- сумма выплаченных процентов

- остаток денежных средств на конец календарного месяца

- движение денежных средств по счету вклада (если вклад предусматривает совершение расходных операций, либо пополнения)

Для подключения к услуге достаточно заполнить Заявление и передать его в Ваш офис обслуживания.

Сервис предоставляется бесплатно.

Интернет-банк

Подробную информацию о Вашем вкладе, сумме накопленных процентов, реквизитах счета Вы можете узнать в интернет-банке ИПБ-Онлайн. Ежедневно и круглосуточно будьте в курсе, что происходит с Вашими средствами.

Через Интернет-банк Вы можете провести разнообразные платежи за коммунальные услуги, Интернет, мобильный телефон, штрафов и пошлин, а также воспользоваться денежными переводами или оплатить за кредит в Банке.

Для Вашего удобства Вы можете оформить банковскую карту.

Беспроцентные кредиты для вкладчиков

Рекомендуем Вам специальный банковский продукт для вкладчиков — «Доходная карта».

При открытии вклада «Доходный» мы бесплатно выпустим для Вас кредитную банковскую карту Visa Platinum с беспроцентным периодом до 50 дней. Размер кредитного лимита до 80% от суммы Вашего вклада.

При оплате Ваших покупок по карте Visa Platinum мы возвращаем на Ваш счет бонусы Cash Back до 5%.

Для открытия кредитной карты Visa Platinum дополнительных документов не требуется.

Подробнее о вкладе «Доходный» и Доходной карте Visa Platinum

Бесплатное оформление доверенности

При открытии вклада Банк бесплатно оформляет Доверенности на распоряжение счетами, а также на получение денежных переводов. Доверенность может быть оформлена как разовая (например, на разовое получение сумм со счета), так и на полное распоряжение счетом. Для оформления доверенности необходимо обратиться к сотруднику офиса Банка, имея при себе паспорт и паспортные данные доверенного лица, и подписать доверенность в присутствии работника Банка.

Вклад «Мой прибыльный» ставка 7% – банк «Клюква»

Как к Вам обращаться *

Телефон *

Пермь

Березники

Соликамск

Чайковский

Полазна

Губаха

Москва

Город обслуживания *

ДО «Строгановский», г. Пермь, ул. Ленина,72а

Пермь, ул. Ленина,72а

ДО «На Сибирской», г. Пермь, ул. Сибирская, 52

ДО «Олимпия», г. Пермь, ул. Мира, 41

ДО «На Яблочкова», г. Пермь, ул. Яблочкова, 48/2

ДО «Закамский», г. Пермь, ул. Маршала Рыбалко, 101

ДО «Березниковский», г. Березники, ул. Пятилетки, 48

ДО «Парковый», г. Березники, пр. Советский, 28

ДО «На Торговой», г. Березники, ул. Парижской Коммуны,54

ДО «Верхнекамский», г. Березники, ул. Пятилетки, 85Б

ДО «Боровский», г. Соликамск, ул. Строителей, 10

ДО «Соликамский», г. Соликамск, 20 лет Победы, 173 В

ДО «Чайковский», г. Чайковский, ул. Ленина 36/2, стр.2

ДО «Полазненский», пос. Полазна, ул. Нефтяников, 7А

ДО «Губахинский», г. Губаха, ул. Ленина, 41

ККО «Московский», г. Москва, ул. Овчинниковская набережная,20 стр.1

Офис обслуживания

* — поля, обязательные для заполнения

Банковские депозиты Метод подтверждения дохода

Доказательство дохода

Чтобы доказать незарегистрированный доход, правительство может использовать метод банковских вкладов, который является косвенным методом.

Метод банковских вкладов основан на косвенных доказательствах, позволяющих показать банковские вклады, которые не соответствуют заявленному доходу лица.

Метод банковских вкладов Обычно

Банковские депозиты — один из основных методов, используемых государством для расчета налогооблагаемого дохода. В качестве косвенного метода используются косвенные средства для приблизительной оценки неучтенного налогооблагаемого дохода. Этот метод ориентирован на депозиты, внесенные на банковский или аналогичный счет в налоговый год.

В качестве косвенного метода используются косвенные средства для приблизительной оценки неучтенного налогооблагаемого дохода. Этот метод ориентирован на депозиты, внесенные на банковский или аналогичный счет в налоговый год.

С помощью этого метода все депозиты в банке физического лица и аналогичные счета за один год суммируются для получения валовых депозитов. Правительство будет пытаться идентифицировать необлагаемые налогом суммы, такие как подарки, переводы денег между счетами, погашение ссуд и наличные деньги, которые у человека были в наличии за этот год.Когда такие необлагаемые налогом суммы идентифицируются, если таковые имеются, они вычитаются из суммы валовых депозитов, в результате чего возникают налогооблагаемые банковские депозиты. К этой цифре добавляются денежные расходы, которые иначе не определены как необлагаемые налогом, которые затем считаются показателем валового дохода. Валовой доход уменьшается за счет применимых вычетов и освобождений. Полученная цифра определяется как «скорректированный налогооблагаемый доход». Затем эта цифра сравнивается с налогооблагаемым доходом, указанным физическим лицом в своей налоговой декларации.

Правительство может использовать только метод банковских вкладов или как подтверждение другого метода доказательства.

Доказательство налогооблагаемого дохода через банковские депозиты

Чтобы доказать незарегистрированный налогооблагаемый доход посредством метода банковских вкладов, правительство должно:

1. Показать, что физическое лицо занималось коммерческой или приносящей доход деятельностью,

2. Показать, что регулярные депозиты денежных средств были сделаны на счетах физического лица или на счетах, над которыми он имел или осуществлял контроль,

3.Показать, что было проведено полное расследование таких счетов для определения дохода по сравнению с недоходными депозитами, и

4. Показать неидентифицированные депозиты имеют характерный вид дохода.

Деловая или приносящая доход деятельность

Существует большое разнообразие видов деятельности, приносящих доход, и доказать, что физическое лицо, занимавшееся приносящей доход деятельностью в рассматриваемый налоговый год (годы), относительно легко с помощью метода банковских вкладов.

Деятельность, приносящая доход, может быть законной, например:

- врач,

- ювелир,

- политик и

- Владелец розничного магазина.

Или незаконно, например:

- хищение,

- взятки и

- наркодилер.

Анализ вкладов

В основе метода банковских депозитов лежит то, что физическое лицо, занимающееся приносящей доход деятельностью, регулярно вносит депозиты на банковские счета. Расследование правительства в отношении указанного банковского счета будет сосредоточено на установлении взаимосвязи между депозитами и деятельностью, приносящей доход.Правительство будет пытаться определить элементы, составляющие каждый депозит, наличные деньги и / или чек (ы) и суммы, на основе банковских записей, записей третьих лиц и, если таковые имеются, допущений физических лиц для установления налогооблагаемых квитанций.

В ходе расследования правительство изучит все разумно доступные предметы, такие как:

- карточки подписи,

- выписки из банка,

- квитанции,

- шт.,

- корешки чеков,

- аннулированных чеков,

- выплаты третьим лицам физическим лицам и

- бизнес-платежа физическому лицу.

Депонировано

Правительство не обязано подтверждать все или даже определенный процент вкладов физических лиц в качестве статей дохода. Правительству нужно только показать, что в течение рассматриваемого года физическое лицо занималось приносящей доход деятельностью, средства, имевшие видимость дохода, регулярно переводились на банковский счет (а) и что все справедливое и разумное было сделано для выявления и вычета любые статьи, не связанные с доходом, при определении общей налогооблагаемой прибыли.

Валютные вклады

Ящики для банковских вкладов будут содержать как наличные, так и чеки.Если существуют валютные депозиты, то чеки, выписанные на наличные деньги или физическому лицу, которые впоследствии обналичиваются, а снятие наличных денег должно вычитаться из общей суммы депозитов. Из-за возможности повторного депонирования, если такие действия не вычитаются, существует вероятность завышения суммы налогооблагаемого дохода.

Например: Физическое лицо заработало 30 000 долларов в год, которые были зачислены на его банковский счет в виде 20 000 долларов в форме чеков и 10 000 долларов наличными в течение того же года.Если бы физическое лицо выписало чеки на наличные на общую сумму 8000 долларов и перевело их на банковский счет в этом году, сумма вкладов составила бы 38000 долларов. Поэтому, чтобы гарантировать, что 8000 долларов не будут учтены дважды, ее следует вычесть из общей суммы, в результате чего получится правильная цифра — 30 000 долларов. Если физическое лицо выписало чеки на наличные на сумму 2500 долларов, то следует вычесть только 2500 долларов, потому что 2500 долларов — это общая сумма наличных, которая может быть возвращена. Если физическое лицо выписало чеки для получения наличных на общую сумму 13000 долларов, и, учитывая, что только 10000 долларов было внесено наличными, существует вероятность, что 3000 долларов могут быть повторно депонированы в следующем году, что правительство должно будет принять во внимание, если они не смогут определить личность потратил 3000 долларов в текущем году.

Если в течение года не было внесено денежных вкладов, то любые снятые денежные суммы не должны вычитаться из общей суммы депозита. Если какие-либо депозиты наличными были внесены до снятия наличных, суммы снятия наличных не будут вычитаться из общей суммы депозитов. Если снятие наличных можно отследить до определенного использования, такого как еда, одежда и т. Д., То итоговые суммы снятия наличных не будут вычитаться из общей суммы депозита, даже если наличные составляют часть общей суммы депозита.

Банковские записи отсутствуют или частично

Не всегда возможно получить полные банковские записи за определенный год. Эффект от неполных записей зависит от типа недостающих записей и от того, может ли правительственное расследование / анализ заполнить какие-либо пробелы. Суды располагали неполными банковскими записями, достаточными для тех случаев, когда правительство показало, что оно провело исчерпывающий поиск для определения источников вкладов, возможных дубликатов и возможных вычетов для определения общей суммы вкладов.

Исключение статей, не связанных с прибылью

Должно быть проведено приемлемое и полное расследование счетов физического лица, чтобы определить доход по сравнению с недоходными депозитами, чтобы подтвердить неизвестные превышения по депозитам в качестве налогооблагаемого дохода в настоящее время. Однако правительство не обязано опровергать все возможные источники дохода каждого депозита, но оно обязано доказать, что оно сделало все возможное, чтобы определить и исключить все статьи, не связанные с доходом.

Подтверждение отсутствия доходов

Если правительство обнаружит доказательства того, что статьи не являются вкладами, не связанными с доходом, оно должно предоставить прямые доказательства, которые оно использовало в целях подтверждения.

Ошибки добросовестности

Любой незарегистрированный доход, возникший в результате добросовестных ошибок бухгалтерского учета (, т.е. , математическая ошибка бухгалтера), не будет включаться в незарегистрированные итоговые суммы доходов.

Неопознанные депозиты

Любые депозиты, которые не были идентифицированы как доходные или недоходные, называются «неидентифицированными вкладами». Если правительство сможет показать в ходе своего расследования, что неопознанные депозиты имеют характерный вид текущего дохода, например, существенные косвенные доказательства в поддержку незаконного бизнеса, эти суммы будут использоваться при определении итоговых доходов. Частное лицо обязано преодолеть логические выводы правительственного расследования в поддержку неустановленных депозитов в качестве текущего дохода. От правительства не требуется признавать недействительными все возможные недоходные источники вкладов.

Частное лицо обязано преодолеть логические выводы правительственного расследования в поддержку неустановленных депозитов в качестве текущего дохода. От правительства не требуется признавать недействительными все возможные недоходные источники вкладов.

Сила доказательств, подтверждающих связь депозитов с приносящей доход деятельностью, полнота правительственного анализа депозитов и расследования определят, принимаются ли неидентифицированные депозиты в качестве текущих поступлений.

Банковские депозиты и неразмещенные валютные расходы

В некоторых случаях физическое лицо, которое занимается приносящей доход деятельностью, делает регулярные вклады на свой банковский счет, но также совершает денежные расходы, используя наличные деньги, которые не были депонированы на их банковский счет. В этом случае, чтобы включить эти недепонированные денежные суммы в общую сумму налогооблагаемого дохода, правительство должно доказать, что неучтенные денежные средства поступили из облагаемых налогом источников, и должно создать наличные денежные средства в начале налогового года, исключить необлагаемую ранее накопленную валюту.

Сумма денежных расходов

Есть два метода определения общих денежных расходов. Один из них — прямое доказательство денежных расходов из нераспределенных средств, обнаруженных в ходе правительственного расследования. Другой — косвенный метод сравнения известных общих расходов, заявленных в налоговой декларации (например, коммерческих расходов), с чеками, выписанными на расходы. Разница, полученная в результате этого сравнения, относится к оплате расходов наличными. Рассмотрение этой теории состоит в том, если у человека было снятие наличных со своего банковского счета (ов) в количестве, достаточном для покрытия денежных выплат.

Например: Физическое лицо заявляет в своей налоговой декларации о коммерческих расходах в размере 25 000 долларов. В ходе расследования, проведенного правительством в отношении банковского счета (-ов) данного лица, установлено, что только 15 000 долларов США были выписаны чеками на коммерческие расходы, а снятие наличных не производилось. Таким образом, предполагается, что данное лицо заплатило нераспределенными денежными средствами 10 000 долларов на покрытие деловых расходов. Затем 10 000 долларов добавляются к общему налогооблагаемому доходу.

Таким образом, предполагается, что данное лицо заплатило нераспределенными денежными средствами 10 000 долларов на покрытие деловых расходов. Затем 10 000 долларов добавляются к общему налогооблагаемому доходу.

Наличными

Определение начальной чистой стоимости и наличных денежных средств не является требованием в случае банковских вкладов.Однако необходимость определения наличных средств зависит от конкретного случая. Если анализ банковских депозитов не включает валютные депозиты или необеспеченные денежные расходы, то нет необходимости устанавливать сумму наличных денежных средств. Однако в случаях, когда есть валютные депозиты и нераспределенные денежные расходы, должна быть установлена начальная сумма наличных денег, если только правительство не докажет, что какие-либо ранее существовавшие наличные деньги не были основанием для расходов.

Правительство не обязано определять точную сумму наличных денег, оно должно только с разумной уверенностью подтвердить сумму наличных денег.

Разумные предложения

Правительство должно расследовать любые разумные и своевременные доводы, предоставленные этим лицом. Однако от правительства не требуется искать все мыслимые следы, чтобы установить невиновность человека.

Использование сводных диаграмм и графиков

По завершении рассмотрения дела правительство обычно вызывает свидетеля-эксперта для обобщения доказательств и представления графиков анализа банковских депозитов.Сводные таблицы не являются доказательством и не передаются присяжным.

Пример расчета банковских вкладов

Банковские депозиты плюс денежные расходы и отдельные статьи, не депонированные

2010 налоговый год

| Итого Депозиты на банковском (брокерском) счете | 100 600,00 долл. США | |

| Меньше: | ||

| Необлагаемые поступления | ||

| Переводы с других счетов | 1300 долларов США. 00 00 | |

| Повторные депозиты (плохие чеки) | 400,00 $ | |

| Поступления от заемных средств (займы) | 1 000,00 долл. США | |

| Поступления от погашения кредита | 500,00 $ | |

| Подарок | 200,00 $ | |

| Наследование | 2 500,00 долл. США | |

| Прочие депозиты — исключенные | 1000 долларов.00 | |

| — 6900,00 долл. США | ||

Чистые депозиты | 93 700,00 долл. США | |

| Плюс: | ||

| Денежные расходы | 10 000,00 долл. США | |

| Отдельные статьи доходов — не депонированные | 5 300,00 долл. США | |

| 15 300 долл. США.00 | ||

| Поступления брутто | 109 000,00 долл. США | |

| Меньше: | ||

| Деловые расходы | * $ — 21 000,00 | |

| Чистая прибыль от бизнеса | 88 000,00 долл. США | |

| Меньше: | ||

| Постатейные вычеты | * $ — 5 000,00 | |

| 83 000 долл. США.00 | ||

| Меньше: | ||

| Исключения (4) x 2650 долл. США | -10 600,00 $ | |

| Скорректированный налогооблагаемый доход | 72 400,00 долл. США | |

| Меньше: | ||

| Налогооблагаемая прибыль на декларацию | –41 000,00 долл. США | |

| Незарегистрированный налогооблагаемый доход | 31 400 долл. США.00 США.00 |

* Обычно определяется из поданной налоговой декларации. Однако, если расследование устанавливает суммы, превышающие суммы, заявленные при возврате (ах), более крупные суммы используются для целей уголовного расчета.

Распечатать эту страницу

Анализ финансовой отчетности банка

Представленные финансовые отчеты для банков несколько отличаются от большинства компаний, анализируемых инвесторами. Например, нет дебиторской задолженности или запасов, чтобы оценить, растут продажи или падают.Вдобавок ко всему существует несколько уникальных характеристик финансовой отчетности банка, которые включают в себя структуру баланса и отчета о прибылях и убытках. Однако, как только инвесторы имеют твердое представление о том, как банки получают доход и как анализировать, что движет этим доходом, финансовые отчеты банка становятся относительно легкими для понимания.

Как банки зарабатывают деньги

Банки принимают депозиты от потребителей и предприятий и выплачивают проценты по некоторым счетам. В свою очередь, банки принимают депозиты и либо вкладывают эти средства в ценные бумаги, либо ссужают компании и потребителей.Поскольку банки получают проценты по своим кредитам, их прибыль складывается из разницы между ставкой, которую они платят по депозитам, и ставкой, которую они зарабатывают или получают от заемщиков. Банки также получают процентный доход от инвестирования своих денежных средств в краткосрочные ценные бумаги, такие как казначейские облигации США.

Однако банки также получают доход от комиссионных доходов, которые они взимают за свои продукты и услуги, которые включают советы по управлению капиталом, комиссию за текущий счет, комиссию за овердрафт, комиссию за банкомат, проценты и комиссионные по кредитным картам.

Основным видом деятельности банка является управление спредом между депозитами, которые он выплачивает потребителям, и ставкой, которую он получает по их кредитам. Другими словами, когда процент, который банк получает по ссудам, превышает процент, который он выплачивает по депозитам, он получает доход за счет спреда процентных ставок. Размер этого спреда является основным фактором, определяющим прибыль, получаемую банком. Хотя мы не будем углубляться в то, как ставки определяются на рынке, несколько факторов влияют на ставки, включая денежно-кредитную политику, установленную Федеральным резервным банком, и доходность U.S. Treasuries. Ниже мы рассмотрим пример того, как выглядит спред процентной ставки для крупного банка.

Другими словами, когда процент, который банк получает по ссудам, превышает процент, который он выплачивает по депозитам, он получает доход за счет спреда процентных ставок. Размер этого спреда является основным фактором, определяющим прибыль, получаемую банком. Хотя мы не будем углубляться в то, как ставки определяются на рынке, несколько факторов влияют на ставки, включая денежно-кредитную политику, установленную Федеральным резервным банком, и доходность U.S. Treasuries. Ниже мы рассмотрим пример того, как выглядит спред процентной ставки для крупного банка.

Анализ финансовой отчетности банка

Взгляд изнутри на Bank of America Corporation (BAC)

Приведенная ниже таблица связывает воедино информацию из баланса и отчета о прибылях и убытках Bank of America, чтобы отобразить доход от доходных активов и процентов, выплачиваемых клиентам по процентным депозитам. Большинство банков предоставляют таблицы такого типа в годовом отчете за 10 тыс.Взаимодействие с другими людьми

- Ниже мы видим (зеленым цветом) процент или доходность, которую BofA получил от своих инвестиций и кредитов в 2017 году.

- Внизу таблицы (красным) показаны процентные расходы и процентная ставка, выплаченная вкладчикам на их процентных счетах.

Может показаться нелогичным, что депозиты показаны красным, а ссуды — зеленым. Однако для банка депозит является обязательством на его балансе, тогда как ссуд — это активы , потому что банк выплачивает проценты вкладчикам, , но получает процентный доход от ссуд .Другими словами, когда ваш местный банк предоставляет вам ипотеку, вы платите банковские проценты и основную сумму за весь срок действия ссуды. Ваши платежи — это поток дохода для банка, аналогичный дивидендам, которые вы можете заработать, инвестируя в акции.

Вы заметите, что статьи баланса — это средние остатки для каждой позиции , а не остаток на конец периода. Средние остатки обеспечивают лучшую аналитическую основу для понимания финансовых показателей банка.Также имеется соответствующий процентный доход или статья расходов и доходность за период времени.

Средние остатки обеспечивают лучшую аналитическую основу для понимания финансовых показателей банка.Также имеется соответствующий процентный доход или статья расходов и доходность за период времени.

В приведенной выше таблице BofA заработал 58,5 млрд долларов процентного дохода от кредитов и инвестиций (выделено фиолетовым цветом), одновременно выплачивая 12,9 млрд долларов США в виде процентов по депозитам (выделено синим цветом). Цифры выше говорят только отчасти. Общий доход банка указан в отчете о прибылях и убытках.

Отчет о прибылях и убытках

Отчет о прибылях и убытках Bank of America ниже из их годовых 10 тыс. За 2017 год.Вот основные направления:

- Общая сумма полученных процентов составила 57,5 миллиардов долларов (выделено зеленым цветом) для банка по ссудам и всем инвестициям и денежным позициям.

- Чистый процентный доход (выделен синим цветом) составил 44,6 миллиарда долларов за 2017 год и представляет собой доход, полученный после вычета расходов из процентного дохода. Опять же, чистый процентный доход в основном состоит из разницы между процентами, полученными по ссудам, и процентами, выплаченными вкладчикам.

- Непроцентные доходы составили 42 доллара США.6 миллиардов на 2017 год, , и этот доход включает комиссионный доход за продукты и услуги. Жизненно важно, чтобы банки диверсифицировали свои потоки доходов, получая доход от продуктов, не связанных с процентными ставками, чтобы защитить их от любых отрицательных колебаний доходности. Доход по этой категории включает в себя комиссию за банковский счет и обслуживание, трастовый доход, комиссию по ссудам и ипотеке, брокерские комиссии и доход от услуг по управлению активами, а также доход от торговых операций. Мы видим, что выручка BofA хорошо сбалансирована, и примерно половина выручки банка приходится на комиссионные и сервисные доходы.

- Чистая прибыль в размере 18,2 миллиарда долларов — это прибыль , полученная банком за 2017 год.

Доходы банка отличаются от доходов таких компаний, как Apple Inc. (AAPL). В отчете о прибылях и убытках Apple вверху будет строка выручки, озаглавленная «Чистые продажи или доход». Однако банк работает иначе. Для банка доход — это сумма чистого процентного дохода и непроцентного дохода. Чтобы запутать ситуацию, иногда аналитики указывают общий процентный доход вместо чистого процентного дохода при расчете выручки для банков, что приводит к завышению числа доходов, поскольку расходы не были вычтены из общего процентного дохода.

Изменения процентных ставок могут повлиять на объем определенных видов банковской деятельности, приносящих комиссионный доход. Например, объем выдачи жилищных ипотечных кредитов обычно снижается по мере роста процентных ставок, что приводит к снижению комиссий за выдачу кредитов. Напротив, пулы по обслуживанию ипотечных кредитов часто сталкиваются с более медленными предоплатами при повышении ставок, поскольку заемщики с меньшей вероятностью будут рефинансировать. В результате комиссионный доход и связанная с ним экономическая стоимость, возникающие в результате деятельности, связанной с обслуживанием ипотечных кредитов, могут увеличиваться или оставаться стабильными в периоды умеренного повышения процентных ставок.

Кроме того, по мере роста процентных ставок банки, как правило, получают больший процентный доход по ссудам с плавающей ставкой, поскольку они могут повышать ставку, взимаемую с заемщиков, как в случае с кредитными картами. Однако чрезмерно высокие процентные ставки могут нанести ущерб экономике и привести к снижению спроса на кредиты, тем самым уменьшив чистую прибыль банка.

Бухгалтерский баланс

Баланс Bank of America ниже их годовых 10 тыс. За 2017 год.

Есть три основных направления:

- Наличные деньги — это денежные средства, хранящиеся на депозите, а иногда банки хранят наличные деньги для других банков.У BofA около 157 миллиардов долларов наличными, что является важным аспектом для инвесторов, которые надеются, что банк увеличит свои дивиденды или обратный выкуп акций.

- Ценные бумаги , как правило, представляют собой краткосрочные инвестиции, от которых банк получает доход, включая казначейские обязательства США и государственные учреждения.

- Ссуды — это хлеб с маслом для большинства банков и, как правило, самый крупный актив на балансе. У BofA есть ссуды на сумму 926 миллиардов долларов. Инвесторы отслеживают рост ссуд, чтобы определить, увеличивает ли банк свои ссуды и использует ли банковские депозиты для получения благоприятной доходности.

- Депозиты являются крупнейшим обязательством банка и включают счета денежного рынка, сберегательные и текущие счета. Включены как процентные, так и беспроцентные счета. Хотя депозиты относятся к пассивам, они имеют решающее значение для способности банка предоставлять ссуды. Если у банка недостаточно депозитов, это может привести к замедлению роста кредита или банку, возможно, придется взять в долг для удовлетворения спроса на ссуду, обслуживание которого будет намного дороже, чем проценты, выплачиваемые по депозитам.

Кредитное плечо и риск

Банковское дело — это бизнес с высокой долей заемных средств, требующий от регулирующих органов диктовать минимальные уровни капитала, чтобы помочь обеспечить платежеспособность каждого банка и банковской системы. В США деятельность банков регулируется несколькими агентствами, и некоторые из них включают Федеральную резервную систему (ФРС), Управление валютного контролера, Управление по надзору за сбережениями и Федеральную корпорацию по страхованию вкладов (FDIC). Эти регулирующие органы сосредоточены на обеспечении соблюдения требований для поддержания устойчивости и целостности банковской системы.

Риск процентной ставки

Банки берут на себя финансовый риск, когда они предоставляют ссуды по процентным ставкам, которые отличаются от ставок, выплачиваемых вкладчикам. Риск процентной ставки — это управление разницей между процентами, выплаченными по депозитам и полученными по кредитам, с течением времени.

Депозиты обычно представляют собой краткосрочные инвестиции и адаптируются к текущим процентным ставкам быстрее, чем ставки по ссудам с фиксированной процентной ставкой. Если процентные ставки растут, банки могут взимать более высокую ставку по своим ссудам с переменной ставкой и более высокую ставку по своим новым ссудам с фиксированной ставкой.Однако ставки по депозитам обычно не меняются так сильно, как долгосрочные ставки, которые используются для определения ставок по кредитам. В результате, когда процентные ставки повышаются, банки, как правило, получают больший процентный доход, но когда процентные ставки падают, банки подвергаются риску, поскольку их процентный доход снижается.

Один из способов, которым банки пытаются преодолеть процентный риск, — это комиссионные сборы за продукты и услуги. По мере того, как банк увеличивает комиссионный доход, он становится менее зависимым от процентного дохода по ссудам, что в некоторой степени снижает процентный риск.

Кредитный риск

Кредитный риск — это вероятность того, что заемщик не выполнит обязательства по ссуде или аренде, в результате чего банк потеряет любые потенциальные проценты, а также основную сумму, которая была предоставлена заемщику. Как инвесторы, это основные элементы риска, которые необходимо понимать при анализе финансовой отчетности банка. Чтобы покрыть эти убытки, банки создают резервы на потери по ссудам и аренде.

По сути, этот резерв можно рассматривать как совокупность капитала, специально зарезервированного для покрытия предполагаемых убытков по ссудам.Этот резерв должен поддерживаться на уровне, достаточном для покрытия предполагаемой суммы возможных убытков в кредитном портфеле учреждения.

- Резерв на возможные потери по ссудам расположен в отчете о прибылях и убытках, как видно из отчета BofA 10K.

- Bank of America отложил примерно 3,4 миллиарда долларов на ссудный портфель на 926 миллиардов долларов.

Создание резерва на потери по ссудам требует высокой степени суждения, представляющего лучшую оценку руководством соответствующих убытков для резерва. Поскольку это мнение руководства, резерв на возможные потери по ссудам может использоваться для управления прибылью банка. Глядя на отчет о прибылях и убытках выше, мы видим, что резерв на возможные потери по ссудам в конечном итоге снизил чистую прибыль или прибыль банка.

Поскольку это мнение руководства, резерв на возможные потери по ссудам может использоваться для управления прибылью банка. Глядя на отчет о прибылях и убытках выше, мы видим, что резерв на возможные потери по ссудам в конечном итоге снизил чистую прибыль или прибыль банка.

Инвесторам следует следить за тем, существует ли тенденция к росту резервов на возможные потери по ссудам, поскольку это может указывать на то, что руководство ожидает увеличения количества проблемных ссуд. Существенно более высокие убытки по ссудам и аренде могут привести к тому, что банк отчитается о потере дохода.Кроме того, регулирующие органы могут включить банк в список для наблюдения и, возможно, потребовать от него принятия дальнейших корректирующих мер, таких как выпуск дополнительного капитала. Ни одна из этих ситуаций не приносит пользу инвесторам.

В целом, тщательный анализ финансовой отчетности банка может выявить ключевые факторы, которые следует учитывать перед принятием инвестиционного решения. Инвесторы должны хорошо понимать деловой цикл и процентные ставки, поскольку и то, и другое может оказать значительное влияние на финансовые показатели банков.

Как преобразовать банковские депозиты в доход в бухгалтерском учете | Малый бизнес

Физические активы, которыми владеет ваша компания, плюс деньги, которые у вас есть в банке, называются денежными средствами или их эквивалентами в вашей бухгалтерской книге. Активы в этой категории включают те предметы, которые вы можете продать без значительных убытков. Когда вы делаете депозит, средства обычно переводятся на текущий расчетный счет вашей компании в банке. Банк записывает депозит как кредит на вашем счете.В вашей бухгалтерской книге сумма записывается как наличные.

Бухгалтерские книги

Физические активы на вашем счете эквивалентов денежных средств могут включать мелкую наличность, баланс вашего текущего счета, сберегательные счета и счета денежного рынка, а также ликвидные краткосрочные инвестиции. Счет эквивалентов денежных средств также включает чеки, полученные от клиентов, которые еще не были депонированы. Перед тем, как вы депонируете чеки клиентов, они отражаются в вашей бухгалтерской книге как незаработанный доход.

Счет эквивалентов денежных средств также включает чеки, полученные от клиентов, которые еще не были депонированы. Перед тем, как вы депонируете чеки клиентов, они отражаются в вашей бухгалтерской книге как незаработанный доход.

Остаток

Доходы отражаются в вашем отчете о прибылях и убытках, когда вы делаете вклады.Когда приходит время сбалансировать вашу бухгалтерскую книгу, деньги, которые вы заработали в качестве дохода, компенсируются кредитами, которые вы сообщаете по своим счетам клиентов. Например, когда вы получаете чек клиента, он записывается как нетрудовой доход в вашем отчете о прибылях и убытках. После того, как вы положите чек в банк, ваши доходы увеличатся на 1000 долларов в качестве дебета в еженедельном отчете о доходах. Когда вы балансируете бухгалтерские книги в конце месяца, 1000 долларов отмечаются как оплаченные и помечаются как кредит на счету клиента.Списанная 1000 долларов США уравновешивает зачисленную 1000 долларов США, которую вы внесли в качестве дохода.

Категории

В процедурах учета активов вы можете получать доход из различных источников, которые следует классифицировать отдельно, чтобы вы могли определить, где находится ваша компания. Большая часть ваших доходов должна поступать от продаж и услуг. Другие потоки доходов могут быть получены за счет процентов и арендной платы. Ваш доход также включает уменьшение ваших обязательств; обычно ссуды, которые вы взяли для ведения бизнеса, и непогашенную задолженность перед поставщиками.Доходы увеличиваются, когда вы получаете платежи и когда вы производите платежи в счет непогашенного долга. Деньги отражаются в вашем отчете о доходах, когда вы получаете чеки или производите платежи. Когда они обрабатываются банком, они регистрируются как выручка.

Процесс

С точки зрения бухгалтерского учета выручка признается, когда она впервые записана, но реализуется, когда она заработана. Например, вы получаете залог от клиента и отмечаете его как признанную выручку в своих книгах. Платеж является денежным активом, когда вы кладете его в банк, а чек погашается, но вы фактически не зарабатываете деньги, пока не завершите работу.Хотя деньги находятся на вашем банковском счете, они отражаются в вашем балансе как незаработанный доход. Последний шаг в бухгалтерском процессе происходит, когда вы завершаете работу или доставляете товары клиенту и регистрируете полученный платеж в своей бухгалтерской книге.

Платеж является денежным активом, когда вы кладете его в банк, а чек погашается, но вы фактически не зарабатываете деньги, пока не завершите работу.Хотя деньги находятся на вашем банковском счете, они отражаются в вашем балансе как незаработанный доход. Последний шаг в бухгалтерском процессе происходит, когда вы завершаете работу или доставляете товары клиенту и регистрируете полученный платеж в своей бухгалтерской книге.

Ссылки

Биография писателя

Линда Рэй — отмеченный наградами журналист с более чем 20-летним опытом работы в сфере журналистики. Она освещала бизнес в газетах и журналах, включая «Greenville News», «Success Magazine» и «American City Business Journals».Рэй имеет степень журналистики и преподает письмо, развитие карьеры и курс FDIC под названием «Умные деньги».

Процентный доход — определение, пример и способ расчета

Что такое процентный доход?

Процентный доход — это выплаченная сумма предприятию для предоставления его денег в долг или разрешения другому предприятию использовать свои средства. В более крупном масштабе процентный доход — это сумма, заработанная деньгами инвестора, которые он вкладывает в инвестицию или проект. Очень простой и базовый способ расчета — это умножение основной суммы на процентную ставку Процентная ставка Процентная ставка относится к сумме, взимаемой кредитором с заемщика за любую форму предоставленного долга, обычно выраженную в процентах от основной суммы долга.применяется, учитывая количество месяцев или лет, на которые ссужаются деньги.

Где представлен процентный доход?

Процентный доход обычно является налогооблагаемым доходом и представляется в отчете о прибылях и убытках. Отчет о прибылях и убытках — это один из основных финансовых отчетов компании, в котором отражены их прибыли и убытки за определенный период времени. Прибыль или по той простой причине, что это доходный счет. Обычно две категории в отчете о прибылях и убытках, а именно «Доходы от операционной деятельности» и «Прочие доходы» указываются отдельно. В таком случае представление процентного дохода во многом будет зависеть от характера основных операций бизнеса.

В таком случае представление процентного дохода во многом будет зависеть от характера основных операций бизнеса.

Если, например, доход от процентов является основным источником средств для компании, то он попадает в категорию «Доход от операционной деятельности». Если это не основной источник дохода, он классифицируется как «Доход от инвестиций» или «Прочий доход».

Пример процентного дохода

Очень простой пример процентного дохода, который происходит каждый день, — это когда человек кладет деньги на сберегательный счет и решает оставить его нетронутым на несколько месяцев или лет.Деньги не будут сидеть сложа руки на его счете, потому что банк будет использовать их для ссуды заемщикам. Банк будет получать проценты, ссужая деньги, но также будет выплачивать проценты держателям депозитных счетов.

В конце каждого месяца выписка со счета будет отражать проценты, которые банк выплачивает за заимствование денег владельца счета. Важно отметить, что банки используют так называемое «дробное банковское дело». «Фракционное банковское обслуживание» — это банковская система, которая требует от банков держать только часть депонированных у них денег в качестве резервов.Резервы хранятся в виде остатков на банковском счете в центральном банке или в виде валюты в банке », что означает, что только часть депозитных счетов клиентов может использоваться банком в качестве ссудных средств. Банк должен сохранять определенный уровень — известный как резерв — средств на депозитных счетах. Он не может на законных основаниях выдавать в кредит все средства, которые клиенты ему внесли.

Процентный доход по сравнению с процентным расходом

Основное различие между процентным доходом и процентным расходом показано ниже:

- Процентный доход — это деньги, заработанные физическим или юридическим лицом для предоставления своих средств в ссуду путем их размещения депозитный счет в банке или путем покупки депозитных сертификатов Вызываемый депозитный сертификат отзываемый депозитный сертификат — это срочный вклад, застрахованный FDIC, в банке или других финансовых учреждениях.

Компакт-диски с правом отзыва могут быть погашены эмитентом до их фактической даты погашения, в течение определенного периода времени и цены отзыва.

Компакт-диски с правом отзыва могут быть погашены эмитентом до их фактической даты погашения, в течение определенного периода времени и цены отзыва. - Процентные расходы , с другой стороны, противоположны процентному доходу. Это стоимость заимствования денег у финансовых учреждений, банков, инвесторов в облигации или других кредиторов. Расходы по процентам производятся для того, чтобы помочь компании финансировать свою деятельность, например, покупку дополнительного оборудования, заводов и имущества или приобретение конкурентов или других компаний.

В некоторых случаях предприятия сообщают о процентных расходах и процентных доходах отдельно, в то время как другие объединяют их и маркируют как «Процентный доход — нетто» или «Процентные расходы — нетто».

Процентный доход по сравнению с дивидендным доходом

Процентный доход — это не то же самое, что и дивидендный доход. Первый — это сумма, заработанная за то, что позволяет другому лицу или организации использовать свои средства, а вторая — это сумма, которая поступает из прибыли компании и выплачивается акционерам организации и привилегированным акционерам. Привилегированные акции. Привилегированные акции (привилегированные акции, привилегированные акции). являются классом владения акциями в корпорации, которая имеет приоритетное право на активы компании по сравнению с обыкновенными акциями.Акции старше обыкновенных акций, но более младшие по отношению к долгу, например облигациям.

Как рассчитать процентный доход

Простой процент можно вычислить очень простыми шагами. Давайте посмотрим на процесс ниже:

- Возьмите годовую процентную ставку и преобразуйте процентное значение в десятичное число, просто разделив его на 100. Например, процентная ставка 2%, разделенная на 100, равна 0,02.

- Используйте десятичную цифру и умножьте ее на количество лет, в течение которых деньги взяты в долг.Например, мы можем умножить 0,02 на 3 года и получить 0,06.

- Умножьте эту цифру на сумму на счете, чтобы завершить расчет. Допустим, основная сумма займа составляет 5000 долларов; умножение цифры на 0,06 даст нам 300 долларов. Таким образом, 300 долларов — это проценты, полученные за деньги, взятые в долг сроком на 3 года.

Последнее слово

Процентный доход является одним из многих источников дохода для юридических и физических лиц. Просто положить немного денег в банк — это хороший способ начать получать проценты, хотя процентная ставка для стандартного сберегательного счета не очень высока.

Дополнительные ресурсы

CFI является официальным поставщиком сертификата FMVA® для аналитиков финансового моделирования и оценки (FMVA) ™. Присоединяйтесь к более 850 000 студентов, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari. финансовый аналитик мирового уровня.

Чтобы продолжать изучать и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI ниже:

- Годовая процентная ставка (APR) Годовая процентная ставка (APR) Годовая процентная ставка (APR) — это годовая процентная ставка. что физическое лицо должно платить по ссуде или которую они получают на депозитный счет.В конечном итоге, годовая процентная ставка — это простой процентный термин, используемый для выражения числовой суммы, ежегодно выплачиваемой физическим или юридическим лицом за право заимствования денег.

- Калькулятор эффективной годовой процентной ставки Калькулятор эффективной годовой процентной ставкиЭтот калькулятор эффективной годовой процентной ставки поможет вам рассчитать EAR с учетом номинальной процентной ставки и количества периодов начисления сложных процентов. Эффективная годовая ставка (EAR) — это процентная ставка, фактически полученная от инвестиций или выплаченная по ссуде в результате сложения процентов за определенный период времени.It

- Ожидаемая доходность Ожидаемая доходность Ожидаемая доходность инвестиций — это ожидаемое значение распределения вероятностей возможной прибыли, которую они могут предоставить инвесторам.

Рентабельность инвестиций — это неизвестная переменная, у которой разные значения, связанные с разными вероятностями.

Рентабельность инвестиций — это неизвестная переменная, у которой разные значения, связанные с разными вероятностями. - Федеральная корпорация по страхованию вкладов (FDIC) Федеральная корпорация по страхованию вкладов (FDIC) Федеральная корпорация по страхованию вкладов (FDIC) — это государственное учреждение, которое обеспечивает страхование вкладов от банкротства банка.Тело было создано

Процентный доход Определение | Bankrate.com

Что такое процентный доход?

Прибыль от инвестиций, таких как сберегательные счета и депозитные сертификаты, называется процентным доходом. Для финансовых компаний выручка за вычетом расходов называется чистым процентным доходом.

Более глубокое определение

Для частных лиц процентный доход описывает доходы, полученные от процентных счетов. Процентный доход генерируется сберегательными счетами, компакт-дисками и другими инвестициями, по которым выплачиваются проценты в той или иной форме.

Чистый процентный доход является основным показателем доходов финансовых компаний, особенно банков. Чистый процентный доход — это разница между доходом от активов — ссуд, ипотеки и ценных бумаг — и процентными расходами по обязательствам, таким депозитам на текущих и сберегательных счетах и компакт-дискам.

Потребительские банки получают основную часть процентного дохода от ипотечных ссуд, ссуд физическим лицам и автокредитов. Когда вы производите периодический платеж по ипотеке, часть каждого платежа, покрывающая проценты, включает процентный доход банка по ссуде.Инвестиционные банки и другие финансовые учреждения получают процентный доход от ценных бумаг и различных инвестиций.

Банки обычно выплачивают проценты в начале повторяющихся платежей по кредиту для управления рисками и обеспечения прибыли. Поскольку клиенты выплачивают свои ссуды, процентный доход снижается в течение срока ссуд.

Хотите узнать, как ваши выплаты по ипотеке могут быть вычтены из ваших налогов? Рассчитайте свой налоговый вычет по ипотеке сегодня.

Пример процентного дохода

Во время рецессии экономика останавливается, а занятость страдает.Люди теряют работу, и многие пропускают выплаты по своим личным кредитам и ипотечным кредитам, что влияет на процентный доход в банковской сфере. Федеральная резервная система обычно снижает процентные ставки во время рецессий, чтобы удешевить фонды и повысить экономическую активность. Это означает, что банки взимают более низкие процентные ставки по кредитам, что приносит им меньший процентный доход, а вкладчики получают меньший процентный доход по своим депозитам.

Сколько денег вы можете внести до того, как о нем будет сообщено?

5 мин.Читать

Если вы кладете на свой банковский счет более 10 000 долларов наличными, ваш банк должен сообщить о депозите правительству.

Правила проведения крупных операций с наличными деньгами для банков и финансовых учреждений установлены Законом о банковской тайне, также известным как Закон об отчетности о валютных и иностранных операциях. Цель состоит в том, чтобы предотвратить отмывание денег преступниками с использованием денежных вкладов для сокрытия незаконных источников средств.

О чем эта статья:

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Обязаны ли банки сообщать о крупных депозитах?

При внесении депозита наличными в размере 10 000 долларов США или более банк или финансовое учреждение должны заполнить форму, сообщающую об этом. Эта форма сообщает о любой транзакции или серии связанных транзакций, общая сумма которых составляет 10 000 долларов США или более. Таким образом, также необходимо указать два связанных денежных депозита на сумму 5000 долларов США или более.

Связанные операции определяются двумя способами:

- Два или более связанных платежа в течение 24 часов, или

- Две или более связанных сделки в течение 12 месяцев

Когда на покупку оборотного инструмента, такого как банковский вексель или кассовый чек, используются наличные на сумму 10 000 долларов или более, финансовое учреждение-эмитент также должно сообщить об этом.Это правило применяется к американским долларам, а также к иностранной валюте на сумму более 10 000 долларов.

Должен ли я как владелец бизнеса сообщать о крупных денежных операциях?

Банки — не единственные, кто на крючке сообщает о денежных операциях на сумму более 10 000 долларов. Если ваша торговая или бизнес получает платеж наличными в размере 10 000 долларов США или более, вам необходимо заполнить форму 8300.

Форма подачи 8300

Если ваша компания получает платеж наличными на сумму более 10 000 долларов, вы также должны сообщить о транзакции.Для этого воспользуйтесь формой 8300, которая предоставляет ценную информацию Налоговой службе и Сети по борьбе с финансовыми преступлениями (FinCEN). Это помогает агентствам бороться с отмыванием денег, которые используются для содействия различной преступной деятельности, такой как торговля наркотиками и финансирование терроризма.

Согласно IRS, вот некоторые вещи, которые вы должны иметь в виду при заполнении формы 8300.

Торговые предприятия и предприятия, которые получают более 10 000 долларов наличными в рамках одной транзакции или связанных транзакций, должны подать форму 8300 IRS / FinCEN «Отчет о денежных платежах на сумму более 10 000 долларов США, полученных в результате торговли или бизнеса».

Транзакции, для которых требуется форма 8300, включают, помимо прочего:

- Взносы на условное депонирование

- Выплаты по ранее существовавшим долгам

- Приобретение оборотных инструментов

- Возмещение расходов

- Оформление или погашение кредита

- Продажа товаров или услуг

- Продажа недвижимости

- Продажа нематериального имущества

- Аренда недвижимого или движимого имущества

- Обмен наличных денег на прочие наличные

- Депозитные взносы

Денежные средства могут быть получены единовременно, платежами в рассрочку, в результате которых общая сумма денежных средств, полученных в течение одного года с момента первоначального платежа, составляет более 10000 долларов США, и ранее неучтенных платежей, которые приводят к общей сумме денежных средств, полученных в течение 12-месячного периода. более 10 000 долларов.

Если денежные вклады были внесены на общий счет, вам нужно будет идентифицировать каждого вкладчика.

Наличные могут быть в американской или иностранной валюте.

К наличным деньгам также относятся кассовые чеки, банковские тратты, дорожные чеки и денежные переводы. Если клиент платит кассовым чеком, банковским чеком, дорожным чеком или денежным переводом на сумму более 10 000 долларов, финансовое учреждение-эмитент должно будет сообщить о транзакции.

Если покупатель платит одним из этих инструментов и сумма его составляет менее 10 000 долларов, в некоторых случаях вам необходимо будет заполнить форму 8300, например, для продажи предметов коллекционирования или путешествий и развлечений, где соответствующая продажная цена всех транзакций равна более 10 000 долларов.Справочное руководство для формы 8300 содержит более подробную информацию о том, что считается наличными.

Вы должны подать форму в течение 15 дней после получения наличных денег.

Вы можете подать форму в электронном виде или по почте в IRS.

Копия этой формы отправлена в Сеть по борьбе с финансовыми преступлениями (FinCEN). Компании, которые не сообщают об этих транзакциях, могут быть подвергнуты серьезным штрафам.

Сколько наличных денег можно внести до того, как об этом будет сообщено в IRS?

Если вы внесете наличными на сумму менее 10 000 долларов США в определенный период времени, об этом, возможно, не потребуется сообщать.

Однако, когда клиент совершает несколько небольших платежей наличными в течение 12-месячного периода, 15-дневный обратный отсчет для сообщения в IRS начинается, как только общая выплаченная сумма превышает 10 000 долларов.

IRS может также проверить подозреваемые «структурированные» депозиты, которые были внесены с целью уклонения от требований к отчетности на сумму 10 000 долларов и более. Например, если вы постоянно вкладываете 9800 долларов в течение двух недель, чтобы уклониться от уплаты налогов. В этом случае банк отправит в FinCEN отчет о подозрительной деятельности.Они также могут добровольно подавать отчеты о подозрительных депозитах на сумму менее 10 000 долларов США.

Как владелец малого бизнеса, если вы предвидите время, когда в ближайшем будущем вы получите достаточно средств, чтобы превысить 10 000 долларов на депозитах, поговорите с банком или кредитным союзом. Они сообщат вам, как лучше всего соблюдать правила, изложенные в Законе о банковской тайне.

Тема № 403 Полученные проценты

Большая часть процентов, которые вы получаете или зачисляет на счет, с которого вы можете снимать без штрафных санкций, является налогооблагаемым доходом в том году, когда он становится доступным для вас.Однако некоторые получаемые вами проценты могут не облагаться налогом. Вы должны получить копию B формы 1099-INT или формы 1099-OID, сообщающую о выплатах процентов и / или не облагаемых налогом процентов в размере 10 долларов США или более. Вы можете получить эти формы как часть составного отчета от брокера. Вы должны указать все налогооблагаемые и не облагаемые налогом проценты в своей федеральной налоговой декларации, даже если вы не получили форму 1099-INT или форму 1099-OID. Вы должны предоставить плательщику процентного дохода ваш правильный идентификационный номер налогоплательщика; в противном случае к вам могут быть применены штрафные санкции и дополнительные удержания.См. Тему № 307 для получения информации о дополнительном удержании. См. Параграф ниже в отношении скидки при первоначальном выпуске (OID), которая рассматривается как процент для целей федерального налогообложения.

Примеры налогооблагаемых процентов

- Проценты по банковским счетам, счетам денежного рынка, депозитным сертификатам, корпоративным облигациям и депонированным страховым дивидендам — Имейте в виду, что определенные выплаты, обычно называемые дивидендами, на самом деле представляют собой налогооблагаемые проценты. Они включают дивиденды по депозитам или на счетах акций в кооперативных банках, кредитных союзах, жилищных строительных и ссудных ассоциациях, национальных федеральных ссудо-сберегательных ассоциациях и взаимных сберегательных банках.

- Процентный доход по казначейским векселям, нотам и облигациям — Эти проценты облагаются федеральным подоходным налогом, но освобождены от всех государственных и местных налогов на прибыль.

- Процент по сберегательным облигациям — Вы можете включить процентную ставку в доход каждый год, но обычно вы не включаете процент по сберегательным облигациям США серий EE и I серии до наступления срока погашения облигаций или их погашения. или утилизировать. См. Первый пункт ниже для получения информации об исключении из дохода процентов, выкупленных по определенным облигациям серий EE и Series I, если вы соответствуете определенным требованиям.

- Прочие проценты — Прочие проценты, выплачиваемые вам компанией, будут сообщены вам в форме 1099-INT, если они составляют 600 долларов США или более. Примеры включают проценты, полученные в качестве компенсации за ущерб или отсроченную выплату в случае смерти.

Примеры необлагаемых или не подлежащих налогообложению процентов

Инструменты для получения скидки при первоначальном выпуске

Если налогооблагаемая облигация, вексель или другой долговой инструмент был первоначально выпущен с дисконтом, часть первоначальной скидки за выпуск, возможно, придется включать в доход каждый год в качестве процентов, даже если в течение года не было получено никаких платежей.См. Публикацию 550 или Публикацию 1212, Руководство по инструментам скидок при первоначальном выпуске (OID) для получения дополнительной информации о скидке при первоначальном выпуске. Вы должны получить Форму 1099-OID, Скидку при первоначальном выпуске или аналогичное заявление от каждого плательщика налогооблагаемой скидки при первоначальном выпуске в размере 10 долларов США или более с указанием суммы, которую вы должны указать в доходе.

Компакт-диски с правом отзыва могут быть погашены эмитентом до их фактической даты погашения, в течение определенного периода времени и цены отзыва.

Компакт-диски с правом отзыва могут быть погашены эмитентом до их фактической даты погашения, в течение определенного периода времени и цены отзыва.

Рентабельность инвестиций — это неизвестная переменная, у которой разные значения, связанные с разными вероятностями.

Рентабельность инвестиций — это неизвестная переменная, у которой разные значения, связанные с разными вероятностями.

Добавить комментарий