От МММ до Кэшбери. Почему россияне всё ещё вкладываются в финансовые пирамиды

Почему россияне до сих пор ведутся на пирамиды?

Опрошенные «Секретом» эксперты говорят о том, что за несколько лет интерес граждан к инвестициям сильно вырос. Кроме того, ключевая ставка ЦБ опустилась до рекордно низкого уровня, а депозиты перестали давать ту доходность, которая смогла бы удовлетворить владельца капитала.

«Инвесторы начали искать альтернативы. Коррекция рынка также сыграла свою роль. В СМИ, telegram-каналах и соцсетях активно транслируются тренды роста — люди стремятся запрыгнуть в этот вагон и тоже заработать. Дополнительно подключается реклама, где неопытные новички слушают мнение селебрити, которым доверяют», — объясняет замдиректора департамента рынков капитала Accent Capital Сергей Макаров.

Ещё одна причина — в невысокой финансовой грамотности людей, а также двух самых опасных для инвестора недугах — «страхе и жадности», которыми и пользуются мошенники, полагает аналитик ГК «Финам» Алексей Коренев.

Финансовые пирамиды существуют, пока находятся те, кто пытается заработать быстро, много и сразу, не задумываясь, за счёт чего их «инвестиции» могут приносить сверхвысокий, да ещё и «гарантированный» доход в десятки процентов в месяц, резюмирует Александр Бахтин.

Как уберечься от мошенников. Инструкция

- Не доверяйте рекламе и повышайте финансовую грамотность

Как бы ни была заманчива реклама, важно помнить, что при выборе финансового продукта или услуги придётся брать ответственность на себя, обращает внимание Сергей Макаров. Самообразование в сфере финансов — отличная инвестиция, которая убережет новичка от пирамид.

Статус надёжности финансового продукта значительно возрастает, когда его рекламирует, например, телезвезда. Однако лидеры мнений часто не разбираются в том финансовом продукте, который они рекламируют. «Россиянам следует тщательно фильтровать любую финансовую рекламу и всегда задаваться вопросом. Почему я должен доверять мнению музыканта, артиста или инстаграм-блогера в вопросах финансов? Разве он является экспертом в этой сфере?» — советует он.

- Тщательно выбирайте компанию.

- Проверьте, чтобы у неё была лицензия Банка России (можно посмотреть на сайте ЦБ).

- Посетите офис компании и поговорите со специалистами и консультантами. В надёжной фирме точно не пообещают «100% прибыли каждую неделю», а честно скажут, на что можно рассчитывать, отмечает Коренев.

- Посмотрите, сколько лет компания на рынке, в каких городах и странах представлена.

- Посмотрите в интернете реальную историю работы компании. Многие пишут, что на рынке 25 лет, но по косвенным признакам легко понять, что сайт был наспех сделан полтора месяца назад, говорит эксперт.

Чего стоит бояться? Рассказывает Алексей Коренев

- Компаний якобы зарубежных, без офиса в России, где по договору некая российская фирма собирает с граждан деньги, чтобы передать их той самой «зарубежной корпорации».

- Без лицензии Банка России (лицензии всяких Вирджинских или Каймановых островов можно даже не смотреть — это липа).

- Компаний, которые обещают супервысокие прибыли.

Насторожить должна и информация о том, что деньги старым участникам выплачивают из средств, внесённых новенькими адептами, добавляет Независимый финансовый советник Александра Базак. Всё это может преподноситься под соусом «кассы взаимопомощи», «закрытия долгов перед банками».

Коренев также советует поинтересоваться, зачисляются ли денежные средства на ваш счёт в компании и где (в этой компании или в другом депозитарии) будет открыт счёт-депо (на котором хранятся ценные бумаги). «Если вас будут уверять, что деньги переводятся на ваш счёт, но по реквизитам видно, что переводите вы их не на своё имя, а некоей сторонней компании, бегите оттуда что есть сил», — советует эксперт.

К сожалению, многие россияне всё ещё постигают азы финансовой грамотности, для многочисленных мошенников они представляют прекрасную кормовую базу. А законодательства, которое бы быстро пресекало деятельность жуликов и строго бы их карало, пока нет. В итоге рассчитывать приходится только на себя.

В итоге рассчитывать приходится только на себя.

Администрация Правительства Кузбасса

В последние несколько лет начали вновь активизироваться финансовые пирамиды. Доверчивые граждане, будто позабыв уроки 90-х годов, понесли свои сбережения в сомнительные компании, обещающие высокие проценты доходности. Почему же снова стало возможным такое широкое распространение финансовых пирамид? Новоявленным Остапам Бендерам не пришлось ничего изобретать: достаточно было достать старую мышеловку и зарядить в нее свежий сыр, учесть прошлый опыт и подстроить его под современные реалии.

Втянутыми в пирамиду оказываются как вполне грамотные молодые люди, которые «знали, что это пирамида, но надеялись оказаться в числе первых, успевших сорвать хороший куш за счет других», так и люди, которым недостаточно знаний, чтобы успешно распознать мошенников. Современные надежные инвестиционные инструменты зачастую едва спасают деньги от инфляции и не гарантируют какую-либо прибыль.

И тут появляются «волшебники», которые дают возможность значительно прирастить свои сбережения, спекулируя на естественных потребностях людей: улучшение жилищных условий, образование детей, приобретение дачи, автомобиля, защита сбережений от инфляции, обеспечение более достойной жизни пенсионерам.

Такие компании предлагают доходы, значительно превышающие аналогичные, представленные на рынке в том же сегменте деятельности (услуг или производства). А потом, собрав приличную сумму денег, исчезают, не оставив после себя даже имущества, на которое возможно наложение взыскания. К сожалению, заставить такие компании полностью расплатиться с инвесторами почти невозможно.

Чтобы не оказаться у разбитого корыта, оплакивая подаренные мошенникам свои накопленные сбережения, мы рекомендуем Вам ознакомиться с признаками, которые помогут заподозрить неладное в деятельности компании, а также с приемами, используемыми мошенниками. Помните, что финансовая пирамида изначально создается, чтобы обогатить ее создателей, а не Вас.

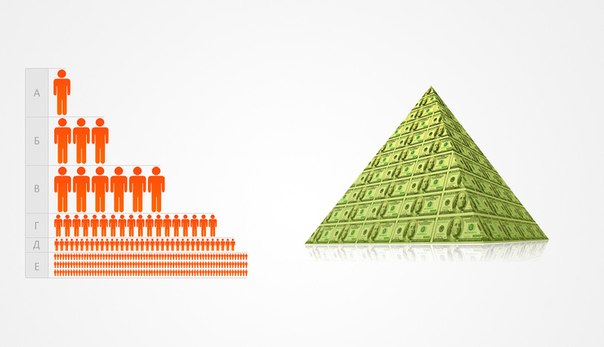

Классическая пирамида

Фирма собирает деньги инвесторов на определенный срок и выплачивает первым вкладчиками проценты из средств, вложенных следующими клиентами. Первые вкладчики рассказывают своим друзьям и родственникам о баснословной прибыли. Те идут в фирму и несут свои деньги. Насобирав приличную сумму, организаторы пирамиды исчезают вместе с деньгами.

Те идут в фирму и несут свои деньги. Насобирав приличную сумму, организаторы пирамиды исчезают вместе с деньгами.

«Попал сам — приведи товарища». Дополнительно, помимо процентов по вкладу, фирма может выплачивать клиенту фиксированное вознаграждение за каждого приведенного в пирамиду вкладчика. Или процент от вложенной им суммы.

Отдельно хочется выделить MLM — многоуровневый маркетинг. Это — не пирамида, а способ продвижения товара, существующий во всем мире. Отличительная особенность такой компании от пирамиды — наличие товара. И, хотя прибыль складывается в том числе и за счет привлечения новых членов, все таки это — реализация конкретного продукта. Другое дело, что не каждому человеку такая деятельность по плечу. Но этот вопрос уже каждый решает самостоятельно.

Случается, правда, что мошенники используют MLM как один из инструментов обмана, предлагая продвигать заведомо непродаваемый товар, который участник схемы сначала сам должен выкупить у фирмы.

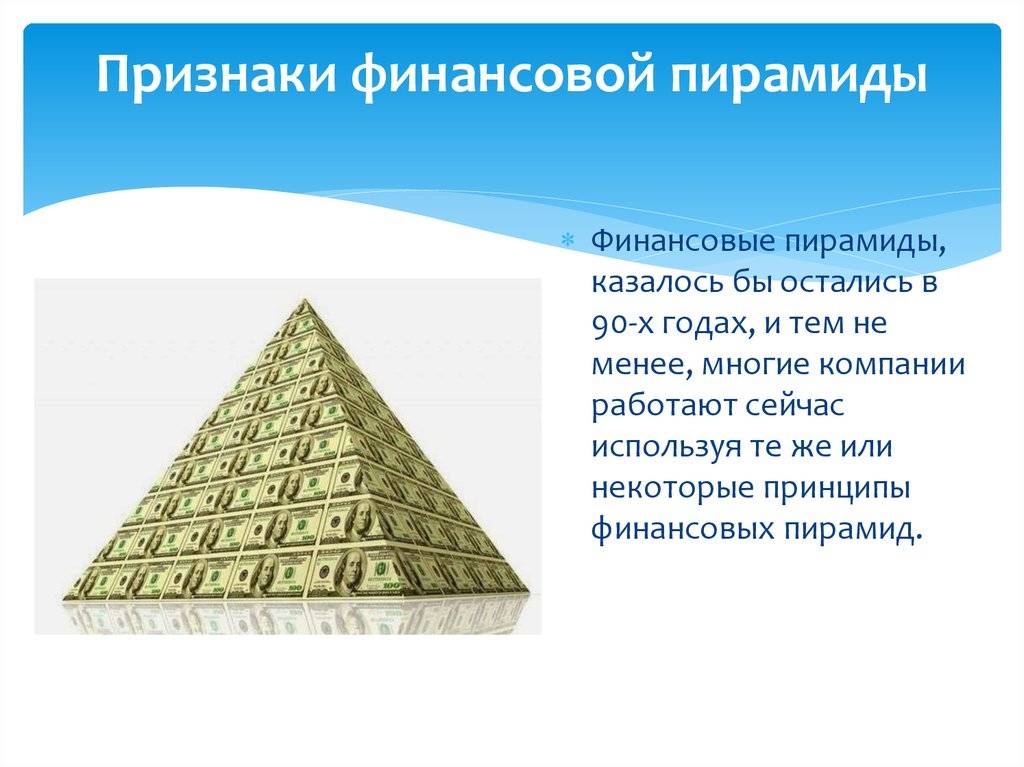

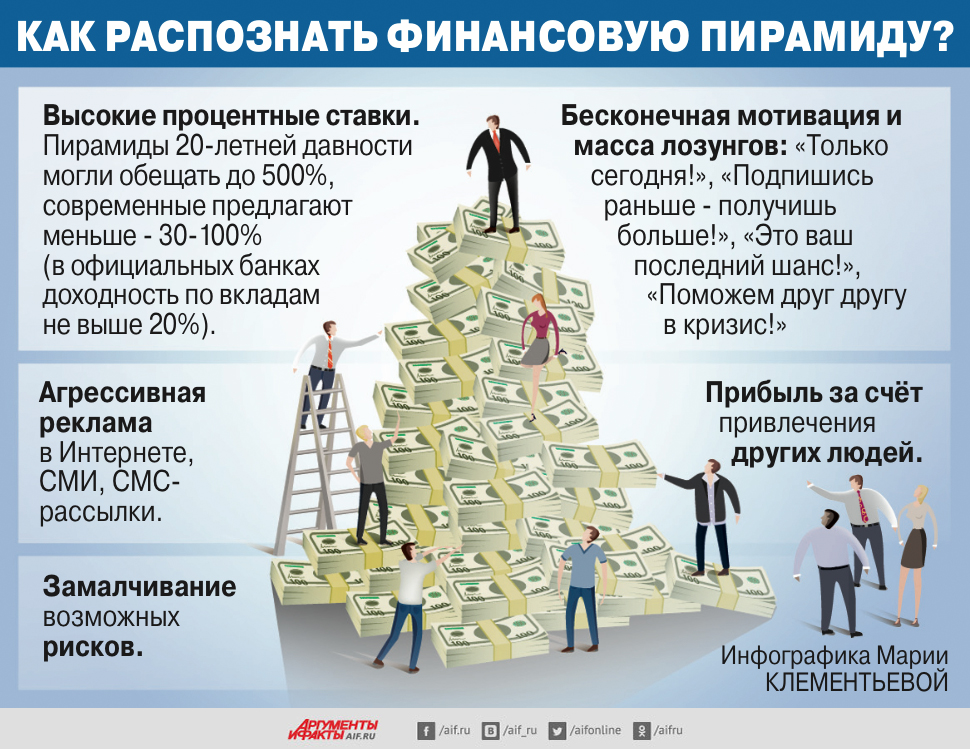

Признаки финансовых пирамид

- Отсутствие лицензии (не указывается в рекламе) или указание номера чужой лицензии, или собственной, но выданной на иной вид деятельности.

Правда, к сожалению, наличие лицензии не всегда может являться гарантией добросовестной деятельности компании. Кредитные кооперативы и потребительские общества также могут действовать без лицензии.

Правда, к сожалению, наличие лицензии не всегда может являться гарантией добросовестной деятельности компании. Кредитные кооперативы и потребительские общества также могут действовать без лицензии. - Устав фирмы не размещен в Интернете, а в офисе вам его не хотят показывать. В Уставе указаны учредители, зачем мошенникам давать Вам в руки эту информацию?

- Сокрытие финансовой информации. Отчеты, балансы, нигде не публикуются. Вам их тоже не покажут.

- Обещание высокой доходности. Проценты выплат по займу, как правило, в разы выше среднерыночных. Ставки выше 20% экономисты считают крайне сомнительными. Задумайтесь: какая прибыль должна быть у компании, если только Вам она предлагает сверхдоходность! Возможно ли это и в какой сфере?

- Обещание гарантированных процентов. В мире инвестиций таких гарантий быть не может, особенно на высокие проценты, которые достигаются вложениями повышенного риска. После шквала публикаций на эту тему, многие финансовые компании снизили свои ставки, а большинство из них вообще удалили со своих сайтов информацию о размере процентных ставок.

- Неспособность компании подтвердить свою деятельность. Очень часто компании сообщают, что ведут свою деятельность в сферах, которые ассоциируются с высокой доходностью: нефтедобыча, золотодобыча, строительство. Постарайтесь получить конкретную информацию: что это за объекты, где они находятся. И убедитесь, что данная фирма имеет к этим объектам отношение.

- Легкие заработки. Работа будет нетрудной, а заработки высокими. Только дайте сейчас «немного денег» и через месяц Вы будете баснословно богаты.

- Подделка под лидера. Использование в названии, рекламе, объявлениях названий и фирменной символики известных компаний. Некоторые мошенники используют название хорошо известной фирмы, раскрученного бренда, немного модифицируют его. Доверие к компании происходит на уровне ассоциации с добропорядочной фирмой с почти таким же названием.

- Ознакомление клиента с договором только в офисе или при личной встрече. Как правило, до внесения денег Вам не дают договор на руки.

У вас нет возможности посоветоваться с юристом и обдумать условия договора. Договор составлен так, что фирма фактически не несет ответственности за возврат денег.

У вас нет возможности посоветоваться с юристом и обдумать условия договора. Договор составлен так, что фирма фактически не несет ответственности за возврат денег. - Отсутствие компании в числе членов саморегулируемых организаций. Поищите компанию в списках саморегулируемых организаций. Если компания является членом саморегулируемой организации, это может являться дополнительной гарантией надежности.

- Упоминание в качестве партнеров или даже учредителей хорошо известных фирм. Скорее всего, их громким именем просто воспользовались без их ведома. Попытайтесь узнать, является ли интересующая вас фирма их инвестором или партнером. Или наоборот: упоминание в качестве партнеров никому не известных фирм, информации о которой нигде не удается обнаружить, даже упоминаний в Интернете.

- Требуется заплатить вступительный взнос. Либо, «оплатить оформление документов», «оплатить обучение или участие в семинаре». Как правило, этот взнос и является основным доходом организаторов пирамиды.

- Липовые документы, которыми сложно подтвердить обязательства компании перед Вами. Вы отдаете деньги, а что получаете взамен? Чек? Приходно-кассовый ордер? Красивую бумажку с синей печатью и золотым вензелем? Может, это расписка, что у Вас приняли благотворительный взнос? Как минимум: грамотно оформляйте факт передачи денег.

- Фиксированная сумма взноса. Например, 2900 евро. Обычно надежные инвестиционные институты лимитируют лишь нижний порог инвестируемой суммы.

- Место регистрации компании. Если она зарегистрирована на неких островах — стоит задуматься: для чего?

- Надомная работа. Для того, что бы заработать, Вы должны сначала купить или «взять в аренду» материалы или оборудование. Дома вы выращиваете гладиолусы, тюльпаны, вырезаете этикетки, лепите гипсовую плитку с помощью «взятых в аренду» форм. Приносите в фирму, которая у вас скупает «готовый товар», она выплачивает приличное вознаграждение. Слухи о чудо-работе распространяются быстро. И вот уже вам приходится постоять в очереди, чтобы получить или сдать работу.

Спустя некоторое время вы со своим товаром и коллегами по несчастью оказываетесь у закрытых дверей бывшего офиса «работодателя».

Спустя некоторое время вы со своим товаром и коллегами по несчастью оказываетесь у закрытых дверей бывшего офиса «работодателя». - Спекуляция на насущных потребностях человека. Есть фирмы, предлагающие конкретные программы для инвестирования: «накопи на квартиру», «на машину», «на дачу», «на учебу» и т.д. Не всегда это мошеннические программы. Просто поинтересуйтесь: куда будут вложены ваши деньги.

- Кредитные кооперативы. Вам предлагают оплатить 30% от стоимости жилья. Остальные средства кооператив вам предлагает под 1-3% годовых. Не верьте! Таких процентных ставок быть не может. Признаком пирамиды может быть и долевое строительство по демпинговым ценам. Задумайтесь: для чего Вам предлагается востребованный товар по цене в несколько раз ниже рыночной?

- Давление на психику. Часто в мошеннических компаниях работают люди, являющиеся хорошими психологами. Вас убеждают, что Вы здесь не случайно, что Вы — «избранный», что Вам повезло. На собраниях создают атмосферу неистового энтузиазма, праздника, играет музыка.

У компании помпезный офис. Нарядные, улыбчивые сотрудники. Они не предоставляют никакой конкретной информации, но очень умело оперируют словами типа форекс, стокс, фьючерс, трейды.

У компании помпезный офис. Нарядные, улыбчивые сотрудники. Они не предоставляют никакой конкретной информации, но очень умело оперируют словами типа форекс, стокс, фьючерс, трейды. - Отсутствует реальный товар или услуга. Если фирма ничего не производит, продает воздух, существует только за счет взносов и привлечения новых членов — это классическая пирамида.

- Реклама. Солидные компании довольно хорошо известны в сфере своей деятельности. Они не расклеивают свою рекламу в метро и не публикуют ее в бесплатных газетах, не размещают свои сайты на бесплатном хостинге.

- Дата основания. Как давно зарегистрирована компания? Сколько лет она предоставляет свои услуги на рынке? Если она стремительно врывается на рынок, да еще с помощью агрессивной рекламы, едва зарегистрировавшись — это повод быть более внимательным.

Общие рекомендации

Конечно, не все эти признаки однозначно указывают на то, что перед вами мошенники. Тем не менее, будьте внимательны. Используйте полученную информацию, чтобы в дальнейшем обезопасить себя от потери средств.

Используйте полученную информацию, чтобы в дальнейшем обезопасить себя от потери средств.

- Проверьте документы компании. Лицензии, свидетельство о регистрации, устав. Попросите образец договора на руки и проконсультируйтесь с юристом.

- Узнайте, чем конкретно занимается компания и куда будут вложены Ваши деньги (товары, объекты). Спросите где это можно проверить. Проверьте эти сведения самостоятельно.

- Сравните условия с другими фирмами, предлагающими аналогичные услуги. Если имеют место более выгодные условия размещения Ваших средств, поинтересуйтесь у сотрудника компании за счет чего прибыль их компании в разы выше, чем у аналогичных структур, работающих в этой сфере и получите внятные ответы на свои вопросы.

- Не оплачивайте «вступительные взносы» и другие сомнительные услуги. Посмотрите, что за документ остается у Вас на руках взамен отданных Вами денег. Можно ли назвать его финансовым документом, на основании которого очевидно, что фирма должна вернуть Вам Ваши деньги?

- Внимательно читайте все документы.

Ничего не подписывайте, не разобравшись. Потом может выясниться, что Ваши деньги — благотворительное пожертвование. Или вступительный взнос, благодаря которому Вы стали членом сомнительного клуба.

Ничего не подписывайте, не разобравшись. Потом может выясниться, что Ваши деньги — благотворительное пожертвование. Или вступительный взнос, благодаря которому Вы стали членом сомнительного клуба. - Ваши финансовые взаимоотношения с компанией должны быть оформлены в соответствии с законодательством.

Прежде чем отдать свои деньги, которые вы заработали или копили в течение многих лет, подумайте о том, кому вы их отдаете и на что вы их отдаете. И помните: слишком заманчивые условия — симптом пирамиды.

Информационные публикации

Финансовые мошенники и способы обмана

DOCX, 28 кб

Кредитные посредники — мошенники

DOC, 30 кб

Памятка для пенсионеров,инвалидов, ветеранов и родителей несовершеннолетних детей

PDF, 638 кб

Об опасностях, которые подстерегают людей, которые идут на неоправданный риск в погоне за приростом своих сбережений

DOC, 44 кб

Заключение

К сожалению, мошеннические структуры бросают тень и на добропорядочные компании, мешают им работать, вызывая отток клиентов. «Благодаря» их деятельности, у населения может развиваться недоверие к любым, даже добросовестным, инвестиционным институтам. Проверить деятельность компании, а также вынести вердикт о законности ее действий могут правоохранительные органы. Для инициирования проверки им необходимы обращения граждан. Поэтому, если у Вас возникли подозрения в незаконной деятельности, обращайтесь в правоохранительные органы.

«Благодаря» их деятельности, у населения может развиваться недоверие к любым, даже добросовестным, инвестиционным институтам. Проверить деятельность компании, а также вынести вердикт о законности ее действий могут правоохранительные органы. Для инициирования проверки им необходимы обращения граждан. Поэтому, если у Вас возникли подозрения в незаконной деятельности, обращайтесь в правоохранительные органы.

Федеральный фонд внимательно следит за ситуацией, разворачивающейся в настоящее время вокруг лопающихся пирамид, собирает и анализирует информацию, сотрудничает с Департаментом экономической безопасности МВД России. Поэтому о подозрительных компаниях просим Вас сообщать в адрес правоохранительных органов (желательно по месту регистрации компании) и в Федеральный фонд.

Лучше предупредить мошенничество, чем бороться с его последствиями, оплакивая потерю своих сбережений.

Список компаний с выявленными признаками нелегальной деятельности на финансовом рынке

Обращаясь к нелегальным поставщикам финансовых услуг, вы рискуете потерять свои деньги

Банк России с помощью специальной системы мониторинга, а также по обращениям граждан и организаций выявляет (в том числе в Интернете) компании и проекты с признаками нелегальной деятельности.

Чтобы снизить риски вовлечения граждан и организаций в незаконную деятельность, Банк России раскрывает список1 компаний с признаками «финансовой пирамиды»2, нелегального кредитора3, нелегального профессионального участника рынка ценных бумаг4 (в том числе нелегального форекс-дилера). Список не содержит сведений о физических лицах и индивидуальных предпринимателях.

Участник рынка для предоставления большинства финансовых услуг на территории Российской Федерации должен иметь лицензию Банка России или быть включенным в реестр регулятора. Если это условие не соблюдается, то, скорее всего, организация ведет деятельность нелегально, а потребители могут быть обмануты.

Для пресечения незаконной финансовой деятельности Банк России принимает меры по блокировке сайтов таких компаний, а также взаимодействует с правоохранительными и другими уполномоченными органами, иностранными регуляторами для применения иных мер.

Обращаем внимание, что законодательство не предусматривает выплат Банка России пострадавшим от деятельности нелегальных участников рынка, а также возможности непосредственного вмешательства регулятора в гражданско-правовые отношения между лицами, незаконно предоставляющими финансовые услуги, и их клиентами.

1 Список сформирован на основе данных Банка России с 01.01.2020, при его открытии отражается дата загрузки информации на сайт.

2 Деятельность по привлечению денежных средств или иного имущества, при которой выплата дохода или предоставление иной выгоды осуществляются за счет привлеченных денежных средств и или иного имущества при отсутствии инвестиционной и (или) иной законной предпринимательской или иной деятельности, связанной с использованием привлеченных денежных средств и (или) иного имущества, ответственность за которую предусмотрена статьями 14.62 КоАП РФ, 172.2 или 159 УК РФ.

3 Лица, в деятельности которых имеются признаки осуществления профессиональной деятельности по предоставлению потребительских кредитов/займов, не имеющие права на ее осуществление.

4 Лица, в деятельности которых имеются признаки предоставления на территории Российской Федерации финансовых услуг, определенных Федеральным законом от 22. 04.1996 № 39-ФЗ «О рынке ценных бумаг», без наличия соответствующего разрешения Банка России.

04.1996 № 39-ФЗ «О рынке ценных бумаг», без наличия соответствующего разрешения Банка России.

Сообщить о возможной нелегальной деятельности на финансовом рынке

В Нацбанке по РТ назвали главный признак финансовой пирамиды — Новости

Фото: Марат Мугинов

(Город Казань KZN.RU, 14 июля, Камиля Губайдуллина). На сегодняшний день в списке потенциально нелегальных организаций и проектов на финансовом рынке России числятся порядка 2 тыс. компаний, и с каждым годом они становятся все популярней у жителей российских городов, в том числе Казани. Об этом сегодня на пресс-конференции в ИА «Татар-информ» рассказала заместитель управляющего Отделением – Национальным банком по РТ Волго-Вятского главного управления Центрального банка РФ Нурания Хайруллина. Она объяснила, как распознать финансовую пирамиду и уберечь деньги от мошенников.

На сайте регулятора опубликован список организаций с признаками нелегальной деятельности. В нем можно найти не только название мошеннической компании, но и узнать, чем именно она занимается, адрес ее сайта и получить другие важные сведения. Однако главный отличительный признак финансовый пирамиды – отсутствие лицензии Банка России, сообщила Нурания Хайруллина.

В нем можно найти не только название мошеннической компании, но и узнать, чем именно она занимается, адрес ее сайта и получить другие важные сведения. Однако главный отличительный признак финансовый пирамиды – отсутствие лицензии Банка России, сообщила Нурания Хайруллина.

«Если вам предлагают сверхвысокие доходы, которые сильно отличаются от рыночных, то это уже повод задуматься, нет ли здесь подвоха. Современные пирамиды – это уже не организации времен МММ. Они спекулируют на модных темах, таких как криптовалюта», – поделилась заместитель управляющего. Она отметила, что у криптовалют нет никаких гарантий. В большинстве стран их нельзя использовать для оплаты услуг и товаров, у них нет единого эмитента, а стоимость постоянно колеблется.

Спикер добавила, что к признакам финансовой пирамиды также относятся гарантия сверхприбыли, получение вкладчиком доходов за счет средств привлеченных им новых клиентов, отсутствие подтверждения инвестиций и контактов для связи.

Кроме того, Нурания Хайруллина рассказала, что не всегда мошенники предлагают денежную прибыль. Они могут обещать путевки за полцены, кешбэк за покупку ювелирных украшений или даже помощь в закрытии кредитов. Спикер также отметила, что на сегодняшний день пирамиды практически полностью ушли в онлайн, и люди лишаются денег буквально за 2-3 касания экрана смартфона.

«Люди верят в возможность получить большую прибыль без особых усилий. Так обстояло дело с организацией Antares Limited, которая предлагала гражданам якобы инвестировать деньги в различные программы иностранных компаний-партнеров и собственные проекты, в том числе в криптовалюту Antares», – рассказала она. Деятельность этой компании уже прекращена, ее сайт заблокирован. Однако все еще пользуются спросом так называемые «партнерские программы» Antares Limited – Synergy и Frendex. У этих организаций также обнаружили признаки нелегальной работы.

Заместитель прокурора РТ Юлия Наумова добавила, что если вы уже попались на удочку мошенников, необходимо тут же обратиться в правоохранительные органы. «Если вы посчитали, что вас обманули, а это значит, что вы не смогли получить вложенные средства или обещанную прибыль, то вам немедленно нужно обратиться в любые правоохранительные органы. Они передадут заявление по нужному адресу. Ждать не стоит. Чем раньше вы обратитесь, тем быстрее правоохранители смогут понять схемы мошенников, обнаружить имущество, денежные средства и принять меры», – отметила спикер.

Также она призвала казанцев повышать финансовую грамотность. Для этого Банк России создал специальный сайт, на котором можно узнать, как распознать финансовую пирамиду и что делать, если вы стали жертвой мошенников.

Кроме того, для школьников и студентов проходят онлайн-уроки финансовой грамотности, а для тех, кто постарше, реализуется проект «Грамотный инвестор». Принять участие в них может любой желающий абсолютно бесплатно.

Финансовые пирамиды | Электронное правительство Республики Казахстан

Классическая «финансовая пирамида» — мошенническая схема получения дохода. Вам предлагают вложить деньги под сказочно высокие проценты, обещают гарантированный доход и просят активно привлекать друзей в проект. Будьте осторожны, успешная инвестиционная компания может оказаться финансовой пирамидой. Особенностью финансовой пирамиды является обещание быстрых и легких денег.

Финансовые пирамиды часто позиционируют себя как инвестиционное предприятие. Они предлагают, к примеру, приобрести акции и облигации, обещают вкладывать деньги в высокодоходное строительство, в золотодобычу или в сверхэффективное производство. Придумывают громкие и привлекательные слоганы в рекламной кампании: интернет-компания, инновационный проект, криптовалюты, жилищные кооперативы, золото, социальные сети. Так финансовые пирамиды стараются идти в ногу со временем.

Срок жизни современных пирамид — зависит от размера организации и программ. В зависимости от размера и специфики могут существовать от 3 дней до 16 лет. К примеру, известная инвестиционная компания Madoff Investment Securities (США) в виде пирамиды просуществовала 48 лет (1960-2008 г.).

Основные типы финансовых пирамид:

- Многоуровневые пирамиды — основной механизм построения и функционирования данной структуры заключается в следующем: каждый вновь прибывший участник совершает первый взнос, который распределяется между вышестоящими по иерархии членами пирамиды.В свою очередь, новичок, чтобы заработать, должен пригласить нескольких человек, чьи взносы также будут распределены аналогичным образом.И так продолжается до тех пор, пока не иссякнет приток новых членов.

- Пирамиды, построенные по типу Понци — свое название данные структуры получили по имени Чарльза Понци, который был автором и организатором подобной пирамиды в начале XX века.В отличие от многоуровневой схемы в данном случае привлечения новых членов не требуется, а только первоначальный взнос, как правило, на большую сумму. Всем участникам гарантируется высокий доход через определенный промежуток времени. Первые клиенты получают высокую прибыль из личных средств организатора, а затем срабатывает принцип взаимного информирования и появляются новые вкладчики, воодушевленные их примером. Вновь поступающие средства идут на выплаты старым вкладчикам. Этот круговорот продолжается некоторое время, пока организатор внезапно не исчезает со всеми деньгами своих клиентов в неизвестном направлении.

- Пирамиды, построенные по принципу сетевого маркетинга — основным механизмом реализации схемы является продажа компанией товаров/услуг. В данном случае, товар является маскировкой и чаще всего его стоимость завышена. Часто такими продуктами являются – часы, косметика, бытовая химия и тд.

- Пирамиды, использующие схему по принципу рассылки приглашений в мессенджерах — осуществляется только в онлайн-группах в мессенджерах: WhatApp, Telegram и т.д. Создается группа, для вступления в которую необходимо заплатить определенную сумму. После вступления необходимо пригласить дополнительно 2-4 человека, выдается вознаграждение от 200% до 400%. Количество приглашаемых участников не ограничено.

Признаки финансовой пирамиды:

- Необходимость вложения ощутимой суммы денежных средств.

- Обещание больших процентов и быстрого возврата вложенных денег.

- Для получения выплаты, необходимо привлекать своих знакомых, чтобы они тоже вложили туда свои средства.

- Проект подается как «ноу-хау».

- Компания зарегистрирована накануне сбора средств, у нее минимальный уставный капитал и единственный учредитель. Проверить регистрацию можно на сайте Комитета государственных доходов МФ РК через сервис «Поиск налогоплательщиков».

- Активная и навязчивая реклама в социальных сетях, различные презентации, розыгрыш всевозможных призов, подарков, путевок, массовая раздача листовок, почтовые и e-mail рассылки. Тогда как запрет рекламы финансовых пирамид в СМИ определен Законом РК «О рекламе».

- При внимательном изучении договора понятно, что ответственности никто не несет в случае, если что-то пойдет не так.

- Компания может называть себя микрофинансовой организацией, «кредитным бюро», «программой антидолг», «центром финансовых услуг». Предлагают такие услуги, как «Вам отказали в банке? Мы поможем!» «Рефинансируем ваш кредит! Избавим от задолженности!».

- Отсутствует лицензия Агентства РК по регулированию и развитию финансового рынка. Согласно Закону РК «Об обязательном гарантировании депозитов, размещенных в банках второго уровня РК», банки работают с населением и гарантируют возврат вложенных средств.

- Принимают наличные деньги либо используют различные системы интернет-платежей и переводов без применения специальных расчетных счетов компании в банках.

Взяв на вооружение отличительные признаки мошеннических схем, можно обезопасить себя от действий недобросовестных «лжепредпринимателей» и сохранить в целости свои финансовые средства.

Что делать, если вы попали в сети финансовой пирамиды?

- Еще раз точно убедитесь, что данная компания является финансовой пирамидой. Руководствуйтесь вышеописанными признаками финансовой пирамиды.

- Если вы в этом точно уверены и хотите забрать свои средства, то сразу приготовьтесь к тому, что сделать это будет нелегко.

- Если у вас на руках есть документы, подтверждающие факт передачи денег мошенникам (договор, выписка по банковскому счету, приходный кассовый ордер), незамедлительно обратитесь к человеку, через которого вы попали в пирамиду.

- Если финансовая пирамида еще действует, составьте письменную претензию в адрес компании. Требуйте вернуть деньги и сообщите организаторам, что обратитесь в правоохранительные органы для возбуждения уголовного дела, если вам не вернут средства.

- Если вам их не отдают, говорят, что «деньги уже в системе, их не вернуть», – обращайтесь в правоохранительные органы и скажите об этом мошенникам. Обычно в этом случае шансы вернуть свои деньги намного выше.

- Среди жертв пирамид бывает много людей, потерявших небольшие суммы. Большинство смиряются с потерей денег. Это способствует тому, что мошенники продолжают обманывать людей. Если вас обманули — не молчите, действуйте. Важный момент в борьбе с мошенничеством — предать дело огласке. А также чтобы вы косвенно не стали соучастником организаторов финансовой пирамиды.

Ответственность за создание финансовой пирамиды, за распространение рекламы деятельности

Запрет на деятельность финансовых пирамид предусмотрен в более чем 30 странах. В том числе в Австрии, Великобритании, Франции, Канаде, Италии, Китае, Объединенных Арабских Эмиратах.

В Казахстане предусмотрена:

1. Уголовная ответственность — за создание и (или) руководство деятельностью финансовой пирамиды (в соответствии со статьей 217 Уголовного кодекса РК).

2. Административная – за производство, распространение и размещение рекламы деятельности финансовой (инвестиционной) пирамиды (в соответствии со статьей 150 Кодекса РК «Об административных правонарушениях»).

Центробанк обнаружил в Воронежской области 2 финансовые пирамиды. Последние свежие новости Воронежа и области

Центральный Банк выявил за 2020 год в России 222 финансовые

пирамиды, две из которых – на территории Воронежской области. Регулятор отметил,

что главной тенденцией стал активный переход аферистов на просторы Сети. Тем не

менее нашлось немало действовавших «по старинке»: под прикрытием вывесок потребительских

кооперативов и ООО. Об этом рассказали в пресс-службе воронежского отделения

Банка России в четверг, 11 марта.

– Выявленные в Воронежской области финансовые пирамиды были

ориентированы на физических лиц и привлекали клиентов через объявления

обещаниями высокой доходности, превышающей рыночный уровень, и стопроцентной

гарантией возврата вложенных денег. В то же время лицензия (разрешение) Банка

России на осуществление деятельности по привлечению денежных средств у них отсутствовала,

– пояснили в пресс-службе.

Чтобы не подарить свои сбережения мошенникам, ЦБ РФ

рекомендует воронежцам обращать внимание на наличие у финансовой компании лицензии,

а также – ее присутствие в государственных реестрах регулятора. Кроме того,

следует проверить фирму с помощью Единого государственного реестра юридических лиц (ЕГРЮЛ) – выяснить дату ее регистрации и

основной вид деятельности. Любая подозрительная информация станет поводом

отказаться от вложения средств.

– Обратите внимание, насколько активна реклама фирмы, какая

доходность предлагается: если гораздо выше рынка – следует насторожиться.

Откажитесь от вложения средств, если вас просят сделать какие-либо

предварительные взносы для допуска к проекту либо привести в него побольше

знакомых. Доверяйте свои средства только легальным участникам финансового

рынка, а если планируете попробовать свои силы в инвестировании, обращайтесь

только к лицензированным брокерам, – подчеркнул заместитель управляющего

воронежским отделением Банка России Сергей Гуркин.

Кроме того, по подсчетам регулятора, за 2020 год в России почти

вдвое выросло число финпирамид, маскирующихся под интернет-проекты. Они

составили едва ли не половину от всех выявленных схем. Аферисты стали чаще

предлагать вкладываться в криптовалюту и участвовать в якобы инновационных

проектах. Они использовали современные способы связи, в частности – переписку в онлайн-чатах и мессенджерах.

– Действуя в интернете, финансовые пирамиды привлекали к

себе внимание с помощью рекламных баннеров, видеороликов на популярных

видеохостингах, каналов в мессенджерах. Тревожной тенденцией стало привлечение

мошенниками для распространения информации популярных блогеров, что повышает

доверие молодежи к таким лжепроектам, – пояснили в Центробанке.

В январе 2021 года Банк России предупредил о схеме

телефонного мошенничества, при которой аферисты представляются собеседникам

сотрудниками правоохранительных органов и запугивают возбуждением уголовного

дела по заявлению ЦБ РФ. Регулятор пояснил, что подобным образом мошенники

пытаются выведать персональные данные и сведения по совершенным операциям.

Получив эту информацию, злоумышленники опустошают счета жертв.

Заметили ошибку? Выделите ее мышью и нажмите Ctrl+Enter

финансовые пирамиды ушли в онлайн

Почти каждый из нас сталкивался хоть раз в жизни с предложением удачно вложить копейку и получить чуть ли не миллион. Несмотря на нашумевшие в 90-х годах скандалы с финансовыми пирамидами, некоторые все-равно доверяют свои сбережения непроверенным структурам в надежде в разы приумножить капитал. В материале «Дума ТВ» — о том, как распознать финансовую пирамиду, что делать, если близкие попались на уловки мошенников, и как государство борется с желающими нажиться на человеческой доверчивости.

Брат за брата

Сегодня есть как минимум два способа приумножить капитал – открыть вклад или начать инвестировать. Если вклады с процентными ставками в районе 5-6% не кажутся привлекательными, то есть возможность вложить деньги в ценные бумаги или акции, обратившись в банк. При этом кредитные организации не обещают золотых гор. Они, скорее, говорят о возможности заработать чуть больше, чем по вкладам. И не многие готовы рисковать из-за возможных 10-15%. Именно в этот момент включаются те, кто сулит доходность в 50, 60 или даже 70% от суммы вложений.

На начало 2020 года Центральный банк выявил порядка 250 компаний, которые занимаются организацией финансовых пирамид. По оценкам экспертов на рынке сегодня таковых около 2-3 тысяч. Открываются такие структуры так же быстро, как и закрываются. Работают в основном один-два года. Срок работы зависит от обещанного процента вкладчикам — чем больше процент, тем быстрее компания прогорит, рассказал финансист Ибрагим Бадалов.

«Некоторые финансовые пирамиды привлекают средства за счет продажи вкладов под высокие проценты, за счет продажи несуществующих акций либо других финансовых инструментов. Если продают акции, то это акции неизвестных компаний, то есть «мусорные»,

отметил Ибрагим Бадалов.

Основной принцип финансовой пирамиды – привлечь новых вкладчиков, чтобы действующим выплатить некий процент за сотрудничество или их вложения. При этом реального заработка у таких структур нет, уверен эксперт.

Сегодня можно услышать от знакомых или увидеть рекламу о некой компании Finiko, которая называет себя системой автоматической генерации прибыли. Она обещает вкладчикам закрыть кредиты, долги, купить машину или квартиру, если вложить всего 35% от требуемой суммы.

Создатели компании уверяют, что, проработав в трейдинге почти 10 лет, нашли идеальную схему работы на бирже, чтобы получать в месяц 20-30% прибыли. При этом же у компании есть десятиуровневая бонусная система за привлечение новых вкладчиков. Таким «зазывалам» обещают гарантированный процент от суммы сразу и потом ежемесячно. А система выплат за привлечение новых «жертв» характерна только для сетевых пирамид.

Не верьте в чудеса

Так какова же тогда реальная максимально возможная сумма заработка? Глава Комитета Государственной Думы по финансовому рынку Анатолий Аксаков уверен, что максимум, на который можно сегодня рассчитывать, — 15% годовых.

«Я думаю, что по сегодняшним временам самый большой процент, который можно получить, – это 15 или иногда 20%. Причем эти 20% могут складываться из налогового вычета, которые люди получают по индивидуальным инвестиционным счетам и тем доходам, которые получаются благодаря вложению в какие-то финансовые инструменты. В принципе самый распространенный процент по вкладам — 4-5% и по ценным бумагам – максимум 10%»,

считает парламентарий.

Финансист Ибрагим Бадалов также считает, что невозможно сегодня получать доходность в 50% и выше.

«Необходимо понимать простую истину: текущая экономическая ситуация не позволяет зарабатывать проценты в размере 50-60 годовых. К сожалению, не так много организаций это могут сделать, если это вообще возможно на сегодняшний день»,

добавил он.

Стоит отметить, что и ценные бумаги, и вклады приносят вам 10-15%, но не в месяц, а годовых!

«Если обещают высокие проценты, то всегда имейте в виду, что это очень высокий риск. Чем выше процент, тем больше шансов, что вы потеряете свои сбережения и точно не получите тот доход, который вам обещают»,

констатировал Анатолий Аксаков.

Как уличить вруна во лжи

Если доводы менеджеров компаний, обещающих золотые горы, все же звучат убедительно, как проверить их на деле?

«Если предлагают заработать не в банке, а в другой финансовой организации, то в первую очередь необходимо поинтересоваться наличием лицензии, так как большинство финансовых организаций имеют лицензию ЦБ. Второй момент — нужно уточнить у менеджера, представителя компании как она зарабатывает, чтобы получать процент»,

рассказал Ибрагим Бадалов.

В этот момент менеджеры могут предложить протестировать их возможности делать деньги из воздуха. К примеру, ранее упомянутая компания заявляет о готовности неделю в тестовом режиме инвестировать ваши средства. И тогда вы на деле сможете убедиться в том, что зарабатывать много ну уж точно реально. При этом вы все равно вносите на счет свои средства. И стопроцентной гарантии в их возвращении нет. Есть только заверения.

Есть и еще одна схема, но уже без вложений. Некие компании, которые занимаются инвестициями, предлагают вам протестировать их возможности на демо-счете. Вам открывается тестовый счет с депозитом, неделю вы зарабатываете и потом принимаете решение о том, вкладывать ли свои деньги в эту компанию или нет. И тут включаются возможности современных технологий. Как правило, такие тест-системы не уходят в убыток, а наоборот приносят прибыль, чтобы заинтересовать человека к вложению. Поэтому нужно отдавать себе отчет в том, а действительно ли такая игра стоит свеч.

Вера в лучшее

Что же побуждает людей довериться голословным обещаниям? Создатели таких схем профессионально обрабатывают людей, используя специальные приемы в психологии. Ко всему прочему, они дают людям надежду и веру в лучшее, используя отточенные формулировки и приемы влияния. Если вы заподозрили, что ваши друзья и близкие попали под чье-то влияние, то самый лучший способ помочь — обратиться за помощью к психологу. Это позволит найти скрытые причины у человека к таким «сектам», считает психолог Александр Шахов.

«Рассказав психологу о зависимости близкого, можно вместе с ним найти внутренние причины, то есть внутренние потребности, которые подавлены и заставляют его искать удовлетворение в этих финансовых или религиозных пирамидах»,

добавил он.

При этом ни в коем случае нельзя спорить с близким. Любые конфликты будут отдать вас друг от друга.

«Нужно постараться сделать вид, что вы тоже увлечены этим. Попробовать интересоваться, разобраться в этом, когда он почувствует, что вы с ним союзники, то тогда можно очень аккуратно выражать какие-то сомнения. Хорошо, если вы проконсультируетесь у людей, которые разбираются в этом вопросе и имеют альтернативную точку зрения, чтобы находить слабые места и прикреплять аргументы»,

уверен психолог.

Как государство противостоит такому мошенничеству

Для того, чтобы обезопасить людей от неверных вложений государство занимается отслеживанием появлений таких финансовых пирамид. В первую очередь стоит сказать, что в РФ есть закон, запрещающий работу финансовых пирамид. Этим вопросом занимаются Центральный банк и правоохранительные органы.

«У ЦБ есть отдел, который занимается курированием финансовых организаций. Он проверяет на законность деятельность компаний. При выявлении финансовых схем, финансовых пирамид ЦБ может передать дело правоохранительным органам, и уже правоохранительные органы выявляют мошеннические схемы»,

рассказал Ибрагим Бадалов.

При этом в основном деятельность таких компаний сосредоточена в интернете, в частности в соцсетях.

«Банк России научился находить организаторов подобных схем и достаточно быстро передает данные правоохранительным органам»,

добавил финансист.

Глава думского комитета Анатолий Аксаков отметил, что самым лучший способ борьбы с такими мошенниками – блокировка их страниц в интернет-пространстве.

«Нам надо быстрее принять закон, позволяющий ЦБ инициировать блокировку таких сайтов, потому что в основном продвижение пирамид ведется через электронные сервисы. ЦБ обладает всеми технологическими возможностями быстро выходить с инициативой блокировки таких сайтов. Буквально минуты и таким образом предотвращать обман людей с помощью финансовых пирамид»,

заверил парламентарий.

Всегда стоит помнить о том, что не бывает легких денег. Если вы решили вложить свои сбережения, то стоит выбирать проверенные компании.

Понци против схемы пирамиды: узнаем разницу

Понци против схемы пирамиды: обзор

Схемы пирамид и схемы Понци имеют много схожих характеристик, основанных на одной и той же концепции: ничего не подозревающих людей обманывают недобросовестные инвесторы, обещающие им выдающуюся прибыль в обмен на их деньги. Однако, в отличие от обычных инвестиций, эти типы схем могут предлагать стабильную «прибыль» только до тех пор, пока число инвесторов продолжает расти.Как только число уменьшается, уменьшаются и деньги.

Схемы Понци и пирамиды являются самодостаточными до тех пор, пока отток денежных средств может быть сопоставлен с притоком денежных средств. Основные различия возникают в типах продуктов, которые изобретатели предлагают своим клиентам, и в структуре этих двух уловок, но и то, и другое может иметь разрушительные последствия, если их сломать.

Ключевые выводы

- И финансовые пирамиды, и схемы Понци вовлекают недобросовестных инвесторов, пользующихся преимуществами ничего не подозревающих лиц, обещая им экстраординарную прибыль в обмен на их деньги.

- В схемах Понци инвесторы отдают деньги управляющему портфелем. Затем, когда они хотят вернуть свои деньги, им выплачиваются поступающие средства, внесенные более поздними инвесторами.

- При использовании пирамиды первоначальный разработчик привлекает других инвесторов, которые, в свою очередь, привлекают других инвесторов и так далее. Поздно присоединившиеся инвесторы платят нанявшему их человеку за право участвовать или, возможно, продать определенный продукт.

Схемы Понци

Схемы Ponzi основаны на мошеннических услугах по управлению инвестициями — в основном инвесторы вносят деньги «управляющему портфелем», который обещает им высокую прибыль, а затем, когда эти инвесторы хотят вернуть свои деньги, им выплачиваются входящие средства, внесенные более поздними инвесторами. .Лицо, организующее этот вид мошенничества, отвечает за контроль всей операции; они просто переводят средства от одного клиента к другому и отказываются от реальной инвестиционной деятельности.

Самая известная схема Понци в новейшей истории — и самое крупное мошенничество инвесторов в Соединенных Штатах — более десяти лет организовывалась Бернардом Мэдоффом, который обманул инвесторов в Bernard L. Madoff Investment Securities LLC. Мэдофф построил большую сеть инвесторов, у которых он собирал деньги, объединив деньги своих почти 5000 клиентов на счет, с которого он снял деньги.На самом деле он никогда не инвестировал деньги, а после того, как разразился финансовый кризис 2008 года, он больше не мог поддерживать мошенничество. По оценке SEC, общие убытки инвесторов составят около 65 миллиардов долларов. Противоречие вызвало в конце 2008 года период, известный как Понци-мания, когда регулирующие органы и инвестиционные профессионалы охотились за другими схемами Понци.

Схемы пирамид

С другой стороны, пирамида построена таким образом, что первоначальный разработчик должен набирать других инвесторов, которые будут продолжать привлекать других инвесторов, а затем эти инвесторы будут продолжать привлекать дополнительных инвесторов и так далее.Иногда будет стимул, который представлен как инвестиционная возможность, например, право продать определенный продукт. Каждый инвестор платит человеку, который их нанял, за возможность продать этот предмет. Получатель должен разделить выручку с теми, кто находится на более высоких уровнях пирамидальной структуры.

Одно из ключевых отличий заключается в том, что схемы пирамид труднее доказать, чем схемы Понци. Они также лучше защищены, потому что юридические группы, стоящие за корпорациями, намного мощнее, чем те, которые защищают отдельных лиц.Одна из самых крупных финансовых пирамид была связана с диетической компанией Herbalife (HLF). Несмотря на то, что они были названы незаконной финансовой пирамидой и выплатили более 200 миллионов долларов в качестве возмещения ущерба, их продукция все еще продается, а цена акций выглядит неплохо.

Особые соображения

Точно так же, как инвесторы должны исследовать компании, акции которых они покупают, не менее важно исследовать тех, кто управляет их деньгами. Полезно позвонить в Комиссию по ценным бумагам и биржам (SEC), чтобы узнать, ведутся ли открытые расследования в отношении управляющего деньгами или предыдущих случаев мошенничества.

Финансовые менеджеры должны иметь возможность предлагать проверяемые финансовые данные; истинные вложения можно легко проверить.

Если инвестор рассматривает возможность участия в том, что кажется финансовой пирамидой, было бы полезно использовать юриста или CPA для проверки документов на наличие несоответствий.

Итог

Следует учитывать два дополнительных важных фактора: Единственная виновная сторона в схеме Понци и пирамиды — это создатель коррупционной деловой практики, а не участники (до тех пор, пока они не осведомлены о незаконной деловой практике).Во-вторых, пирамида отличается от многоуровневой маркетинговой кампании, которая предлагает законные продукты.

схем Понци достигли наивысшего уровня за десятилетие

Юнус Аракон | E + | Getty Images

Деньги инвесторов, попавшие в ловушку предполагаемых схем Понци, достигли самого высокого уровня за десятилетие, что вызывает опасения, что быстро развивающийся фондовый рынок и программа отмены нормативных требований подталкивают все больше мошенников к обману ничего не подозревающих инвесторов.

Власти штата и федеральные власти раскрыли в прошлом году 60 предполагаемых схем Понци на общую сумму 3 доллара.Согласно данным веб-сайта Ponzitracker, 25 миллиардов средств инвесторов — это самая крупная сумма денег, обнаруженная в результате этих афер с 2010 года, и более чем вдвое превышает сумму с 2018 года.

Схема Понци — это разновидность мошенничества, при котором мошенники крадут деньги у инвесторов и маскируют кражу, направляя прибыль клиентам из средств, внесенных новыми инвесторами.

Бернард Мэдофф управлял самой крупной схемой Понци в истории, мошенничеством на 65 миллиардов долларов с участием тысяч инвесторов, которое было раскрыто в 2008 году.

Мэдофф, отбывающий 150-летний срок в федеральной тюрьме, недавно заявил, что умирает от неизлечимой болезни почек, и попросил судью досрочно освободить его.

Схемы Понци, о которых заявляли гражданские и уголовные власти в прошлом году, бледнеют по сравнению с мошенничеством, обнаруженным во время финансового кризиса 2008 года, таким как мошенничество Мэдоффа и других известных преступников, таких как Томас Петтерс и Аллен Стэнфорд, которые управляли соответственно 3,7 миллиардами долларов и Мошенничество на 8 миллиардов долларов.

В 2008 году, например, власти обнаружили 40 схем Понци с совокупными инвестиционными средствами в размере 23 миллиардов долларов — примерно в семь раз больше, чем в прошлом году, согласно данным Ponzitracker, данные о которых собраны Джорданом Маглихом, юристом Quarles. И Брэди.

Хотя еще рано говорить о том, было ли прошлогоднее общее количество аномалией, некоторые эксперты опасаются, что это может означать возвращение к более мрачным временам.

«Возможно, это снова не совсем 2008 год, но семена закладываются для следующей резни с инвесторами», — сказал Эндрю Столтманн, адвокат по вопросам мошенничества с инвестициями из Чикаго.

Растущий фондовый рынок, который может заставить инвесторов ослабить свою бдительность, и дерегулирование на федеральном уровне являются двумя основными факторами, способствующими росту этих мошенничеств, сказал Столтманн.

Фондовый рынок пережил самую длинную выигрышную серию в истории после выхода из руин Великой рецессии.

Индекс фондового рынка S&P 500 вырос в прошлом году на 31,5% с учетом реинвестированных дивидендов, что стало его лучшим годовым приростом за шесть лет. Единственным годом, в котором годовые показатели были лучше за последние три десятилетия, был 1997 год, когда доходность S&P 500 составила 33,4%.

Комиссия по ценным бумагам и биржам, федеральное агентство, которое отслеживает мошенничество с инвестициями, также была менее агрессивной при администрации Трампа, сказал Столтманн.

Возможно, это снова не совсем 2008 год, но семена закладываются для следующей резни с инвесторами.

Эндрю Столтманн

Адвокат по вопросам инвестиционного мошенничества

Действительно, Комиссия по ценным бумагам и биржам сократила количество расследований, которые она открыла. В 2019 финансовом году, который длится до октября, агентство начало 827 расследований, что меньше 869 расследований, начатых в предыдущем году.

«[Это посылает] де-факто собачий свисток злоумышленникам и ворам ценных бумаг, и это вдохновляет их на участие в финансовых махинациях», — сказал Столтманн.

Проблема со схемами Понци заключается в том, что инвесторы вряд ли узнают, стали ли они жертвами, пока фондовый рынок не обрушится, как это произошло во время финансового кризиса, когда клиенты пытались выкупить свои деньги только для того, чтобы понять, что их там нет, сказал Столтманн.

И большую часть времени инвесторы не вернут все свои деньги.

Вот несколько красных флажков и советов по защите от потенциальных схем Понци:

- Убедитесь, что ваши активы «хранятся» или хранятся в законной фирме (а не в фирме, созданной брокером).Эти фирмы могут отмечать любую подозрительную деятельность. По словам Столтманна, в случае мошенничества у инвесторов, вероятно, будет лучший способ вернуть деньги в судебном или арбитражном разбирательстве. Позвоните к хранителю, указанному в выписке по вашему счету, спросите, есть ли у вас активный счет и каков остаток.

- Если это звучит слишком хорошо, чтобы быть правдой, вероятно, так оно и есть. Остерегайтесь брокеров, обещающих высокую гарантированную отдачу от ваших инвестиций при небольшом риске или без него. Например, недавняя схема Bitcoin Ponzi обещала инвесторам до 7% годовых.

- Статическая доходность инвестиций в выписку по вашему счету, особенно во время нестабильных рынков, предполагает, что цифры могут быть искусственными.

- Избегайте брокеров, которые не «зарегистрированы» в Комиссии по ценным бумагам и биржам или в Управлении по регулированию финансовой индустрии, которые являются федеральными регулирующими органами для инвестиционных консультантов и брокеров. Инвесторы могут проверить базу данных BrokerCheck FINRA, чтобы проверить свой статус регистрации.

- Google имя брокера и проверка сообщений о мошенничестве в прошлом.База данных BrokerCheck FINRA также содержит отчеты с подробным описанием дисциплинарной истории брокеров в прошлом.

- Никогда не выписывайте чек непосредственно брокеру. Брокер может положить эти деньги на личный банковский счет без вашего ведома.

Пассивный доход: современная пирамида | Тома Ессесски | Обращает на себя внимание

Многие предприниматели создают бизнес, продавая мечту о пассивном доходе.

Фото: Шэрон МакКатчен на Unsplash

Возможно, вы видели видео на Youtube под названием:

«Распределение пассивного дохода в феврале: ТОЧНО, сколько я заработал из ЧЕТЫРЕХ источников дохода.»

Или вы могли видеть такую рекламу:

« Хотите зарабатывать деньги, пока спите? Хотите добиться финансовой свободы за счет пассивного дохода? Я сделал это и теперь раскрываю свои секреты. Запишитесь на мой БЕСПЛАТНЫЙ веб-семинар, где я научу вас точным шагам, которые я использовал для создания коучингового бизнеса SIX FIGURE ».

Я смотрел видео. Я был на вебинарах. Я читал электронные книги. Практически все из них — это просто тщательно продуманная коммерческая идея для онлайн-курса, который стоит от 49 до 4000 долларов.

В. Чему вы научитесь на этих курсах?

A. Как заработать в Интернете.

В. Как учителя зарабатывают деньги в Интернете?

А. Путем продажи курсов.

Для многих из этих «предпринимателей» пассивный доход является близким родственником финансовой пирамиды.

Это люди, которые собрали скромную аудиторию, заработали немного денег, а затем продолжили зарабатывать гораздо больше, продавая мечту другим. И некоторые из их учеников, несомненно, пойдут по тому же пути.

Все это напоминает мне Золотую лихорадку. Не шахтеры разбогатели. Это торговцы продавали им лопаты.

Всегда найдутся люди, которые хотят зарабатывать деньги в Интернете. Но для этих «гуру» пассивного дохода настоящие деньги заключаются в продаже им курсов о том, как это делать.

Давайте посмотрим на некоторые из моих любимых примеров.

Дэн Лок в настоящее время покупает большую часть рекламного места в моей ленте новостей Facebook. Судя по моему исследованию, он в начале своей карьеры зарабатывал в Интернете законные деньги.Но теперь весь его бренд вращается вокруг продажи дорогих курсов о том, как заработать деньги. Его бесплатный контент повторяет одну и ту же концепцию снова и снова: образ мышления и ценные навыки — это ключи к богатству. Новаторский материал. Он продает курс под названием High-Ticket Closers, который стоит 2500 долларов, чтобы научиться продавать от имени других компаний.

Quora: Дэн Лок — афера?

У Райана Скрибнера есть популярный канал на Youtube, где он обучает инвестированию, личным финансам и, конечно же, пассивному доходу.Я уважаю Райана Скрибнера за создание тонны подлинного и полезного бесплатного контента. А согласно его январскому видео с разбивкой доходов, он заработал более половины своих денег (не считая доходов от рекламы на YouTube) на партнерских продажах продуктов, которые он поддерживает. Но он вкратце показывает, что почти 11000 долларов были получены от партнерских рефералов на курсы других людей. Угадайте, с кем Райан недавно снял шесть видео?

Эти видео рекламируют «бесплатный мастер-класс», проведенный Райаном и Дэном. Если вы нажмете ссылку для регистрации, в самом низу целевой страницы будет указано, что это связано с курсом Дэна Лока High-Ticket Closer.Итак, Райан зарабатывает часть своих денег, продавая чужой курс о том, как зарабатывать деньги.

Райан недавно объявил, что он создает новый курс по построению бизнеса в Интернете. Вот скриншот веб-сайта этого нового курса:

Нет! Я не готов начать зарабатывать деньги в Интернете.

Это компания, у руля которой стоят два человека: Крис и Тейлор. Они запускают огромное количество рекламы в социальных сетях, чтобы побудить людей подписаться на их вебинары. Их вебинары — это автоматизированные видеоролики, в которых рекламируются их платные услуги.Что они продают? Услуги коучинга, которые научат вас создавать собственные услуги коучинга.

Не готовы подписаться на премиальную услугу коучинга? За 7 долларов в месяц вы можете подписаться на их ежемесячные «Заметки» — по сути, платный список рассылки.

Алекс Беккер размещает рекламу в начале ролика на YouTube на таких каналах, как Ryan Scribner’s. В этой рекламе он проповедует свои методы заработка тысяч долларов в Интернете. Кажется, каждые две недели у него продается новый курс, который получил неоднозначные отзывы.Он фокусируется на мире прямой доставки, где вы продаете физические товары в Интернете, но позволяете другим компаниям управлять логистикой (и, по сути, отказываться от контроля качества).

Меня даже не увлекают дропшиппингом. Для отличного введения посмотрите этот выпуск Ответить всем .

Рамит Сетхи — еще один автор, которого я очень уважаю. Его книга « Я научу тебя быть богатым», и связанный с ней блог содержат массу полезной информации.Но как только он получит ваш адрес электронной почты, вы начнете получать рекламные объявления о его курсах, таких как Zero to Launch, , цена которого начинается от 2000 долларов. В настоящее время он присылает мне электронные письма о другом курсе под названием Earn 1K, , который учит вас, как заработать первую 1000 долларов дохода от побочной деятельности. Моя любимая часть — это ценник, который начинается от 1200 долларов.

Курс за 1200 долларов, который буквально называется Заработать 1 тысячу?

Тай Лопес потратил миллионы на цифровую рекламу.Он продает курсы по навыкам успеха и маркетингу. Он известен своими видеообъявлениями, в которых он стоит перед роскошными автомобилями в особняке. Интернет, по-прежнему непобедимый, позже обнаружил, что он снимает дом и сдает в аренду машины.

Посмотрите юмористическое видео от h4h4 под названием The Tai Lopez Conspiracy.

Боковое примечание: Когда я пошел за ссылкой на видео выше, показалась реклама курса прямой доставки.

Подходящая реклама в начале ролика.

Этот список далеко не полный — просто изучая эту статью, я нашел еще шесть сайтов, использующих ту же стратегию.Но общая черта большинства этих «гуру» — использование ими лестницы ценностей.

Недавно я прочитал DotCom Secrets Рассела Брансона, основателя ClickFunnels. В нем он учит концепции лестницы ценностей. Идея состоит в том, что при создании онлайн-бизнеса вы привлекаете внимание людей с помощью бесплатного контента. Затем вы предлагаете более ценный контент, например электронную книгу или веб-семинар, но можете попросить их адрес электронной почты.

Некоторый процент вашей аудитории примет это предложение.Затем вы предлагаете что-то этой группе по небольшой цене — возможно, платную электронную книгу или онлайн-курс.

Теперь у вас есть список тех, кто готов платить, и вы можете сделать им гораздо большее предложение — возможно, пакет коучинга или премиальное обучение. Тем, кто покупает, вы можете предложить личное занятие или семинар по еще более высокой цене.

Это может продолжаться вечно.

Предприниматели, которых я называю в этой статье, стараются следовать принципу лестницы ценностей. Но по мере того, как цена каждого предложения увеличивается, следует ли его стоимость?

Из «Секретов DotCom» Рассела Брансона

Я бы сказал, что почти для любого, кто рассматривает возможность покупки, стоимость этих курсов не оправдывает их цену. Если вы изо всех сил пытаетесь сводить концы с концами, платить 1200 долларов за курс о том, как зарабатывать деньги, вероятно, будет плохой инвестицией. Большая часть информации на этих курсах доступна бесплатно в Интернете или в виде книг. Начни там.

Фактически, большинство этих предпринимателей бесплатно раздают тонны информации, чтобы расширить свою аудиторию. Рамит Сетхи даже признает, что 98% его контента доступно бесплатно. Действительно ли недостающие 2% стоят тысячи долларов, когда остальные 98% бесплатны?

Судя по обзорам, которые я читал в Интернете, большая часть содержания этих дорогостоящих курсов представляет собой просто разработку бесплатного содержания автора или просто копии его бесплатного содержания, переупакованные в более удобном для пользователя формате.

Итак, если большая часть информации доступна бесплатно в другом месте, почему люди покупают?

Кругов для подарков — хорошо, схемы дарения — плохо: как обнаружить незаконную схему пирамиды

Круги дарения — хорошо, схемы дарения — плохо: как обнаружить незаконную схему пирамиды

Загрузите и распечатайте разработанную версию этого уведомления для потребителей

Что вам нужно знать:

Когда люди собираются в круг, чтобы дарить друг другу подарки, не обмениваясь деньгами, это называется кругом подарков.Когда люди собираются лично или онлайн, потому что их наняли, и рекрутер получает деньги или подарки за каждого нанятого человека, это схема дарения, которая также является незаконной финансовой пирамидой.

Дорога к участию в схеме дарения часто вымощена добрыми намерениями и умным брендом, например «Женщины, расширяющие права и возможности женщин», «Круг друзей» или «Тайная сестра» — но только потому, что это называется «кругом подарков». не делает его одним.

Помните: независимо от того, как они представлены, продвижение или сознательное участие в схеме раздачи наличных является незаконным в Мичигане.

Циклы подарков и схемы подарков

Настоящие кружки подарков — это хорошо. Они помогают людям экономить деньги и тратить меньше ресурсов. Они существуют во многих культурах и сообществах и помогают строить отношения внутри этих кругов. Они могут быть частными или общедоступными, члены могут знать или не знать друг друга, и они действуют аналогичным образом: члены помогают друг другу в удовлетворении желаний и потребностей, используя свои многочисленные ресурсы. Например, вместо того, чтобы выбросить большой урожай сладкой кукурузы, когда она полностью созреет, вы можете предложить ее друзьям в кругу подарков, которым нужны свежие продукты. Обмен наличными между участниками запрещен.

С другой стороны, все схемы дарения связаны с вознаграждением. Несмотря на их соблазнительную риторику нового века об экономике подарков, они представляют собой просто современный поворот в старомодной схеме пирамиды. В схемах раздачи наличных не идет речь о продаже продуктов, а людям просто раздают наличные, но предпосылка та же — как и в других пирамидах, схемы раздачи наличных основаны на количестве нанятых людей. Новых членов соблазняет обещание крупной выплаты наличными (обычно 40 000 долларов) после того, как они вложат солидный вступительный взнос (обычно 5 000 долларов) и наберут новых членов.

Стартовый взнос гарантирует участникам место в списке участников. Участники продвигаются вверх по таблице каждый раз, когда набирают больше людей в «круг». Как только участник поднимается достаточно высоко в таблице, ему «гарантируется» крупная выплата.

Встречи могут быть секретными и даже веселыми. Они часто намекают на помощь другим, когда на самом деле вы просто отдаете свои деньги человеку на вершине пирамиды, нанимая других, чтобы поддерживать стабильность основы пирамиды. Как только нижняя часть заполняется новыми рекрутами, новый человек наверху получает большую выплату, уходит, и цикл продолжается до тех пор, пока он не развалится.

Схемы безналичных подарков, такие как «Секретная сестра», предполагают обмен подарками между друзьями, которых вы не встречали в сети. Схема начинается с заманчивого приглашения — часто в социальных сетях — обещающие участники получат десятки подарков в обмен на отправку одного подарка на сумму 10 долларов. Чтобы присоединиться, вы просто добавляете свое имя и адрес — а также личную информацию некоторых из ваших друзей — в существующий список «сестер-подарков», которых вы никогда не встречали. Затем вы предложите другим отправить незнакомцу скромный подарок и поделиться своими контактами.

Вы застряли, покупая и отправляя подарки для неизвестных «сестер», надеясь, что подарок будет взаимным, и вы получите обещанное количество подарков взамен. Но в случае финансовых пирамид цикл продолжается только в том случае, если принимаются на работу новые сестры. Когда это прекращается, прекращается и поставка подарков, и на его пути могут остаться сотни недаренных сестер.

Такая пирамида не только незаконна в Мичигане, участие в ней может подвергнуть вас риску кражи личных данных. Когда вы присоединяетесь, вы предоставляете часть своей личной информации, и с ее помощью ваша секретная сестра a / k / a cyber thief может совершить кражу личных данных.

Эти схемы быстро становятся популярными, потому что первые участники, которые получают свои выплаты, передают свой успех потенциальным участникам, и цикл продолжается. Проблема в том, что в конечном итоге пул новых участников иссякает, и пирамида рушится, и очень немногие участники — 12–14 процентов по данным Better Business Bureau — получают что-либо взамен.

ПИРАМИДНЫЕ СХЕМЫ НЕЗАКОННЫ В МИЧИГАНЕ

Схемы пирамиды

предполагают получение участниками компенсации за набор других участников, и они являются незаконными в Мичигане.Пропаганда такой схемы является уголовным преступлением, наказуемым штрафом в размере до 10 000 долларов или семью годами тюремного заключения. Участие в таком плане является правонарушением, караемым штрафом в размере до 1000 долларов и / или 90 днями тюремного заключения.

Закон о рекламной схеме пирамиды штата Мичиган 2018 г. (MCL 445.2581 et seq.) Определяет «схему продвижения пирамиды» и запрещает продвижение или сознательное участие в ней.

МНОГОУРОВНЕВЫЕ МАРКЕТИНГОВЫЕ ПЛАНЫ VS. СХЕМЫ ПИРАМИД — В ЧЕМ РАЗНИЦА?

В многоуровневых маркетинговых планах обычно участвует материнская компания, которая продает продукты потребителям через независимых продавцов.Как правило, независимые продавцы не получают зарплату; скорее, они получают компенсацию в зависимости от того, сколько продукта они продают. Планы многоуровневого маркетинга, как правило, разрешены в Мичигане.

Ключевое различие между законным многоуровневым маркетинговым планом и незаконной финансовой пирамидой состоит в том, что многоуровневый маркетинговый план почти полностью основывает компенсацию на количестве проданного продукта, тогда как незаконная финансовая пирамида основана на количестве нанятых людей. В схеме раздачи наличных «подарок» также основан исключительно на количестве принятых на работу новых членов, и никакие продукты или услуги не продаются.

SPOT незаконная схема дарения

- Кто-то обещает вам денежное вознаграждение или подарки по почте, электронной почте или в социальных сетях.

- Привлечение новых людей является основным направлением программы.

- Товары и услуги не продаются.

- Нет письменных соглашений или контрактов.

- Программа хвастается высокими заработками нескольких лучших исполнителей.

- Программа включает множество «свидетельств» и «историй успеха».”

ПРЕКРАТИТЕ незаконную схему раздачи наличных, чтобы вы могли получить

- Расследование. Поспрашивать. Искать в Интернете. Будьте настроены скептически.

- Никогда не сообщайте свою личную информацию посторонним.

- Независимо проверьте законность любых инвестиций, прежде чем вкладывать средства.

- Остерегайтесь обещаний с «низким риском» и «высокой доходностью».

- Не позволяйте жадности преодолеть здравый смысл.

- Если у вас есть какие-либо вопросы, свяжитесь с генеральным прокурором штата Мичиган по телефону 877-765-8388 или через Интернет.

Любой житель Мичигана, которого попросили присоединиться к схеме раздачи наличных или кто знает о незаконной пирамиде или схеме дарения, действующей в их районе, должен связаться с Генеральным прокурором Мичигана.

Если вы в настоящее время участвуете в схеме раздачи наличных, вам следует подумать о том, чтобы связаться с частным адвокатом. Чтобы получить помощь в поиске частного поверенного или справочной службы адвоката в вашем районе, посетите веб-сайт коллегии адвокатов штата Мичиган.

Наконец, если вы в настоящее время участвуете в схеме дарения наличными или участвовали в схеме дарения наличными в прошлом, имейте в виду, что вы также обязаны сообщать о любых полученных вами доходах в Налоговую службу.Несмотря на любые обещания, данные вам этими действующими схемами дарения денежных средств, доходы, полученные от пирамиды подарков, подлежат налогообложению. Таким образом, помимо консультации с частным адвокатом, вам также следует подумать о том, чтобы поговорить о вашей ситуации с профессиональным налоговым консультантом.

Куда сообщать о схеме выдачи наличных:

Чтобы сообщить о мошенничестве, подать жалобу или получить дополнительную информацию, обратитесь к Генеральному прокурору штата Мичиган:

- Онлайн

- Телефон: 517-335-7599

- Факс: 517-241-3771

- Почта:

Защита прав потребителей

П.О. Box 30213

Лансинг, Мичиган 48909

Не попадитесь в схему пирамиды

Схемы пирамиды

В последние годы многие компании успешно использовали методы так называемого «многоуровневого маркетинга». Поэтому важно устранить различия между финансовой пирамидой и законной многоуровневой маркетинговой компанией. Изначально следует отметить, что финансовые пирамиды всегда терпят неудачу, а многоуровневые маркетинговые компании иногда выживают.

Что такое пирамида?

Финансовая пирамида — это мошенническая система заработка денег, основанная на привлечении все большего числа «инвесторов». Первоначальные промоутеры нанимают инвесторов, которые, в свою очередь, привлекают больше инвесторов, и так далее. Схема называется «пирамидой», потому что на каждом уровне количество инвесторов увеличивается. Небольшой группе первых промоторов наверху требуется большая база более поздних инвесторов для поддержки схемы, обеспечивая прибыль более ранним инвесторам.

Пирамиды незаконны в штате Нью-Йорк, а также во многих других штатах. Статья 23A Общего закона о предпринимательской деятельности штата Нью-Йорк §359-fff устанавливает уголовную ответственность за инициирование финансовых пирамид (также известных как схемы сетевых дистрибьюторов) и участие в них.

Пирамиды могут включать или не включать продажу продуктов или дистрибьюторство. Тенденция состоит в том, чтобы вовлекать продажи продуктов или дистрибьюторство в попытке продемонстрировать легитимность. Это делается исключительно для того, чтобы обойти регулирующие органы, поскольку законы большинства штатов запрещают маркетинговую практику, в которой потенциальная прибыль связана в первую очередь с привлечением других инвесторов, а не с продажей продукции.Суть в том, что во всех финансовых пирамидах продажа самого продукта гораздо менее важна, чем привлечение новых инвесторов.

Вернуться к началу

Что такое многоуровневый маркетинг?

Многоуровневый маркетинг — это метод продажи товаров потребителям напрямую, без посредников в розничных магазинах. Продукты продаются через сеть дистрибьюторов или продавцов, которая напоминает пирамиду: каждый дистрибьютор набирает и обучает дополнительных дистрибьюторов и получает комиссионные с их продаж, а также с продаж, которые он или она совершает.Из-за своей пирамидальной структуры многоуровневые маркетинговые компании иногда могут представлять собой финансовые пирамиды.

Вернуться к началу

В чем разница между законной многоуровневой маркетинговой компанией и пирамидальной схемой?

Законная многоуровневая маркетинговая компания делает упор на надежные продукты или услуги. Схема пирамиды использует продукты или услуги, чтобы замаскировать свои поиски сбора денег от инвесторов на нижних уровнях, чтобы заплатить другим инвесторам, находящимся дальше по пирамиде.

В типичной схеме пирамиды новые инвесторы должны платить комиссию за право продавать продукты или услуги, а также за право привлекать других в пирамиду для получения вознаграждений, не связанных с продажей продуктов или услуг. Очень часто продукты или услуги, которые должна купить жертва, не подлежат продаже, и промоутеры пирамиды отказываются их выкупать. С другой стороны, законные многоуровневые маркетинговые компании будут выкупать непроданные товары, хотя часто со скидкой по сравнению с первоначальной ценой.

Успех в многоуровневом маркетинге основан на двух факторах: качестве продуктов и услуг и упорной работе, связанной с возможностью продавать продукты или услуги. Привлечение новых инвесторов вторично.

В начало

Почему пирамидальные схемы всегда терпят неудачу? И почему иногда выживают легальные многоуровневые компании?

Пирамиды обречены на провал, потому что их успех зависит от способности привлекать все больше и больше инвесторов. Поскольку в данном сообществе только ограниченное количество людей, все финансовые пирамиды в конечном итоге рухнут.Деньги зарабатывают только те немногие, кто находится на вершине пирамиды.

С другой стороны, легитимные многоуровневые маркетинговые компании могут существовать долгое время. Хотя привлечение дополнительных инвесторов является важной частью маркетинговой практики, поскольку законные многоуровневые маркетинговые компании включают надежные продукты или услуги, участники этих компаний не несут огромных убытков.

Вернуться к началу

Почему люди вкладывают деньги в пирамиды?

Если все финансовые пирамиды терпят неудачу, зачем кому-то инвестировать в них? Есть три основные категории людей, которые вкладывают деньги в финансовые пирамиды: те, кто участвует в них из жадности; те, кто введен в заблуждение, думая, что они присоединяются к «инвестиционному клубу» или «программе подарков»; и тем, кто считает, что продукты или услуги являются законными.

Люди, которые из жадности участвуют в финансовых пирамидах, часто знают, что они незаконны. Тем не менее они участвуют, надеясь, что мошенничество продлится достаточно долго, чтобы получить прибыль. Однако конечный результат пирамиды неизбежен. В лучшем случае несколько человек, обычно промоутеры, уходят с большими деньгами, оставляя большую часть инвесторов терять все деньги, которые они вложили в схему. На самом деле, единственный способ заработать деньги на финансовых пирамидах — это обман других людей, заставляющих их давать деньги, пообещав, что они, в свою очередь, будут возвращены. команд и студентов колледжей, чтобы усилить давление, чтобы они участвовали.Они дают некоторым финансовым пирамидам привлекательные названия, такие как «инвестиционные клубы» или «подарочные программы». Эти клубы или программы обычно представляются этим инвесторам с заверениями в том, что они абсолютно законны, одобрены налоговой службой или сертифицированным бухгалтером. Некоторые даже прямо заявляют, что это не финансовая пирамида.

Участники этих клубов или программ должны охарактеризовать свои инвестиции как «безусловные подарки», подписав отказ. Однако правда в том, что, делая эти «дары», все ожидают, что те, кто ниже по пирамиде, сделают то же самое.Намерение не состоит в том, чтобы сделать безусловный подарок. Следовательно, эти люди не только вовлечены в незаконные финансовые пирамиды, но и могут нарушать налоговое законодательство.

Те инвесторы, которые действительно считают, что продукты или услуги, которые им продали промоутеры, являются законными, неизбежно осознают, что их обманули. Только тогда, когда эти продукты и услуги не подлежат продаже, а промоутеры отказываются выкупать их, они наконец узнают, что участвовали в незаконной финансовой пирамиде.

Вернуться к началу

Как избежать обмана?

Очевидно, что самый простой способ избежать мошенничества — не участвовать в каких-либо рекламных акциях, которые выглядят как финансовая пирамида. Ниже приведены некоторые дополнительные советы, которые помогут вам избежать финансовых пирамид:

- Соберите всю информацию о компании, ее должностных лицах, ее продуктах или услугах. Получите письменные копии маркетингового плана компании, литературы по продажам, контрактов и т. Д. Избегайте промоутеров, которые не могут четко и подробно объяснить свои планы.В частности, прочтите проспект компании или другие письменные материалы. (Проспект — это юридический документ, который дает потенциальным инвесторам информацию о компании.) Если вы его не понимаете, попросите кого-нибудь, независимого от компании, объяснить вам это.

- Узнайте, есть ли спрос на товар или услугу. Есть ли на рынке аналогичный продукт или услуга? Если да, то насколько хорошо он продается? Если кажется, что промоутеры зарабатывают большую часть своих денег на продаже дистрибьюторских услуг или больших запасов для стартапов новичкам, держитесь подальше.

- Спросите, нужно ли вам покупать продукт, чтобы стать дистрибьютором. Узнайте, выкупит ли компания ваши запасы — вы можете застрять с непроданными товарами. Законные компании выкупят запасы по крайней мере на 80–90 процентов от того, что вы заплатили. Получите все обещания в письменной форме.