Как вести бюджет семьи эффективно

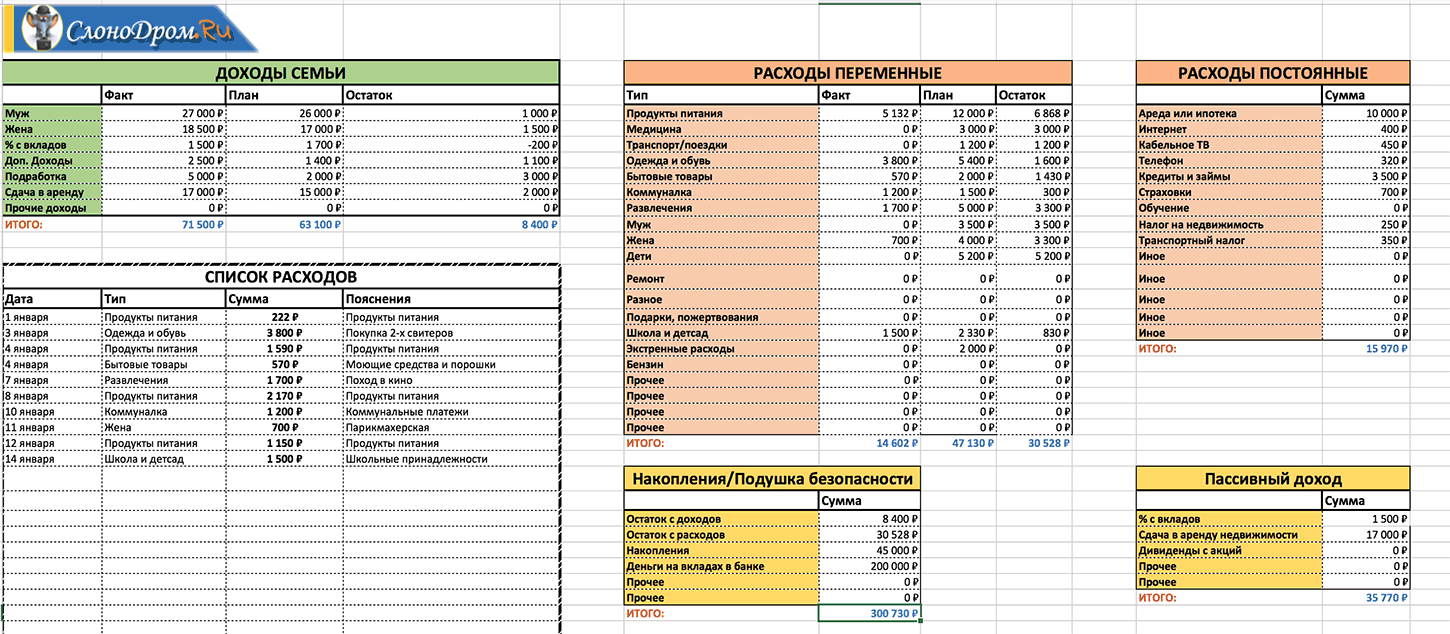

Содержание статьи:

Часто случается так, что до следующей зарплаты еще очень далеко, а деньги в кошельке давно закончились. Это происходит потому, что порой люди принимают неправильные финансовые решения – покупают ненужные вещи или лишние продукты. О том, как тратить деньги правильно, мы поговорим в этой статье.

Как правильно экономить?

Пользователи сети часто задают вопрос, как научится правильно тратить деньги?

Опытные финансисты рекомендуют воспользоваться одним из следующих способов:

- Заведите тетрадь, в которую вы будете записывать все мелкие и крупные покупки. Благодаря этому вы сможете понять, куда деваются деньги, и какие статьи расходов являются лишними. Через 1–2 месяца подсчитайте, сколько денег нужно для того, чтобы купить все необходимое и каких покупок следует избегать;

- Тщательно планируйте все будущие расходы. Составьте список постоянных ежемесячных платежей – коммунальные услуги, продукты питания, оплата кредита и прочее.

Внимательно перечитайте его, чтобы понять, на что не стоит тратить деньги;

Внимательно перечитайте его, чтобы понять, на что не стоит тратить деньги; - Не берите деньги в долг. Это главное правило, на которое следует обратить особое внимание. Люди, которые привыкли жить в долг, не могут нормально планировать свои расходы, поскольку они постоянно думают о том, что нужно вернуть определенную сумму. В таком случае человек не может планировать свой бюджет. Если у вас уже есть долги, постарайтесь как можно быстрее с ними расплатиться;

- В день зарплаты не стоит заходить по пути в магазины или на рынок. Когда в кошельке лежит крупная сумма, возникают разные соблазны, поэтому лучше отправляйтесь домой и составьте список расходов. Если вы хотите научиться, как правильно тратить деньги чтобы всегда были сбережения, придерживайтесь этого правила;

- Заведите дома самую обычную копилку. В течение месяца бросайте туда мелкие деньги. Через месяц вы приятно удивитесь тому, какую сумму можно насобирать таким способом;

- Храните деньги на карте. Наличные деньги тратятся намного быстрее, чем те, которые находятся на банковской карточке.

Пока человек идет к банкомату, чтобы снять нужную сумму, он может еще раз обдумать, делать покупку или нет. Часть денег с карты можно откладывать на депозитный счет. Благодаря этому вы сможете за год прилично сэкономить и купить какую-то нужную дорогую вещь. Специалисты рекомендуют откладывать в месяц 10% от зарплаты. Когда поймете, как правильно тратить деньги в кризис, сумму можно постепенно увеличивать;

Пока человек идет к банкомату, чтобы снять нужную сумму, он может еще раз обдумать, делать покупку или нет. Часть денег с карты можно откладывать на депозитный счет. Благодаря этому вы сможете за год прилично сэкономить и купить какую-то нужную дорогую вещь. Специалисты рекомендуют откладывать в месяц 10% от зарплаты. Когда поймете, как правильно тратить деньги в кризис, сумму можно постепенно увеличивать; - Научитесь экономить на вредных привычках. Попробуйте бросить курить, питаться в фастфудах или пить пиво после работы. Это позволит вам существенно сэкономить деньги и поправить свое здоровье;

- Успешные люди, которые знают, на что лучше тратить деньги, никогда не покупают самый дешевый товар, но, в то же время, они не переплачивают за громкое имя или раскрученный бренд. Помните, что низкая цена – это не повод для того, чтобы покупать очередную кофту или джинсы, если ваш шкаф и так полностью забит вещами.

Учимся справляться с эмоциями

Самый главный враг любого человека, который хочет научиться экономить, — это его эмоции. Например, вы приняли решение, хочу работать на себя, чтобы получить финансовую независимость. В любом бизнесе самое главное – это терпение, поскольку с первого дня вы не сможете получать большую прибыль. Поэтому приходится много работать с утра до вечера, ничего не получая взамен. Единственная радость – это покупка новых вещей, которые помогут внести хоть какое-то разнообразие в рабочие будни. Человек подается эмоциям, покупает новую одежду или бытовую технику и, в результате, наносит серьезный ущерб своему делу такими незапланированными покупками. Чтобы не допускать таких ошибок, не поддавайтесь минутным порывам, которые не улучшат вашей жизни и не принесут радости.

Например, вы приняли решение, хочу работать на себя, чтобы получить финансовую независимость. В любом бизнесе самое главное – это терпение, поскольку с первого дня вы не сможете получать большую прибыль. Поэтому приходится много работать с утра до вечера, ничего не получая взамен. Единственная радость – это покупка новых вещей, которые помогут внести хоть какое-то разнообразие в рабочие будни. Человек подается эмоциям, покупает новую одежду или бытовую технику и, в результате, наносит серьезный ущерб своему делу такими незапланированными покупками. Чтобы не допускать таких ошибок, не поддавайтесь минутным порывам, которые не улучшат вашей жизни и не принесут радости.

Поведение во время шопинга

Хотите разобраться, как правильно тратить деньги в семье? Все очень просто. Нужно только научиться делать это с умом. Отправляясь в магазин за покупками, не стоит брать с собой все деньги, которые есть в доме. Составьте примерный список того, что вы хотите купить и возьмите немного больше финансов, чем запланировано по списку. В таком случае вы не сможете купить ничего лишнего и поэтому без проблем уложитесь в бюджет.

В таком случае вы не сможете купить ничего лишнего и поэтому без проблем уложитесь в бюджет.

Такой подход позволит вам экономить ежемесячно приличную сумму. Не спешите тратить эти деньги. Если вы чувствуете, что не может удержаться от растрат, отдайте их на хранение надежному другу или отложите на банковскую карту.

Сравнивайте цены

Некоторые люди приходят в магазин и сразу делают покупку. После этого они встречают в другом магазине такую же вещь, но стоит она намного дешевле. А ведь эту разницу на ценах можно было отложить или потратить ее на другие нужды. Поэтому, если вы собрались что-то купить, в первую очередь, сравните цену в разных магазинах. Найти такую информацию можно на специализированных сайтах в интернете.

Кстати, на разнице цен можно заработать деньги не выходя из дома. Для этого достаточно найти недорогой товар в китайских интернет-магазинах и продать его с наценкой в социальных сетях или по объявлениям. Это позволит вам получать приличный дополнительный доход практически из воздуха.

Покупаем опыт

Одно из самых главных правил гласит – покупайте как можно меньше вещей и как можно больше опыта. Не имеет значения, сколько стоит ваша одежда, если вы ходите в ней, например, по Парижу. Вещи быстро обесцениваются и надоедают, а опыт остается на всю жизнь и позволяет вам зарабатывать себе на жизнь. Такое приобретение будет служить вам вечно, поскольку имеет 100% пожизненную гарантию.

Ловушки в супермаркетах

По мнению экспертов, больше всего ненужных, спонтанных покупок люди делают в супермаркетах и больших торговых центрах. Такие торговые предприятия используют разные хитрости, чтобы заманить вас в ловушку. Чтобы понять, на что можно тратить деньги в супермаркетах, нужно научиться выявлять все эти хитрости и обходить их стороной:

- Расстановка товара на прилавках. Специалисты определили, что быстрее всего в магазинах расходиться продукция, которая первой попадает в поле зрения покупателя. На такие места в супермаркетах выставляют товар, с которого можно получить хорошую прибыль за счет его низкой себестоимости;

- Акция «2+1».

Этот способ позволяет супермаркетам избавиться от залежавшегося товара. А покупатели просто тратят лишние деньги, получая в подарок абсолютно не нужную вещь;

Этот способ позволяет супермаркетам избавиться от залежавшегося товара. А покупатели просто тратят лишние деньги, получая в подарок абсолютно не нужную вещь; - Ароматизаторы, которые вызывают чувство голода. Практически каждый супермаркет встречает покупателей приятными ароматами свежего печеного хлеба, кофе и сладостей. Если вы придете в магазин на голодный желудок, можно накупить много ненужной лишней еды, которая через несколько дней испортиться и ее придется выбросить.

Чтобы не попасть в одну из ловушек, перед походом в супермаркет составьте список покупок и строго его придерживайтесь. Это позволит вам избежать лишних трат.

Откажитесь от потребительских кредитов

Доступное потребительское кредитование привело к разорению многие семьи. Людей привлекает доступность финансовых средств, поэтому они пользуются ими, не обращая внимания на дороговизну. Рано или поздно это приводит к тому, что человек попадает в глубокую финансовую яму.

Жизнь в кредит тянет людей на дно. Поскольку потребительские кредиты самые дорогие, они существенно ухудшают финансовое положение человека. Поэтому, если вы хотите приобрести модный гаджет или какую-то бытовую технику, ищите идеи дополнительного заработка в свободное время и делайте покупки за свои деньги, а не в кредит.

Поскольку потребительские кредиты самые дорогие, они существенно ухудшают финансовое положение человека. Поэтому, если вы хотите приобрести модный гаджет или какую-то бытовую технику, ищите идеи дополнительного заработка в свободное время и делайте покупки за свои деньги, а не в кредит.

Работа над ошибками

После шоппинга тщательно анализируйте все свои расходы. Обратите особое внимание на покупки, которых не было в списке. Чтобы приобрести определенный опыт и научиться бороться со своими желаниями, нужно постоянно работать над ошибками. Если вы сумеете определить провокатора, который подталкивает вас к необдуманным действиям, вам будет намного проще с ним бороться. Благодаря этому в следующий раз вы будете знать, чего избегать во время шоппинга.

Подсчитайте, сколько вы потратили денег, и сколько удалось сэкономить. Такая информация будет приносить вам положительные эмоции и удовольствие. Каждая сэкономленная копейка со временем превратиться в рубли и позволит получить долгожданную финансовую независимость.

Выводы

Научиться экономить деньги может любой человек. Самое главное – не влезать в долги, чтобы не создавать себе нужды. Грамотно распоряжайтесь своими финансовыми средствами и тогда все ваши расходы будут рациональными.

Как тратить деньги, чтобы на всё хватало

Вас кто-нибудь учил управлять своими финансами? Может быть, родители в детстве рассказывали, как правильно обращаться с деньгами, или в школе был отдельный предмет на эту тему? Вряд ли.

Почему-то считается, что нужно учиться только зарабатывать деньги, а тратить их — дело нехитрое, каждый справится.

В итоге мы не умеем тратить деньги, зарабатываем достаточно, чтобы поехать в трёхзвёздочный отель или купить смартфон средней ценовой категории, но берём кредит, чтобы поехать в пятизвёздочный отель, и покупаем iPhone последней модели — мы же не хуже коллег.

Даже если дорогие покупки совершаем не в кредит, то тратим практически все заработанные за год деньги. В итоге девиз «от зарплаты до зарплаты» становится актуальным и для нас.

В итоге девиз «от зарплаты до зарплаты» становится актуальным и для нас.

А ещё любим уходить в крайности в отношениях к деньгам. Либо деньги нас не интересуют: «Мы выше этого, лишь бы хватало на еду», либо считаем, что нет ничего важнее денег, и делаем их главным приоритетом в жизни. Такие отношения с деньгами не назовёшь здоровыми.

Деньги дают свободу, пугают и вызывают неврозы

Как бы вы ни желали избавиться от влияния денег, они всё равно значат очень много. Деньги — это безопасность, комфорт и стабильность, в конце концов, свобода.

Поэтому мало кто может равнодушно относиться к деньгам, и даже один вид пачки денег вызывает гамму разносторонних чувств внутри каждого человека.

Сильные эмоции связаны и с психологическими проблемами — так называемыми денежными неврозами, которые присутствуют у большинства людей.

Жадность, страх остаться без денег, а вместе с ними без свободы и комфорта, чрезмерное расточительство или уже знакомый всем шопоголизм. Человек с такими неврозами просто не может рационально тратить деньги и правильно к ним относиться.

Как отмечает Константин Шереметьев, доктор наук, учёный, исследователь работы интеллекта с опытом более 20 лет:

Большинство якобы финансовых проблем на самом деле являются проблемами психологическими.

Самое страшное, что с этими неврозами можно прожить всю жизнь. И в этом нет никаких положительных сторон, поскольку вы тратите деньги не на то, в чём действительно нуждаетесь, и не получаете от покупок никакого удовольствия.

Что же делать? Разобраться в себе со своими денежными неврозами и глубинными потребностями, изменить своё отношение к деньгам и сделать это как можно скорее.

Строим здоровые отношения с деньгами

Чтобы научиться управлять своими деньгами и поменять отношение к ним, не понадобятся годы практики — достаточно один раз увидеть свои ошибки и техники их исправления.

Все нужные знания на эту тему поместились в небольшой курс «Красный кошелёк» от доктора наук, учёного, автора книг-бестселлеров о работе мозга, интеллекте и подсознании Константина Шереметьева.

Всего в курсе 10 занятий, которые помогают понять причины своей жадности или расточительности, осознать корни проблемы и узнать техники, которые помогут управлять деньгами.

Все 10 занятий читаются на одном дыхании, и в них нет ничего сложного — все ситуации с деньгами понятны и знакомы каждому, а разбор на примерах вообще убирает все недопонимания.

В то же время здесь есть новые методики, про которые я, например, никогда не слышала. Взять то же правило трёх кошельков, когда вы распределяете деньги не по статьям расходов, как в бесчисленных приложениях для управления финансами, а по трём психологическим пунктам.

В целом, в курсе кратко, но ёмко описываются все проблемы и правила обращения с деньгами в разных ситуациях: во время форс-мажорных обстоятельств, при общении с родственниками или другими людьми, перед дорогостоящими покупками, во время скидок и распродаж и так далее.

И одно из самых главных, на мой взгляд, правил — получение удовольствия от своих денег.

Вы зарабатываете деньги, вы отдаёте за них своё время, часть своей жизни, и вы просто обязаны тратить их с удовольствием.

И, что самое удивительное, этому тоже придётся научиться. Ведь получение удовольствия является одним из критериев правильного отношения к деньгам и отсутствию психологических проблем с ними.

Узнайте, как строить правильные отношения с деньгами здесь:

Узнать подробнее о курсе «Красный кошелёк»

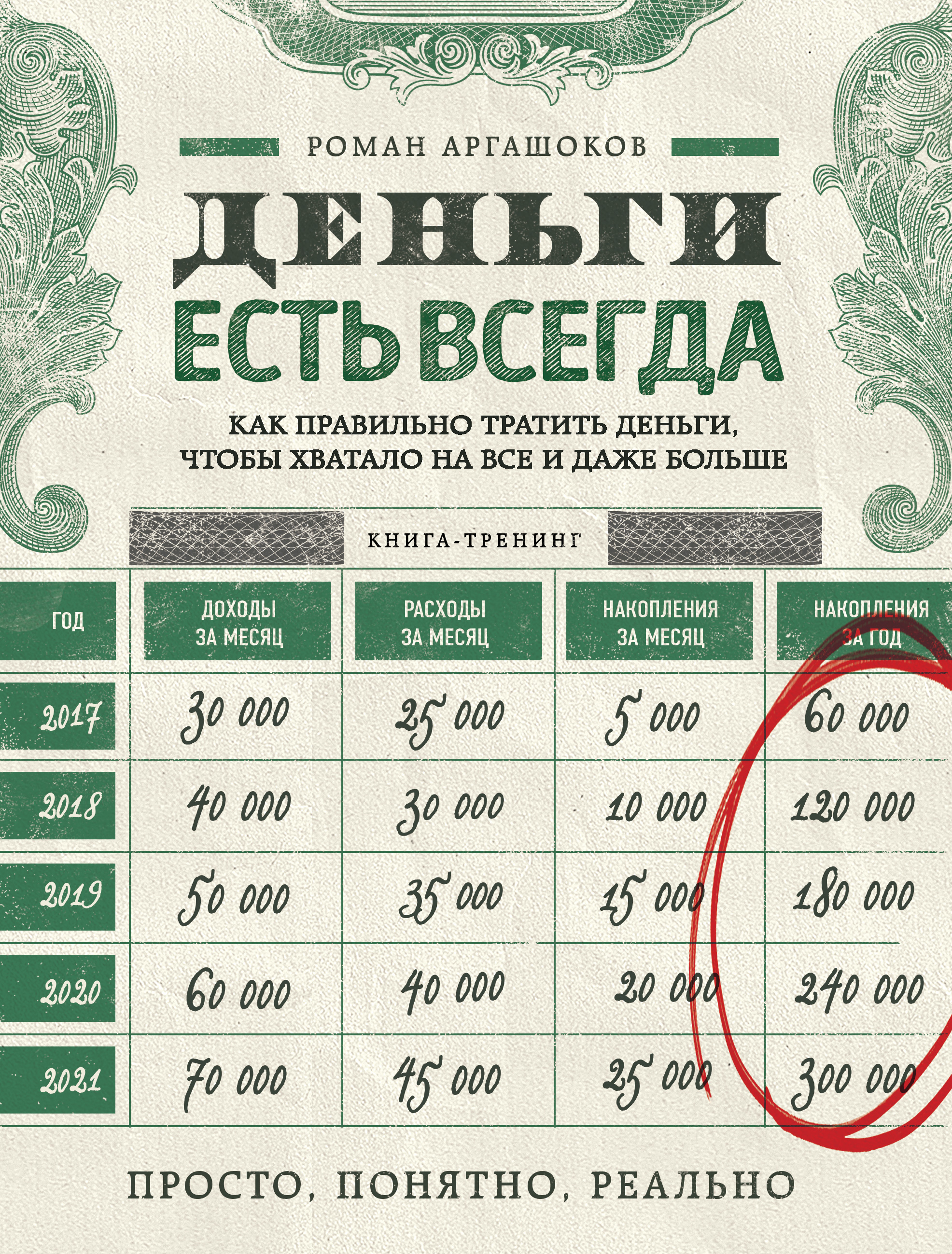

Как откладывать деньги, сколько откладывать, как экономить, куда и на что откладывать деньги, как правильно

Если вы ранее уже интересовались информацией о том, как грамотно планировать личный бюджет и читали какие-то статьи по этой теме, наверняка помните такой тезис, что ежемесячно 10% собственного дохода нужно откладывать. Многие специалисты в области финансов отмечают, что таким образом человек сможет быстро создать для себя «подушку финансовой безопасности». Отложить деньги можно не только на «чёрный день», но и для того, чтобы впоследствии иметь возможность сделать какую-то крупную покупку, «осилить» которую с одной зарплаты вы не сможете. В любом случае, имея дома стратегический финансовый запас, вы сможете быть уверены в том, что любая неприятная ситуация завтра не превратится для вас в личную катастрофу.

В любом случае, имея дома стратегический финансовый запас, вы сможете быть уверены в том, что любая неприятная ситуация завтра не превратится для вас в личную катастрофу.

Содержание

Скрыть

- Сколько откладывать денег

- Как экономить и откладывать деньги

- Куда откладывать деньги

- На что можно откладывать деньги

- Как правильно откладывать деньги с зарплаты

Сколько откладывать денег

Если вы хотите научиться накапливать деньги, вам необходимо понимать, какую сумму стоит откладывать. Это зависит от того, на что вы хотите отложить деньги: на что-то конкретное или просто так. Как минимум 10% от своего дохода каждый месяц вы можете не тратить – сделайте это «золотым правилом» для самого себя. Получили деньги, отсчитали десятую часть, убрали и забыли. Если у вас достаточно развито самообладание, хранить деньги можно и дома. Если же боитесь, что соблазн потратить финансы будет слишком велик, воспользуйтесь услугами банков. Откройте депозит, на который сможете каждый месяц перечислять сумму, которую решили откладывать.

Откройте депозит, на который сможете каждый месяц перечислять сумму, которую решили откладывать.

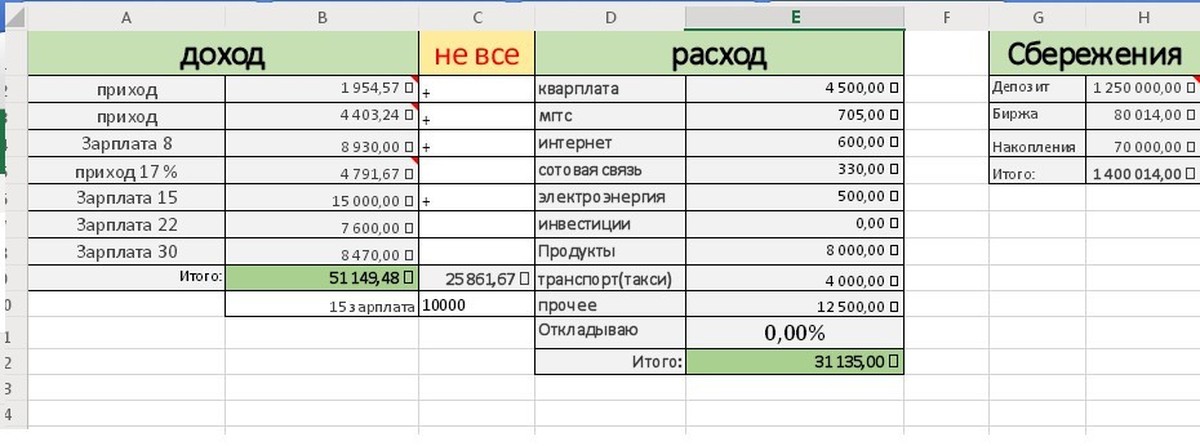

Как экономить и откладывать деньги

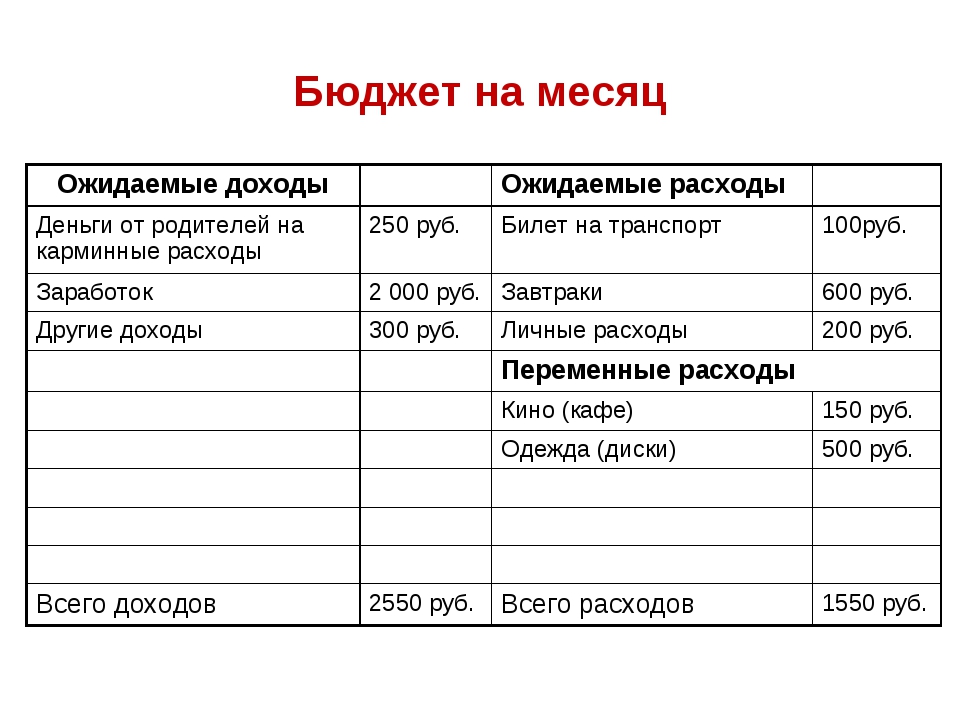

Чтобы откладывание денег было действительно эффективным, необходимо чётко планировать собственный бюджет. Для начала просто попробуйте записывать ежедневно (вплоть до копейки), какие траты у вас были. Сохраняйте чеки из супермаркетов, делайте записи о походах на рынок, оплате проезда в общественном транспорте и т.д. Уже через пару месяцев тотального контроля финансов вы сможете вычислить бесполезные и ненужные траты, которые можно безболезненно исключить.

Научитесь экономить. Составляйте список необходимых покупок при походе в магазин и строго придерживайтесь его. Откажитесь от ненужных расходов: кофе-брейков, спонтанных покупок и т.д. Вы сможете высвободить огромное количество финансовых средств, которые идут «не туда».

Куда откладывать деньги

Если вы запланировали крупную покупку, собирать деньги на которую придётся, 2-3 года, как минимум, позаботьтесь о том, чтобы ваши деньги попали в банк. Выбирайте надёжную финансовую структуру – банк с хорошей репутацией, ответственный перед своими клиентами. И открывайте депозит. Он необходим не только для того, чтобы ограничить самому себе доступ к отложенным деньгам, но и для того, чтобы инфляция не съедала ваши деньги с течением времени. Пополняемый депозит можно будет наполнять деньгами каждый месяц сразу после получения заработной платы. Проценты по депозиту можно оставлять на счету или использовать в качестве дополнительного дохода.

Выбирайте надёжную финансовую структуру – банк с хорошей репутацией, ответственный перед своими клиентами. И открывайте депозит. Он необходим не только для того, чтобы ограничить самому себе доступ к отложенным деньгам, но и для того, чтобы инфляция не съедала ваши деньги с течением времени. Пополняемый депозит можно будет наполнять деньгами каждый месяц сразу после получения заработной платы. Проценты по депозиту можно оставлять на счету или использовать в качестве дополнительного дохода.

На что можно откладывать деньги

Для того, чтобы научиться откладывать деньги, вам самому необходимо определить собственные цели. То есть, зачем вы это делаете, на что планируете потратить деньги в будущем. Чем конкретнее и яснее будет ваша цель, тем проще вам будет экономить и безболезненно отказываться на время от определённого процента своих доходов. Цель в данном случае будет играть ещё и важную психологическую роль: когда знаешь, чего хочешь, сложнее взять и одним махом потратить деньги, которые заложены в будущую мечту. Копить можно на что угодно: от хорошего ноутбука и дорогого гаджета до автомобиля и собственной квартиры в любимом районе.

Копить можно на что угодно: от хорошего ноутбука и дорогого гаджета до автомобиля и собственной квартиры в любимом районе.

Как правильно откладывать деньги с зарплаты

Для того, чтобы избежать соблазна потратить лишние деньги сразу после получения зарплаты, отложите заранее запланированную сумму на свой счёт в банке. Если вы пользуетесь онлайн-банкингом, а зарплату получаете на дебетовую карту, можете настроить в системе автоматический платёж, который при любом поступлении средств на карту 10% (или установленный вами размер) от суммы будет самостоятельно перечислять на депозитный счёт. Это только сейчас кажется, будто вам это не подходит (не удобно), что все обстоятельства предусмотреть невозможно. Со временем вы поймёте, что отложенные деньги вам не нужны сейчас и сегодня.

Совет от Сравни.ру: Учитывайте собственные расходы грамотно. Только так вы сможете быстро научиться планировать финансы и траты. Статистика показывает, что практически любой человек до 30% заработанных средств тратит зря.

Проверьте и убедитесь в этом сами!

Как правильно распоряжаться деньгами, чтобы деньги работали

Как распоряжаться деньгами: 10 практических советов

Люди распоряжаются деньгами по-разному, но каждый хочет делать это с максимальной выгодой для себя. Кому-то везет на прагматичный ум и у него впервые же несколько лет заработка получается войти в режим эффективности трат. А у кого-то в этом отношении все не так радужно – деньги заканчиваются стабильно в первые две недели после их прихода. Причем это абсолютно не зависит от уровня зарплаты. Первые могут зарабатывать чуть ниже среднего, а вторые – сильно выше.

И если вы относите себя, или подозреваете, что относитесь, ко второй категории, то мы подготовили для вас несколько советов о том, как правильно распоряжаться деньгами.

Итак, как правильно распоряжаться деньгами:

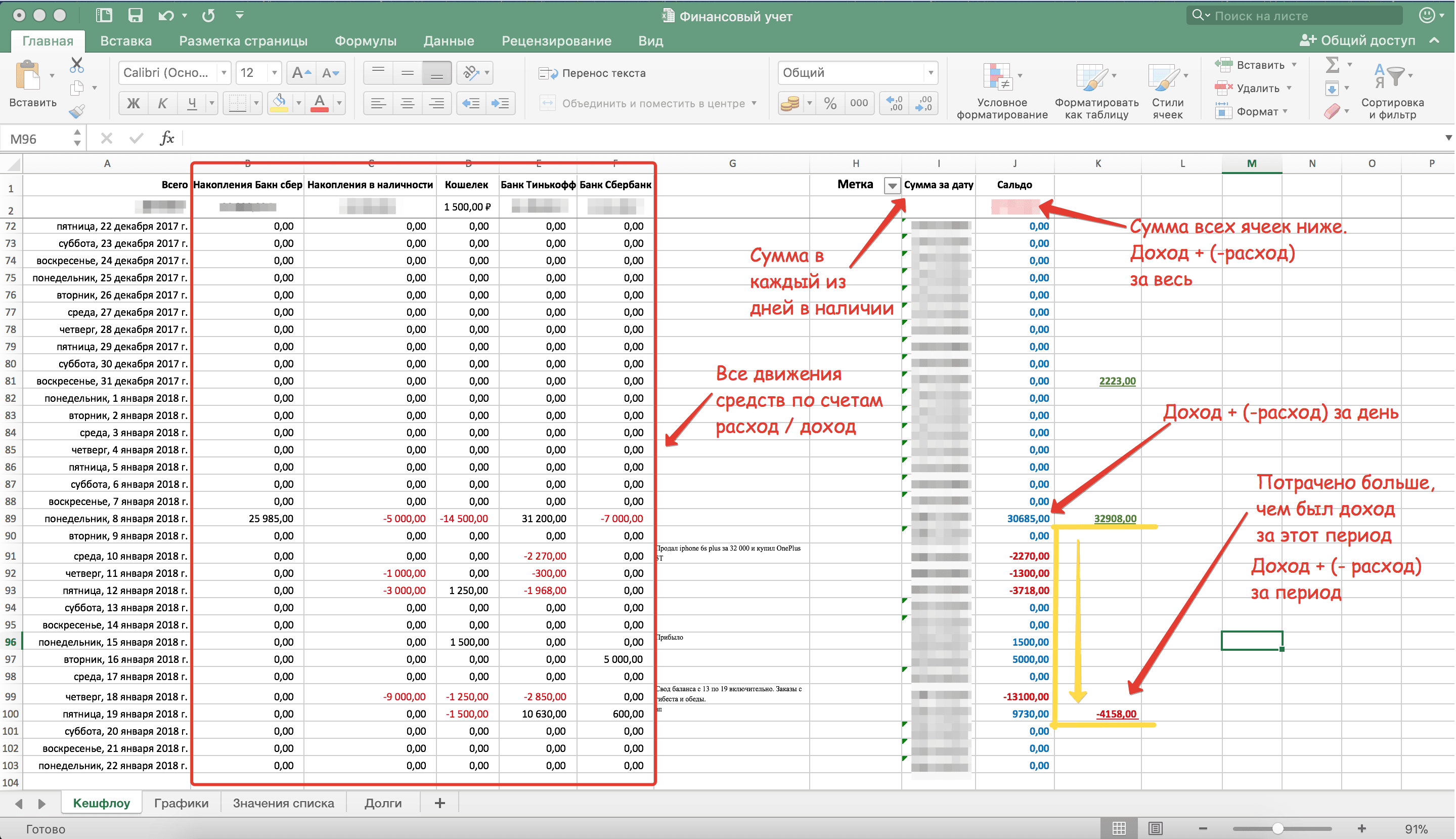

1. Контролируйте расходы

В первую очередь, необходимо взять себя в руки и начать вести учет всем тратам. Вариантов, как это сделать – множество. Это может быть старый добрый гроссбух, в который будут педантично и ежедневно записываться все, даже самые минимальные, расходы. Но подобный способ требует и соответствующей дисциплины. Можно использовать современные способы – установить приложение для учета трат на смартфон, но и тут, за вас никто данные не внесет. Еще один вариант – перенести все в мир электронных денег и отказаться от наличности, тогда все, что вы потратили можно будет посмотреть в приложении или на сайте вашего банка. В любом случае, если вы решились на то, чтобы кардинально изменить подход к покупкам, то нужно будет выбрать что-то такое, что позволит вам без стресса и нервов следить за «протечками» и найти способ, как тратить деньги правильно.

Вариантов, как это сделать – множество. Это может быть старый добрый гроссбух, в который будут педантично и ежедневно записываться все, даже самые минимальные, расходы. Но подобный способ требует и соответствующей дисциплины. Можно использовать современные способы – установить приложение для учета трат на смартфон, но и тут, за вас никто данные не внесет. Еще один вариант – перенести все в мир электронных денег и отказаться от наличности, тогда все, что вы потратили можно будет посмотреть в приложении или на сайте вашего банка. В любом случае, если вы решились на то, чтобы кардинально изменить подход к покупкам, то нужно будет выбрать что-то такое, что позволит вам без стресса и нервов следить за «протечками» и найти способ, как тратить деньги правильно.

2. Прагматичный подход

Покупайте только то, что вам действительно нужно. По-настоящему успешные, в том числе и в финансовых вопросах люди, никогда не сметают с полок в магазине, все, что более-менее нравится. Лучше всего не заходить в торговый центр с мыслью: «кажется мне нужна куртка или может новый телефон, ай, была не была, на месте разберемся», а предварительно решить зачем вы идете. Оптимальный вариант – посмотреть ассортимент магазинов из дома с кружкой чаю, а потом отложить покупку на неопределенный срок. Так сказать, дать желанию настояться и только когда вы полностью будете уверены в том, что жить не можете без этой вещи – идти в магазин и покупать. Есть еще хороший вариант выбрать один день в месяц, в который вы будете совершать одну-две крупные покупки. Такой подход не ограничивает возможность гуляния по магазинам, но позволяет выгодно распорядиться деньгами. Определите лимит крупной покупки и покупайте товары, которые не превышают его в один день. Вы заметите, что количество ненужного сократится, так как у вас будет время до дня Х, чтобы понять точно ли вам нужен новый телефон или дизайнерское пальто.

Лучше всего не заходить в торговый центр с мыслью: «кажется мне нужна куртка или может новый телефон, ай, была не была, на месте разберемся», а предварительно решить зачем вы идете. Оптимальный вариант – посмотреть ассортимент магазинов из дома с кружкой чаю, а потом отложить покупку на неопределенный срок. Так сказать, дать желанию настояться и только когда вы полностью будете уверены в том, что жить не можете без этой вещи – идти в магазин и покупать. Есть еще хороший вариант выбрать один день в месяц, в который вы будете совершать одну-две крупные покупки. Такой подход не ограничивает возможность гуляния по магазинам, но позволяет выгодно распорядиться деньгами. Определите лимит крупной покупки и покупайте товары, которые не превышают его в один день. Вы заметите, что количество ненужного сократится, так как у вас будет время до дня Х, чтобы понять точно ли вам нужен новый телефон или дизайнерское пальто.

Можете провести эксперимент, не ограничивать себя в покупках в течение месяца, при условии записи всех спонтанных приобретений. После, проанализировать список и понять, что бесконтрольный шопоголизм – эта та причина, по которой вы еще не стали миллионером.

После, проанализировать список и понять, что бесконтрольный шопоголизм – эта та причина, по которой вы еще не стали миллионером.

3. Отсутствие эмоций при тратах

Одним из главных мотиваторов внезапных покупок являются эмоции. Плохое или, наоборот, хорошее настроение, перманентный стресс могут стать катализатором для совершения необдуманных трат. С последним стоит бороться другими способами, то есть посетить врача или заняться рефлексией и самостоятельно понять, что именно привносит в вашу жизнь чувство неудовлетворенности ей и вследствие толкает к шопоголизму. Для осознания некоторых из этих аспектов вы можете пройти наши тесты и на их основе выяснить в какой сфере находится основной провал.

С настроением и покупками бороться сложнее, хотя и это возможно. Можно просто не посещать магазины в критичные моменты или, если выхода нет, писать списки и брать с собой точную сумму денег. Хорошим вариантом может стать и, так называемое, контролируемое транжирство, когда раз в месяц, например, сразу после зарплаты, вы позволяете себе купить абсолютно ненужную, но крайне забавную вещь и даже не одну, но с условием, что они не превышают определенного лимита. Это позволит сбросить эмоциональное напряжение от необходимости постоянно экономить и следить за финансами.

Это позволит сбросить эмоциональное напряжение от необходимости постоянно экономить и следить за финансами.

4. Не реагируйте на бренды

В большинстве случаев нет никакой разницы какой фирмы у вас телефон или ноутбук, а также от какого дизайнера у вас пальто. Бег за брендами, особенно в условиях, когда финансы объективно позволяют только смотреть в их сторону, приводит к появлению долгов. А это еще один ручеек, который не позволяет вам эффективно распоряжаться финансами.

Конечно, не стоит совсем отказываться от дорогостоящих брендов. Если вы жить не можете без телефона, который стоит как чугунный мост, то можно на него просто накопить. Пусть небыстро, но зато за время, что вы будете откладывать вы убедитесь, что эта вещь вам нужна не только потому, что она есть у коллеги на работе или у какой-нибудь селебрити. И радость оттого, что покупается вещь, о которой так давно мечталось в разы выше, чем если взять ее в кредит.

5. Не копите долги

Хуже, чем жить в последнюю неделю месяца на пустых макаронах может быть только жизнь в кредит. Конечно, сложно сопротивляться всей этой рекламе, которая из каждого утюга кричит о том, что любая вещь может стать вашей уже сегодня «без предоплаты и переплат». И никто не просит отказываться от кредитов, если подходить к ним со всей серьезностью и реально оценивать возможности своей зарплаты. Ведь это действительно способ делать крупные покупки быстро.

Конечно, сложно сопротивляться всей этой рекламе, которая из каждого утюга кричит о том, что любая вещь может стать вашей уже сегодня «без предоплаты и переплат». И никто не просит отказываться от кредитов, если подходить к ним со всей серьезностью и реально оценивать возможности своей зарплаты. Ведь это действительно способ делать крупные покупки быстро.

Главное, своевременно отдавать взятые в долг деньги. И, конечно, не использовать кредитную карту, как некий аналог дебетовой, особенно если ее лимит выше, чем вы можете себе позволить. А также не забывайте, что помимо самостоятельно взятых в долг денег, можно еще внезапно оказаться должником государства, речь идет, конечно, о штрафах и налогах.

6. Заведите сберегательный счет

Или специальную «банку», как в детстве, чтобы откладывать в нее часть от доходов, но этот способ подходит только для относительно небольших сумм, так как инфляцию еще никто не отменял.

Завести сберегательный счет, чтобы было куда вложить деньги, сейчас проще простого. Для этого не нужно даже посещать отделение банка, можно все сделать с телефона. А еще лучше – прикрепить к счету, так называемую, функцию копилки, которая будет переводить определенный вами процент или фиксированную сумму на сберегательный счет от прихода или расхода основных средств. Этот способ позволит без особых усилий откладывать деньги, правда, итоговая сумма будет разниться от месяца к месяцу. И из этого следует, что копилку лучше всего использовать, как дополнительное средство экономии.

Для этого не нужно даже посещать отделение банка, можно все сделать с телефона. А еще лучше – прикрепить к счету, так называемую, функцию копилки, которая будет переводить определенный вами процент или фиксированную сумму на сберегательный счет от прихода или расхода основных средств. Этот способ позволит без особых усилий откладывать деньги, правда, итоговая сумма будет разниться от месяца к месяцу. И из этого следует, что копилку лучше всего использовать, как дополнительное средство экономии.

Лучше всего, раз в месяц переводить на сберсчет определенную сумму. Причем сам вклад может быть бессрочным, что не лишит владельца доступа к деньгам, но и не даст большого выхлопа с процентов и потребует определенной силы воли. А может быть и ограниченным по времени, что позволит накопить денег, например, на крупную покупку достаточно быстро – нужно будет прикинуть сколько вы можете выделить денег в месяц и, отталкиваясь от суммы, определить сколько времени потребуется для того, чтобы купить то, что вы хотите.

7. Закупайтесь оптом

Хорошим способом сэкономить семейный бюджет будет покупка оптом продуктов с большим сроком годности. Крупы, сахар, консервы – все это необходимо каждый день и намного эффективнее раз в несколько месяцев закупиться ими на оптовой базе.

С одеждой и другими вещами такой подход, казалось бы, работать не должен, только если с носочно-чулочными изделиями, но вы ошибаетесь, если так думаете. Есть целые сообщества, деятельность которых направлена на экономию средств при покупке как продуктов, так и остальных товаров. Имеются в виду, так называемые, совместные закупки. Суть проста – организаторы находят оптовые базы, а участники оставляют заявки на реализуемую продукцию, когда набирается определенный лимит для опта, осуществляется заказ, а минусов у подобного способа шопинга всего ничего, в целом, только время, которое уходит на сбор минимальной суммы и на доставку. А плюсы неоспоримы: во-первых, покупка вещей хорошего качества по ценам производителя, во-вторых, возможность за стоимость одной кофты из масс-маркета купить две. Правда в первое время придется держать себя в руках и не пытаться купить все, потому что подобный подход, конечно же, приведет к тому, что никакой экономии не выйдет.

Правда в первое время придется держать себя в руках и не пытаться купить все, потому что подобный подход, конечно же, приведет к тому, что никакой экономии не выйдет.

8. Готовьте сани летом

Запомните и следуйте по жизни одному правилу: овощи покупайте в сезон, обувь и одежду вне его. Летом, например, те же огурцы можно купить по условному рублю за условный килограмм, а зимой цены будут уже совсем другие. А с одеждой получается уже совсем другая игра – в мокрые сезоны куртки стоят максимально высоко, а на футболках в теплое время строятся капиталы.

Поэтому если вы встали на путь экономии, то стоит закупаться овощами летом и делать заготовки, на которых вы сможете всю зиму получать свою дозу витаминов, а зимой под соленые огурцы, заниматься подбором футболок на лето в интернет-магазинах.

9. Задумайтесь о пенсии

Сколько бы вам ни было лет, если вы уже работаете, то пенсия уже присутствует в вашей жизни, так как ваш работодатель ежемесячно переводит некоторый процент от вашей зарплаты в пенсионный фонд. Вы можете получить выписку суммы этих богатств в любое время на специальных сайтах и узнать там средств, а также прикинуть какой размер будет у выплат после выхода в этот бессрочный отпуск. Готовы поспорить, что он вас не впечатлит. Так что стоит подумать о том, что делать и кто виноват, а потом завести специальный счет на свою будущую счастливую старость. Конечно, когда жить и так приходится по средствам, то лишнего остается очень мало, но даже это может стать неплохим подспорьем.

Вы можете получить выписку суммы этих богатств в любое время на специальных сайтах и узнать там средств, а также прикинуть какой размер будет у выплат после выхода в этот бессрочный отпуск. Готовы поспорить, что он вас не впечатлит. Так что стоит подумать о том, что делать и кто виноват, а потом завести специальный счет на свою будущую счастливую старость. Конечно, когда жить и так приходится по средствам, то лишнего остается очень мало, но даже это может стать неплохим подспорьем.

10. Тратьте на свое образование

В том случае, когда вам не хочется в чем-то себе отказывать и покупать первое на что упал взгляд, стоит сделать себя высококвалифицированным специалистом, за которого будут бороться. Для этого необходимы определенные вложения в свое образование, причем как временные, так и материальные. Но оно того стоит.

Просто решите, кем вы все-таки хотите стать, когда вырастете или может быть сделать свое хобби тем делом, которое приносит основной доход и развивайтесь в этом направлении. Поэтому хороший ответ на вопрос: «Куда вложить деньги, чтобы они работали?», – это образование. Тратить деньги с прицелом на будущее лучше, чем на то, чтобы казаться богаче, чем есть на самом деле.

Поэтому хороший ответ на вопрос: «Куда вложить деньги, чтобы они работали?», – это образование. Тратить деньги с прицелом на будущее лучше, чем на то, чтобы казаться богаче, чем есть на самом деле.

Другие способы вложения денег

Конечно, можно играть на биржах, делать ставки на спорт, надеяться на спортлото и собственную удачу, но все эти способы требуют не только статуса любимца фортуны и аналитического склада ума, но и определенной финансовой подушки, которая не даст, образно говоря, умереть с голоду, если все пойдет не так, как задумано. Рисковать всем в этом деле не самый лучший подход.

Наилучшим способом вложения и увеличения средств всегда была и всегда будет недвижимость, конечно, речь идет не о единственном жилье, а о помещении под аренду. Но и здесь требуется определенный уровень дохода для ее содержания и не маленькие первоначальные затраты.

O Lifeaddwiser

Мобильное приложение, которое за 20 минут оценит сразу 5 элементов жизненного благополучия: физическое, профессиональное, финансовое, социальное и благополучие среды проживания. Автоматически покажет сильные и слабые стороны и даст персональные рекомендации, проанализирует благополучие и даст информацию об оптимальных, действительно необходимых, отвечающих реальным потребностям людей, программах.

Автоматически покажет сильные и слабые стороны и даст персональные рекомендации, проанализирует благополучие и даст информацию об оптимальных, действительно необходимых, отвечающих реальным потребностям людей, программах.

Скачать приложение для Iphone и Ipad можно по ссылке https://itunes.apple.com/ru/app/lifeaddwiser/id1171623583?l=en&mt=8

Как правильно тратить деньги в стартапе и на что — Финансы на vc.ru

При запуске стартапа важно определить для себя, на что вы будете тратить деньги в первую очередь. Даже если вы привлекли инвестиций на несколько миллионов долларов, поверьте, неразумное распределение бюджета может погубить ваш проект. В этой статье мы разберемся, какие затраты должны быть обязательно вписаны в бюджет, как правильно тратить эти деньги и каких расходов лучше избегать.

1424

просмотров

Обязательные расходы

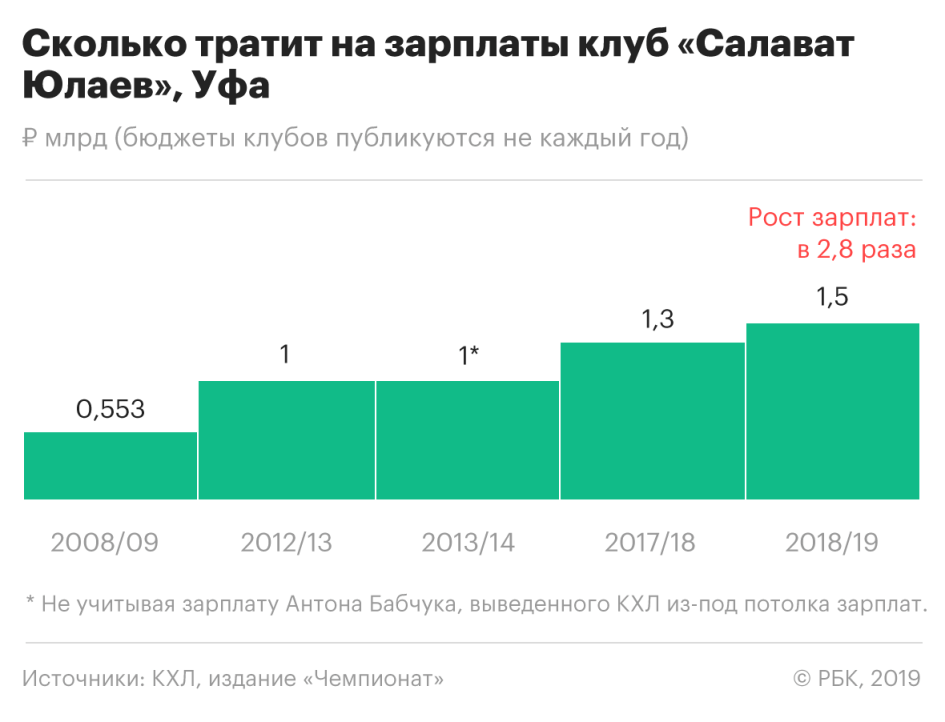

Ключевые расходы в стартапе ─ это расходы на производство и продвижение вашего продукта: зарплаты сотрудникам/основателям стартапа, оплата труда специалистов на аутсорсе, расходы на технику и специализированные сервисы, на разработку сайта и на продвижение продукта.

1. Зарплаты сотрудникам.

Правильно подобранная и хорошо мотивированная команда – один из залогов успешности стартапа. Обычно команда классического стартапа небольшая: иногда это всего два фаундера и, возможно, кто-то на аутсорсе. Как быть с назначением зарплат в подобных случаях?

Некоторые фаундеры не платят себе зарплату, надеясь, что таким образом стартап быстрее взлетит. Это вполне логично на этапе до инвестиций: скорее всего, основатели еще имеют постоянную работу, стартап находится на этапе задумки/первых экспериментов, поэтому назначать на этом этапе зарплату не имеет смысла.

Однако после прихода первых инвестиций зарплата основателей, наряду с зарплатой других участников проекта, должна стать частью бюджета. Главное здесь – не платить себе слишком много. В стартап-среде работает простая истина: чем меньше зарплата CEO, тем больше у проекта шансов на успех.

Главное здесь – не платить себе слишком много. В стартап-среде работает простая истина: чем меньше зарплата CEO, тем больше у проекта шансов на успех.

Что касается специалистов, которые не являются фаундерами, но работают в стартапе, то тут, наоборот, важно предложить им достойные условия работы. Во-первых, это зарплата, во-вторых, дополнительная мотивация. В качестве последнего может послужить возможность получить акции компании.

2. Профессиональные консультации и специалисты на аутсорсе

Два специалиста, без которых вашему стартапу придется очень тяжело ─ это бухгалтер и юрист. Да, вы можете потратить время, разобраться в бухгалтерских программах и самостоятельно вести всю необходимую документацию. Но с развитием проекта это будет отнимать все больше времени, да и ответственность возрастет. Услуги бухгалтера на аутсорсе стоят не очень дорого, зато вы будете уверены в том, что здесь у вас все в порядке и сможете направить свою энергию на развитие продукта.

Да, вы можете потратить время, разобраться в бухгалтерских программах и самостоятельно вести всю необходимую документацию. Но с развитием проекта это будет отнимать все больше времени, да и ответственность возрастет. Услуги бухгалтера на аутсорсе стоят не очень дорого, зато вы будете уверены в том, что здесь у вас все в порядке и сможете направить свою энергию на развитие продукта.

Сотрудничество с юристом – маст хэв для стартапа. Юрист поможет разобраться с нюансами налогового законодательства и вопросами интеллектуальной собственности. В идеале лучше всего найти юриста, специализирующегося именно на стартапах.

3. Расходы на технику и ПО

На первых порах стартап вполне может держаться на энтузиазме. Поэтому если вы начинали работу над проектом на своем домашнем компьютере, то его пока будет вполне достаточно. Скорее всего, вы сотрудничаете со специалистами, работающими дистанционно – а это значит, что у них тоже есть своя техника.

Поэтому если вы начинали работу над проектом на своем домашнем компьютере, то его пока будет вполне достаточно. Скорее всего, вы сотрудничаете со специалистами, работающими дистанционно – а это значит, что у них тоже есть своя техника.

Таким образом, пока у проекта нет необходимости переходить в офисное пространство, не нужно тратиться на технику. Чем больше денег вы сэкономите на этом, тем больше шансов у вашего стартапа дожить до первого и последующих раундов инвестиций и в итоге отвоевать свою нишу на рынке.

Если говорить о сервисах, которыми будет пользоваться команда, то у некоторых из них есть тарифы для стартапов, а другие и вовсе бесплатны – таким и следует отдавать преимущество.

4. Затраты на создание и запуск сайта

Затраты на создание и запуск сайта

Скорее всего, вы сами будете делать сайт для своего стартапа, однако на чем не стоит экономить, так это на дизайне и юзабилити. Именно сайт будет визитной карточкой вашего проекта до того момента, пока продукт не займет свое место на рынке, поэтому важно сделать его максимально удобным, стильным, функциональным.

Обязательно найдите дизайнера на аутсорсе, пускай ваш сайт станет не просто страницей с ревью проекта. В будущем сайт поможет с продвижением стартапа, работой с партнерами и рекламодателями – это вложение точно окупится.

5. Затраты на маркетинг

Стартап не перерастет в прибыльный бизнес, если вы не будете придерживаться грамотной маркетинговой стратегии. Расходы на изучение рынка, на рекламу должны быть вписаны в бюджет на первых этапах работы проекта ─ иначе потенциальные клиенты просто не узнают о существовании продукта, а вы не сможете занять свою нишу.

Расходы на изучение рынка, на рекламу должны быть вписаны в бюджет на первых этапах работы проекта ─ иначе потенциальные клиенты просто не узнают о существовании продукта, а вы не сможете занять свою нишу.

Важно на первых этапа работы над стартапом изучить свою потенциальную аудиторию, ее нужды и потребности – это поможет затем правильно распределить рекламный бюджет, а еще сделать продукт максимально гибким: зная, чего хочет клиент, мы должны работать так, чтобы дать ему это.

Затраты, которых можно избежать

Речь идет о расходах, которые есть у многих проектов, но которых, при определенном подходе, можно избежать. Мы ведь помним, что наша цель ─ запустить успешный стартап и дать жизнь новому и полезному для общества продукту. Пускание пыли в глаза, ненужный пафос нам в этом вряд ли помогут. Поэтому некоторых, завязанных на последнем расходов можно избежать.

Мы ведь помним, что наша цель ─ запустить успешный стартап и дать жизнь новому и полезному для общества продукту. Пускание пыли в глаза, ненужный пафос нам в этом вряд ли помогут. Поэтому некоторых, завязанных на последнем расходов можно избежать.

- Офис.

Аренда, а тем более покупка офиса ─ далеко не самая обязательная вещь для стартапа на первых этапах его существования. Ни для кого не секрет, что самые успешные стартапы делались «в гаражах».

Не нужно на первых порах арендовать офис, если можно работать на дому, координируя свою работу посредством мессенджеров и специальных проектных сервисов. Если нужно обсудить что-то с командой, устроить мозговой штурм, growth-митинг – можно воспользоваться недорогим коворкингом.

Офис имеет смысл арендовать, когда ваш продукт уже представлен на рынке и вы начали получать первые прибыли.

Конференции

Во-первых, если у вас есть свой сайт (а он у вас, скорее всего, есть), можно предложить организаторам запартнериться: вы размещаете анонс мероприятия на своем ресурсе, взамен получаете бесплатные билеты на конференцию и упоминание о своем проекте.

А если вы обладаете интересным опытом, то сможете даже стать выступить на конференции и привлечь к своему проекту внимание потенциальных инвесторов.

А если вы обладаете интересным опытом, то сможете даже стать выступить на конференции и привлечь к своему проекту внимание потенциальных инвесторов.Во-вторых, если организаторам не очень интересно вышеизложенное партнерство, вы просто можете пригласить на чашечку кофе наиболее интересного для вас спикера и задать ему интересующие вас вопросы. Как правило, это открытые и общительные люди, которые будут рады узнать о вашем опыте и поделиться своим. Никто не спорит, что профессиональное развитие очень важно – как и отслеживание новых тенденций в своей сфере. Однако участие в конференциях стоит достаточно дорого, заявленные спикеры часто не приходят, программа мероприятия в последний момент меняется – и в итоге вы просто выбрасываете деньги на ветер. А ведь эти расходы можно без труда оптимизировать.

Расходы, которые могут уничтожить стартап

Выше мы рассматривали расходы, которые бывают даже у самых маленьких проектов. Мы говорили о важности экономии и правильного бюджетирования. Вот пример того, как неправильно выстроенная бюджетная политика погубила проект с огромным потенциалом.

Мы говорили о важности экономии и правильного бюджетирования. Вот пример того, как неправильно выстроенная бюджетная политика погубила проект с огромным потенциалом.

Кейс Displair: как неправильное бюджетирование погубило проект

В 2012 году стартап Displair в три раунда привлек без малого $5 млрд долларов. Итоговый продукт должен был представлять собой интерактивный безэкранный дисплей ─ устройство, проецирующее изображение на аэрозольную смесь и реагирующее на прикосновения.

На привлеченные деньги были открыты офисы в Москве и Астрахани. Зарплаты на проекте были выше среднерыночных. В офисы были организованы поставки свежих фруктов и всего необходимого для сотрудников. В общем, работа была организована на манер крупных проектов, которые на рынке давно и имеют существенные прибыли.

В общем, работа была организована на манер крупных проектов, которые на рынке давно и имеют существенные прибыли.

Спустя два года деньги в стартапе закончились, а массовые продажи итогового продукта так и не были запущены. Новые инвестиции привлечь не удалось ─ в итоге проект закрыли.

Каких еще затрат следует избегать

Ваш проект молод и основная ценность его – ваша трудоспособность и креативность, нацеленность на результат и грамотное бюджетирование. Сувенирная продукция, дорогая и неоправданная реклама, к примеру, на телевидении, вряд ли помогут ему стать успешным. Дождитесь первых продаж и финансовых доказательств того, что ваш проект жизнеспособен.

Выводы

Чем больше денег стартап сэкономит на первых порах, тем больше у него шансов дожить до инвестиций и первых прибылей от продажи продукта. Поэтому не стоит сразу арендовать офис, закупать компьютеры и другую технику – в большинстве случаев вполне реально обойтись тем, что у вас уже есть.

Поэтому не стоит сразу арендовать офис, закупать компьютеры и другую технику – в большинстве случаев вполне реально обойтись тем, что у вас уже есть.

В то же время не стоит во всем полагаться только на свои силы: есть вещи, которые лучше доверить специалистам на аутсорсе, а значит, и выделить на оплату их труда деньги из бюджета проекта. Так, лучше всего доверить ведение бухгалтерии профессионалу и обязательно вписать в смету оплату юридических консультаций. Имеет также смысл оплатить услуги дизайнера при разработке сайта стартапа, выделить определенную сумму на изучение рынка и продвижение продукта.

Как только стартап привлечет первые инвестиции, в смету стоит вписать расходы на зарплаты фаундеров. Правда, они не должны быть слишком высокими, иначе это может погубить проект.

С какими словами нужно тратить деньги, чтоб они возвращались в дом

Все на свете имеет энергию, даже мысли, а уж о силе слова и говорить не приходится, ведь порой она достигает немыслимых масштабов. Поэтому всегда будьте предельно аккуратны в своих высказываниях, помня о том, что они могут обернуться против вас или же, напротив, помочь. По крайней мере, с деньгами дела обстоят именно таким образом, и чтобы их привлечь, нужно знать и вовремя произносить правильные слова.

Действенные хитрости, как правильно тратить деньги

Как же здорово зарабатывать деньги! А еще приятнее их тратить, балуя себя и своих близких. Вместе с тем, любые траты нужно делать с умом, помня о том, что неправильные действия или слова могут спровоцировать безденежье.

И, прежде всего, никогда не охайте, жалея о своих расходах, даже если они были вынужденными, иначе в ближайшей перспективе вам все время не будет хватать финансов.

Еще одна распространенная ошибка сводится к тому, чтобы говорить о нехватке денег. К примеру, просит ребенок что-то купить, а вы ему в ответ раздражено: «Денег нет! Ты что, не понимаешь, что это сильно дорого?», ну или что-то наподобие этого. А ведь Вселенная все слышит. Мало того, подобные посылы она воспринимает буквально. Денег нет? Ок, денег нет!

Не стоит забывать и о своих действиях. К примеру, если вы получили зарплату, то не спешите ее тратить в тот же день. Дайте деньгам «переночевать» в вашем доме, иначе они разойдутся в ближайшие дни, и вам еще долго придется жить в нужде.

Кроме того, старайтесь не брать взаймы, планируя свой бюджет таким образом, чтобы вам не приходилось этого делать. Считается, что частые займы прививают человеку психологию нищего. А вот в долг давать можно и даже нужно, если, конечно, доводится занимать людям надежным и проверенным.

Шепоток, или присказка на привлечение денег

Существует множество присказок, которые позволяют привлечь богатство. К примеру, упустили вы мелочь на землю, так не спешите всю ее поднимать, оставляя хоть одну монетку на месте и приговаривая: «Одну оставляю, другую получаю!».

К примеру, упустили вы мелочь на землю, так не спешите всю ее поднимать, оставляя хоть одну монетку на месте и приговаривая: «Одну оставляю, другую получаю!».

При этом крайне важно дождаться, чтобы кто-то поднял оброненную вами мелочь, ведь тогда вероятность того, что вы получите гораздо больше уже в ближайшее время, крайне высока. Существуют волшебные присказки и для тех случаев, если вам все-таки пришлось одалживать средства.

Так, чтобы долговая кабала не стала вашим привычным образом жизни, обязательно приговаривайте при возврате долгов фразу: «Чтобы и у тебя всегда были, и у меня приумножались!».

Ну и, конечно, не забывайте про денежные мантры, которых сейчас хоть пруд пруди. И пусть не все они являются действенными, попробовать все-таки можно – хуже уж точно не будет. Приговаривать можно любые оптимистичные настройки, вроде «Вселенная очень щедра ко мне», «С каждым днем у меня все больше и больше денег», «Я люблю деньги, а деньги любят меня» и прочее тому подобное.

Другие полезные денежные приговорки на все случаи

Если вы хотите, чтоб в вашем доме всегда водились деньги, то обязательно заведите денежное дерево или по-научному крассулу (толстянку). При этом лучше всего использовать именно черенок, который желательно украсть у зажиточных хозяев.

Укоренять такой отросток лучше на растущую луну, приговаривая «Расти деревце, а вместе с тобой и мое состояние».

К слову, крассула – далеко не единственное комнатное растение, которое привлекает деньги в дом. К примеру, похожей силой обладает замиокулькас, именуемый в народе деревом долларовым.

Если же вам доводится брать деньги в долг, то во время их возвращения нужно говорить «Мне чужого не нужно, свое оставляю при себе», что подразумевает ваш отказ от наследования чужой судьбы. А если вам возвращают долг, то обязательно скажите «Все, что ушло, все пришло обратно. Мое, не чужое», ведь таким образом вы страхуете себя от повторения судьбы заемщика.

Конечно, это далеко не все присказки, которые помогут вам приумножить свое благосостояние. Но главное – позитивный настрой и мышление, которое поможет аккумулировать правильную энергию, действительно привлекая деньги, а не прогоняя их.

как тратить деньги, чтобы не ссориться – Москва 24, 18.11.2018

С появлением семьи наша жизнь становится более насыщенной. Теперь мы живем не только для себя, но и для близких нам людей. Уделяем больше внимания друг другу, делимся, все делаем сообща. И деньги тоже тратим вместе. Анна Лебедева решила разобраться в вечном вопросе: кто должен зарабатывать в семье, и как правильно вести семейный бюджет.

Фото: depositphotos/Syda_Productions

Тема денег, как ни крути, касается всех. Одно дело, когда живешь один и тратишь только на себя и по желанию – на кого-то еще, и совсем другое, когда появляется семья. Из своих наблюдений заметила, что какой-то стандартной схемы ведения общего хозяйства не существует. Кто во что горазд. Но денежный вопрос порой может добавить дегтя в бочку меда, а именно – спровоцировать ругань, обиды, недопонимание и осуждение. Чтобы всего этого не произошло, важно учитывать интересы всех членов семьи.

Одно дело, когда живешь один и тратишь только на себя и по желанию – на кого-то еще, и совсем другое, когда появляется семья. Из своих наблюдений заметила, что какой-то стандартной схемы ведения общего хозяйства не существует. Кто во что горазд. Но денежный вопрос порой может добавить дегтя в бочку меда, а именно – спровоцировать ругань, обиды, недопонимание и осуждение. Чтобы всего этого не произошло, важно учитывать интересы всех членов семьи.

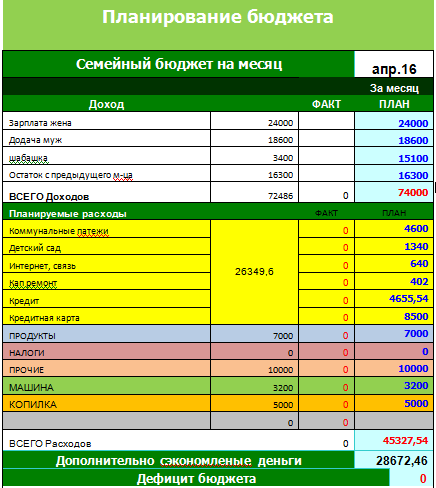

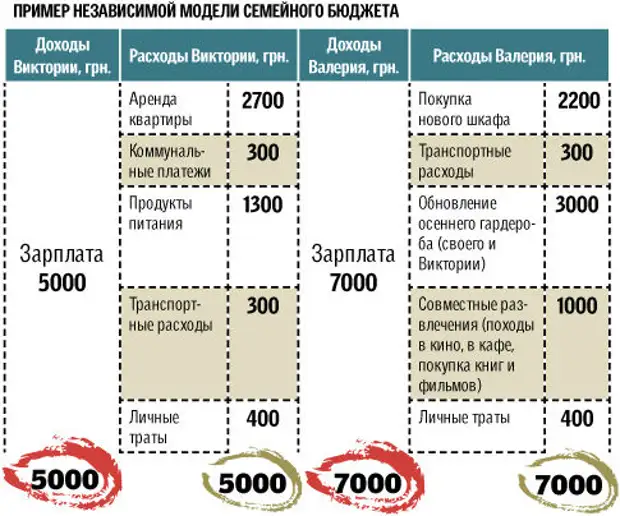

Варианты ведения семейного бюджета бывают разные. Вот лишь некоторые из них.

Муж зарабатывает один

Стандартная ситуация для молодых семей, в которых рождаются дети, – это когда добытчиком становится мужчина, на чьи плечи ложится огромная ответственность. Теперь ему нужно позаботиться о том, чтобы все члены семьи были накормлены, одеты и довольны.

«Представляешь, он не дает ей денег на личные расходы! Сам ходит по магазинам, покупает еду, а у жены такой возможности нет, – поделилась как-то со мной дальняя родственница. – Нет, какая-то молодежь пошла не та! Я понимаю, в советское время… Муж приносил зарплату и клал на стол! Он ни цен в магазинах не знал, ничего. Приходил домой, а его ужин ждал шикарный и жена».

– Нет, какая-то молодежь пошла не та! Я понимаю, в советское время… Муж приносил зарплату и клал на стол! Он ни цен в магазинах не знал, ничего. Приходил домой, а его ужин ждал шикарный и жена».

Ситуация, когда мужчина зарабатывает и не дает денег на личные расходы жене, конечно же, немного расстраивает. Но скандалом делу не поможешь.

Возможно, надо спокойно обговорить с мужем этот деликатный момент, намекнуть ему, что у вас есть некоторые потребности, или назвать сумму, которая вам необходима в месяц на мелкие расходы.

Фото: depositphotos/AlexShadyuk

В магазин все-таки лучше ходить вместе. Ведь женщина сама готовит, а значит, она лучше знает, что надо купить. Совместные походы за едой объединяют, потому что таким образом учитываются предпочтения всей семьи. Да, и еще мужчина будет в курсе, что сколько стоит, и у него не возникнет вопросов, куда уходят деньги.

Положить зарплату на стол в современном мире означает сделать дубликат зарплатной карточки и отдать ее жене, рассчитывая на благосклонность и здравый рассудок. Уверена, что женщина будет благодарить мужа за этот щедрый и доверительный жест. Но я сама была свидетелем, когда семья осталась без денег на еду, потому что, получив карточку мужа, жена тут же побежала в магазин нижнего белья и спустила на кружевные «лакомства» приличную часть зарплаты супруга.

Уверена, что женщина будет благодарить мужа за этот щедрый и доверительный жест. Но я сама была свидетелем, когда семья осталась без денег на еду, потому что, получив карточку мужа, жена тут же побежала в магазин нижнего белья и спустила на кружевные «лакомства» приличную часть зарплаты супруга.

Думаю, попытаться дать карту жене все-таки стоит, а там посмотреть, как пойдет. Особенно это актуально, когда в семье есть маленькие дети. Им все время что-то нужно по мелочам. То памперсы закончились, то салфетки, то игрушку новую купить. Возможно, экономной хозяйке даже удастся как-то скопить, отложить «заначку».

Работают и муж, и жена

Порой женщина не выдерживает сидеть с ребенком, потому что душа требует самореализации. Она пытается устроиться либо на кукую-то удаленную работу, либо на полставки на неполный рабочий день, а когда есть бабушки и няни, то и вовсе может окунуться с головой в рабочий процесс. Еще одна из причин – это желание помочь мужу, облегчить его траты, а возможно, снять часть нагрузки, например, какую-то лишнюю подработку, которая отнимает и время, и силы.

Бывает, что женщина вынуждена идти на работу, потому что муж постоянно попрекает чем-то, не дает деньги на личные расходы. Таким образом она становится независимой, ей удается даже скопить на новый телефон мужу, на какие-то вещи. Отношения в семье благодаря ее самореализации налаживаются, ведь теперь жена выросла в глазах мужа, и все стало как раньше, когда они встречались.

Фото: depositphotos/IgorTishenko

Но как тратить деньги, когда зарабатывают и муж, и жена? Обналичивать зарплаты и складывать в конверт.

Знаю, что многие так и делают. Берут из конверта на какие-то личные нужды, на одежду, на лечение, на еду, и сразу записывают расходы. Возможно, такой способ ведения семейного бюджета полезный, потому что позволяет легко контролировать расходы. Правда, потратить-то можно легко, да так, что потом не вспомнишь, куда ушли деньги.

Муж оплачивает еду и прочие расходы, а жена копит на путевки

Распространенная ситуация для семей, где нет цели потратить все до копейки, – это откладывать деньги. Часто муж с женой договариваются жить только на его зарплату, как это было в старые добрые времена, а деньги жены откладывать либо на какие-то крупные покупки к Новому году, либо на семейный тур к морю.

Часто муж с женой договариваются жить только на его зарплату, как это было в старые добрые времена, а деньги жены откладывать либо на какие-то крупные покупки к Новому году, либо на семейный тур к морю.

«Мы на мою зарплату купили хорошую машину», – похвасталась мне как-то подруга, которая работает на полставки в одной из крупных компаний. Два года она во всем себя ограничивала, сократила количество потребляемого кофе и вообще старалась лишний раз в магазин не ходить.

«А вы как живете?» – спросила она меня. Честно говоря, было немножко стыдно и обидно за то, что я так не умею. Но ведь я не ставлю такую цель, я люблю получать удовольствие от частых покупок, от кофе, от приятных мелочей и новых книг. И на ее вопрос я ответила просто: «Очень счастливо».

Муж зарабатывает намного больше жены. И наоборот

Фото: depositphotos/ TarasMalyarevich

Как быть, если на вас вдруг сваливается вся зарплата мужа, больше вашей в несколько раз? Вот в прямом смысле. Он внезапно отдал вам карточку и велел вести хозяйство самой. Я бы на такое не пошла точно или, по крайней мере, взяла ту часть, которую хочу потратить на себя, а свои деньги копила бы на что-то приятное для всей семьи. Какую-то часть я отложила бы на обеспечение порядка в доме, еды, хозяйственных принадлежностей, а вот остальные обязанности, например, коммунальные платежи, предложила бы мужу. Считаю, что нечестно и как-то не по-семейному, что ли, вести бюджет кому-то одному, да и сложно это, за всем ведь не уследишь.

Я бы на такое не пошла точно или, по крайней мере, взяла ту часть, которую хочу потратить на себя, а свои деньги копила бы на что-то приятное для всей семьи. Какую-то часть я отложила бы на обеспечение порядка в доме, еды, хозяйственных принадлежностей, а вот остальные обязанности, например, коммунальные платежи, предложила бы мужу. Считаю, что нечестно и как-то не по-семейному, что ли, вести бюджет кому-то одному, да и сложно это, за всем ведь не уследишь.

Бывает, что жена зарабатывает больше мужа. Это совершенно не повод мужу чувствовать себя дискомфортно, особенно, когда он заботится о детях. Поменялись местами, называется. Женщина, кстати, в подобной ситуации будет намного мягче мужчины, потому что знает, как тяжело вести домашнее хозяйство.

Если женщина или мужчина зарабатывает намного больше своей половинки, то они и тратить на семью могут гораздо больше. Ведь тут неважно, кто ты, а важно – готов ли ты жертвовать кровно заработанными на самое дорогое, что у тебя есть, – на своего ребенка, на мужа или на жену.

Главное – не ссориться из-за мелочей.

Какой процент своей зарплаты вы должны тратить каждую неделю?

Управление финансами выглядело так легко в начальной школе с этими симпатичными круговыми диаграммами, нарезанными яркими клиньями. Но в реальном мире разделение вашей зарплаты на расходы и сбережения требует дополнительных вычислений и некоторой перетасовки. Хотя вы не найдете волшебной формулы, устанавливающей жесткие правила распределения дохода, специалисты по финансовому планированию предлагают несколько возможных способов составления бюджета.

Жилье требует наибольшего внимания

Жилье отнимает самую большую часть вашего дохода.Общий финансовый совет — использовать не более одной трети своей зарплаты на аренду (или на выплаты по ипотеке, страховку и налоги, если у вас есть дом). После этого то, что вы будете делать с остальным, зависит от вашей ситуации. Одна из популярных формул распределения зарплаты:

- От 30 до 35 процентов для жилищного строительства

- От 10 до 20 процентов на продукты питания

- От 10 до 20 процентов на транспорт

- Экономия от 5 до 10 процентов

- 5-10 процентов в счет погашения долга

- Остаток для дискреционных расходов

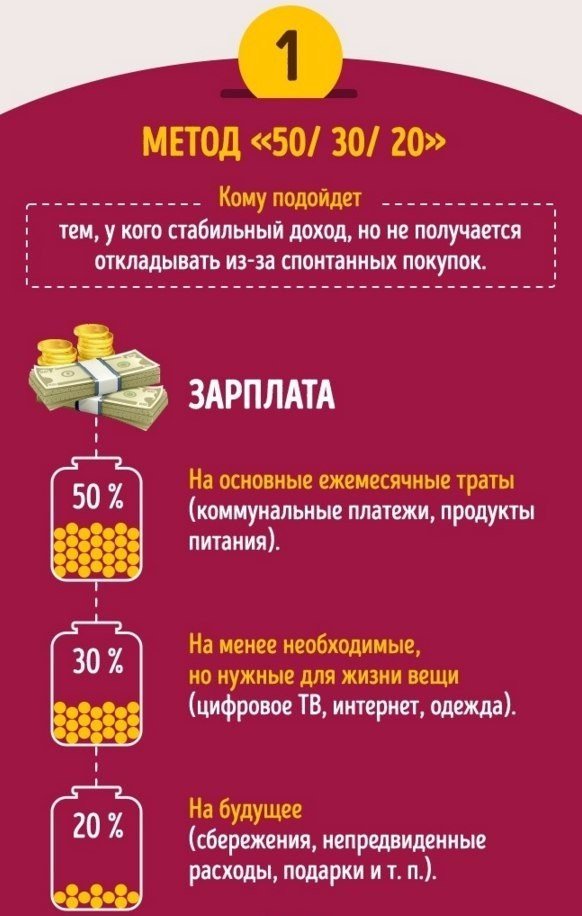

Правило 50-30-20: потребности, желания и сбережения

Руководство по составлению бюджета сенатора от Массачусетса Элизабет Уоррен называется правилом 50-30-20, и некоторым экспертам оно нравится. Основная идея состоит в том, чтобы разделить вашу зарплату на три категории: потребности, желания и сбережения.

Основная идея состоит в том, чтобы разделить вашу зарплату на три категории: потребности, желания и сбережения.

Потратьте половину своего дохода на дом на то, что вам нужно, например, на жилье, транспорт и еду. Оставьте еще 30 процентов на то, что вы хотите — поездки, одежду и развлечения. Используйте оставшиеся 20 процентов, чтобы погасить долг или вложить средства в сбережения и пенсионные фонды.

Общие правила составления бюджета

Джеймс Макхейл, CPA из Сан-Франциско и сертифицированный специалист по финансовому планированию, говорит, что людям сложно применять точные формулы для расчета бюджета.«Вместо этого я рекомендую людям следовать нескольким практическим правилам». Макхейл предлагает три руководящих принципа:

- Скидка 10% для экономии.

- Держите потребительский долг на уровне 20 или менее процентов от дохода на руки.

- Держите всю задолженность на уровне 36 процентов валового дохода до налогообложения.

Это означает, что если ваша ежемесячная зарплата составляет 4000 долларов брутто или 3000 долларов после уплаты налогов, подумайте о том, чтобы вложить 400 долларов в сбережения, ограничьте расходы на потребительский долг до 600 долларов и сохраните общий долг за месяц, включая вашу ипотеку, на уровне 1440 долларов.

Ваши обстоятельства контролируют распределение бюджета

Принимайте во внимание ваши собственные обстоятельства, работая с этими правилами и рекомендациями. На некоторых рынках с высокой арендной платой, таких как Нью-Йорк и Сан-Франциско, ваша арендная плата может занять гораздо больше от вашего распределения, чем предлагаемые 30–35 процентов.

Некоторые арендаторы в Бруклине, например, передают домовладельцам более 60 процентов получаемой ими заработной платы. И, если выплаты по вашей студенческой ссуде или кредитной карте заоблачные, вам придется включить это в свое уравнение.

Сначала нужно заплатить самому себе

Макхейл предлагает, чтобы независимо от суммы вашего долга, важно сначала заплатить себе, сняв 10 процентов с максимальной суммы вашей зарплаты в пенсионный фонд. «Раннее начало сбережений позволяет вашим сбережениям расти быстрее благодаря сложным процентам с течением времени», — говорит он.

«Раннее начало сбережений позволяет вашим сбережениям расти быстрее благодаря сложным процентам с течением времени», — говорит он.

«В конечном итоге вы достигаете своих целей быстрее, потому что получаете проценты за проценты». Он также рекомендует вам в полной мере воспользоваться любыми программами совместных фондов, которые предлагает ваш работодатель, например, инвестиционными планами 401 (k).

17 советов, как разумно расходовать зарплату

Мир изменился и продолжает меняться. В нынешних экономических условиях вы, возможно, изо всех сил пытаетесь сохранить свой образ жизни, несмотря на зарплату. На самом деле вы можете получать меньше, чем зарабатывали несколько месяцев назад. В такой ситуации вам может быть интересно, как лучше всего разумно расходовать зарплату.

Это вопрос, который мне задал друг, чью зарплату недавно снизили из-за экономического спада.

Во времена рецессии или высокой инфляции трудно поддерживать или даже жить в рамках сокращенного бюджета. Еще хуже, если у вас нет бюджета.

Еще хуже, если у вас нет бюджета.

Чтобы помочь вам узнать больше о том, как разумно расходовать зарплату, я провел небольшое исследование. Ниже приведены советы, стратегии и идеи, которые помогут вам лучше потратить сегодняшнюю зарплату.

17 советов, как разумно расходовать зарплату сегодня

Вот советы и идеи, которые вы можете использовать, чтобы правильно тратить свою зарплату сегодня;

Подумайте, сколько вам нужно.

Планируйте и знайте свои расходы.

Используйте правило 50-30-20.

Инвестируйте дополнительные деньги — сохраните капитал.

Начать блог.

Имейте план погашения долга.

Воспользуйтесь налоговыми льготами или IRA

Ставьте долгосрочные финансовые цели.

Перестань впечатлять людей.

Будьте осторожны с кредитной картой.

Управляйте своими денежными привычками

Научитесь экономить.

Заплати первым.

Убедитесь, что у вас есть страховка

Имейте запасной фонд

Магазин продуманно

Технология кредитного плеча

Приведенные выше стратегии помогут вам понять, как потратить зарплату в текущих обстоятельствах. Умение управлять своими деньгами или доходом — это навык, который вам нужен, независимо от того, сколько вы зарабатываете в месяц.

Как разумно и разумно тратить зарплату.

Получение комфортной зарплаты часто вводит людей в заблуждение, заставляя их забыть о своем финансовом будущем. К сожалению, люди понимают, что годовая зарплата, которую они получают, непостоянна, только когда они достигают пика своего заработка или когда наступает экономический спад.

2020 год стал реальностью для многих наемных работников. Были потеряны рабочие места, а вместе с ним и доходы миллионов людей по всему миру упали.Было грустно наблюдать за этим.

Были потеряны рабочие места, а вместе с ним и доходы миллионов людей по всему миру упали.Было грустно наблюдать за этим.

Если вы все еще получаете зарплату сегодня, вы не хотите, чтобы вас снова застали врасплох.

Вы можете избежать этой ситуации, взяв под контроль свои финансы и заложив основы для прочного финансового будущего.

Вот семнадцать советов о том, как лучше потратить свою зарплату, которые вы можете начать практиковать уже сегодня:

Подумайте, сколько вам нужно.

Важно, чтобы вы полностью понимали, сколько денег вам нужно для повседневных расходов на жизнь.

Это означает, что вы должны составить список всех расходов, таких как ежемесячная арендная плата, счета за коммунальные услуги, продукты, питание, транспорт на работу и страхование.

Обязательно укажите все, на что вы тратите деньги, будь то необходимость или желание.

Не стоит недооценивать мелкие билеты. Даже ежемесячная подписка на 10 долларов у поставщика потокового мультимедиа может добавить до 120 долларов в год.

Даже ежемесячная подписка на 10 долларов у поставщика потокового мультимедиа может добавить до 120 долларов в год.

Планируйте и знайте свои расходы.

Вам следует очень тщательно планировать свои расходы.Сюда входит поездка в продуктовый магазин.

На самом деле, вы должны обязательно спланировать любую поездку, которая включает в себя трату денег, включая встречи с друзьями на вечеринке.

Вы могли подумать, что планирование бесполезно. Фактически зафиксировано, что большинство людей недооценивают важность планирования заработной платы.

Однако формирование и практика в планировании может сэкономить вам много денег в долгосрочной перспективе. Можете ли вы вспомнить, сколько ненужных поездок вы совершаете?

Составьте расписание, будь то еженедельно или раз в две недели, и подробный список предметов, которые вам нужно пополнять.

Используйте правило 50-30-20.

Чтобы иметь возможность управлять или как один из способов эффективного расходования зарплаты, вам следует рассмотреть возможность использования правила 50/30/20.

Это в основном означает, что вместо того, чтобы делить вашу зарплату на очень много вещей, вы просто разделяете их на три основные категории.

В связи с этим следует разделить зарплату на фиксированные затраты, гибкие затраты и финансовые цели. Если мы будем применять правило, то 50% вашей зарплаты будет идти на фиксированные расходы, 30% на гибкие расходы и 20% на ваши финансовые цели.

Чтобы еще больше помочь вам лучше управлять своей зарплатой, фиксированные расходы включают ежемесячные счета и расходы. Гибкие расходы включают повседневные расходы, которые различаются по сумме и частоте, например, еда вне дома или газ для приготовления пищи. Затраты на финансовые цели относятся к затратам, связанным с построением вашего финансового будущего, таким как пенсионные и чрезвычайные фонды.

Инвестируйте дополнительные деньги — сохраните капитал.

Чрезвычайно важно убедиться, что у вас есть механизм, позволяющий сэкономить, а затем инвестировать.Как уже говорилось выше, часть вашей зарплаты следует откладывать на сбережения.

После того, как вы накопите достаточно или существенные сбережения, следующим шагом будет превращение этих сбережений в инвестиции.

Вложение дополнительных денежных средств в такие вещи, как акции и валюта, — еще один способ повысить зарплату без необходимости работать дольше.

Онлайн-торговля на форексе предлагает возможности для получения краткосрочной выгоды от взлетов и падений цен валютных пар.

Один из принципов инвестирования, о котором вы всегда должны помнить, — это сохранение капитала.

Начать блог.

youtube.com/embed/fg8nOE4n0cA?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Я знаю, о чем вы, возможно, спрашиваете. Как создание блога поможет мне потратить зарплату?

Позвольте мне объяснить.

Создание блога — один из способов инвестировать часть своей зарплаты для получения большего дохода. Это отличный способ увеличить свой доход, и он может быть пассивным.

Менее чем за 100 долларов вы можете создать обзорный веб-сайт, который очень пассивно зарабатывает сотни или тысячи долларов в месяц за счет партнерского дохода..

Плюс ваш блог — это актив, который вы можете продать, как только он станет положительным.

Мне очень нравится вести блог как онлайн-бизнес. Если вы хотите узнать больше об этом и о том, как начать свой выигранный блог, перейдите на этот ресурс.

Имейте план погашения долга.

Проценты, начисленные по непогашенной задолженности, например по кредитным картам и ипотеке, могут нанести ущерб вашим личным финансам. Расплатитесь с ними как можно скорее.

Чтобы разумно управлять своей зарплатой и расходовать ее, рекомендуется следить за тем, чтобы часть заработной платы использовалась для погашения и сокращения своих долгов.

Если вы взяли взаймы деньги для инвестирования или открытия бизнеса, не забудьте выплатить долг, как только вы начнете получать доход.

Вы можете использовать калькулятор погашения инвестиционной ссуды, чтобы узнать, сколько вы должны рассчитывать на выплату процентов в течение установленного периода времени.

Если вы можете погасить ссуду раньше согласованных сроков, обязательно воспользуйтесь этой возможностью.

Воспользуйтесь налоговыми льготами или IRA.

Хотя индивидуальные пенсионные счета не экономят бюджет, они действительно помогают увеличить ваши сбережения за счет улучшения налогового режима.

Доступны различные типы IRA, включая Roth, Rollover и традиционный IRA.

С IRA Roth вы делаете взносы после уплаты налогов и снимаете их без уплаты налогов при выходе на пенсию. Счета пролонгации, такие как 401 (k), обрабатывают денежные средства, которые переводятся с определенных типов пенсионных счетов.В традиционном IRA вы делаете взносы наличными, которые могут быть вычтены из ваших налогов.

Поговорите со своим работодателем или представителем отдела кадров о том, как лучше потратить свою зарплату с отчислениями на пенсионные счета.

При выборе IRA вы можете использовать традиционный IRA, такой как в M1 Finance, или нетрадиционный самостоятельный IRA по недвижимости или золотой IRA.

Ставьте долгосрочные финансовые цели.

С точки зрения того, чтобы каждую монету, которую вы зарабатываете, вы тратили в качестве зарплаты, важно думать о долгосрочной перспективе.

Это означает, что вы должны установить свои долгосрочные финансовые цели. Они включают цели покупки дома, цели образования ваших детей и цели выхода на пенсию среди прочего.

Они включают цели покупки дома, цели образования ваших детей и цели выхода на пенсию среди прочего.

Постоянное обучение и развитие навыков может повысить ваш потенциал заработка.

Финансовые цели помогают подтвердить, что вы на правильном пути и что со временем вы действительно увеличиваете свой собственный капитал. Вы сможете с некоторой ясностью выделить часть своей зарплаты на эти цели.

Перестань впечатлять людей.

Обычный человек тратит слишком много денег, просто пытаясь поддержать имидж.

От модных автомобилей до фирменной одежды — многое из того, что мы покупаем, больше связано с тем, чтобы произвести впечатление на других, чем с покупкой того, что мы действительно хотим и что нам нравится.

Вам следует избегать присоединения к этой подножке.

Я не имею в виду, что вы не должны стремиться покупать хорошие вещи в жизни.По сути, я говорю: делайте это за вас, а не потому, что вам нужно произвести впечатление на других людей.

Однако «Не отставать от Джонсов» — занятие дорогое и ненужное. Кстати, шла популярная телепередача под названием « В ногу с кардашцами ». Но я отвлекся.

Покупайте то, что вам нравится, и не поддавайтесь ощущению, что вам нужно тратить деньги, чтобы произвести впечатление на других людей.

Будьте осторожны с кредитной картой.

Кредитные карты по своей сути неплохо сказываются на ваших финансах. В конце концов, они удобны, и многие карты предлагают возврат денег за ваши покупки.

Однако вам следует тратить деньги на свою кредитную карту только в том случае, если вы можете полностью погасить ее в конце месяца.

Если вы ежемесячно оплачиваете остаток по кредитной карте, с вас не будут взиматься проценты и, по сути, это будет то же самое, что и оплата наличными.

Однако, если вы не выплачиваете свой баланс каждый месяц, начисленные проценты могут быстро выйти из-под контроля.

Вот почему я настаиваю на том, чтобы ключевое слово здесь — осторожность с кредитной картой. Используйте его в своих интересах и не позволяйте ему контролировать вас.

Управляйте своими денежными привычками.

После того, как вы начнете отслеживать свои финансы, вы можете начать искать привычки, которые могут истощать ваш бюджет.

Эти привычки могут включать в себя дорогие хобби, слишком много еды вне дома, тратить слишком много денег на одежду или любое количество других финансовых потерь.

Как только вы выясните, какие привычки съедают большую часть вашего дохода, вы сможете оценить, действительно ли эти привычки необходимы.

Управление своими привычками — один из способов разумного расходования зарплаты, лучшего понимания себя.

Научитесь откладывать часть своей зарплаты.

Некоторые люди от природы умеют экономить деньги и получают удовольствие от роста своего богатства.

Для других деньги — это то, что они тратят, как только они попадают в их руки, а все остальное кажется упущенной возможностью.

Если вы попали во второй лагерь, постарайтесь выработать менталитет, при котором сбережения важнее расходов. Вы можете использовать правило 50-30-20, которое мы обсуждали выше.

В конце концов, вложенные или сэкономленные деньги почти всегда принесут пользу вашей жизни больше, чем деньги, потраченные на продукты, которые изнашиваются или вообще перестают быть интересными.

Плати сначала.

Работа — это здорово. Заработок — еще более важная вещь.

Однако вам очень легко оплатить все остальные счета и заплатить всем остальным, забыв о себе.

Идея платить себе в первую очередь лежит в основе способов разумного расходования зарплаты.

«Плати сначала себе» — это принцип и стратегия личных финансов, которая способствует постоянному увеличению сбережений. Это метод экономии денег, который направлен на то, чтобы заплатить самому себе в будущем, сэкономив до того, как потратите свою зарплату.

Это метод экономии денег, который направлен на то, чтобы заплатить самому себе в будущем, сэкономив до того, как потратите свою зарплату.

Это означает, что вы всегда должны откладывать некоторый процент своей зарплаты в качестве выплаты себе.Утверждается, что 10% — это разумная сумма.

Убедитесь, что у вас есть страховка

Один из способов обезопасить себя от непредвиденных проблем — это иметь страховое покрытие.

Это часть ваших усилий, направленных на разумное расходование зарплаты. Управление расходами — важный аспект управления вашими финансами и, в частности, вашей зарплатой.

Найдите лучшие страховые решения и договоритесь о лучшем предложении.Страхование обеспечивает душевное спокойствие. Ежемесячно откладывать некоторую сумму на выплату страховых взносов — это хороший способ потратить заработную плату.

Имейте запасной фонд

В рамках управления заработной платой вам следует убедиться, что у вас есть резервный фонд.

Чтобы создать его, убедитесь, что вы ежемесячно откладываете часть своей зарплаты на свой счет на случай чрезвычайных ситуаций. У вас даже может быть постоянное поручение для автоматизации этого процесса.

Как правило, ваш фонд на случай чрезвычайной ситуации должен покрывать расходы на проживание за три или шесть месяцев.

Это сделано для того, чтобы в случае потери зарплаты вы по-прежнему могли оплачивать свои ежемесячные расходы в течение периода, покрываемого фондом.

Магазин Задумчиво.

Мы всегда советуем не покупать импульсивно. Что ж, теоретически этот совет звучит очень хорошо.

Что делать, если вы видите, что товар, который вы хотели, выставлен на продажу? Вы покупаете его, даже если не планировали этого?

Это некоторые из проблем, с которыми вы можете сталкиваться ежедневно.Однако главное правило расходования зарплаты — избегать импульсивных покупок любой ценой.

Прежде чем что-то покупать, подумайте об этом. Подумайте, как эта покупка повлияет на вас в будущем.

Как долго это продлится? Это заставит меня оказаться в долгах? Стоит ли то, что я получу от этого в течение всего срока службы, затраченных средств?

Задайте себе некоторые из этих вопросов перед покупкой, чтобы сделать покупки продуманными.

Технология кредитного плеча .

В современном мире у вас не должно быть оправданий в отношении того, как тратить свою зарплату. Это потому, что технологии сделали жизнь намного проще и лучше.