Системы и сервисы для проверки деловой репутации юридических лиц

Оценка благонадежности партнера или контрагента является определяющей функцией любой службы безопасности современной компании. Этот вопрос актуален как на этапе начала работы с контрагентом, так и в дальнейшем, на этапе проверки изменений учредительных документов и деловой репутации. В обзоре мы рассмотрим системы и сервисы для проверки партнеров и контрагентов (юридических лиц), представленные на российском рынке.

- Введение

- Необходимость проверки контрагентов

- Принцип работы автоматизированных систем и сервисов для проверки контрагентов

- Российский рынок продуктов, предназначенных для проверки контрагентов

- Краткий обзор продуктов, предназначенных для проверки контрагентов

- 5.1. Платформы и модули (on-premise)

- 5.1.1. Автоматизированная система «CrossSecurity»

- 5.1.2. DIRECTUM (подсистема «Проверка контрагентов»)

- 5.

1.3. SAP Business Partner Screening

1.3. SAP Business Partner Screening - 5.2. Информационные источники (интеграция по API)

- 5.2.1. Контур.Фокус

- 5.2.2. ИнтерФакс СПАРК

- 5.2.3. СБИС

- 5.2.4. Интегрум

- 5.2.5. Casebook

- 5.2.6. Сбербанк (ООО «КОРУС Консалтинг СНГ»)

- 5.2.7. Информационно-аналитическая система «Глобас»

- 5.3. Веб-сервисы проверки контрагентов

- 5.3.1. Сервис «1С:Контрагент»

- 5.3.2. Сервис «Прима-Информ»

- 5.3.3. Seldon.Basis

- Выводы

Введение

Проверка на благонадежность необходима, если у компании появляются новые партнеры, с которыми раньше не велись дела, а также в том случае, если прошло много времени после заключения договора.

Недобросовестные компании очень хорошо умеют изображать благонадежность: красивый веб-сайт, офис, серьезное название. Однако при этом может оказаться, что фирма не зарегистрирована в ФНС России — а сотрудничество с таким партнером незаконно, его могут посчитать мошенничеством, что является уголовным преступлением.

Кроме того, потенциальный партнер может проходить процедуру банкротства. В таком случае любые сделки, которые компания заключает с подобным контрагентом, вправе оспорить в суде его кредиторы. Тогда средства «заморозят», и вернуть деньги едва ли получится.

Действующее законодательство не содержит требований об обязательном проведении проверки контрагента. При этом контролирующие организации уделяют немалое внимание тому, проявил ли налогоплательщик должную осмотрительность при его выборе. Основным документом, которым руководствуются в этом случае налоговые и другие надзорные органы, является Постановление Пленума ВАС РФ от 12 октября 2006 года № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Оно определяет основные критерии должной осмотрительности и осторожности при выборе контрагента. Другими рекомендательными документами являются письма Минфина РФ от 6 июля 2009 года № 03-02-07/1-340 и от 10 апреля 2009 года № 03-02-07/1-177, письмо ФНС России от 24 июля 2015 года № ЕД-4-2/[email protected]

Необходимость проверки контрагентов

Существует несколько основных групп рисков, которыми чревато сотрудничество с непроверенными контрагентами:

- Законодательные риски.

В результате признания контрагента недобросовестным налогоплательщику обязательно доначислят налоговые обязательства и штрафы по налогу на прибыль, НДС, единому налогу при упрощенной системе налогообложения и НДФЛ (для индивидуальных предпринимателей). Кроме того, его включат в план проведения выездных налоговых проверок, а в случае особо крупного нарушения против него могут возбудить административное или даже уголовное дело.

В результате признания контрагента недобросовестным налогоплательщику обязательно доначислят налоговые обязательства и штрафы по налогу на прибыль, НДС, единому налогу при упрощенной системе налогообложения и НДФЛ (для индивидуальных предпринимателей). Кроме того, его включат в план проведения выездных налоговых проверок, а в случае особо крупного нарушения против него могут возбудить административное или даже уголовное дело. - Финансовые риски. В этом случае компании грозит неисполнение обязательств со стороны контрагента. Например, он может не поставить продукцию, не оплатить ее, не вернуть предоплату, нарушить сроки поставок, не соблюсти требования к качеству продукции или работ.

- Риски претензий к должностным лицам компании. В результате заключения сделки с недобросовестным контрагентом с лица, ответственного за ее заключение, могут быть взысканы убытки — как самой компанией, так и ее акционерами.

- Репутационные риски. Сотрудничество с недобросовестными контрагентами отрицательно скажется на имидже фирмы в глазах партнеров и клиентов.

Таким образом, проверка контрагентов является важнейшим элементом обеспечения комплексной безопасности. Ее главные цели — укрепить хорошую репутацию, повысить дисциплину труда среди менеджеров отделов сбыта и снабжения (как, впрочем, и ряда других отделов, ответственных за заказ работ и услуг у сторонних организаций), а также снизить риски образования просроченной дебиторской задолженности, отказа со стороны налоговых органов в возмещении НДС и проведения встречных и синхронных налоговых проверок, организованных в адрес контрагента.

По рекомендации Федеральной налоговой службы России, оценке нужно подвергать не только состав учредителей, размер уставного капитала или наличие соответствующих полномочий у руководства компании. Следует проверить платежеспособность будущего партнера, его производственные мощности и трудовые ресурсы, убедиться в том, что у него хорошая репутация, удостовериться в местонахождении организации по указанному адресу и в достоверности контактной информации. Необходимо произвести поиск данных об организации в открытых источниках, изучить сведения, представленные на сайте компании, и убедиться в их актуальности.

Необходимо произвести поиск данных об организации в открытых источниках, изучить сведения, представленные на сайте компании, и убедиться в их актуальности.

Учитывая, что в России существует множество юридических лиц с одинаковыми наименованиями, осуществлять поиск информации о контрагенте лучше с помощью таких идентифицирующих признаков, как основной государственный регистрационный номер (ОГРН), индивидуальный номер налогоплательщика (ИНН), адрес местонахождения (юридический адрес).

Получив необходимые сведения о потенциальном контрагенте, можно принимать решение о сотрудничестве.

Принцип работы автоматизированных систем и сервисов для проверки контрагентов

Источников, из которых извлекаются данные, весьма много. Поэтому поиск контрагента и проверка его благонадежности — чрезвычайно сложная работа. Анализ в ручном режиме, будь то бесплатные (на сайте Федеральной налоговой службы) или платные веб-сервисы, длится долго. Это связано, помимо прочего, с тем, что список основополагающих данных, которые интересуют заказчиков при проверке практически любых контрагентов, обширен и разнообразен. Вот лишь некоторые примеры.

Вот лишь некоторые примеры.

- Полное и сокращенное наименование организаций.

- ИНН и ОГРН.

- Местонахождение компаний (юридический и физический адреса).

- Дата регистрации в ЕГРЮЛ (ЕГРИП).

- Размер уставного капитала.

- Заявленные виды деятельности.

- Сведения об учредителях, руководителе, бухгалтере.

- Сведения об изменениях, вносимых в учредительные документы.

- Сведения о лицензиях.

- Сведения о судебных спорах и задолженностях по налогам.

- Сведения о возбужденных исполнительных производствах.

- Сведения о банкротствах.

Соответственно, такой подход — перебор вручную — невыгоден, особенно для крупных организаций с большим количеством активных контрагентов.

Однако эту работу можно облегчить и упростить, используя специализированные программные решения, которые агрегируют информацию из разных источников и предоставляют ее по запросу пользователя.

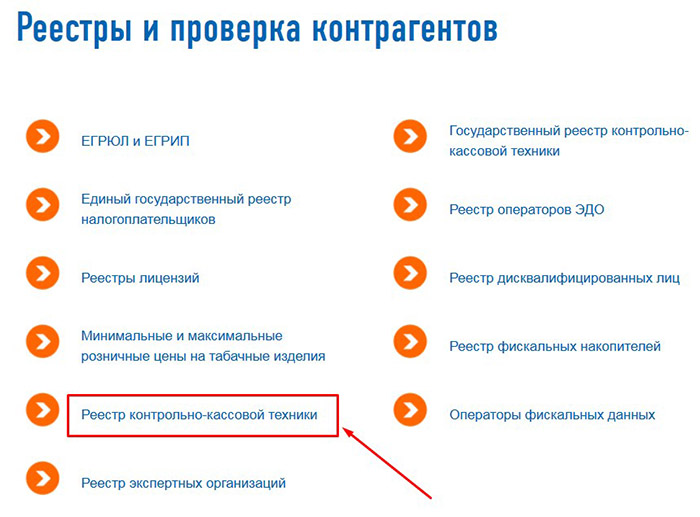

В общем случае программное обеспечение автоматически проверяет новых и текущих контрагентов по разным источникам и сообщает о критических факторах и сведениях, требующих внимания. К источникам относятся Федеральная налоговая служба, Федеральное казначейство, Мультистат, Единые федеральные реестры сведений о фактах деятельности юридических лиц и о банкротстве, Центральный банк Российской Федерации, картотека арбитражных дел, сайты судов общей юрисдикции, Федеральная служба судебных приставов, Единая информационная система в сфере закупок, Федеральный институт промышленной собственности.

К источникам относятся Федеральная налоговая служба, Федеральное казначейство, Мультистат, Единые федеральные реестры сведений о фактах деятельности юридических лиц и о банкротстве, Центральный банк Российской Федерации, картотека арбитражных дел, сайты судов общей юрисдикции, Федеральная служба судебных приставов, Единая информационная система в сфере закупок, Федеральный институт промышленной собственности.

После поиска программа предоставляет информацию о контрагентах в структурированном виде. В некоторых системах можно настроить автоматическое получение важных сведений о контрагентах и уведомлений об изменениях в них. Заметим по этому поводу, что внедрение инструментов автоматизации — это одно из условий, позволяющих избежать нарушений российского и международного законодательства. Различные международные санкции могут быть применены к любой организации, которая сотрудничает с «нежелательными» лицами или компаниями, включенными в соответствующие властные и правоохранительные списки — так что автоматическая проверка потенциальных контрагентов по перечням, публикуемым глобальными и национальными регуляторами, позволит отсечь нежелательное сотрудничество и тем самым избежать возможных штрафов или расследований деятельности.

Российский рынок продуктов, предназначенных для проверки контрагентов

На российском рынке существует большое количество решений для проверки контрагентов. Прежде чем обозревать игроков рынка, стоит ввести некоторую классификацию.

Можно выделить следующие группы информационных систем такого рода:

- Платформы для проверки контрагентов или модули в составе корпоративных систем (on-premise).

- Информационные источники (API).

- Онлайн-сервисы для проверки контрагентов (SaaS).

В платформах для проверки контрагентов (on-premise) анализ производится на основе заведенной в системе анкеты контрагента с использованием собственного черного списка и всех доступных информационных источников. В роли последних могут выступать как внешние поставщики данных (бюро и агентства, ресурсы государственных министерств и ведомств), так и внутренние учеты и базы. К данной категории можно отнести названные ниже продукты.

- АС «CrossSecurity» (ООО «КроСистем»).

- Решение «Проверка контрагентов» (DIRECTUM).

- SAP Business Partner Screening (SAP SE).

Информационные источники служат для доставки сведений в аналитические модули корпоративных систем — например, в комплексы CRM/ERP (1С, MS Dynamics, SAP), автоматизированные банковские системы или справочники — для последующей обработки. Интеграция происходит, как правило, в формате JSON / XML. Стоит отметить, что в «арсенале» у производителей данного типа программного обеспечения есть также онлайн-сервисы проверки. В эту категорию можно включить весьма много решений; перечислим наиболее популярные.

- Контур.Фокус.

- ПО СПАРК («ИнтерФакс»).

- Интегрум (от одноименной компании).

- СБИС («Тензор»).

- Casebook (Группа компаний «Право.ру»).

- Сбербанк (ООО «КОРУС Консалтинг СНГ»).

- Информационно-аналитическая система «Глобас» («Крединформ»).

Онлайн-сервисы для проверки контрагентов (программное обеспечение как услуга, SaaS) предоставляют доступ к информации через личный кабинет. Из числа самых известных решений в данную категорию можно включить следующие.

Из числа самых известных решений в данную категорию можно включить следующие.

- Сервис «1С:Контрагент».

- Сервис «Прима-Информ».

- Seldon.Basis (ООО «Телеком»).

Рассмотрим выделенные разработки отечественных производителей подробнее.

Краткий обзор продуктов, предназначенных для проверки контрагентов

Платформы и модули (on-premise)

Автоматизированная система «CrossSecurity»

АС «CrossSecurity», разработанная российской компанией ООО «КроСистем», предназначена для проведения комплексного изучения контрагентов. Система может применяться для процедур проверки на соответствие требованиям (compliance) при заключении договоров, в том числе — когда нужно получить информацию о посредниках и агентах или установить конечных бенефициаров, а также для анализа риска попасть под действие санкций регуляторов, проведения расследований внутренних событий безопасности и контроля кандидатов при приеме на работу.

Исследование проводится на основе заведенной в АС «CrossSecurity» анкеты контрагента с использованием всех доступных информационных источников и собственного черного списка. Применение специальных средств автоматизации позволяет не только получать сведения без участия оператора, но и проводить системное сравнение представленной и найденной информации. Специальные правила анализа выявляют признаки объектов, требующих повышенного внимания, на ранних стадиях проверки.

Применение специальных средств автоматизации позволяет не только получать сведения без участия оператора, но и проводить системное сравнение представленной и найденной информации. Специальные правила анализа выявляют признаки объектов, требующих повышенного внимания, на ранних стадиях проверки.

Помимо сбора дополнительных сведений, в процессе исследования автоматически выявляются внутренние связи новых данных с уже имеющейся в системе информацией из проведенных ранее проверок (по ФИО, наименованиям, адресам, регистрационным данным, документам). Контроль соблюдения регламента помогает сотрудникам выполнить все необходимые действия, верифицировать и собрать всю нужную информацию. Прохождение каждого шага контролируется системой, что гарантирует качество и ответственность принятого решения. По результатам проверки формируется служебная записка (заключение) с результатами изучения контрагента по заданному шаблону, которая может быть автоматически направлена руководителю подразделения или инициатору исследования.

Узнать о продукте больше можно здесь.

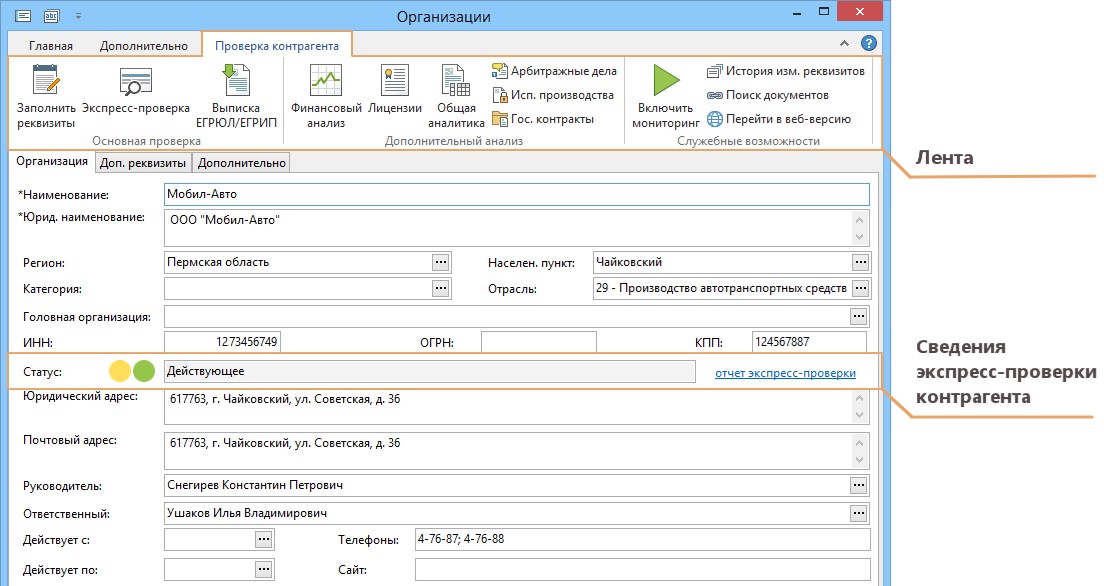

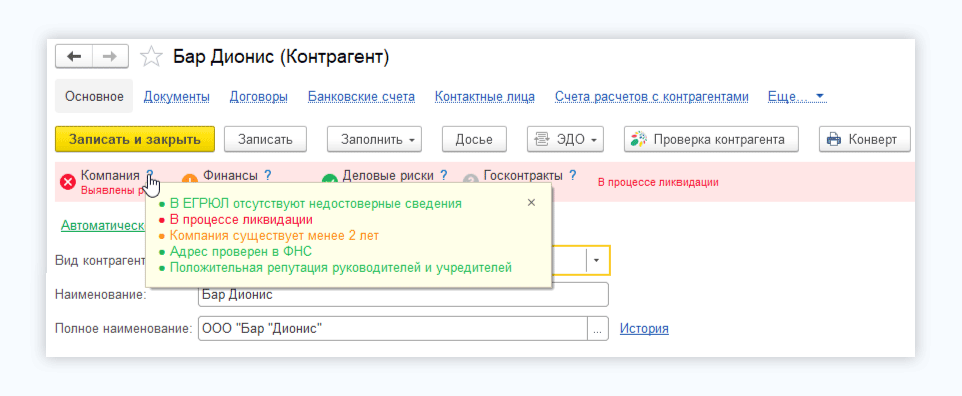

DIRECTUM (подсистема «Проверка контрагентов»)

Решение «Проверка контрагентов», созданное отечественным разработчиком программного обеспечения в области электронного документооборота DIRECTUM, обеспечивает верификацию состояния, надежности и ликвидности контрагентов в автоматическом режиме, а также предоставляет средства для подготовки отчетности. Оно оперативно получает актуальные данные о контрагентах из более чем 20 источников, например, от ФНС, Генпрокуратуры, Федерального казначейства или арбитражных судов.

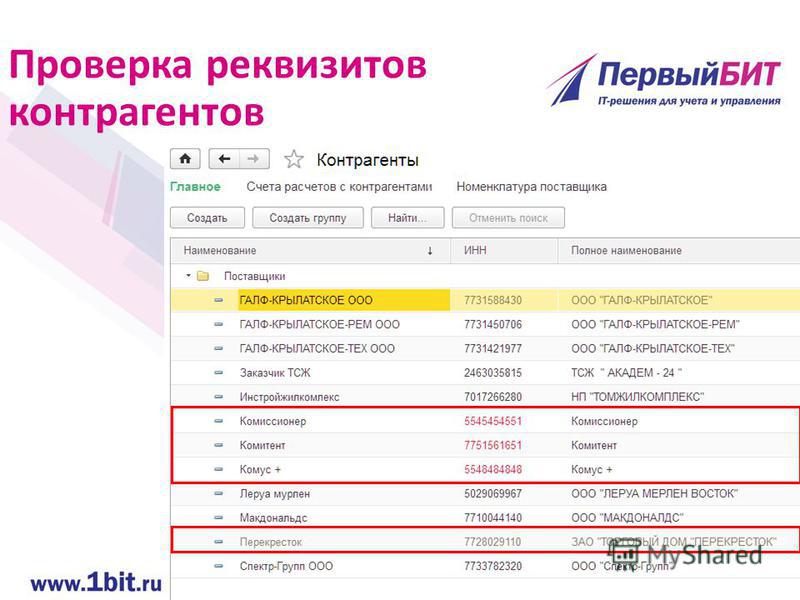

С помощью DIRECTUM можно быстро заполнить реквизиты контрагента по ИНН или ОГРН для включения их в договор, сформировать актуальную выписку из государственных реестров ЕГРЮЛ или ЕГРИП для оперативного подтверждения дееспособности партнера, своевременно получить в виде уведомлений сведения об изменениях его реквизитов, если они менялись в период заключения сделки. Пользователь продукта имеет возможность отследить историю изменения реквизитов контрагента в хронологическом порядке, выявить сведения о банкротстве организации, получить данные о лицензиях на определенные виды деятельности контрагента. Также подсистема позволяет собрать сводную информацию об исполнительных производствах и судебных делах, о государственных контрактах, в которых организация принимала участие в качестве исполнителя или заказчика; можно и сформировать отчет по анализу финансового состояния контрагента, который влияет на возможность долгосрочного сотрудничества с ним.

Также подсистема позволяет собрать сводную информацию об исполнительных производствах и судебных делах, о государственных контрактах, в которых организация принимала участие в качестве исполнителя или заказчика; можно и сформировать отчет по анализу финансового состояния контрагента, который влияет на возможность долгосрочного сотрудничества с ним.

Среди ключевых особенностей решения «Проверка контрагентов» можно отметить соблюдение требований Постановления Пленума ВАС РФ № 62 от 30 июля 2013 г. об ответственности директоров организаций, а также быстрое получение необходимых документов (выписок из ЕГРЮЛ / ЕГРИП, других отчетов) из единой точки входа — СЭД DIRECTUM. Актуальные данные о партнерах позволяют сэкономить на повторном обмене документами (договорами, актами и др.), связанном с исправлением ошибок в реквизитах, т.к. в системе постоянно хранятся актуальные сведения; кроме того, ответственные сотрудники всегда осведомлены о значимых изменениях, которые происходят у текущих контрагентов, что повышает скорость реакции, снижает риски и финансовые затраты.

Для работы решения также необходимо оформить подписку на API Контур.Фокус.

Подробнее с продуктом можно ознакомиться здесь.

SAP Business Partner Screening

SAP Business Partner Screening примечателен тем, что можно использовать быстродействие и производительность платформы SAP HANA для проверки большого числа деловых партнеров по какому угодно списку недобросовестных компаний. Любое упоминание в подобном перечне вызовет отправку уведомления ответственному сотруднику.

Продукт поддерживает интеллектуальное проведение проверок. Например, при выборочном изучении делового партнера с распространенным наименованием система еще до начала проверки предупредит о возможном наличии большого количества ложных срабатываний, чтобы пользователь мог скорректировать параметры до запуска.

SAP Business Partner Screening интегрируется с бизнес-процессами и другими системами. Широкая интеграция достигается с решением SAP Master Data Governance. Можно выполнять проверки автоматически в момент создания делового партнера, и если целевая компания окажется недобросовестной, то зарегистрировать нового контрагента не удастся.

Рисунок 1. Схема работы SAP Business Partner Screening

К основным функциям платформы ее производитель относит независимое обновление списков недобросовестных компаний, возможность создавать свои собственные списки с ненадежными партнерами и самостоятельно определять различные стратегии проведения проверки для различных списков и уровня риска, автоматический выбор такой стратегии. Анализ может быть выполнен в одном из трех режимов: онлайн, массовый, выборочный.

Есть интересные возможности управления оповещениями. Например, их можно распространять и приоритезировать в зависимости от бизнес-атрибутов. Доступно управление потоком операций для эффективной маршрутизации информационных сообщений, имеется возможность массовой обработки уведомлений с ложными срабатываниями, а также эскалации оповещений. Продукт предоставляет отчетность в режиме реального времени для принятия обоснованных решений и выполнения своевременных действий.

Подробнее с продуктом можно ознакомиться здесь.

Информационные источники (интеграция по API)

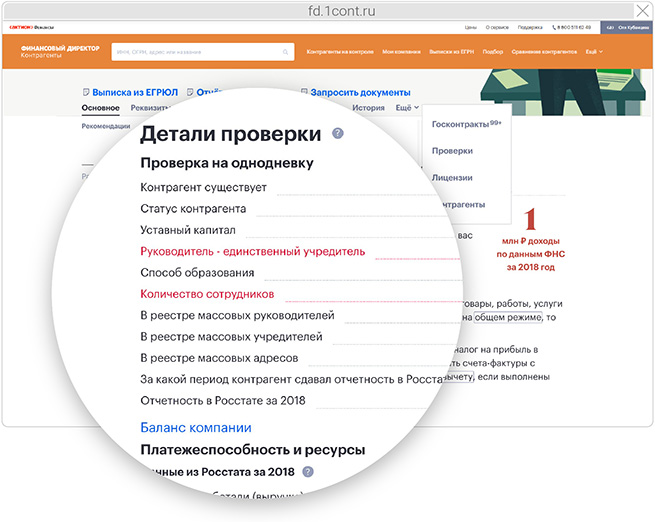

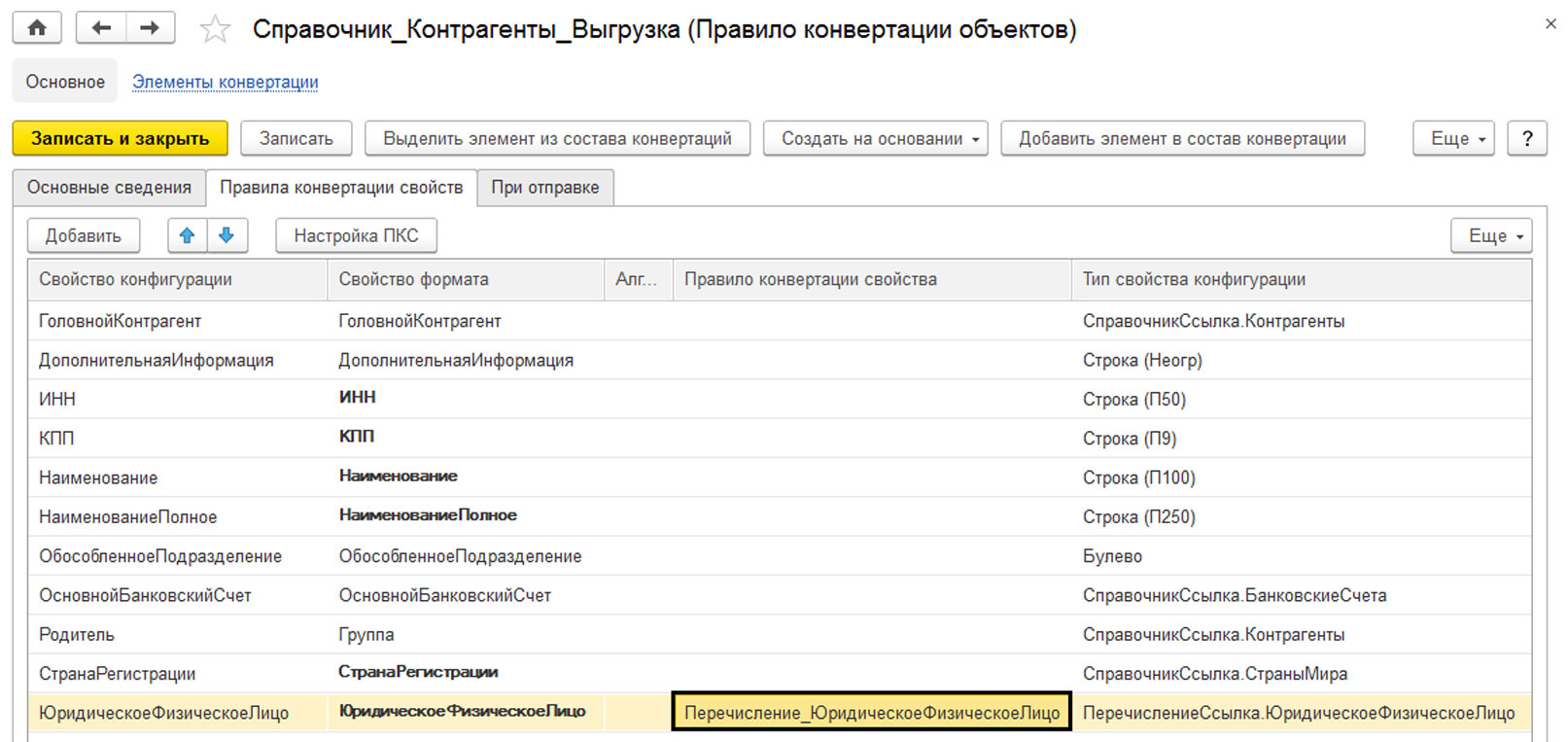

Контур.Фокус

API Контур.Фокус автоматизирует поиск, оценку и ввод в корпоративную базу новых контрагентов, а также отслеживает изменения по текущим. Решение помогает избежать оплаты ненадежным поставщикам и ошибок в реквизитах, а также исключить длительные «ручные» проверки и отчеты.

Контур.Фокус посредством API можно интегрировать в большинство учетных систем, включая нетиповые версии с индивидуальными доработками, самописные системы, отраслевые конфигурации и др. API состоит из набора методов, вызываемых по протоколу HTTPS. Формализованный ответ сервера может возвращаться в одном из двух форматов: JSON или XML.

Продукт автоматически проверяет новых контрагентов по разным источникам и сообщает о критических факторах и сведениях, требующих внимания. Пользователь оперативно оценивает финансовые и налоговые риски, которые могут возникнуть при работе с контрагентом, и принимает обоснованное решение — продолжить или прекратить сотрудничество. Также Контур.Фокус самостоятельно проводит массовую проверку и мониторинг изменений у текущих партнеров (либо по всей базе, либо по выделенной группе контрагентов). При этом можно установить автоматическую реакцию на события: если у клиента меняются данные, ответственные сотрудники получают уведомление на е-mail или видят новую задачу в CRM.

Также Контур.Фокус самостоятельно проводит массовую проверку и мониторинг изменений у текущих партнеров (либо по всей базе, либо по выделенной группе контрагентов). При этом можно установить автоматическую реакцию на события: если у клиента меняются данные, ответственные сотрудники получают уведомление на е-mail или видят новую задачу в CRM.

Чтобы ввести нового контрагента в учетную систему, необходимо указать ИНН; остальные данные API Контур.Фокус подставит из ЕГРЮЛ, ЕГРИП, Росреестра, сообщений о банкротстве, реестра госконтрактов, исполнительных производств и т.д. В результате не нужно заполнять карточки контрагентов, а в данных нет ошибок и опечаток. Кроме того, API Контур.Фокус предоставит актуальную информацию из базы данных ФНС России и других официальных источников. Анализ партнеров происходит непосредственно в интерфейсе учетной системы, что снимает необходимость постоянно переключаться между ней и сервисом проверки контрагентов.

API Контур.Фокус генерирует объективную часть отчета, а сотрудники службы безопасности анализируют параметры, которые нельзя оценить автоматически. Это позволяет специалистам готовить объемные отчеты в короткие сроки, заниматься экспертной частью оценки, а не перепечатывать государственные источники.

Это позволяет специалистам готовить объемные отчеты в короткие сроки, заниматься экспертной частью оценки, а не перепечатывать государственные источники.

Подробнее с продуктом можно ознакомиться здесь.

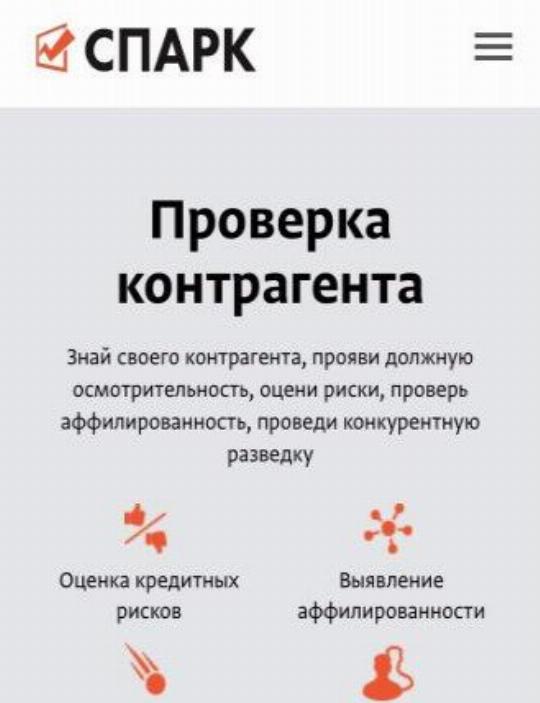

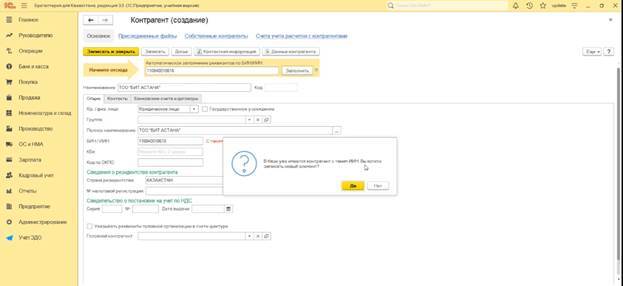

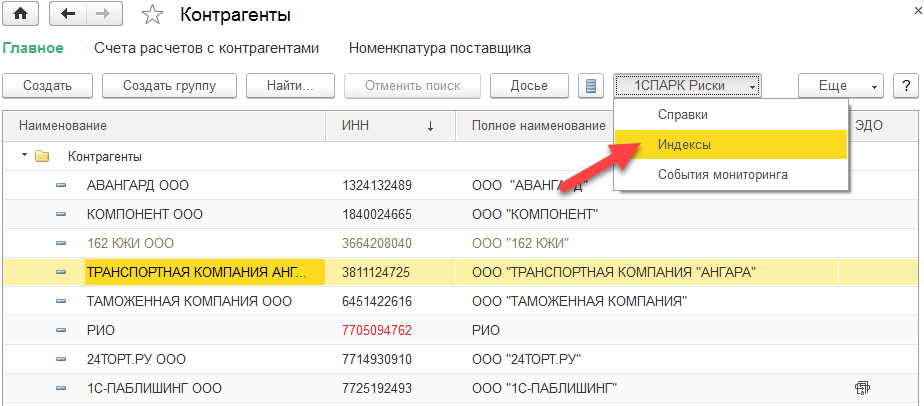

ИнтерФакс СПАРК

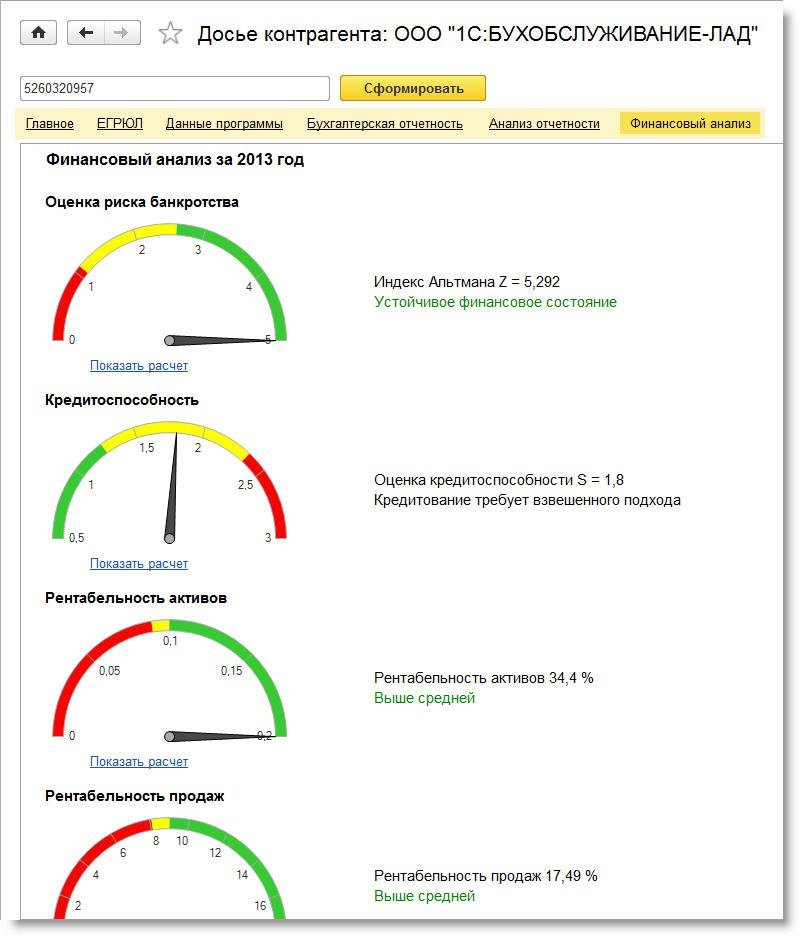

Программное обеспечение СПАРК, разработанное компанией ИнтерФакс, собирает всю доступную информацию о компаниях и извлекает из нее необходимые сведения. В режиме «одного окна» СПАРК предоставляет доступ к данным кредитного бюро, нотариата, Росреестра.

API СПАРК — это классический веб-сервис, работающий по протоколу SOAP. Формат обмена данными — XML; в состав сервиса входит более 50 различных методов.

С помощью API можно интегрировать СПАРК с другими бизнес-системами компании (это могут быть решения класса ERP или CRM, 1С, SAP, Oracle, бухгалтерские системы, корпоративные порталы, средства дистанционного банковского обслуживания и др.), тем самым сделав его инструментом оперативного принятия решений и автоматизации внутренних процедур контроля.

Основные возможности СПАРК включают поиск компаний по прямым (ИНН, ОГРН, наименование, руководитель, телефон, адрес или сайт) и косвенным признакам, заказ и получение выписок из ЕГРЮЛ и ЕГРИП, использование индексов и аналитических показателей в собственных скоринговых моделях. Пользователь продукта может выявить структуру владельцев компании, получить список связанных и аффилированных лиц, провести анализ коррупционных рисков. Доступны получение бухгалтерской и финансовой отчетности для дальнейшего исследования, мониторинг изменений (в том числе сведения о намерении компании провести ликвидацию или реорганизацию), создание собственных хранилищ с полным набором данных.

Подробнее с продуктом можно ознакомиться здесь.

СБИС

Среди множества возможностей сервисов СБИС, разработанных компанией «Тензор», представлена и проверка контрагентов — «Все о компаниях и владельцах».

Система СБИС дает возможность самостоятельно оценить рынок и составить собственное мнение по следующим критериям.

- Полное наименование, юридический адрес, контакты.

- Выручка в динамике за 10 лет.

- Уставной капитал контрагента и учредители.

- Судебные процессы: выигранные и проигранные дела в качестве истца и ответчика.

- Прибыль в динамике с расчетом рентабельности капитала.

- Связанные лица и компании по данным ФНС.

- Аналитика: деловая репутация, финансовое положение, рейтинг благонадежности, соответствие признакам однодневки.

- Проверка контрагента на участие в торгах и количество заключенных госконтрактов.

- Общая стоимость бизнеса с указанием рейтинга по региону и виду деятельности.

- Данные о конкурентах, похожих по объему выручки и стоимости бизнеса.

Итогом проверки является краткая справка о контрагенте, резюмирующая все вышеперечисленные сведения. Бесплатно можно получить перечень всех зарегистрированных в РФ юридических лиц и ИП, их рейтинг по региону, выручке и виду деятельности, а также регистрационные данные: адрес, ФИО директора, реквизиты.

С помощью API извлеченные данные интегрируются в корпоративную систему.

Подробнее с продуктом можно ознакомиться здесь.

Интегрум

Сервис «Интегрум» предоставляет информацию обо всех юридических лицах РФ и индивидуальных предпринимателях, формируя полное досье в несколько кликов. Как и в других сервисах этого подраздела, возможна интеграция с корпоративными системами через API.

Решение осуществляет анализ сообщений из СМИ, блогов и социальных сетей, ведет мониторинг контрагентов в автоматическом режиме (отслеживание всех изменений), оценивает финансовую состоятельность и деловую репутацию. Пользователь получает информацию об участии в торгах и контрактах, а также общие сведения о контрагенте: вид деятельности, учредители, совладельцы, реквизиты, судебные дела и т.д.

«Интегрум» включает в себя несколько сервисов сразу, каждый из которых можно купить отдельно: «Компании» (общая проверка), «Архив СМИ» (мониторинг базы СМИ, включающей более 40 тысяч источников), «Социальные медиа» (мониторинг и продвижение в «Одноклассниках», «Вконтакте», «Твиттере», «Фейсбуке» и других сетях).

Перед тем как принимать решение о пользовании сервисом, можно попробовать демо-версию.

Подробная информация о продукте доступна здесь.

Casebook

Casebook, разработанный группой компаний «Право.ру», — это сервис для отслеживания и контроля судебных дел и организаций.

Возможности Casebook:

- автоматическая проверка компаний по 36 факторам риска;

- проверка связей на текущий момент и схемы аффилированности на любую дату;

- анализ бухгалтерской отчетности с акцентом на «слабые места»;

- арбитражная статистика и графики с исковой нагрузкой;

- сведения о госконтрактах, плановых проверках, интеллектуальной собственности, лицензиях, видах деятельности;

- данные по текущим и завершенным исполнительным производствам.

Подробнее с продуктом можно ознакомиться здесь.

Сбербанк (ООО «КОРУС Консалтинг СНГ»)

Основной функцией этого сервиса является предоставление клиентам возможности просмотреть информацию о деятельности контрагента, взятую из открытых официальных источников, для комплексной оценки рисков при взаимодействии с ним.

Сервис Сбербанка предоставляет выписки из ЕГРЮЛ / ЕГРИП, сведения о выигранных и размещенных государственных контрактах (44-ФЗ, 94-ФЗ, 223-ФЗ), основные финансовые показатели компании за отчетный период (бухгалтерскую отчетность), данные об арбитражных делах, сообщения о банкротстве и информацию о лицензиях. Поиск производится по ИНН, ОГРН или наименованию организации.

API позволяет интегрировать данные о компаниях в информационную систему 1С, MS Dynamics, SAP и любую другую.

Подробнее с продуктом можно ознакомиться здесь.

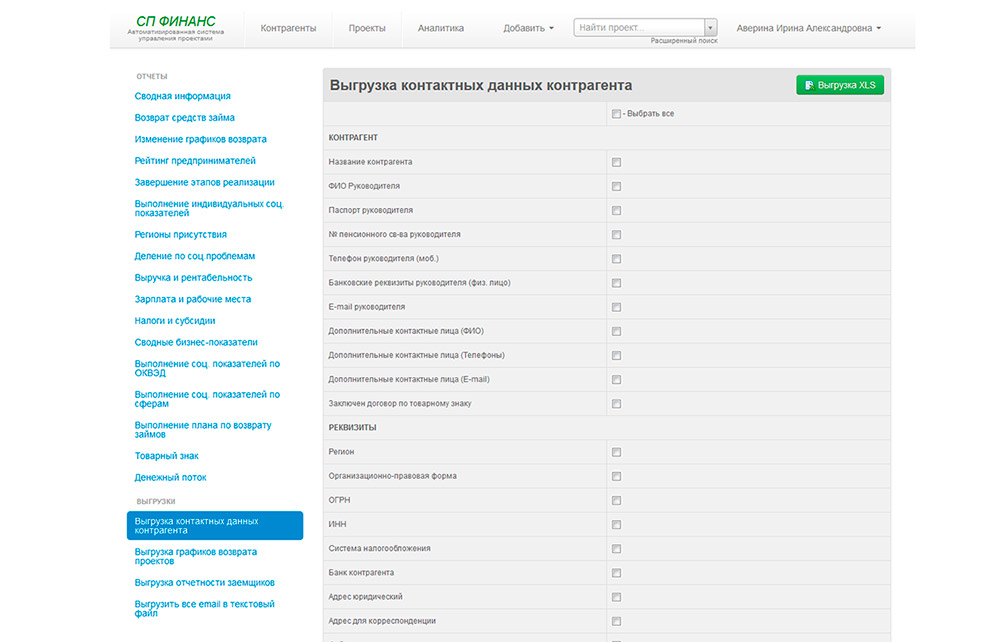

Информационно-аналитическая система «Глобас»

Система «Глобас», разработанная компанией «Крединформ», представляет собой онлайн-сервис и предназначена для предупреждения предпринимательских рисков при работе с контрагентами. Она позволяет проверять российских и зарубежных контрагентов, оценивать отечественных конкурентов и ситуацию в отрасли, выявлять фирмы-однодневки, анализировать платежеспособность компаний, изучать арбитражную практику, исполнительные производства, госконтракты, закупки и многое другое.

Помимо массива данных о юридических лицах и индивидуальных предпринимателях, система «Глобас» включает продуманный поисково-аналитический функционал и предоставляет клиенту готовые аналитические результаты, индексы платежеспособности, благонадежности, скоринговой оценки и ликвидности, а также выводы, предложения и прогноз развития сотрудничества. Интерфейс «Глобас» включает табличное и графическое представление показателей, интерактивную работу, связь с консультантом непосредственно из личного кабинета системы.

У данного решения есть также API, с помощью которого можно подключить базы «Глобас» к корпоративным системам.

Подробнее с продуктом можно ознакомиться здесь.

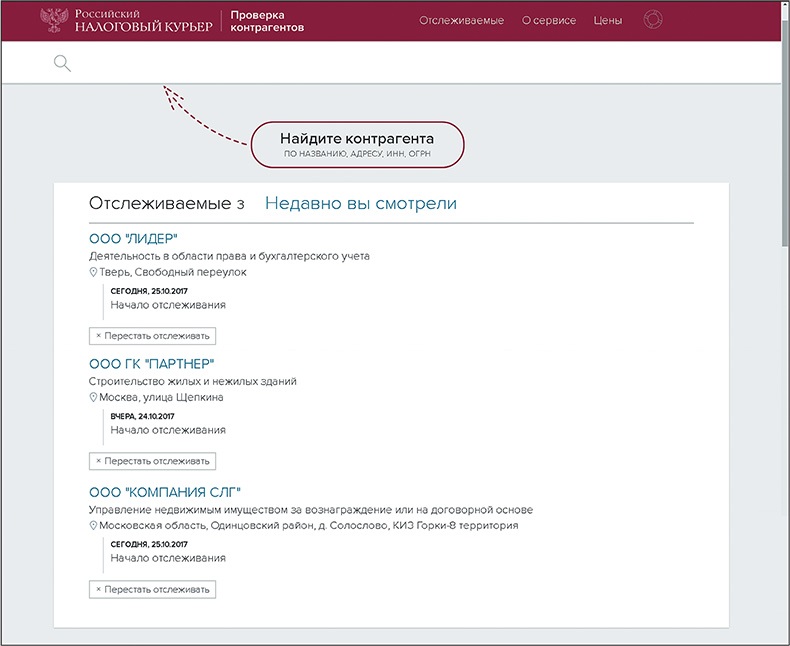

Веб-сервисы проверки контрагентов

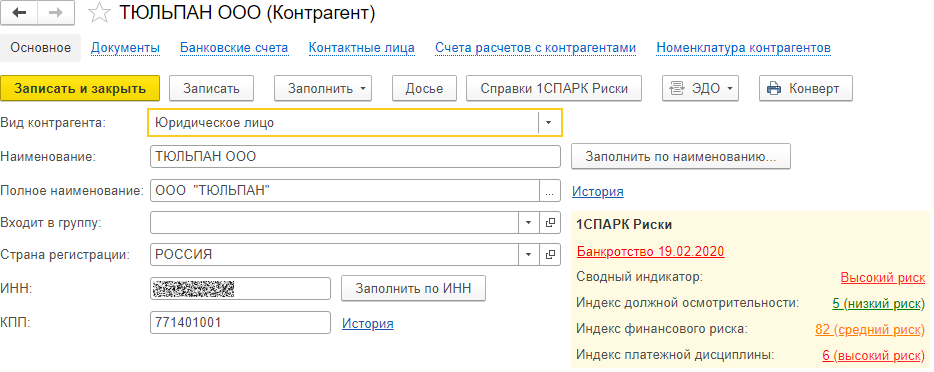

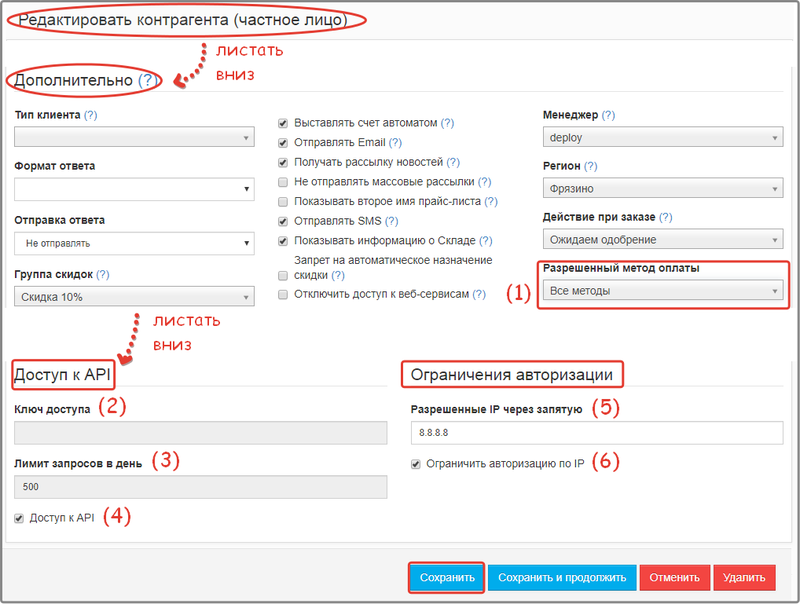

Сервис «1С:Контрагент»

Сервис «1С:Контрагент» предоставляет сведения об организациях, хранимые в ЕГРЮЛ, а также информацию о массовости юридического адреса и полные данные о бухгалтерской отчетности, сформированные по данным Росстата.

Решение осуществляет анализ отчетности за последние три года, ведет расчет чистых активов, выполняет исследование финансовых операций, а также оценивает кредитоспособность партнера.

Основные возможности включают автозаполнение и проверку реквизитов, в том числе инспекций ФНС, ФСС и ПФР, а также т.н. «досье контрагента» — отчет для оценки благонадежности. Сервис работает в программах «1С:Бухгалтерия 8» (ред. 3.0), «1С:Бухгалтерия государственного учреждения» (ред. 1.0, 2.0), «1С:Управление холдингом» (ред. 1.3) и «Управление нашей фирмой» (ред. 1.5).

Подробнее с продуктом можно ознакомиться здесь.

Сервис «Прима-Информ»

Компания «Прима-Информ» появилась на рынке информационных услуг около семи лет назад. Ее специализация — предоставление деловой информации об отечественных и зарубежных субъектах предпринимательства (юридических лицах и индивидуальных предпринимателях).

Перечень услуг включает следующие основные позиции.

- Проверка контрагента по ИНН и предоставление выписки из ЕГРЮЛ / ЕГРИП.

- Финансовый анализ, который отображает все основные финансово-экономические показатели и открытую бухгалтерскую отчетность юридических лиц.

На основании этого можно провести детальный анализ деятельности контрагента за последнее время и оценить все риски и стратегию сотрудничества с ним.

На основании этого можно провести детальный анализ деятельности контрагента за последнее время и оценить все риски и стратегию сотрудничества с ним. - Проверка благонадежности контрагента на основании бизнес-справки. Такая услуга дает клиенту возможность определить уровень аффилированности партнера и получить информацию о его участии в судебных разбирательствах, а также проанализировать баланс фирмы.

Подробнее с продуктом можно ознакомиться здесь.

Seldon.Basis

Seldon.Basis способен оперативно провести проверку юридических лиц и предпринимателей, изучить компании на предмет аффилированности, показать историю исполнительных производств и судебной практики. Сервис содержит подробную информацию обо всех российских компаниях.

Возможности сервиса Seldon.Basis позволяют получать актуальные сведения о юридических лицах и индивидуальных предпринимателях на основе официальных данных, информацию о финансовом состоянии, платежеспособности, рентабельности и финансовой устойчивости контрагентов, сведения о взаимосвязи организаций, представленные в наглядной и удобной форме, данные о судебных делах и исполнительных производствах, а также информацию о стабильности юридических лиц вкупе с параметрами заключенных и выполненных госконтрактов. Имеется возможность выгрузки полного отчета в PDF-формате.

Имеется возможность выгрузки полного отчета в PDF-формате.

У Seldon.Basis также есть мобильные приложения для устройств под управлением iOS и Android.

Подробнее с продуктом можно ознакомиться здесь.

Выводы

При работе с внешними контрагентами крайне важно иметь точное представление о надежности таких партнеров — как для оценки и снижения прямых рисков, так и для минимизации косвенных. При этом поиск контрагента и проверка его благонадежности вручную — весьма сложная работа.

На российском рынке представлено довольно много продуктов и решений, предназначенных для проверки контрагентов. Есть разные пути: установить «коробочную» версию, подключиться через API или воспользоваться онлайн-сервисом. У каждого производителя можно найти базовую функциональность, которая почти не отличается от разработок его конкурентов (например, выписки из ЕГРЮЛ / ЕГРИП), но кто-то предоставляет более широкий охват сведений, кто-то силен автоматизацией, а у кого-то повышено удобство пользования. Как и в других случаях, команда аналитического центра Anti-Malware.ru не дает конкретных рекомендаций, но видит свою задачу в описании как можно большего количества вариантов — чтобы каждая организация, опираясь на свои потребности и специфику, могла сделать осознанный, «информированный» выбор среди множества опций.

Как и в других случаях, команда аналитического центра Anti-Malware.ru не дает конкретных рекомендаций, но видит свою задачу в описании как можно большего количества вариантов — чтобы каждая организация, опираясь на свои потребности и специфику, могла сделать осознанный, «информированный» выбор среди множества опций.

Лучшие способы проверки контрагентов, проверка по ИНН и на сайте

Перед заключением любого договора предприниматели, компании или обычные граждане обязаны проявлять осторожность и осмотрительность, чтобы не стать жертвами мошенничества и минимизировать риск возможных убытков. Проверка контрагентов бесплатно через открытые базы данных государственных органов поможет установить, не является ли другая сторона соглашения фирмой-однодневкой, не находится ли она в предбанкротном состоянии и уплачены ли у нее все налоги и страховые взносы.

Как проверить контрагента?

До того, как подписать договор, стоит выполнить несколько обязательных действий:

1. Для начала стоит запросить у делового партнера копию Устава (для фирм), ИНН, ОГРН (или ОГРНИП), справку об отсутствии налоговой задолженности, выписку из ЕГРЮЛ (или ЕГРИП). Для последних двух документов желательно указать сроки: их «возраст» не должен превышать 3 месяцев. Добросовестная организация или предприниматель сами предоставят необходимую информацию по запросу.

Для начала стоит запросить у делового партнера копию Устава (для фирм), ИНН, ОГРН (или ОГРНИП), справку об отсутствии налоговой задолженности, выписку из ЕГРЮЛ (или ЕГРИП). Для последних двух документов желательно указать сроки: их «возраст» не должен превышать 3 месяцев. Добросовестная организация или предприниматель сами предоставят необходимую информацию по запросу.

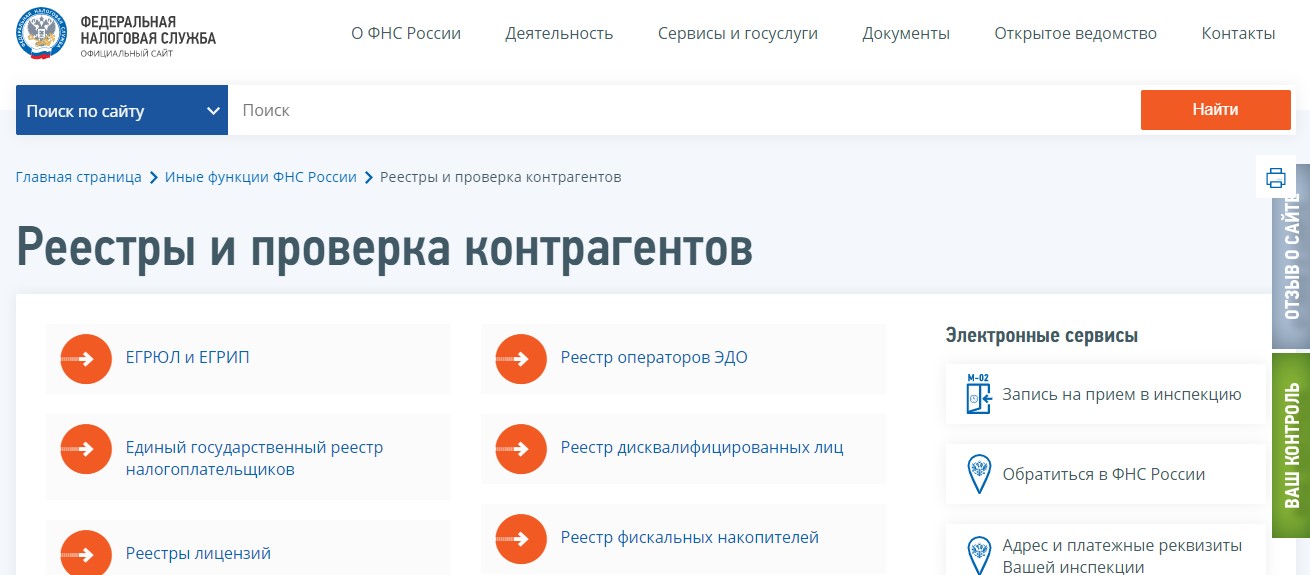

2. Следующий этап – проверка контрагента по ИНН на портале ФНС РФ (https://egrul.nalog.ru/index.html). На сайте можно найти актуальную выписку из ЕГРИП или ЕГРЮЛ. Перед заключением договора нужно обратить внимание, какие изменения были внесены в учредительные документы, не зарегистрирован ли бизнес по адресу массовой регистрации, не уменьшался ли уставной капитал, не собирается ли компания ликвидироваться, не продается ли ее доля (более 20%) стороннему лицу.

3. Следующий шаг – проверка контрагента на сайте электронного правосудия (http://kad.arbitr.ru/). Введя в поиске Ф. И.О. предпринимателя или название компании, можно выяснить, в каких арбитражных спорах они участвуют. Через картотеку арбитражных дел можно понять, каким деловым партнерам они должны, сколько денег они обязаны вернуть, а также причины возникших споров.

И.О. предпринимателя или название компании, можно выяснить, в каких арбитражных спорах они участвуют. Через картотеку арбитражных дел можно понять, каким деловым партнерам они должны, сколько денег они обязаны вернуть, а также причины возникших споров.

4. Обратиться к реестру о сведениях деятельности юридических лиц (https://fedresurs.ru/). Через него можно будет понять, не грозит ли предприятию банкротство.

5. Изучить базу исполнительных производств на портале судебных приставов (http://fssprus.ru/iss/ip/), чтобы выяснить, кому должны предприниматель или компания.

Дополнительными мерами предосторожности станет проверка лицензии на право ведения деятельности. Проверка контрагента бесплатно может пройти на сайтах Роспотребнадзора, Ростехнадзора и иных ведомств в зависимости от сферы деятельности делового партнера.

В Росстате можно запросить данные о годовой бухгалтерской отчетности контрагента, чтобы выявить его финансовое состояние.

Перед подписанием

договора следует убедиться, что его подписывает уполномоченное лицо, потому

обязательно нужно требовать приказ о назначении руководителя или действующую

доверенность.

Должная осмотрительность при выборе контрагента

Даже самая добросовестная компания, которая работает по закону и исправно платит налоги, может иметь проблемы с налоговой инспекцией, если свяжется с недобросовестным контрагентом. Чтобы этого избежать, нужно проявлять должную осмотрительность при выборе делового партнера.

Из этой статьи вы узнаете, что такое должная осмотрительность и как ее проявить, чтобы обезопасить себя от доначислений и штрафов.

Это значит, что прежде чем заключать сделку с новым контрагентом, вы убедились, что это не «однодневка» и не формальное юрлицо, а реальная фирма, которая добросовестно работает, исправно платит налоги и имеет необходимые ресурсы для выполнения договора.

Если этого не сделать и связаться с проблемным контрагентом, который нарушает закон и уходит от налогов, результатом станут снятые вычеты по НДС и расходы налогу на прибыль, штрафы и пени. Так государство борется с незаконными налоговыми схемами и фирмами-однодневками.

Как ни странно – ничего. В законах и Налоговом кодексе нет такого понятия. Но это не мешает ФНС и Минфину оперировать этим понятием в своих письмах, давать рекомендации по проявлению должной осмотрительности, а судам – учитывать все это при рассмотрении споров.

Термин «должная осмотрительность» стали применять после того, как его употребили в Постановление Пленума ВАС РФ от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Исходя из текста постановления, сам факт, что ваш контрагент не исполняет свои обязательства перед бюджетом – еще не повод для доначислений, ведь вашей вины в этом нет. Но избежать санкций и обвинений в получении необоснованной налоговой выгоды удастся, только если докажете, что вы ничего об этом не знали, сами в схеме не участвовали и со своей стороны сделали все возможное, чтобы убедиться в добросовестности контрагента.

Строго определенного перечня мероприятий по проверке контрагента в нормативных документах нет. Все зависит от конкретных обстоятельств. Для суда и налоговой инспекции набор мероприятий одного налогоплательщика может оказаться достаточным, а другого – нет.

В письме ФНС России от 12.05.2017 № АС-4-2/8872 так и говорится, что список документов и действий не может быть исчерпывающим. А в письме от 15.09.2017 № 14-15/145350 УФНС России по Москве уточняет, что проявление должной осмотрительности – это комплексный анализ многих аспектов деятельности контрагента, а не просто подтверждение факта его регистрации на сайте ФНС.

Чиновники рекомендуют руководствоваться общедоступными критериями оценки рисков, отраженными в Приказе ФНС России от 30.05.2007 № ММ-3-06/333@.

Согласно п.12 Приложения 2 к этому приказу контрагент считается проблемным с точки зрения налоговиков, если:

- нет информации о его регистрации в ЕГРЮЛ;

- он не имеет собственного сайта и не дает рекламу в СМИ;

- нет информации о фактическом местонахождении;

- контрагент зарегистрирован по адресу массовой регистрации;

- нет документов, которые подтверждали бы полномочия и удостоверяли личность руководителя контрагента или его представителя;

- сделку обсуждали и заключали без личных контактов между руководством поставщика и покупателя.

Подозрение вызывают также такие факты, как недавняя регистрация фирмы, номинальные директора, плохая судебная практика в отношении контрагента и любое другое обстоятельство, которое наводит на мысль, что контрагент нечист на руку.

При этом контролеры в своих письмах и разъяснениях всегда уточняют, что не должно быть формального подхода. Нельзя обвинить налогоплательщика в том, что он не проявил осторожность и получил необоснованную налоговую выгоду только потому, что имеет место какое-то из вышеперечисленных обстоятельств. Это только повод присмотреться повнимательнее, но все факты рассматривают в совокупности.

В 2017 году в Налоговом кодексе появилась статья 54.1 «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов», которая ставит во главу угла реальность сделки.

Согласно этой статье, организация может получить вычет или уменьшить базу по налогу, если не было искажения информации, у сделки была деловая цель, и исполнил ее действительно контрагент. А если контрагент нарушает налоговое законодательство или документы подписаны неуполномоченным лицом – это еще не повод наказывать за это налогоплательщика.

А если контрагент нарушает налоговое законодательство или документы подписаны неуполномоченным лицом – это еще не повод наказывать за это налогоплательщика.

«В Налоговом кодексе прописали презумпцию виновности налогоплательщиков»

ФНС даже выпустила письмо от 28.12.2017 № ЕД-4-2/26807, в котором говорится, что при проверках налоговым органам не следует оперировать понятием «должная осмотрительность», а в письме от 31.10.2017 N ЕД-4-9/22123@ дала подробные рекомендации, как проводить проверки и на что обращать внимание с учетом новой статьи 54.1.

Все это не значит, что теперь можно заключать договоры с кем попало. Должная осмотрительность при этом никуда не делась, суды по-прежнему учитывают ее в своих решениях, но теперь для налогоплательщика важно доказать, что у сделки была четкая деловая цель и убедиться, что у контрагента есть все необходимые ресурсы, чтобы исполнить договоренности: персонал, оборудование, транспорт, производственные мощности и т. д.

д.

Если все это есть, и контрагент действительно все сделал сам, налоговики не смогут отказать в вычетах, даже если контрагент не соответствует всем критериям благонадежности, обладает признаками однодневки и вызывает подозрения.

Этот принцип хорошо демонстрирует Постановление АС Уральского округа №Ф09-5555/18 от 24.09.2018 года по делу №А50-31119/2017. Репутация контрагента явно оставляла желать лучшего: было уголовное прошлое за спиной, номинальные директора, плохая судебная практика и т.д.

Налоговики решили, что сделка была нереальной, а работы заказчик выполнял сам. Но организация предоставила полный набор доказательств, что отношения с контрагентами были реальными: первичные документы, переписка, свидетельские показания, списки пропусков на объекты, документы СРО и т.д. Суд решил, что нужно руководствоваться фактами, а не домыслами, и встал на сторону организации.

Таким образом, важно не только изначально проверить регистрацию контрагента, но и убедиться, что у него есть ресурсы для исполнения договора, а потом суметь доказать реальность работ.

Минимальный пакет документов, который нужно получить у контрагента, должен выглядеть так:

- Выписка из ЕГРЮЛ.

- Устав.

- Копия ИНН.

- Документ, который подтверждает полномочия лица, подписывающего документы.

Эти документы подтвердят существование и правоспособность организации, но данные нужно будет сверить с информацией из открытых источников.

В зависимости от ситуации, может понадобиться информация:

- О выданных лицензиях, если деятельность контрагента лицензируется. Вы можете и самостоятельно проверить наличие действующих лицензий в открытых источниках. Список ресурсов для проверки доступен по

этой ссылке. - О членстве в СРО. Информация о членах саморегулируемых организаций есть на сайтах этих организаций. Общий список СРО и их сайтов есть

здесь. - О среднесписочной численности. Это поможет убедиться, что у контрагента есть персонал для осуществления сделки.

- Бухгалтерская отчетность с отметкой налоговой инспекции. По ней можно увидеть, ведет ли компания хозяйственную деятельность, и оценить финансовую устойчивость.

- Информация о наличии других ресурсов (оборудования, производственных мощностей, транспорта и т.д.) для выполнения сделки, или информация об этих ресурсах и субподрядчика, который будет исполнять сделку.

Со вступлением в силу Федерального закона от 01.05.2016 № 134-ФЗ не считаются налоговой тайной сведения: о среднесписочной численности, об уплаченных налогах, о налоговых нарушениях и задолженностях, штрафах, доходах и расходах по данным отчетов.

«Как проверить контрагента и обезопасить свою компанию при выборе поставщиков, подрядчиков»

Комплексную информацию о контрагенте можно получить с помощью платных сервисов, таких как «1С: Контрагент», «Контур.Фокус», «Моё дело. Бухгалтер» и т.д.

Для клиентов, которые обслуживаются в нашей компании, мы можем подготовить бизнес-справку на контрагента из премиальной версии «Контур. Фокус». В ней гораздо больше информации, чем в обычной выписке из ЕГРЮЛ с сайта ФНС.

Фокус». В ней гораздо больше информации, чем в обычной выписке из ЕГРЮЛ с сайта ФНС.

Много бесплатных возможностей предоставляет сама ФНС. На сайте налоговой службы есть

сервисы, с помощью которых можно получить сведения о государственной регистрации будущего контрагента, о задолженности по налогам и сборам, и т.д.

Особого внимания заслуживает электронный сервис ФНС «Прозрачный бизнес». Его запуск откладывали несколько раз, но в 2018 году сервис наконец заработал. С его помощью можно узнать, действующая ли компания, не находится ли в стадии ликвидации, есть ли отметка о недостоверности сведений и т.д.

Также в сервисе есть данные о доходах, среднесписочной численности, применяемых режимах налогообложения и другие данные, но, чтобы получить их, придется покопаться, потому что данные размещены в виде XML-файлов, в которых нужно отыскать нужного налогоплательщика и его данные.

Всю информацию о контрагенте, которую вы получили от него или нашли самостоятельно, нужно собрать в отдельное досье и бережно хранить.

Если у налоговиков возникнут претензии, это досье поможет доказать, что вы проверяли контрагента всеми возможными способами. Также нужно хранить информацию о самой сделке, включая переписку, чтобы доказать, что сделка была реальной.

Налоговая инспекция при проверке может запросить обоснование выбора того или иного контрагента. В этом случае нужно отправить максимально подробный ответ и приложить документы из досье.

Образец ответа на запрос:

Чем подробнее будет информация, тем легче вам будет доказать, что вы предприняли все меры для проверки, сделка была реальной, и у вас не было умысла получить необоснованную налоговую выгоду. А если контрагент оказался недобросовестным, то вы об этом не знали и не могли узнать.

1С-WiseAdvice во главу угла ставит безопасность бизнеса клиента. В рамках бухгалтерского обслуживания мы проконсультируем, как подтвердить благонадежность контрагента, а также поможем доказать реальность и деловую цель сделки, если инспекция требует пояснений.

Но помните, что все риски, которые несет работа с неблагонадежными контрагентами, лежат на вас. Поэтому рекомендуем соблюдать предусмотрительность при выборе партнеров и выполнять рекомендации наших специалистов.

Заказать услугу

Как проверить человека на судимости онлайн

Информация о судимости — это частная информация. Она хранится в закрытой базе Министерства внутренних дел. Проверить судимость человека по этой базе могут только сотрудники МВД, прокуратуры или суда. Если вы не относитесь к перечисленным категориям, то вам доступны другие способы. О них расскажем ниже.

Как узнать, есть ли судимость у человека

Самый простой (и самый ненадежный) способ проверить человека на судимость — спросить у него напрямую о возможных проблемах с законом. Если сомневаетесь в честности ответа, проверьте на детекторе лжи.

Как еще узнать о судимости человека? Попросите его предоставить справку об отсутствии судимости. Ее можно получить двумя способами:

- в многофункциональном центре (МФЦ), ГИАЦ МВД, в информационных центрах МВД, ГУВД, УВД

- в электронном виде — на сайте Госуслуг или на сайте МВД России;

Для получения справки нужно заявление о выдаче справки об отсутствии судимости, ксерокопии паспорта (ФИО, дата и место рождения, гражданство, прописка), паспорт или документ его заменяющий.

Как проверить судимость человека через интернет

Официальная база судимостей в интернете доступна только силовым ведомствам. Что касается любых других баз — никто не может гарантировать их достоверность. Тем не менее есть несколько разрешенных законом способов косвенно или напрямую узнать судимости человека онлайн.

Сайты судов

Найдите официальный сайт суда по прописке проверяемого. Зайдите в раздел «судебное делопроизводство», найдите ссылку на поиск информации и попытайтесь найти данные о судимостях по фамилии.

Так можно узнать о судимости человека по фамилии на сайте Кировского районного суда Екатеринбурга. Сайт: kirovsky—svd.sudrf.ru

Сайт судебных приставов

Узнать по косвенным признакам судимость у человека можно онлайн на сайте судебных приставов. На этом сайте доступ к базе открыт для всех желающих.

В базу попадают граждане, скрывающиеся от уплаты штрафов и алиментов, от службы в Армии и другие нарушители и преступники.

Проверяем судимость человека на fssprus.ru

Сайт МВД

На этом сайте можно найти граждан, находящихся в розыске. Для этого зайдите на сайт мвд.рф, кликните на вкладку онлайн-сервисы, выберите строку «Внимание, розыск!», найдите на странице форму для ввода данных и заполните ее.

Пробить человека на судимость: есть ли в этом необходимость?

Из вышеописанного можно сделать вывод, что в онлайне узнать судимость человека — дело хлопотное. Гораздо проще получить другую, не менее ценную для работодателя информацию. Например, вы прямо сейчас можете запросить кредитный отчет или кредитный рейтинг соискателя.

Например, вы прямо сейчас можете запросить кредитный отчет или кредитный рейтинг соискателя.

Кредитный отчет поможет вам оценить, насколько человек трезво оценивает свои финансовые возможности. Просрочки платежей — тревожный сигнал. А вот аккуратно выплачиваемая ипотека, наоборот, говорит об умении правильно расставлять приоритеты и выполнять обязательства.

Закредитованный работник может доставить немало хлопот работодателю. Он будет требовать повышения зарплаты, тратить рабочее время на решение финансовых проблем, а в худшем случае дойдет до воровства имущества, денег или клиентской базы. Особенно это касается материально ответственных сотрудников и ТОП-менеджеров.

Что расскажет кредитный отчет о человеке:

- Информацию по действующим кредитам.

- Уровень кредитной нагрузки.

- Аккуратность выполнения кредитных обязательств, просрочки и задолженности

- Количество запросов на кредиты, их цели

Посмотреть образец кредитного отчета.

Ликвидация ООО в Ростове-на-Дону под ключ стоимость, цена от 9900 рублей

Процедура регистрации компании несложная, однако, провести процесс ее ликвидации не так просто. Иногда ликвидация ООО является единственно правильным решением из образовавшейся долговой ямы. Качественно и в кратчайшие сроки провести процедуру закрытия общества с ограниченной ответственностью в Ростове на Дону поможет наша юридическая компания. Как только наши юристы проведут тщательный анализ состояния дел, оценят все существующие риски, определят стоимость, только тогда клиенту предлагается наиболее оптимальное решение по ликвидации ООО.

Каким образом осуществляется ликвидация?

Сама процедура является не самой простой, это обусловлено действующим законодательством и конкретными особенностями ликвидируемого общества. Выделяют два способа данной процедуры: принудительно по решению налоговой инстанции и добровольно. Второй способ наиболее предпочтителен. В нем также можно определить несколько этапов:

- Формируется комиссия, где принимается решение о том, что необходимо провести ликвидацию.

- Налоговый орган, сотрудники компании и контрагенты уведомляются о намерении провести ликвидацию компании.

- Размещаем данные о предполагаемом закрытии ООО в средствах массовой информации.

- Готовим ликвидационный баланс ООО.

- Окончательный расчет с кредиторами и отправление ликвидационного баланса в ФНС.

- Составление финального баланса после расчетов с контрагентами и работниками фирмы.

- Представление в налоговый орган финального баланса. Далее необходимо закрыть расчетные счета и исключить компанию из единого реестра юридических лиц.

Какие документы необходимы?

Чтобы провести процедуру, нужно иметь следующий пакет документов:

- свидетельство о государственной регистрации юридического лица;

- свидетельство о постановке на учет в налоговой инстанции;

- устав компании в последней редакции;

- копия паспорта руководителя ООО;

- протокол о создании компании и назначении директора;

- печать общества.

Сроки ликвидации ООО

Процедура в среднем занимает около трех месяцев и требует наличия в штате компании большого количества профильных специалистов. Такие высококвалифицированные сотрудники успешно работают в нашей фирме.

Почему нужно обратиться за помощью именно в нашу компанию?

Процесс ликвидации общества с ограниченной ответственностью должен быть выполнен тщательно и с соблюдением всех норм действующего законодательства. Наша компания имеет большой опыт в сфере ликвидации ООО, что дает возможность клиентам сэкономить большое количество времени и денежных средств. Мы можем предложить:

- отношения на долгосрочной основе с клиентами в различных субъектах РФ;

- сэкономить время и в кратчайшие сроки оказать услуги по ликвидации ООО в Ростове;

- разработка и разъяснение подробного плана оказываемых услуг;

- закрытие общества с ограниченной ответственностью на полностью законных основаниях и по приемлемой цене;

- представление всех необходимых консультаций.

Судя по практике в процессе ликвидации компании лучше обойтись без экспериментов и все сделать, как это требует федеральное законодательство. Обращайтесь в нашу компанию.

Смотрите также: Ликвидация ООО с долгами

Как проверить контрагента

При оказании услуг по доставке грузов транспортная компания работает с довольно большим количеством клиентов, в качестве которых могут выступать, как частные лица, так и целые компании. При этом среди последних могут встретиться, как мошенники, так и недобросовестные плательщики. Для того, чтобы не попасть впросак, стоит более тщательно проверять контрагента, с которым транспортная компания собирается сотрудничать.

Также мошенником может оказаться и сама транспортная компания, поэтому потенциальным клиентам транспортной компании стоит научиться проверять контрагентов. Компании-однодневки могут нанести существенный урон, как транспортной компании, так и потенциальным клиентам. Кроме того, такие компании могут нанести ущерб юридическому лицу, которое выступает в качестве налогоплательщика. Поскольку в таком случае ему придется еще доказать обоснованность НДС, либо же объяснить статью расходов.

Кроме того, такие компании могут нанести ущерб юридическому лицу, которое выступает в качестве налогоплательщика. Поскольку в таком случае ему придется еще доказать обоснованность НДС, либо же объяснить статью расходов.

В связи с тем, что компании-однодневки, как правило, выступают в качестве недобросовестного налогоплательщика, то их можно вычислить именно по данному показателю. Налоговая служба за все то время, пока существует, смогла определить ключевые признаки недобросовестного налогоплательщика. Поговорим об основных способах определения недобросовестного налогоплательщика, который с большой долей вероятности окажется мошенником.

Оценка рисков

Любая транспортная компания обязана проявлять осмотрительность при заключении договора на оказание услуг. Для этого важно проверять контрагента, с которым планируется вести сотрудничество. Для этого можно воспользоваться общедоступными сведениями налогового органа. Ведь именно налоговая служба собирает основные данные о юридических лицах.

Очень важно при организации деятельности любой компании исключить возможные претензии со стороны налоговой службы. Для этого стоит тщательно проверять каждого контрагента. И есть целый ряд возможностей для того, чтобы удостовериться в том, что потенциальный партнер будет добросовестным.

Налоговая и судебная службы выделяют ряд действий, для совершения которых нужно проявить необходимую осмотрительность, выбирая контрагента для работы.

Прежде всего, необходимо запросить у потенциального клиента весь необходимый комплект документов, которые потребуются для процедуры заключения сделки.

Необходимо запросить в первую очередь следующие документы:

- свидетельство о государственной регистрации;

- устав предприятия;

- свидетельство о постановке на учет в налоговой службе.

Помимо этих документов стоит также запросить у заказчика выписку из ЕГРЮЛ, а также справку, которая будет подтверждать, что у компании нет никаких задолженностей перед налоговой. Вот только по закону нет четкой регламентации, когда можно запросить такого рода сведения. Да и что касается подтверждения факта осуществления деятельности контрагента, то здесь судебная практика также оказывается крайне неоднозначной.

Вот только по закону нет четкой регламентации, когда можно запросить такого рода сведения. Да и что касается подтверждения факта осуществления деятельности контрагента, то здесь судебная практика также оказывается крайне неоднозначной.

Убедиться в том, что контрагент добросовестный, можно благодаря специальным сервисам, разработанных той же налоговой службой.

На официальном портале ФНС России можно получить информацию, в частности:

- краткие данные из ЕГРЮЛ;

- информация о вносимых изменениях;

- проверить, не было ли решений о том, не было ли ликвидации компании и др.

Также в сети Интернет можно посетить официальный сайт ведомства ВАС РФ, где есть возможность узнать, не является ли потенциальный клиент компании участником судебных разбирательств. На этом сайте имеет картотека всех российских арбитражных дел и если ввести название компании или ИНН, то можно узнать список дел, в которых так или иначе фигурирует данный контрагент. В идеале он не должен упоминаться ни в одном из таких дел.

В идеале он не должен упоминаться ни в одном из таких дел.

Еще один важный момент — необходимо проверить не находится ли потенциальный контрагент на стадии банкротства. Эту информацию также в сети Интернет, посетив официальный сайт Единого федерального реестра сведений о фактах деятельности юридических лиц. Здесь же есть информация и о чистых активах компаний.

В любом случае, перед тем, как заключить договор с новой компании, стоит тщательно проверить всю информацию, которую можно найти в сети Интернет.

Видео:Как проверить контрагента?

Поиск запроса «как проверить контрагента» по информационным материалам и форуму

Зачем нужно проверять контрагента? | ТАСС

Внешне фирма может выглядеть благополучно, располагать красивым офисом и вежливым отделом продаж, однако никто не гарантирует, что у нее нет долгов, нет дела в суде и прочих неприятностей. Если вы принимаете НДС к вычету, то и у вас могут возникнуть проблемы с налоговой, если контрагент покажется ей не совсем благонадежным. Именно поэтому требуется тщательная проверка контрагента.

Зачем проверять контрагентов?

Компании, у которых есть какие-то проблемы, уже отлично научились изображать благонадежность, и способов для этого существует очень много. Нельзя доверять рекламе и щедрым скидкам, а также внешнему лоску персонала и прочему. Контрагентов требуется проверять по документам, используя официальные источники данных.

Проверка

контрагента поможет с легкостью вычислить

тех, кто не готов выполнить свои обязательства. Иногда случается следующее:

покупатель оприходует товар, но не оплачивает его. Либо противоположное:

поставщик берет аванс, не отгружая товар после этого. С помощью проверки можно

определить, есть ли смысл взаимодействовать с таким контрагентом, либо имеется

риск того, что его обязательства не будут выполнены.

Так же проведение мероприятий должной осмотрительности поможет избежать

сотрудничества с однодневками. Не исключено, что компания свяжется с фирмой-однодневкой, созданной только

для получения от заказчика авансового платежа. В этом случае потери будут

исключительно денежными, но это уже неприятно. Фирма может не существовать

фактически: имеется сайт, счет для транзакций, но юридическое лицо, как

таковое, отсутствует.

Можно вычислить мошенников. Фирма может быть

создана финансовым преступником:

брать незаконные кредиты или производить обналичивание средств. В таком случае

вы тоже окажетесь интересны для правоохранительных органов, так как будете его

партнером, а значит, и вас проверят.

Проведение проверки

контрагента поможет избежать сотрудничества с потенциальным банкротом. Не

исключено, что у вас на пути окажется фирма, находящаяся в состоянии

банкротства. Если перевести туда деньги, то увидеть вы их сможете не скоро. У

кредиторов есть право оспорить в суде любую сделку, даже с банкротом. Чтобы

вернуть назад деньги, требуется оказаться в реестре кредиторов, а потом ожидать окончания процедуры

банкротства. Она иногда затягивается на долгие годы. И не стоит забывать, что в

очереди реестра кредиторов первыми идут государственные органы и кредитные

организации, а также те, кто инициировал процедуру банкротства, сотрудники

компании, а уже потом остальные кредиторы, до которых обычно не доходит ни

копейки.

Проведение проверки

контрагента – это гарантия того, что у вас в будущем не возникнет проблем с

налоговой. Если сотрудниками инспекции будет решено, что вы не убедились в порядочности

потенциального контрагента, то вы рискуете получить отказ в налоговой выгоде.

Проверка

Требуется выполнить определенные действия, чтобы

удостовериться в том, что вы связались с действующим юридическим лицом, а не

фирмой-однодневкой или иной сомнительной структурой. У контрагента нужно

затребовать целый перечень документов:

- Копию

свидетельства о госрегистрации; - Копию устава

компании; - Копию

свидетельства о постановке на учет в налоговой; - Отчетность

бухгалтерии за год, предшествующий году заключения сделки; - Копию

паспорта директора; - Проверить

аффилированность организации; - Ознакомиться

с наличием судебных дел и исполнительных производств; - Узнать о

проводимых проверках и наличии соответствующих лицензий.

«ТАСС-Бизнес» поможет проверить

контрагента

Налоговая

проверка контрагента по ИНН с

помощью сервиса «ТАСС-Бизнес» проводится

в несколько кликов. Для начала требуется задать один или несколько параметров,

таких как ИНН, ОГРН, название компании, адрес, либо ввести сферу деятельности

организации. После введения сведений в

поисковое поле, внизу будут показаны все результаты по найденным компаниям.

Перейдя на карточку интересующей компании, можно изучить подробную информацию не только из данных официальных источников, но и ознакомиться с информацией, размещенной представителями данной компании, зарегистрированными в «ТАСС-Бизнес».

В «ТАСС-Бизнес» можно проверить компанию по многим параметрам. В разделе «Проверки», использующего данные из официальных источников, отображаются данные о дисквалифицированных лицах и недобросовестных поставщиках, информация о ведомственных проверках и реестры массовости адреса, руководителя и учредителя, а также проверяется наличие сданной отчетности, наличие заблокированных счетов и судебно-исковая нагрузка.

Все эти возможности доступны бесплатно для всех представителей малого и среднего бизнес

входящих в реестр МСП.

Также в «ТАСС-Бизнес» имеются расширенные

премиальные возможности:

- Данные финансовой отчетности и отчета о прибылях и убытках. Функционал, использующий данные бухгалтерской отчетности юридических лиц, поможет оценить финансовую устойчивость компании, ее ликвидность, рентабельность и определить риск банкротства.

- Данные

Арбитражных судов. Функционал, использующий данные Арбитражных судов РФ,

позволит избежать проблем с потенциальными контрагентами еще до подписания

договора, наглядно показав все текущие проблемы.

- Анализ

аффилированности и поиск конечных бенефициаров. С помощью данного функционала,

Вы получите всю информацию по проверяемой фирме и ее собственниках, а также

группе интересующих компаний, выявив возможные связи между ними.

- Мониторинг изменений в компании. С помощью мониторинга можно следить за изменениями в созданных группах контрагентов и конкурентов по отраслям и регионам, получая информацию не только по интересующим компаниям, но и по отрасли в целом.

Если хотите лучше изучить возможности премиального функционала

«ТАСС-Бизнес», то воспользуйтесь формой ниже и получите бесплатно три дня полного доступа без ограничений.

Для того что бы на деле оценить возможности полного премиального функционала сервиса «ТАСС-Бизнес», достаточно всего лишь заполнить форму ниже и получить тестовый доступ на 3 дня.

Определение риска контрагента

Что такое риск контрагента?

Риск контрагента — это вероятность или вероятность того, что один из участников сделки может не выполнить свои договорные обязательства. Риск контрагента может существовать в кредитных, инвестиционных и торговых операциях.

Ключевые выводы

- Риск контрагента — это вероятность или вероятность того, что один из участников операции может не выполнить свои договорные обязательства.Риск контрагента может существовать в кредитных, инвестиционных и торговых операциях.

- Числовое значение кредитного рейтинга заемщика отражает уровень риска контрагента для кредитора или кредитора.

- Инвесторы должны рассмотреть компанию, выпускающую облигации, акции или страховой полис, чтобы оценить, существует ли риск дефолта или контрагента.

Понимание риска контрагента

Во всех финансовых операциях существует разная степень риска контрагента.Риск контрагента также известен как риск дефолта. Риск неисполнения обязательств — это вероятность того, что компании или частные лица не смогут произвести необходимые платежи по своим долговым обязательствам. Кредиторы и инвесторы подвержены риску дефолта практически при всех формах предоставления кредитов. Риск контрагента — это риск, который обе стороны должны учитывать при оценке контракта.

Риск контрагента и премии за риск

Если одна сторона имеет более высокий риск неисполнения обязательств, к сделке обычно прилагается премия для компенсации другой стороне.Премия, добавленная из-за риска контрагента, называется премией за риск.

При розничных и коммерческих финансовых операциях кредитные отчеты часто используются кредиторами для определения кредитного риска контрагента. Кредитные рейтинги заемщиков анализируются и контролируются, чтобы определить уровень риска для кредитора. Кредитный рейтинг — это числовое значение кредитоспособности человека или компании, которое основано на многих переменных.

Кредитный рейтинг человека варьируется от 300 до 850, и чем он выше, тем более надежным в финансовом отношении человек считается для кредитора.Числовые значения кредитных рейтингов перечислены ниже:

- Отлично: 750 и выше

- Хорошо: от 700 до 749

- Ярмарка: от 650 до 699

- Плохо: от 550 до 649

- Плохо: 550 и ниже

Многие факторы влияют на кредитный рейтинг, включая историю платежей клиента, общую сумму долга, длину кредитной истории и использование кредита, которое представляет собой процент от общего доступного кредита заемщика, который используется в настоящее время. Числовое значение кредитного рейтинга заемщика отражает уровень риска контрагента для кредитора или кредитора.Заемщик с кредитным рейтингом 750 будет иметь низкий риск контрагента, в то время как заемщик с кредитным рейтингом 450 будет нести высокий риск контрагента.

Если у заемщика низкий кредитный рейтинг, кредитор, скорее всего, потребует более высокую процентную ставку или премию из-за риска неисполнения обязательств по долгу. Компании, выпускающие кредитные карты, например, взимают процентную ставку свыше 20% для лиц с низким кредитным рейтингом, одновременно предлагая процентную ставку 0% для клиентов, которые имеют отличную кредитную историю или высокие кредитные рейтинги.Если заемщик просрочивает платежи на срок 60 дней или более или превышает кредитный лимит карты, компании, выпускающие кредитные карты, обычно прибегают к надбавке за риск или «ставке штрафа», что может повысить процентную ставку по карте до более чем 29% в год.

Инвесторы должны учитывать компанию, выпускающую облигации, акции или страховой полис, чтобы оценить, существует ли риск дефолта или контрагента.

Риск инвестиционного контрагента

Финансовые инвестиционные продукты, такие как акции, опционы, облигации и производные финансовые инструменты, несут в себе риск контрагента.Облигациям присваиваются рейтинги таких агентств, как Moody’s и Standard and Poor’s, от AAA до статуса мусорных облигаций для измерения уровня риска контрагента. Облигации с более высоким риском контрагента приносят более высокую доходность. Когда риск контрагента минимален, премии или процентные ставки низкие, как, например, для фондов денежного рынка.

Например, компания, предлагающая бросовые облигации, будет иметь высокую доходность, чтобы компенсировать инвесторам дополнительный риск того, что компания может не выполнить свои обязательства. И наоборот, U.S. Казначейские облигации имеют низкий риск контрагента и, следовательно,; рейтинг выше, чем корпоративный долг и бросовые облигации. Однако казначейские облигации обычно приносят более низкую доходность, чем корпоративный долг, поскольку существует меньший риск дефолта.

Примеры контрагентского риска

Когда риск контрагента неправильно рассчитан и сторона не выполняет свои обязательства, надвигающийся ущерб может быть серьезным. Например, дефолт по такому количеству обеспеченных долговых обязательств (CDO) стал основной причиной обвала рынка недвижимости в 2008 году.

Субстандартный риск

Ипотечные кредиты секьюритизируются в CDO для инвестиций и поддерживаются базовыми активами. Одним из основных недостатков CDO до экономического краха было то, что они содержали субстандартные и низкокачественные ипотечные кредиты, в результате чего CDO получали такие же высокие рейтинги, как и корпоративный долг.

Высокий кредитный рейтинг CDO позволил им получить институциональные инвестиции, поскольку средства необходимы для инвестирования только в долговые обязательства с высоким рейтингом. Когда заемщики начали не выплачивать ипотечные платежи, пузырь на рынке недвижимости лопнул, оставив инвесторов, банки и перестраховщиков на крючке, неся огромные убытки.Рейтинговые агентства получили много вины за обвал, который в конечном итоге привел к обвалу финансового рынка, который определил медвежий рынок 2007–2009 годов.

AIG и страховой риск

AIG или American International Group предлагает страховые продукты для недвижимости, предприятий и частных лиц. Компании потребовалась помощь правительства США во время финансового кризиса. Для тех, кто был застрахован в AIG, они внезапно столкнулись с увеличением контрагентского риска. В результате инвесторы должны учитывать компанию, выпускающую облигации, акции или страховой полис, чтобы оценить, существует ли риск контрагента.

Руководство по рискам контрагента | Специальный отчет

Марк Пети и Йерун ван дер Хук из Cardano объясняют природу контрагентского риска в некоторых из наиболее распространенных внебиржевых (OTC) транзакций и обсуждают, как инвесторы на внебиржевых рынках показали себя во время тестирования

Недавние потрясения на рынке усилили важность адекватного управления рисками, включая работу с контрагентами. Самый важный урок кризиса заключается в том, что большинство инвесторов на этих рынках испытали незначительные негативные последствия при условии, что у них были надлежащие методы управления рисками контрагента.

Что такое риск контрагента?

Риск контрагента (также называемый кредитным риском или риском неисполнения обязательств) — это риск того, что ваш контрагент по сделке не сможет выполнить свои обязательства перед вами. Например, вы купили корпоративную облигацию у компании XYZ, ожидая получения купонных выплат и номинальной стоимости облигации при наступлении срока погашения. В рамках этой транзакции вы подвергаетесь риску того, что XYZ не сможет выплатить вам купоны и основную сумму в согласованный момент времени.

Другой пример — опцион пут на акции, купленный на внебиржевом рынке. Если рынки падают, как это происходило в последнее время, рыночная стоимость опциона пут резко возрастает, создавая значительный риск контрагента для покупателя опциона пут. Аналогичный риск существует в свопах, свопах и свопах, привязанных к инфляции.

Почему для меня важен риск контрагента?

Риск контрагента широко присутствует на финансовых рынках, и это риск, которому подвергаются все типы инвесторов, как крупные, так и мелкие.Например, все инвесторы в облигации (или любой другой тип ссуды) берут на себя определенный риск контрагента, особенно при инвестировании в корпоративные облигации. Большинство инвесторов с фиксированным доходом знают об этом и фактически принимают осознанное решение взять на себя этот дополнительный кредитный риск в обмен на более высокую доходность.

Крупные институциональные инвесторы тоже не привыкли к риску контрагента. Эта конкретная группа инвесторов широко использует опционы пут, свопы, свопционы и свопы, привязанные к инфляции, для хеджирования своих рыночных рисков.Практически все эти транзакции выполняются на внебиржевом рынке просто потому, что котируемый рынок не предлагает для них подходящего типа инструментов хеджирования. На внебиржевом рынке (инвестиционные) банки принимают другую сторону сделки.

Следовательно, по своей природе большинству крупных институциональных инвесторов приходится сталкиваться с большим риском контрагента. Как показало падение Lehman Brothers, кажущаяся защита на самом деле будет бесполезной в случае дефолта поставщика хеджирования — если вы не подготовлены и не знаете, как бороться с риском контрагента.

Увеличился ли риск контрагента в связи с текущими рыночными условиями?

Несомненно, осведомленность о рисках контрагента и рисках в целом резко возросла за последние месяцы. Риск контрагента присутствовал всегда, но до сих пор он просто не проявлялся в поле зрения широкой общественности.

Текущая повсеместная осведомленность о риске контрагента иллюстрируется резким увеличением кредитных спредов, понижением кредитных рейтингов и увеличением числа банкротств и поглощений в финансовой отрасли.Чтобы проиллюстрировать эту точку зрения, средние кредитные спрэды для банков (с рейтингом от A- до AA +) увеличились с примерно 15 базовых пунктов (январь 2007 г.) до 200-500 базовых пунктов (октябрь 2008 г.). Это привело к уменьшению числа контрагентов, которые могут и желают принять на себя риск институциональных инвесторов, а также к увеличению вероятности того, что эти стороны в конечном итоге не выполнят свои обязательства.

Как уменьшить риск контрагента?

Чтобы ответить на этот вопрос, стоит посмотреть, как крупные институциональные инвесторы и банки справляются с риском контрагента.Как уже упоминалось, они являются активными игроками на внебиржевом рынке, и риск контрагента для них является повседневной реальностью. Как мы увидим, хеджировать риск контрагента на самом деле довольно легко, и участники внебиржевого рынка преуспели в этом.

Лучше всего зарекомендовал себя «структурированный подход» к риску контрагента, который включает три этапа — выбор контрагента, документацию и управление обеспечением.

Шаг первый включает первоначальный выбор контрагентов.Обычно требуется углубленная оценка возможных контрагентов на основе ряда критериев, таких как кредитный рейтинг, кредитный спред и опыт торговли конкретным инструментом (другими словами, значительная и активная торговая книга). Кроме того, готовность принять меры по снижению риска контрагента, изложенные в юридической документации, может иметь решающее значение при выборе вашего контрагента.

После составления короткого списка надежных потенциальных контрагентов должна быть составлена документация Международной ассоциации свопов и деривативов (ISDA).Это второй шаг в процессе. Наличие правильной документации имеет решающее значение для успеха.

Документация ISDA состоит из трех частей — основного документа, графика и приложения кредитной поддержки (CSA). Каждый играет свою роль во всем процессе, но именно CSA заслуживает наибольшего внимания в контексте контрагентского риска. CSA определяет правила управления обеспечением, которое на самом деле является Святым Граалем для управления рисками контрагента. В CSA стороны могут договориться о том, какие уровни подверженности риску должны быть размещены (например, пороговая сумма и минимальная сумма перевода), какие инструменты использовать в качестве обеспечения, какова будет частота размещения обеспечения и т. Д. .

Кроме того, стороны могут решить, нужно ли физически переводить обеспечение на счет внешнего инвестора, что является довольно стандартным для европейских рынков деривативов, или это обеспечение остается у контрагента по соглашению о залоге.

После того, как документация составлена и транзакции выполнены, последним шагом является выполнение самого управления обеспечением. Составление CSA — это одно, а действовать в соответствии с ним и надлежащим образом управлять своим залогом — совсем другое.Текущие потрясения на рынке доказали, что постоянный мониторинг и своевременная отчетность по рискам контрагента чрезвычайно важны.

Как банки, так и крупные институциональные инвесторы имеют опыт работы с документацией и управлением залоговым обеспечением. На практике крупные убытки из-за риска контрагента почти исключительно связаны с неадекватной документацией и / или ненадлежащим исполнением оперативного управления обеспечением.

Не могли бы вы привести пример потенциальных денежных последствий представленного структурированного подхода, в частности CSA?

В CSA стороны могут учитывать и минимизировать риск контрагента путем согласования ряда параметров.Дадим краткое описание самых распространенных: