Накопительные продукты | Альфа-Банк

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Вклады

ВсеМоскваСанкт-ПетербургАрхангельскБарнаулВладивостокВолгоградВоронежЕкатеринбургИркутскКазаньКалининградКраснодарКрасноярскЛипецкНабережные ЧелныНовосибирскОмскПермьРостов-на-ДонуСамараСаратовСочиТюменьУфаЧелябинскЯрославль

Башня Меркурий (-1)

123112, 1-й Красногвардейский проезд, 15, переход из башни «Меркурий» в ТЦ «Афимолл»

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

1

Волгоград

400005, г. Волгоград, пр. им Ленина 35

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

2

Казань

420124, г. Казань, ул. Сибгата Хакима, д. 15

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

3

Новосибирск

630009, г. Новосибирск, ул. Советская, д. 37а

37а

Понедельник, среда, пятница 10:00 — 18:00

Выдача и Прием наличных

Рубли / Доллары / Евро

4

Саратов

410012, г. Саратов, ул. им. Академика Вавилова Н.И., д. 28/34

Понедельник, среда, пятница 10:00 — 15:00

Выдача и Прием наличных

Рубли / Доллары / Евро

5

Тюмень

625000 г. Тюмень, ул. Челюскинцев, д. 10

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

6

Омск

644099, г. Омск, Центральный АО, ул. Гагарина угол ул. Карла Либкнехта, дом № 14/19

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

7

Санкт-Петербург

191014 г. Санкт-Петербург,

Басков переулок д. 2, стр. 1

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

8

Калининград

236040, г. Калининград, площадь Победы, д. 10

Калининград, площадь Победы, д. 10

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

9

Ростов-на-Дону

344000, г. Ростов-на-Дону,

пр. Буденновский д. 62/2

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

10

Сочи

354000 Краснодарский край,

г. Сочи, Курортный проспект, д. 16

Ежедневно 10:00 — 21:00

Выдача и Прием наличных

Рубли / Доллары / Евро

11

Челябинск

454080, г. Челябинск, ул. Лесопарковая, д. 5

Понедельник — пятница 10:00 — 18:30

Выдача и Прием наличных

Рубли / Доллары / Евро

12

Липецк

398532, г. Липецк, пл. Театральная, 3 (Отель «Меркюр Липецк Центр»)

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

13

Барнаул

656015, Алтайский край, г. Барнаул,

Барнаул,

ул. Молодежная, дом 26, пом. Н-3

Понедельник, среда, пятница 10:00 — 16:00

Выдача и Прием наличных

Рубли / Доллары / Евро

14

Пермь

614015, г. Пермь, ул. Екатерининская, д. 120

Понедельник — пятница 10:30 — 18:30

Выдача и Прием наличных

Рубли / Доллары / Евро

15

Екатеринбург

620014, г. Екатеринбург,

ул. Сакко и Ванцетти, д 61

Ежедневно 7:00 — 22:00

Выдача и Прием наличных

Рубли / Доллары / Евро

16

Уфа

450018, г. Уфа, ул.Рубежная, 174 (ТЦ МЕГА)

Ежедневно 10:00 — 22:00

Выдача и Прием наличных

Рубли / Доллары / Евро

17

Краснодар

г. Краснодар, ул. Кубанская Набережная, 39/2

(Торгово-офисный центр «Адмирал»)

Ежедневно 9:00 — 22:00

Выдача и Прием наличных

Рубли / Доллары / Евро

18

Владивосток

г. Владивосток, Океанский проспект, д.17, БЦ «Fresh Plaza».

Владивосток, Океанский проспект, д.17, БЦ «Fresh Plaza».

Ежедневно 7:00 — 23:00

Выдача и Прием наличных

Рубли / Доллары / Евро

19

Ярославль

150000, г. Ярославль, улица Свободы, дом 34

По понедельникам и четвергам — обслуживание клиентов с 10:00 до 13:00.

В остальные дни — временно закрыто.

Выдача и Прием наличных

Рубли / Доллары / Евро

20

Офис «Каретный ряд»

127006, г. Москва, ул. Каретный ряд 5/10, стр.2

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

21

Операционный офис «МЕРКУРИЙ»

123100, 1-й Красногвардейский проезд, 15

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

22

Воронеж

394030, г. Воронеж, улица Карла Маркса, дом 67/1

Понедельник, среда, пятница 10:00 — 16:00.

Выдача и Прием наличных

Рубли / Доллары / Евро

23

Красноярск

660049, г. Красноярск, пр. Мира, д. 26, эт. 1, пом. 45

Красноярск, пр. Мира, д. 26, эт. 1, пом. 45

Понедельник, четверг 10:00 — 16:00

Выдача и Прием наличных

Рубли / Доллары / Евро

24

Набережные Челны

423823, г. Набережные Челны, пр-т Сююмбике, д. 40, ТЦ «Sunrise city»

Ежедневно 09:00 — 23:00

Выдача и Прием наличных

Рубли / Доллары / Евро

25

Иркутск

664003, г. Иркутск, улица Киевская, дом 2

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

26

Самара

443001, г. Самара, ул. Садовая, 221 / ул. Ульяновская, 45.

Круглосуточно

Выдача и Прием наличных

Рубли / Доллары / Евро

27

Операционный офис «Афимолл»

123317, Пресненская наб. д.2 этаж 1

Понедельник — воскресенье с 10:00 до 21:00

Выдача и Прием наличных

Рубли / Доллары / Евро

28

Калькулятор вклада онлайн — рассчитать депозит с капитализацией и пополнением в 2021 году

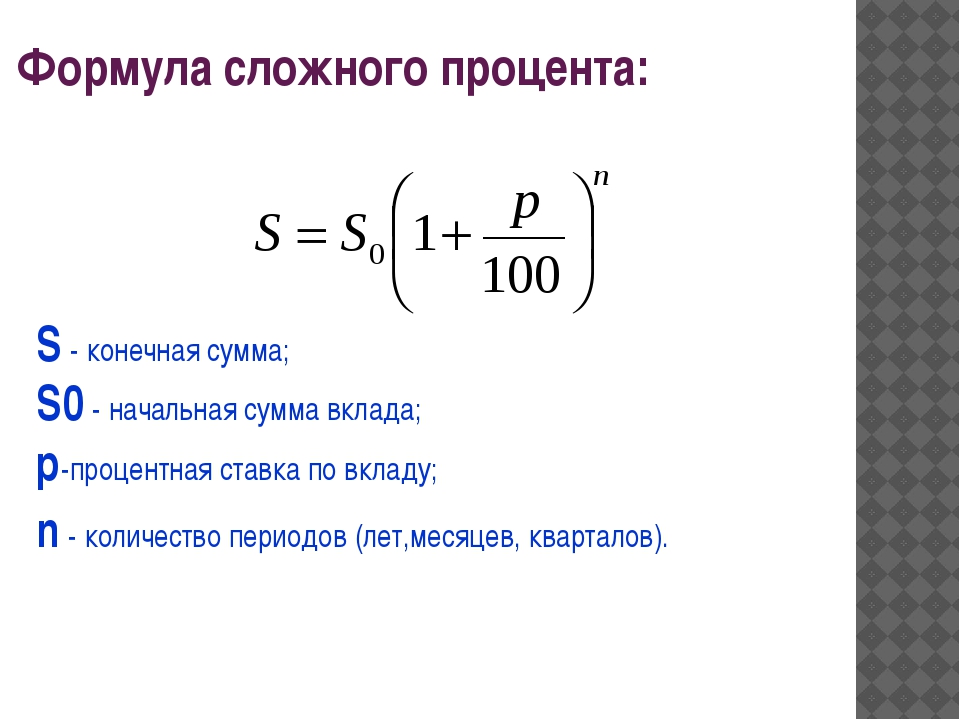

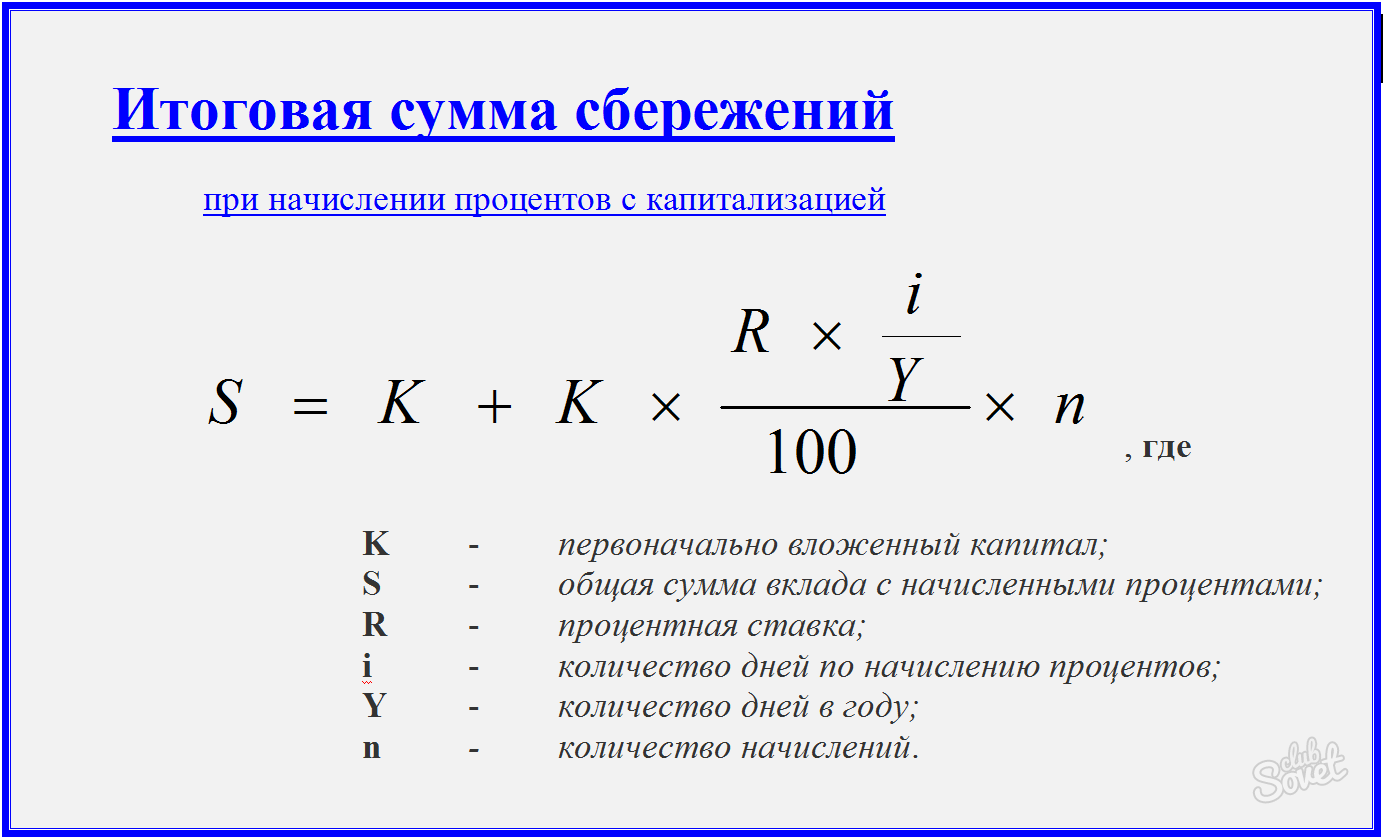

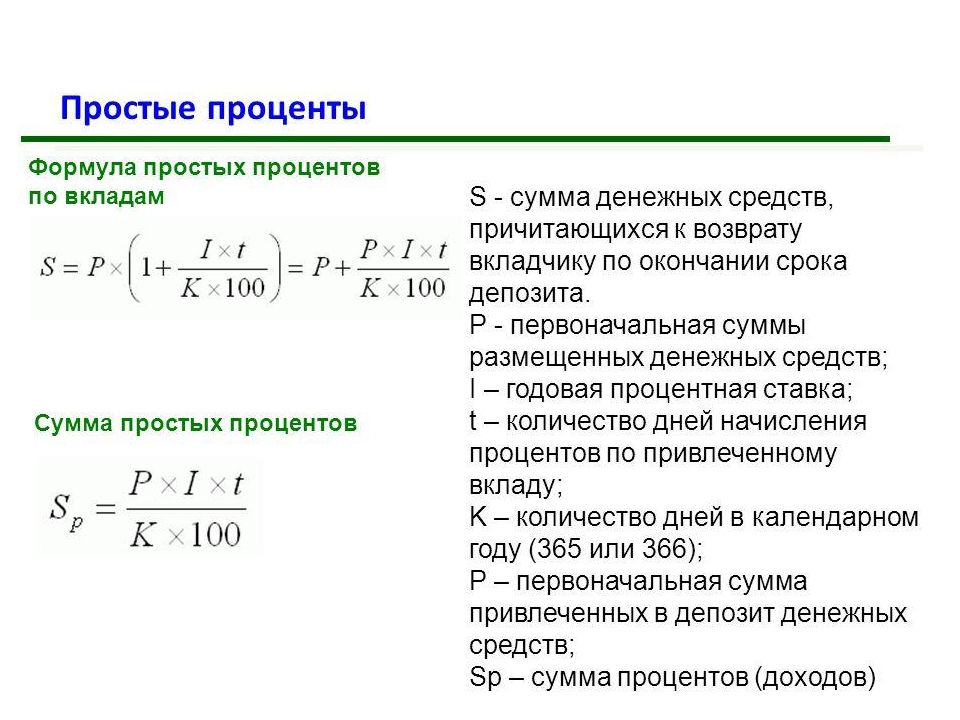

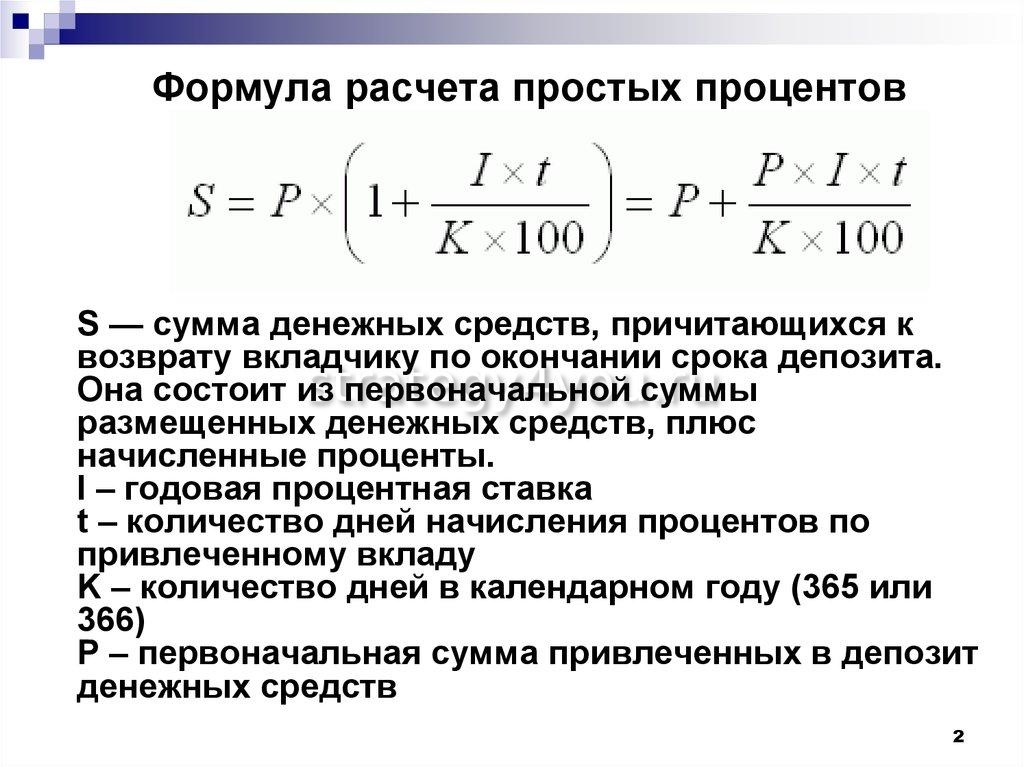

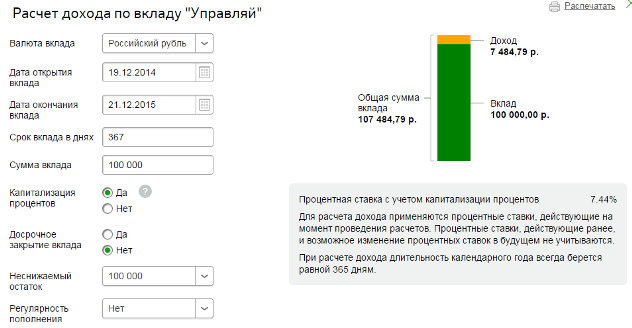

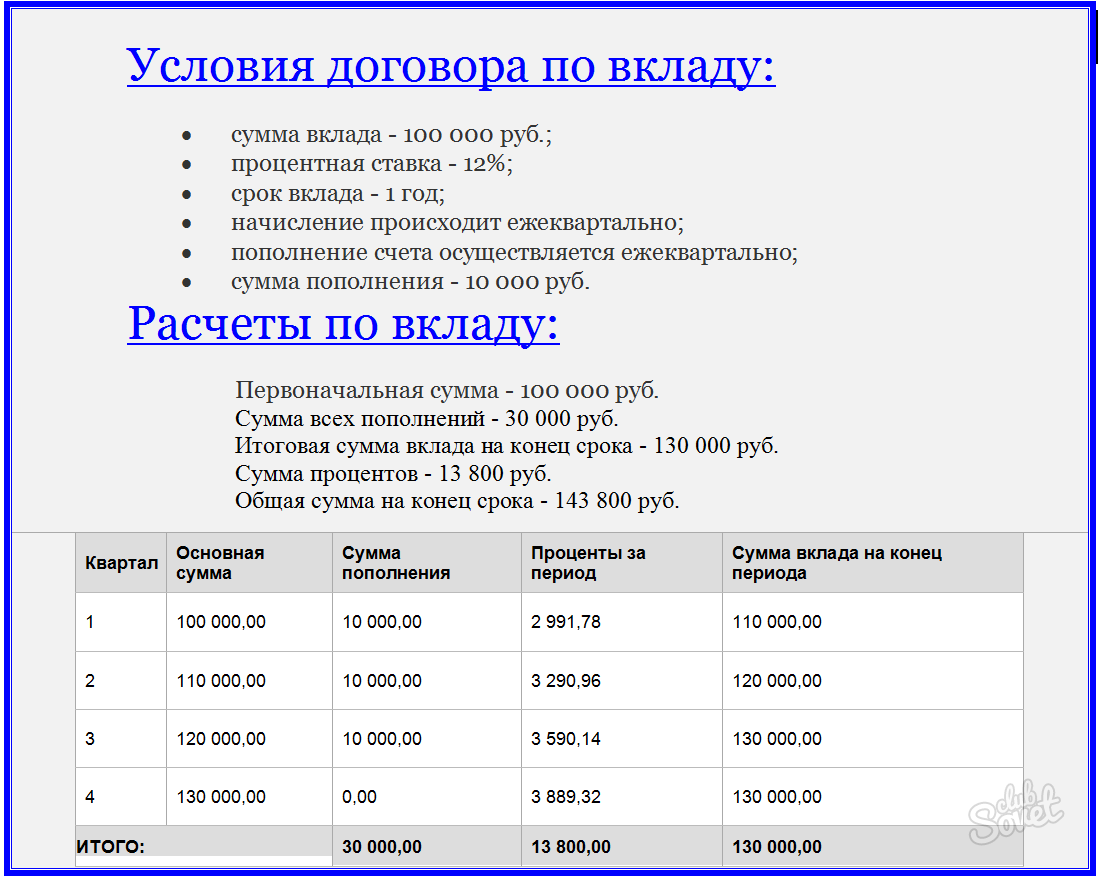

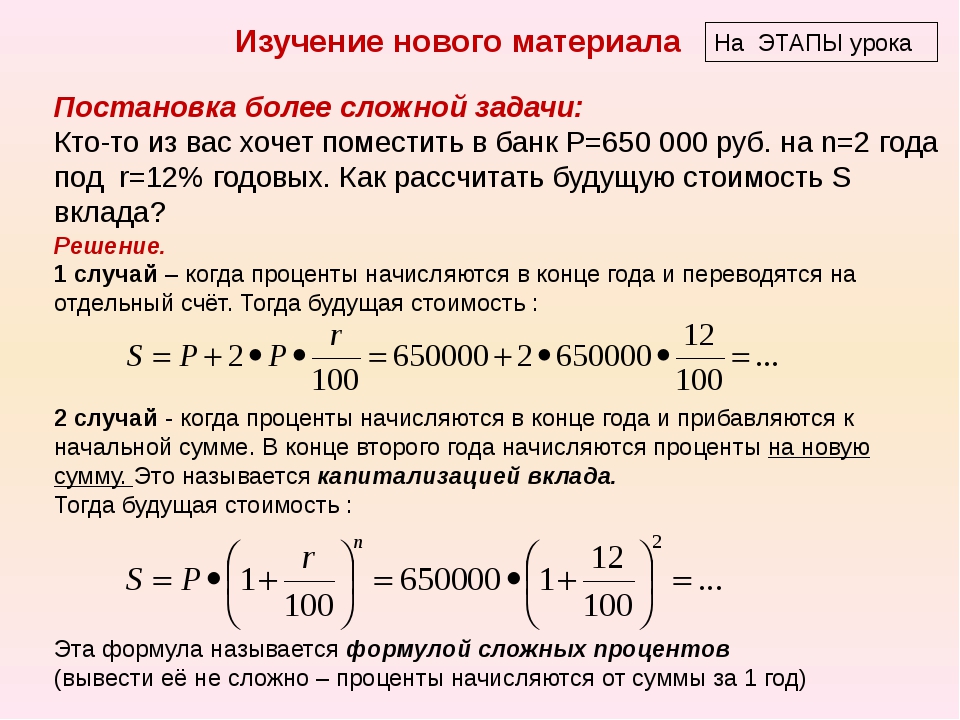

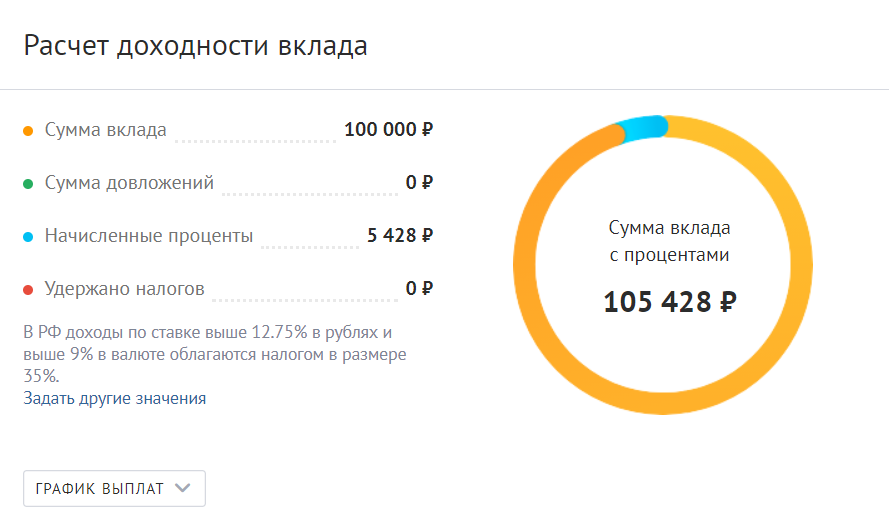

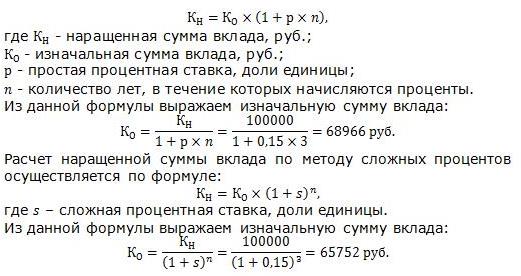

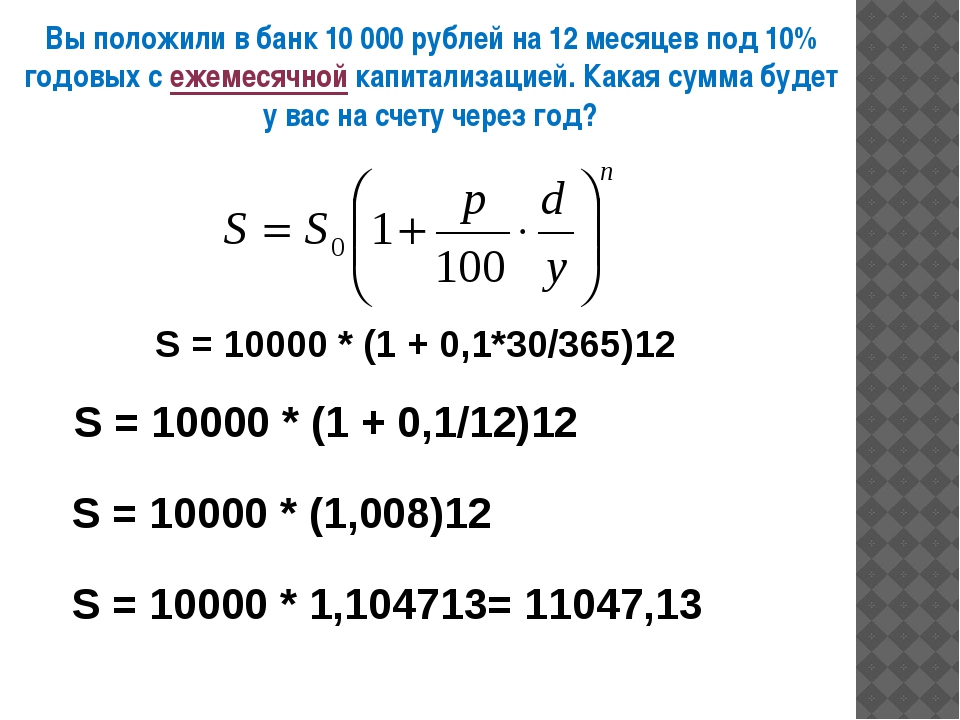

Если вы планируете открыть счёт, калькулятор поможет вам учесть все параметры и выбрать подходящий продукт. Перед тем, как разместить депозит в одном из московских банков, узнайте, каким будет доход от той или иной суммы. При самостоятельном вычислении можно запутаться или допустить ошибку. Чтобы узнать, сколько денег принесет вам ваше вложение, используйте калькулятор вкладов с капитализацией. Это быстрый и простой способ определить доходность депозита. Сервис Выберу.ру учитывает не только ставку, но и возможность пополнения счета и капитализации процентов. Программа расчета вкладов онлайн рассчитает доход за тот или иной планируемый период. Если планируется прибавление процентов к основной сумме вашего вложения, укажите это условие в калькуляторе вкладов. Раз в период накопленные средства будут добавлены к телу вклада, а следующий доход начисляется на большую сумму, чем вы вложили. Самостоятельное пополнение также позволит увеличить выгоду.

Перед тем, как разместить депозит в одном из московских банков, узнайте, каким будет доход от той или иной суммы. При самостоятельном вычислении можно запутаться или допустить ошибку. Чтобы узнать, сколько денег принесет вам ваше вложение, используйте калькулятор вкладов с капитализацией. Это быстрый и простой способ определить доходность депозита. Сервис Выберу.ру учитывает не только ставку, но и возможность пополнения счета и капитализации процентов. Программа расчета вкладов онлайн рассчитает доход за тот или иной планируемый период. Если планируется прибавление процентов к основной сумме вашего вложения, укажите это условие в калькуляторе вкладов. Раз в период накопленные средства будут добавлены к телу вклада, а следующий доход начисляется на большую сумму, чем вы вложили. Самостоятельное пополнение также позволит увеличить выгоду.

Калькулятор вкладов онлайн позволит не только рассчитать процент по вкладу, но и подобрать похожие среди предложений банков. Стандартные настройки системы учитывают только процентную ставку, начисляемую на основную сумму счета. Однако получить наибольшую прибыль можно только с высокой эффективной ставкой, которая рассчитывается с учетом капитализации и пополнений счета.

Вам не придется самим использовать формулы для того, чтобы осуществить расчет процентов по вкладу. Все, что требуется – ввести необходимые для расчета данные: размер вложения, срок и желаемую процентную ставку. Чтобы оценить доход с учетом эффективной ставки, перейдите на страницу «Банки» – «Депозиты» – «Калькулятор», отметьте галочками поля, соответствующие прибавке процентов и пополнению основной суммы депозита. Для этих параметров также потребуется указать предполагаемую сумму и период пополнения, а для капитализации – периодичность выплат.

Заполнив все поля, кликните «Рассчитать доходность». Программа покажет, каким будет «тело» депозита, его доход за тот или иной срок вложения. Также в калькуляторе вы сможете выбрать две ставки – стандартную и эффективную. Вы появится график выплат на счет – файлы в формате PDF или Excel.

Вы появится график выплат на счет – файлы в формате PDF или Excel.

Также калькулятор поможет подобрать для вас подходящие программы от банков. В карточке каждой программы указана основная информация о ней: возможная сумма для открытия депозита, минимальный и максимальный срок, максимальная ставка, а также специальные акции и преимущества. Сравните представленные программы вкладов и выгоду от них на одной странице сайта. Если вас заинтересовало предложение того или иного банка, вы можете оформить заявку прямо сейчас.

Чтобы узнать доход по интересующей вас программе вкладов онлайн, кликните на ссылку «Детальный расчет», доступной в карточке каждого продукта. Встроенный калькулятор учтет параметры, предлагаемые банком. Вы также можете перейти на страницу самой кредитной организации и воспользоваться предложенным там сервисом.

Вклад «Расчётный», Всё включено: пополняемый, частичное снятие средств, Расчет вклада

Пополняемый. Частичное снятие средств.

Оставить заявку

Расчет

Неснижаемый остаток

Максимальная сумма

100 000

20 неснижаемых остатков

Пополнения в месяц

Если сделать вклад сегодня, то

25 марта 2022

у вас будет

548 750

₶

Условия по вашему вкладу

Процентная ставка

3. 75%

75%

Сумма в конце срока

548 750 ₶

Проценты

48 750 ₶

Срок

3 мес. / 95 дней

Сумма вклада

от 1 000 ₶; от $100

Максимальная — 20-ти кратное увеличение первоначального взноса

Пополнение

Возможно, до максимальной суммы (20 неснижаемых остатков)

Частичное снятие

Возможно, до неснижаемого остатка

Пролонгация

Предусмотрена автоматическая пролонгация

Начисление процентов

Ежемесячно c капитализацией

Досрочное расторжение

По ставке вклада «До востребования»

Требования

Возраст от 14 лет

Для тех, кто еще не является клиентом Банка, необходимо обратиться в офис лично

Москарта — бесплатно!

Необходимые документы

Документ, удостоверяющий личность

Оставить заявку

Дистанционное открытие вклада

Теперь, для того, чтобы открыть вклад, не обязательно посещать отделение МКБ.

Если у Вас на счете есть средства для первоначального взноса, то вклад можно открыть в мобильном и интернет-банке МКБ Онлайн.

Отправить заявку

В отделении

В МКБ Онлайн

Дата рождения

Мобильный телефон

Подтверждаю своё согласие на обработку Банком моих персональных данных

Настоящим я даю свое согласие Банку (ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» г. Москва, Луков переулок, д. 2, стр. 1) в соответствии

с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» на обработку моих персональных данных и подтверждаю,

что, дав такое согласие, я действую добровольно и в своих интересах. Под обработкой персональных данных понимается любое действие (Операция)

или совокупность действий (Операций), совершаемых с использованием средств автоматизации или без использования таких средств

с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение,

использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных, а именно сведений,

отраженных в настоящей заявке, любым не запрещенным законодательством способом по усмотрению Банка. Целями обработки персональных данных являются:

Целями обработки персональных данных являются:

принятие Банком решения о предоставлении мне любого банковского продукта на срок, необходимый для принятия такого решения; в случае моего участия в

стимулирующей акции/ мероприятиях, проводимых Банком; также для целей формирования Банком клиентской базы сроком на 5 (Пять) лет (по истечении указанного срока,

согласие считается продленным на 3 (Три) года при отсутствии сведений об его отзыве), а также для целей заключения Договора и обслуживания моих счетов,

Картсчета, Кредита на срок действия Договора, оказания мне услуг партнерами Банка и принятия соответствующего решения об этом. Согласие может быть отозвано

путем направления мною письменного уведомления Банку. Настоящим я признаю и подтверждаю, что в случае необходимости Банк вправе поручить обработку моих

персональных данных для достижения вышеуказанных целей третьему лицу (в том числе некредитной и небанковской организации). Также, я даю Банку согласие на

передачу моих персональных данных третьим лицам в целях взыскания задолженности по любому Банковскому продукту, предусматривающему предоставление кредита,

на срок до полного исполнения обязательств перед кредитором.

Оставить заявку

Наш сотрудник свяжется с вами в течение дня, примет недостающие данные и договорится об удобном времени визита в отделение

Отлично! Заявка отправлена.

Мы свяжемся с вами в ближайшее время, чтобы уточнить детали и договориться о времени визита в отделение

Присоединяйтесь к нам в соцсетях

Что-то пошло не так

Не удалось отправить заявку

Попробовать снова

Офисы работают с 10 до 21 без выходных

Если вы уже клиент МКБ — оформите вклад в ближайшем платежном терминале

Терминалы работают круглосуточно

Если вы уже клиент МКБ — оформите вклад не приходя в офис из личного кабинета в МКБ Онлайн или МКБ Мобайл

Войти в МКБ Онлайн

В других вкладах 500 000 ₶ на 1 год

Персональное банковское обслуживание

MKB Private Bank — это вклады на индивидуальных условиях и возможность выбора стратегии управления капиталом: самостоятельное инвестирование с прямым доступом на рынок, персональное финансовое консультирование и доверительное управление.

Мы используем файлы cookies, чтобы вам было удобно работать с сайтом. Подробнее

Вклад до востребования

При изъятии всей, либо части суммы вклада в иностранной валюте в наличной форме банк вправе выдать вкладчику наличные денежные средства в иностранной валюте в той сумме, которая может быть выдана купюрами соответствующей иностранной валюты. Всю либо часть суммы денежных средств, которая не может быть выдана купюрами соответствующей иностранной валюты (которая может быть выдана только монетами), банк вправе выдать вкладчику в рублевом эквиваленте по курсу Банка России (ЦБ РФ), установленному на день такой выдачи.

Проценты на сумму вклада начисляются в валюте вклада ежедневно на начало операционного дня по ставке, действующей для данного вклада в день, за который начисляются проценты.

О действующей дифференцированной шкале процентных ставок по вкладам данной категории, о тарифах, об изменении дифференцированной шкалы процентных ставок и тарифов вкладчик извещается при посещении любого из территориальных подразделений того филиала банка, в котором был заключен договор по вкладу, путем вывешивания объявлений с информацией о дифференцированной шкале процентных ставок и тарифах в непосредственной близости от кассы, осуществляющей прием и выдачу вкладов.

Банк вправе в одностороннем порядке изменять дифференцированную шкалу процентных ставок для вкладов до востребования и тарифы.

Вклад может быть пополнен денежными средствами как в наличной, так и в безналичной форме, в том числе путем безналичной конвертации денежных средств со счетов, открытых в валюте, отличной от валюты вклада. При обслуживании вкладчика в подразделении банка конвертация производится по курсу банка, установленному в соответствующем подразделении на дату совершения операции. При проведении вкладчиком операции по счету с помощью системы дистанционного банковского обслуживания конвертация производится по курсу банка, установленному в рамках системы дистанционного банковского обслуживания на дату совершения операции.

При проведении вкладчиком операции по счету с помощью системы дистанционного банковского обслуживания конвертация производится по курсу банка, установленному в рамках системы дистанционного банковского обслуживания на дату совершения операции.

Вклад может быть изъят частично или полностью как в наличной, так и в безналичной форме, в том числе путем безналичной конвертации со счета денежных средств на счета, открытые в валюте, отличной от валюты вклада. При обслуживании вкладчика в подразделении банка конвертация производится по курсу банка, установленному в соответствующем подразделении на дату совершения операции. При проведении вкладчиком операции по счету с помощью дистанционного банковского обслуживания конвертация производится по курсу банка, установленному в ДБО на дату совершения операции.

Оформить банковский вклад — физическим лицам

Вклады физических лиц — лучший способ скопить средства на крупную покупку, создать «подушку безопасности» на черный день, уберечь заработанные нелегким трудом деньги от инфляции.

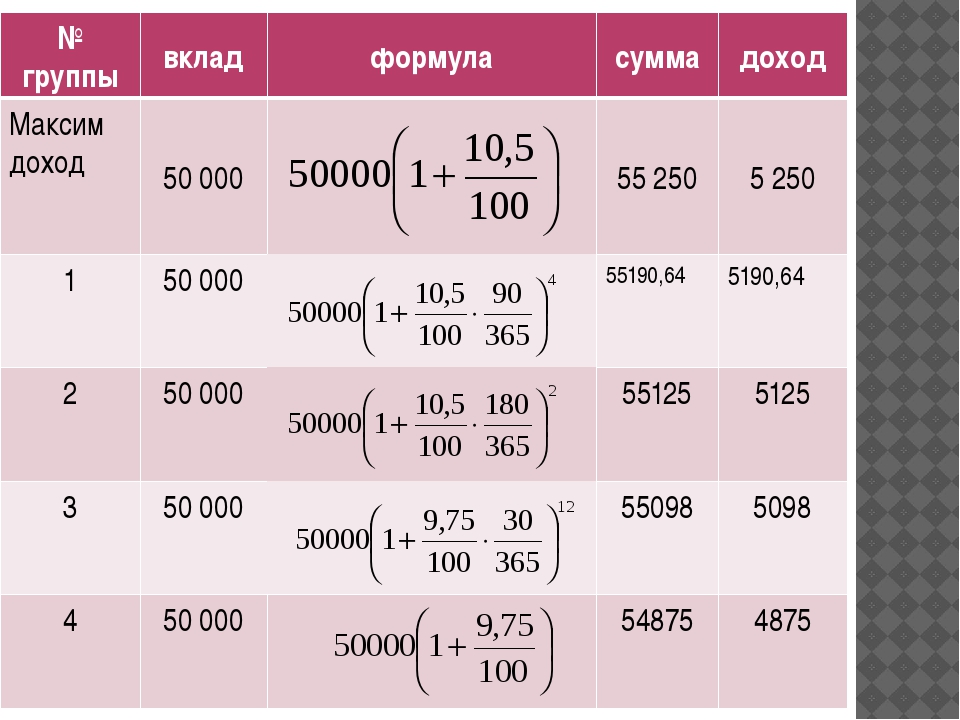

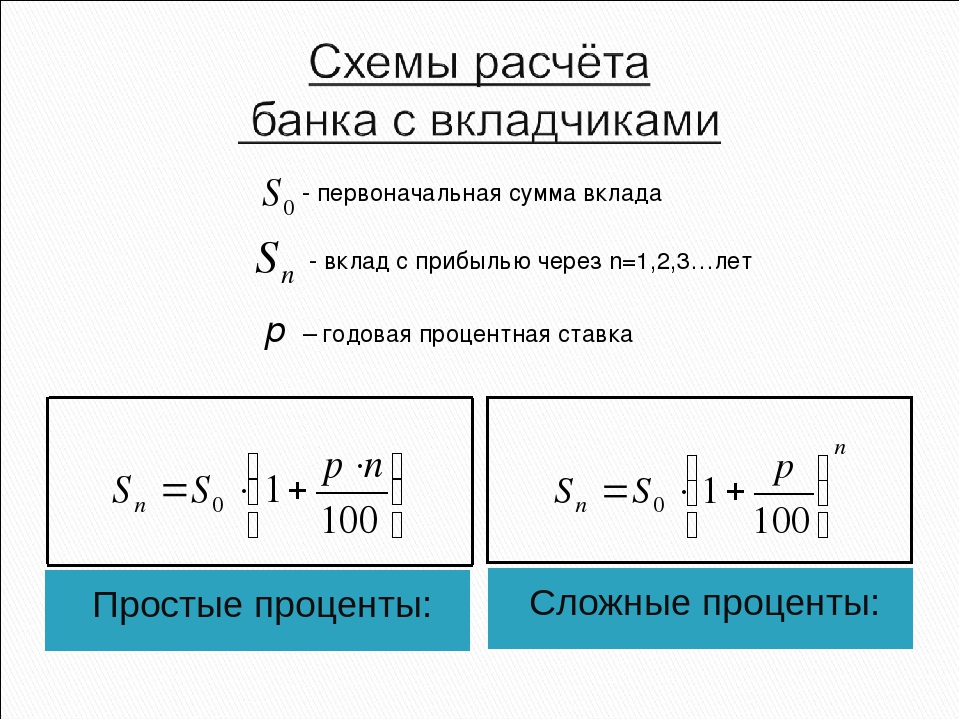

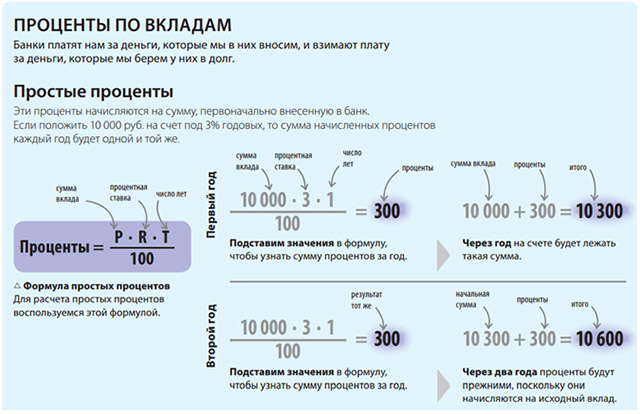

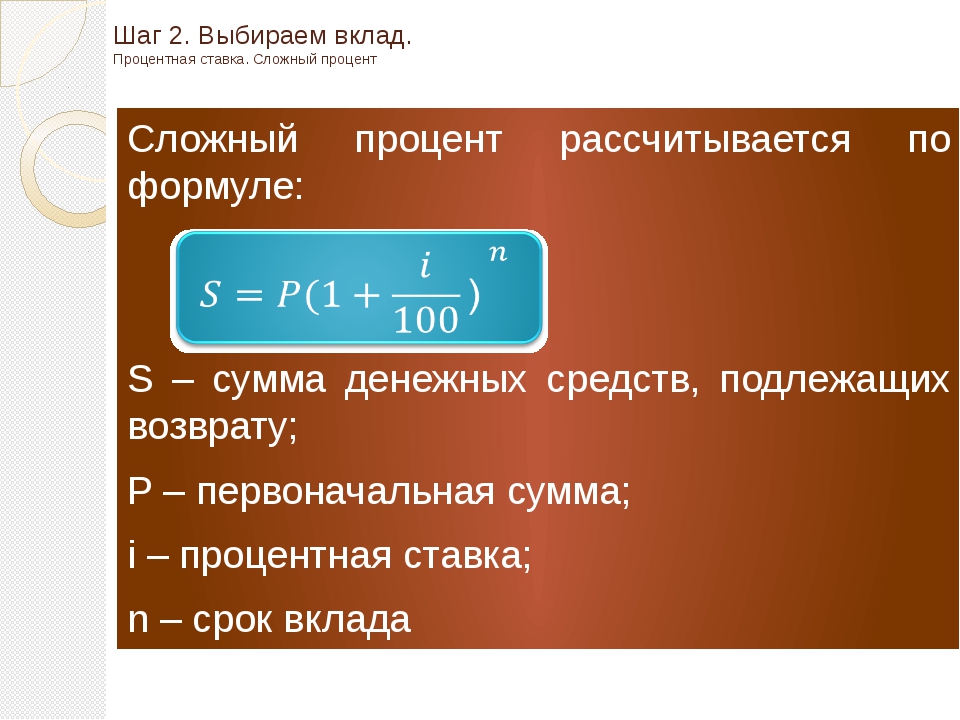

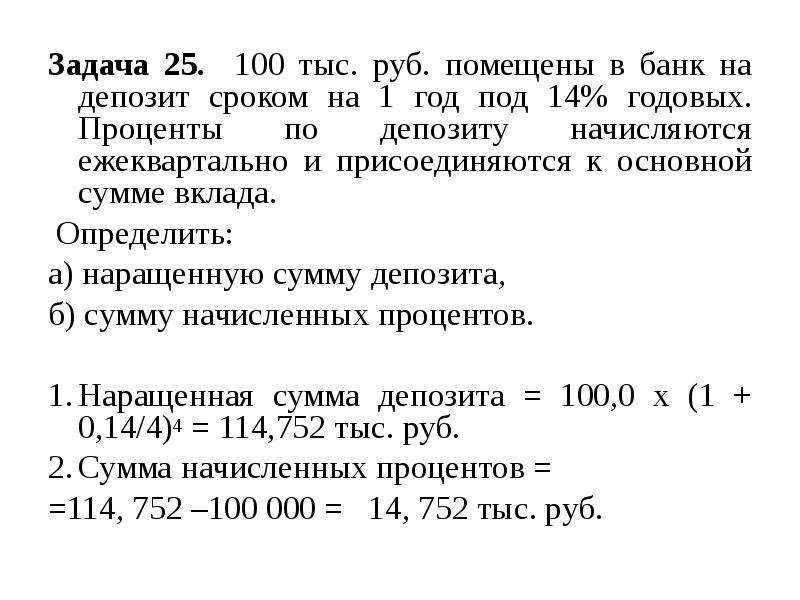

За счет чего каждый, кто решил открыть вклад в банке, надеется приумножить свои сбережения? Ответ прост: за счет банковских процентов. Есть два основных способа начисления процентов. Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

Преимущества хранения денег в ПАО КБ «Восточный»

Прежде, чем открыть вклад в банке, надо внимательно изучить информацию о нем. ПАО КБ «Восточный», более известный как Восточный банк, надежен и безопасен, что подтверждается многими фактами:

- Банк России включил Восточный банк в список организаций, в которых Пенсионный фонд имеет право размещать собранные средства, что означает высший уровень надежности.

- Рейтинговое агентство RAEX присвоило ПАО КБ «Восточный» рейтинг кредитоспособности B++, что подтвердило устойчивость банка и серьезный размер его активов.

- Филиальная сеть Восточного банка покрывает крупные города России, значит, сделать вклад, получить банковские проценты, снять свои средства вы сможете там, где вам удобно.

Основные виды вкладов физических лиц

Банковские денежные вклады можно разделить на две группы: вклад до востребования и срочный вклад. Вклад до востребования — это чековый счет, деньги с которого можно снять в любой момент. По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют наиболее высокую процентную ставку.

Банк не хранит средства вкладчиков в сейфах, он инвестирует их в проекты, деньги работают, и сумма вклада увеличивается в размере. Если вклад денежных средств может быть востребован в любой момент, банк не имеет права осуществлять долгосрочные инвестиции с использованием данных средств. Если же известно, что сумма вклада будет в распоряжении банка год или больше, то деньги уже используются для реализации более прибыльных проектов. Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают любым другим.

Как выбрать выгодный вклад в банке

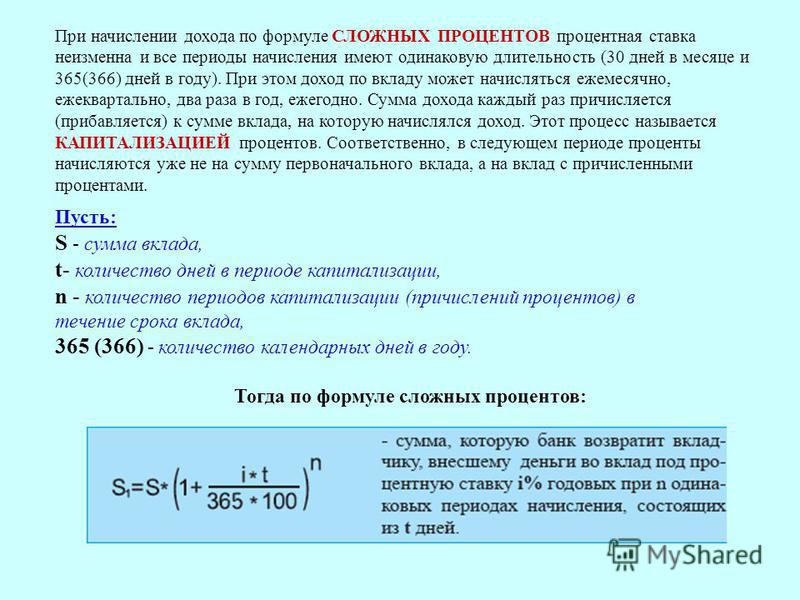

Таким образом, если вы хотите оформить выгодный вклад в банке, выбирайте срочный вклад со сложными процентами. Этот процесс называется капитализацией процентов, он и делает банковские вклады физических лиц такими выгодными. Особенно прибыльными в данном случае оказываются долгосрочные вклады.

Приходите в Восточный банк, наши специалисты помогут вам открыть вклад под проценты, соответствующий вашим целям, оформят документы, и расскажут, как разместить ваши денежные средства максимально выгодно.

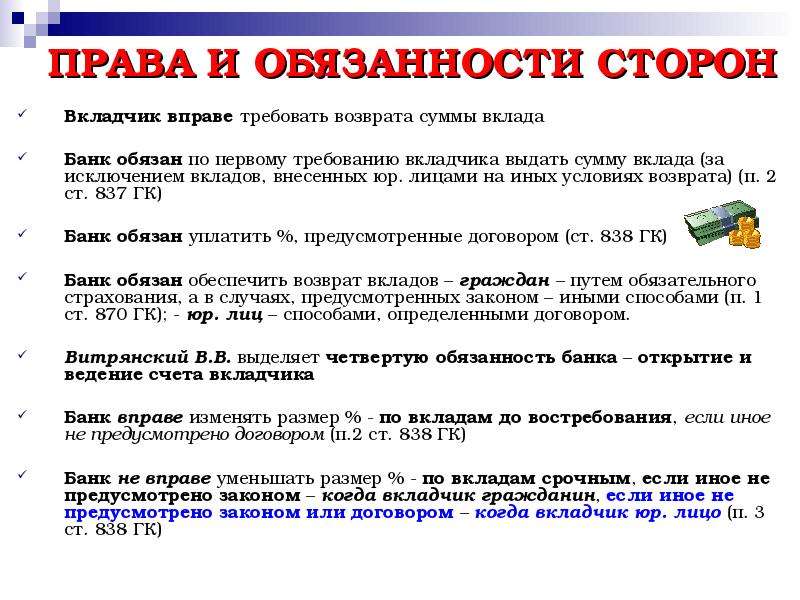

ГРАЖДАНСКИЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ Глава 44. Банковский вклад

Глава 44. Банковский вклад

Статья 834. Договор банковского вклада

Договор банковского вклада

1. По договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором.

2. Договор банковского вклада, в котором вкладчиком является гражданин, признается публичным договором (статья 426).

3. К отношениям банка и вкладчика по счету, на который внесен вклад, применяются правила о договоре банковского счета (глава 45), если иное не предусмотрено правилами настоящей главы или не вытекает из существа договора банковского вклада.

Юридические лица не вправе перечислять находящиеся во вкладах (депозитах) денежные средства другим лицам.

4. Правила настоящей главы, относящиеся к банкам, применяются также к другим кредитным организациям, принимающим в соответствии с законом вклады (депозиты) от юридических лиц.

Статья 835. Право на привлечение денежных средств во вклады

1. Право на привлечение денежных средств во вклады имеют банки, которым такое право предоставлено в соответствии с разрешением (лицензией), выданным в порядке, установленном в соответствии с законом.

2. В случае принятия вклада от гражданина лицом, не имеющим на это права, или с нарушением порядка, установленного законом или принятыми в соответствии с ним банковскими правилами, вкладчик может потребовать немедленного возврата суммы вклада, а также уплаты на нее процентов, предусмотренных статьей 395 настоящего Кодекса, и возмещения сверх суммы процентов всех причиненных вкладчику убытков.

Если таким лицом приняты на условиях договора банковского вклада денежные средства юридического лица, такой договор является недействительным (статья 168).

3. Если иное не установлено законом, последствия, предусмотренные пунктом 2 настоящей статьи, применяются также в случаях:

привлечения денежных средств граждан и юридических лиц путем продажи им акций и других ценных бумаг, выпуск которых признан незаконным;

привлечения денежных средств граждан во вклады под векселя или иные ценные бумаги, исключающие получение их держателями вклада по первому требованию и осуществление вкладчиком других прав, предусмотренных правилами настоящей главы.

Статья 836. Форма договора банковского вклада

1. Договор банковского вклада должен быть заключен в письменной форме.

Письменная форма договора банковского вклада считается соблюденной, если внесение вклада удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом либо иным выданным банком вкладчику документом, отвечающим требованиям, предусмотренным для таких документов законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

2. Несоблюдение письменной формы договора банковского вклада влечет недействительность этого договора. Такой договор является ничтожным.

Статья 837. Виды вкладов

1. Договор банковского вклада заключается на условиях выдачи вклада по первому требованию (вклад до востребования) либо на условиях возврата вклада по истечении определенного договором срока (срочный вклад).

Договором может быть предусмотрено внесение вкладов на иных условиях их возврата, не противоречащих закону.

2. По договору банковского вклада любого вида банк обязан выдать сумму вклада или ее часть по первому требованию вкладчика, за исключением вкладов, внесенных юридическими лицами на иных условиях возврата, предусмотренных договором.

Условие договора об отказе гражданина от права на получение вклада по первому требованию ничтожно.

3. В случаях, когда срочный либо другой вклад, иной, чем вклад до востребования, возвращается вкладчику по его требованию до истечения срока либо до наступления иных обстоятельств, указанных в договоре банковского вклада, проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования, если договором не предусмотрен иной размер процентов.

4. В случаях, когда вкладчик не требует возврата суммы срочного вклада по истечении срока либо суммы вклада, внесенного на иных условиях возврата, — по наступлении предусмотренных договором обстоятельств, договор считается продленным на условиях вклада до востребования, если иное не предусмотрено договором.

Статья 838. Проценты на вклад

1. Банк выплачивает вкладчику проценты на сумму вклада в размере, определяемом договором банковского вклада.

При отсутствии в договоре условия о размере выплачиваемых процентов банк обязан выплачивать проценты в размере, определяемом в соответствии с пунктом 1 статьи 809 настоящего Кодекса.

2. Если иное не предусмотрено договором банковского вклада, банк вправе изменять размер процентов, выплачиваемых на вклады до востребования.

В случае уменьшения банком размера процентов новый размер процентов применяется к вкладам, внесенным до сообщения вкладчикам об уменьшении процентов, по истечении месяца с момента соответствующего сообщения, если иное не предусмотрено договором.

3. Определенный договором банковского вклада размер процентов на вклад, внесенный гражданином на условиях его выдачи по истечении определенного срока либо по наступлении предусмотренных договором обстоятельств, не может быть односторонне уменьшен банком, если иное не предусмотрено законом. По договору такого банковского вклада, заключенному банком с юридическим лицом, размер процентов не может быть односторонне изменен, если иное не предусмотрено законом или договором.

По договору такого банковского вклада, заключенному банком с юридическим лицом, размер процентов не может быть односторонне изменен, если иное не предусмотрено законом или договором.

Статья 839. Порядок начисления процентов на вклад и их выплаты

1. Проценты на сумму банковского вклада начисляются со дня, следующего за днем ее поступления в банк, до дня ее возврата вкладчику включительно, а если ее списание со счета вкладчика произведено по иным основаниям, до дня списания включительно.

(в ред. Федерального закона от 21.03.2005 N 22-ФЗ)

2. Если иное не предусмотрено договором банковского вклада, проценты на сумму банковского вклада выплачиваются вкладчику по его требованию по истечении каждого квартала отдельно от суммы вклада, а невостребованные в этот срок проценты увеличивают сумму вклада, на которую начисляются проценты.

При возврате вклада выплачиваются все начисленные к этому моменту проценты.

Статья 840. Обеспечение возврата вклада

1. Возврат вкладов граждан банком обеспечивается путем осуществляемого в соответствии с законом обязательного страхования вкладов, а в предусмотренных законом случаях и иными способами.

(п. 1 в ред. Федерального закона от 23.12.2003 N 182-ФЗ)

2. Способы обеспечения банком возврата вкладов юридических лиц определяются договором банковского вклада.

3. При заключении договора банковского вклада банк обязан предоставить вкладчику информацию об обеспеченности возврата вклада.

4. При невыполнении банком предусмотренных законом или договором банковского вклада обязанностей по обеспечению возврата вклада, а также при утрате обеспечения или ухудшении его условий вкладчик вправе потребовать от банка немедленного возврата суммы вклада, уплаты на нее процентов в размере, определяемом в соответствии с пунктом 1 статьи 809 настоящего Кодекса, и возмещения причиненных убытков.

Статья 841. Внесение третьими лицами денежных средств на счет вкладчика

Если договором банковского вклада не предусмотрено иное, на счет по вкладу зачисляются денежные средства, поступившие в банк на имя вкладчика от третьих лиц с указанием необходимых данных о его счете по вкладу. При этом предполагается, что вкладчик выразил согласие на получение денежных средств от таких лиц, предоставив им необходимые данные о счете по вкладу.

Статья 842. Вклады в пользу третьих лиц

1. Вклад может быть внесен в банк на имя определенного третьего лица. Если иное не предусмотрено договором банковского вклада, такое лицо приобретает права вкладчика с момента предъявления им к банку первого требования, основанного на этих правах, либо выражения им банку иным способом намерения воспользоваться такими правами.

Указание имени гражданина (статья 19) или наименования юридического лица (статья 54), в пользу которого вносится вклад, является существенным условием соответствующего договора банковского вклада.

Договор банковского вклада в пользу гражданина, умершего к моменту заключения договора, либо не существующего к этому моменту юридического лица ничтожен.

2. До выражения третьим лицом намерения воспользоваться правами вкладчика лицо, заключившее договор банковского вклада, может воспользоваться правами вкладчика в отношении внесенных им на счет по вкладу денежных средств.

3. Правила о договоре в пользу третьего лица (статья 430) применяются к договору банковского вклада в пользу третьего лица, если это не противоречит правилам настоящей статьи и существу банковского вклада.

Статья 843. Сберегательная книжка

1. Если соглашением сторон не предусмотрено иное, заключение договора банковского вклада с гражданином и внесение денежных средств на его счет по вкладу удостоверяются сберегательной книжкой. Договором банковского вклада может быть предусмотрена выдача именной сберегательной книжки или сберегательной книжки на предъявителя. Сберегательная книжка на предъявителя является ценной бумагой.

Если соглашением сторон не предусмотрено иное, заключение договора банковского вклада с гражданином и внесение денежных средств на его счет по вкладу удостоверяются сберегательной книжкой. Договором банковского вклада может быть предусмотрена выдача именной сберегательной книжки или сберегательной книжки на предъявителя. Сберегательная книжка на предъявителя является ценной бумагой.

В сберегательной книжке должны быть указаны и удостоверены банком наименование и место нахождения банка (статья 54), а если вклад внесен в филиал, также его соответствующего филиала, номер счета по вкладу, а также все суммы денежных средств, зачисленных на счет, все суммы денежных средств, списанных со счета, и остаток денежных средств на счете на момент предъявления сберегательной книжки в банк.

Если не доказано иное состояние вклада, данные о вкладе, указанные в сберегательной книжке, являются основанием для расчетов по вкладу между банком и вкладчиком.

2. Выдача вклада, выплата процентов по нему и исполнение распоряжений вкладчика о перечислении денежных средств со счета по вкладу другим лицам осуществляются банком при предъявлении сберегательной книжки.

Если именная сберегательная книжка утрачена или приведена в негодное для предъявления состояние, банк по заявлению вкладчика выдает ему новую сберегательную книжку.

Восстановление прав по утраченной сберегательной книжке на предъявителя осуществляется в порядке, предусмотренном для ценных бумаг на предъявителя (статья 148).

Статья 844. Сберегательный (депозитный) сертификат

1. Сберегательный (депозитный) сертификат является ценной бумагой, удостоверяющей сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка.

2. Сберегательные (депозитные) сертификаты могут быть предъявительскими или именными.

3. В случае досрочного предъявления сберегательного (депозитного) сертификата к оплате банком выплачиваются сумма вклада и проценты, выплачиваемые по вкладам до востребования, если условиями сертификата не установлен иной размер процентов.

Депозит — Что такое депозит?

Депозит — это сумма денег, уплачиваемая покупателем продавцу в начале процесса продажи для обеспечения продажи.

Работаете с депозитами в выставлении счетов? Программное обеспечение для выставления счетов, такое как Debitoor, позволяет легко создавать и отправлять счета менее чем за 1 минуту. Попробуйте бесплатно в течение 7 дней.

Необязательная часть процесса продажи, залог — это определенная сумма денег (обычно процент от общей суммы), которая выплачивается авансом, чтобы гарантировать, что продажа состоится и что продукты / услуги будут предоставлены. .

Задаток уплачивается покупателем продавцу до завершения продажи. Депозит обычно возвращается до определенной даты. В некоторых случаях залог не возвращается, а это означает, что, если покупатель отменяет продажу или не может оплатить продажу, он не получит сумму залога обратно.

Однако, если продажа завершится успешно, депозит будет применен к окончательной сумме платежа, что будет рассматриваться как первоначальный платеж.

Когда использовать залог

Использование депозита может быть полезно для определенных предприятий.Это обычно наблюдается в сфере недвижимости или сдаче внаем собственности, или, например, в качестве залога при аренде автомобиля. Залог также можно использовать, когда процесс продажи затягивается или окончательная поставка продукта или услуги будет осуществлена позднее.

Продавец принимает решение о необходимости внесения залога при продаже. Например, если продажа кажется особенно рискованной из-за большого объема или других обстоятельств, депозит может заставить продавца чувствовать себя более комфортно, продолжая продажу.

Таким образом, залог функционирует как тип обеспечения общей суммы продажи, обеспечивая повышенную уверенность в продаже.

Зачем нужен депозит?

Депозиты чаще всего используются, когда ценный актив предоставляется для использования покупателю или арендатору, или для обеспечения полной оплаты продукта или услуги, предоставляемых позднее. Депозит обеспечивает дополнительный уровень безопасности для продавца за счет заключения обязывающего, часто невозвратного соглашения о полной оплате после завершения продажи.

Залог против первоначального взноса

Термин «депозит» часто используется как синоним «первоначального взноса». Во многих случаях это не так. Однако в некоторых случаях есть явная разница.

Депозит — это предоплата, вносимая до завершения продажи. Первоначальный взнос — это сумма, обычно выплачиваемая во время продажи, которая представляет собой начальную сумму, а остальная часть финансируется за счет ссуды или, в случае собственности, ипотеки.

Во многих случаях, когда используется депозит, эта сумма становится частью первоначального взноса или применяется к выплате всей суммы.

Депозиты в программе для выставления счетов

Если вы принимаете депозиты в процессе продаж, вы, вероятно, захотите отразить это в своем счете-фактуре. С помощью программного обеспечения для онлайн-выставления счетов, такого как Debitoor, вы можете легко управлять депозитами и добавлять их в свои счета.

Создавайте и управляйте своими депозитными счетами, включайте их в свои окончательные счета всего несколькими щелчками мыши, а также отслеживайте свои платежи и отслеживайте просроченные счета. Все это возможно в одном месте с Debitoor.

Правила IRS для внесения более, 000 наличных денег на банковский счет

По какой-то случайной причине у вас есть 10 000 долларов, которые просто прожигают дыру в вашем кармане.Вы их тратите или откладываете?

Вы решили выбрать разумный вариант, выбрав последний вариант, поэтому вы идете в банк, чтобы внести всю сумму наличными или чеком.

К сожалению, все не так просто. Теперь ваши деньги приостановлены, и о вас сообщили в IRS.

Если это звучит очень устрашающе, не пугайтесь. Это не означает, что вы совершаете какое-то финансовое преступление. Вы просто пытаетесь положить деньги в банк (и вам разрешено вносить столько, сколько хотите).

Банки просто находятся в поиске возможного банковского мошенничества или подозрительной деятельности, а 10 000 долларов — это ключевое число .

Иногда беспокойство оправдано, иногда нет, потому что есть способы, которыми вкладчики могут непреднамеренно попасть в беду, если они не сделают крупные вклады правильным образом.

Узнайте больше о Законе о банковской тайне и других правилах, если вы планируете внести наличными на сумму более 10 000 долларов.

И узнайте, есть ли разница, если вы внесете ту же сумму в виде чека.

Закон о банковских депозитах на сумму более 10 000 долларов

Он называется Законом о банковской тайне (он же «Правило 10 000 долларов»), и, хотя сейчас это может показаться вам большим секретом, важно знать об этом законе, если вы хотите сделать крупный банковский депозит более пяти цифр. .

Закон о банковской тайне, официально именуемый Законом об отчетности о валютных и иностранных операциях, вступил в силу в 1970 году.

В нем говорится, что банк должен сообщать о любых депозитах (и снятии средств, если на то пошло), что они получили свыше 10 000 долларов в Налоговую службу.Для этого они заполнят форму 8300 IRS. Начнется процесс отчетности по валютным операциям (CTR) .

По сути, любая транзакция, которую вы совершаете , на сумму, превышающую 10000 долларов , требует, чтобы ваш банк или кредитный союз сообщил об этом правительству в течение 15 дней после ее получения — не потому, что они обязательно опасаются вас, а потому, что большие суммы денег меняются руки могут указывать на возможную незаконную деятельность.

Сюда входят кражи, отмывание денег или помощь в финансировании преступных организаций или даже террористов.

Ваш банк должен покрыть свои базы для любой крупной «отчетной транзакции», которая проходит через него.

Примечание: Частным предприятиям необходимо пройти аналогичный процесс отчетности, если клиент совершает крупную дорогостоящую покупку, только за наличные, например, автомобиль, дом или другие важные удобства.

Что происходит, когда вы вносите наличными на сумму более 10000 долларов

Это может быть одна купюра на 10 000 долларов или купюра достоинством 1 доллар 10 000 долларов.

После того, как вы внесете депозит наличными в размере 10 000 долларов США и банк представит отчет, IRS передаст его должностным лицам вашей местной и государственной юрисдикции, вплоть до национального уровня, для отслеживания того, куда попадают деньги.

Если бы вы были потенциальным фальшивомонетчиком, власти сначала хотели бы проверить, являются ли серийные номера на каждой банкноте подлинными. (Если бы это были фальшивые деньги, они бы изъяли их из обращения.)

Если деньги, которые вы вкладываете, украдены, потому что вы их украли или приобрели украденные деньги, им необходимо дважды сверить эти числа с любыми сообщениями об ограблениях наличных денег для их расследования.

Реальность такова:

Депозит наличными в размере 10 000 долларов обычно проходит без происшествий.

Если он находится в отделении вашего банка, представитель кассира проверит информацию о вашем счете и попросит предоставить удостоверение личности. Вы, как обычно, заполните квитанцию о внесении депозита, и деньги будут зачислены на ваш счет.

Их сообщение в IRS происходит после того, как вы сделаете депозит. В зависимости от банковского учреждения вы должны иметь немедленный доступ к своим средствам.

Вас не будут держать в неведении. Ваш банк уведомит вас о том, что о вашем денежном депозите было сообщено по вышеуказанным причинам, и предоставит вам контактную информацию (телефон, электронная почта), чтобы ответить на любые вопросы.

Примечание: Неважно, кто вносит депозит на счет. Многие банки поймали подозрительную деятельность, когда человек переводит крупную сумму наличных денег на счет другого человека. В случае с Chase Bank, например, вы больше не можете вносить наличные на чей-либо счет — обычный способ банка сократить незаконную деятельность.

Исключения из правила $ 10 000 +, которые могут означать проблемы

Единственный раз, когда вам следует беспокоиться о внесении более 10 000 долларов наличными, — это не то, сколько вы вносите, а то, как вы его вносите.Два сценария:

- Внесите 10 000 долларов единовременно

- Разделите деньги на несколько более мелких вкладов, скажем, один на 5000 долларов, один на 3000 долларов и один на 2000 долларов

Разделение ваших крупных денежных вкладов может вызвать проблемы. Почему? Это та же сумма, только меньшим номиналом и более частыми депозитами. В конце концов, это те же деньги. Но банк может не так смотреть на это.

Они могут предположить, справедливо или ошибочно, что, разбивая и «структурируя» ваши депозиты таким образом, вы намеренно и сознательно пытаетесь обойти Закон о банковской тайне и процесс CTR банка.

На самом деле, проблема состоит в том, что один депозит в размере 10 000 долларов может выглядеть как сущие пенни. Это не только вовлекает их в возможную незаконную деятельность, но и сам акт структурирования является незаконным; он сообщает правительству, что вы пытаетесь обойти их законы о отчетности и уклониться от них.

Факт: По данным IRS, в 2016 году у 600 вкладчиков было изъято 43 миллиона долларов по подозрению в структурировании крупных вкладов.

Важны не только крупные депозиты на сумму более 10 000 долларов, разбитые на небольшие суммы.

Если вы сделали, скажем, разовый депозит на сумму 9 999 долларов, он не подпадал бы под критерии отчетности, но если вы вносили депозит на 9 999 долларов каждый день в течение следующих двух недель, это вызовет у вашего банка несколько красных флажков.

Они захотят знать, откуда берутся эти неожиданные денежные потоки. Или у вас есть несколько банковских счетов в нескольких банках.

Вы делаете несколько депозитов на сумму менее 10 000 долларов США на каждом из них в течение нескольких недель на общую сумму 10 000 долларов США или около того.Вашему банку это может показаться необычным, что приведет к их расследованию.

То же самое и с частыми крупными депозитами на сумму 10 000 долларов и более; даже если вы не структурируете их, процесс отчетности предназначен для отслеживания подлинности денежных средств и вашей депозитной активности.

Чековые депозиты на сумму более 10 000 долларов США

Чтобы выписать чек на 10 000 долларов самому себе (или получить его от кого-то другого), необходимо выполнить тот же процесс, что и для получения наличных, хотя и несколько неудобно.

Ваш банк по-прежнему будет сообщать о вашем депозите в IRS, как обычно, только ваш банк может наложить временный арест на ваши деньги.

Опять же, в зависимости от банка, вам может быть запрещено вносить чек на 10 000 долларов через мобильный телефон или через банкомат.

Большинство чеков, депонированных лично в кассе, обычно сразу же попадают на ваш текущий или сберегательный счет.

Но средства в крупных 5-значных суммах, возможно, потребуется сначала очистить через процессинговый центр банка, прежде чем они будут добавлены на ваш баланс. Кроме того, существует процесс отчетности, который должен подтверждать наличие подделки или подозрительной деятельности.

Обзоры в индивидуальном порядке

Банки также могут принимать во внимание, какой именно чек депонируется.

Это личный или деловой чек? Если у вас обычно нет большого остатка на текущем счете, случайная транзакция на 10 000 долларов может показаться необычной.

Но бизнес с частыми транзакциями среднего и крупного размера может показаться маловероятным, если он получит или заплатит чек на 10 000 долларов, даже если о сумме все еще сообщается в IRS.

Принцип тот же, что и при внесении наличных; если вы обычно не держите на счету большой остаток или не делаете крупных вкладов, банк хочет узнать, что происходит.

Подумайте об этом так, как если бы ваш текущий счет или кредитная карта были взломаны. Банк может принять к сведению, если в вашей деятельности начнут появляться серии покупок или списаний, которые вы обычно не совершаете.

Это могло означать, что ваша карта была украдена, и кто-то устроил вечеринку; или, возможно, вы просто находитесь в отпуске и тратите больше, чем обычно.Иногда банк временно приостанавливает действие вашей учетной записи до тех пор, пока активность не будет подтверждена.

Если нет, то вам и вашим деньгам хорошо. Но если удержание вашей учетной записи вызывает полное неудобство, обратитесь в свой банк, чтобы узнать, могут ли они высвободить или авансировать часть средств, прежде чем они будут очищены.

То же самое и при снятии наличных $ 10 000 +

При снятии наличных в банке действуют те же правила, что и при внесении наличных. Если вы снимаете более 10 000 долларов наличными за раз, о транзакции будет сообщено в IRS.

Точно так же, если вы сделаете серию небольших выводов в течение короткого периода времени — 1000 долларов здесь, 5000 долларов там, 2000 долларов снова там, в течение недели — и они упадут до 10000 долларов, можно предположить, что вы пытаемся обойти федеральный закон о отчетности.

Не волнуйтесь, если вам нечего скрывать

Помните, что блокирование счетов, отчеты IRS и тому подобное не предназначены для того, чтобы криминализировать вас или усложнить вашу жизнь.

Они обеспечивают вашу финансовую безопасность, ваши деньги, законность транзакции на сумму 10 000 долларов и отсутствие мошенничества — самое главное, мошенническую деятельность, о которой вы можете не подозревать.

Итак, теперь, когда вы знаете, что делать при внесении крупных депозитов, в следующий раз, когда вам повезет иметь 10 000 долларов для депозита (или 10 000 долларов, которые уже есть на вашем счете для снятия), спросите своего представителя в банке о процессе на окно кассира.

Когда будет уведомлено IRS? Будет ли мой чек задержан и на какой срок? Могу ли я предоставить дополнительную информацию, чтобы ускорить процесс? Демонстрация осведомленности и сотрудничества имеет большое значение для обеспечения прозрачности.

И если вы намереваетесь регулярно вносить наличные или чеки меньшего размера, будет полезно сообщить об этом своему банку и наладить с ним хорошие отношения как с постоянным клиентом.

Компании с регулярными депозитами от средних до крупных должны сообщить своему банку, что их депозиты не являются попыткой структурирования, а являются обычным делом.

Определение депозита

Что такое депозит?

Депозит — это финансовый термин, означающий деньги, хранящиеся в банке.Депозит — это операция по передаче денег на хранение другому лицу. Однако под залогом может пониматься часть денег, используемая в качестве обеспечения или обеспечения доставки товара.

Ключевые выводы

- Депозит — это финансовое соглашение, имеющее несколько определений.

- Одно определение депозита относится к случаю, когда часть средств используется в качестве обеспечения или обеспечения доставки товаров или услуг.

- Другой вид депозита включает перевод средств на хранение другой стороне, например банку.

Как работает депозит

Депозит имеет два разных значения. Один вид депозита предполагает перевод денежных средств на хранение другой стороне. Используя это определение, депозит относится к деньгам, которые инвестор переводит на сберегательный или текущий счет в банке или кредитном союзе.

При таком использовании депонированные деньги по-прежнему принадлежат физическому или юридическому лицу, которое внесло деньги, и это физическое или юридическое лицо может снять деньги в любое время, перевести их на счет другого лица или использовать деньги для покупки товаров.

Часто человек должен внести определенную сумму денег, чтобы открыть новый банковский счет, известный как минимальный депозит. Внесение денег на типичный текущий счет квалифицируется как транзакционный депозит, что означает, что средства немедленно становятся доступными и ликвидными, без каких-либо задержек.

Внесение денег на типичный текущий счет квалифицируется как транзакционный депозит, что означает, что средства немедленно становятся доступными и ликвидными, без каких-либо задержек.

Другое определение депозита относится к случаю, когда часть средств используется в качестве обеспечения или обеспечения доставки товара. Некоторые контракты требуют уплаты процентов до доставки в качестве добросовестного акта.Например, брокерские фирмы часто требуют от трейдеров внести первоначальный маржинальный депозит, чтобы заключить новый фьючерсный контракт.

Депозит может быть сделан физическими или юридическими лицами, например, корпорациями.

Особые соображения

Когда человек кладет деньги на банковский счет, он получает проценты. Это означает, что через определенные промежутки времени небольшой процент от общей суммы счета добавляется к сумме денег, уже находящейся на счете.В зависимости от банка или учреждения проценты могут начисляться по разным ставкам и с разной периодичностью.

Виды вкладов

Есть два типа вкладов: до востребования и срочные. Вклад до востребования — это обычный банковский и сберегательный счет. Вы можете снять деньги со счета до востребования в любое время.

Срочные вклады — это вклады с фиксированным сроком, по которым обычно выплачивается фиксированная процентная ставка, например депозитный сертификат (CD). Эти процентные счета предлагают более высокие ставки, чем сберегательные счета.Однако для срочных депозитных счетов требуется, чтобы деньги хранились на счете в течение определенного периода времени.

Пример депозита

Депозиты также требуются для многих крупных покупок, таких как недвижимость или автомобили, для которых продавцы требуют планы оплаты. Финансовые компании обычно устанавливают эти депозиты в размере определенного процента от полной цены покупки, а частные лица обычно называют такие депозиты первоначальными платежами.

В случае аренды залог называется гарантийным залогом. Функция залога заключается в покрытии любых расходов, связанных с любым потенциальным ущербом, нанесенным собственности или активам, сдаваемым в аренду, в течение периода аренды. Частичное или полное возмещение применяется после проверки собственности или актива в конце периода аренды.

Функция залога заключается в покрытии любых расходов, связанных с любым потенциальным ущербом, нанесенным собственности или активам, сдаваемым в аренду, в течение периода аренды. Частичное или полное возмещение применяется после проверки собственности или актива в конце периода аренды.

Прямой депозит — Сумма счета (ов) — Финансы и бухгалтерский учет

Заявление директивы

Эта директива устанавливает надлежащие методы добавления счетов для прямого депозита, которые могут иметь установленную сумму (так называемый «счет суммы»).Вы можете добавить две учетные записи суммы в дополнение к своей учетной записи баланса. Ваши деньги сначала поступят на ваш счет суммы, а остаток — на баланс вашего счета.

Возмещение командировочных расходов будет зачислено на ваш счет первой суммы (если у вас их несколько).

Обратите внимание, что если банк отклонит попытку ACH ввести счет суммы, Payroll Services удалит счет суммы и отправит остаток платежа на счет баланса в течение недели. Вы можете добавить учетную запись обратно с правильной банковской информацией.

Процедуры

- Войдите в myUFL, используя свое имя пользователя и пароль GatorLink

- Перейдите в Главное меню> Мое самообслуживание> Расчет заработной платы и компенсации> Прямой депозит

- Подтвердить личную информацию

Добавить счет

- Нажмите кнопку «Добавить учетную запись»

- На открывшемся экране (см. Ниже) введите следующую информацию:

- Маршрутный номер (см. Образец проверки)

- Номер учетной записи ( Повторите ввод номера учетной записи будет выделен серым цветом, пока вы не нажмете «Отправить» в конце)

- Выберите Тип счета (либо Проверка , либо Сбережения )

- Тип депозита должен быть « Сумма »

- Введите Сумма для депонирования

- Депозитное поручение должно быть «1», если у вас нет двух сумм счетов, тогда вам нужно будет выбрать, какой из них депонировать первым.

- Нажмите « Отправить» Обратите внимание: изменение происходит мгновенно; после нажатия кнопки «Отправить» ваша информация о прямом депозите обновляется (см. График расчета заработной платы, чтобы узнать, когда изменения повлияют на ваш прямой депозит)

- На неделе без зарплаты : изменения или дополнения необходимо ввести до 17:00 четверга (последний день платежного цикла), чтобы они вступили в силу в пятницу, в день выплаты зарплаты

- В течение недели дня выплаты жалованья : изменения, внесенные в течение недели дня выплаты жалованья, не вступят в силу до следующего дня выплаты жалованья

Удалить сумму счета

Щелкните значок корзины, если вы хотите удалить банковский счет «Сумма».

Сменить балансовый счет и счет суммы

- Щелкните значок корзины, чтобы удалить учетную запись «Сумма»

- Нажмите кнопку редактирования карандаша на экране «Баланс».

- Заменить маршрут и номер счета «Балансовый счет» маршрутизацией «Сумма счета» и номером счета

- Выберите тип счета (чековая или сберегательная)

- Тип депозита по умолчанию — «Баланс»

- Депозитное поручение по умолчанию будет «999»

- Нажмите «Отправить» и повторно введите номер счета

- Нажмите «Отправить». Обратите внимание: изменение происходит мгновенно; после нажатия кнопки «Отправить» ваша информация о прямом депозите обновляется (см. График расчета заработной платы, чтобы узнать, когда изменения повлияют на ваш прямой депозит)

- На неделе без зарплаты : изменения или дополнения необходимо ввести до 17:00 четверга (последний день платежного цикла), чтобы они вступили в силу в пятницу, в день выплаты зарплаты

- В течение недели дня выплаты жалованья : изменения, внесенные в течение недели дня выплаты жалованья, не вступят в силу до следующего дня выплаты жалованья

Определения

Сумма счета

Дополнительные банковские счета для внесения определенной суммы. Сумма должна быть введена в систему. Сумма счетов может быть удалена. Если созданы учетные записи Amount, эти суммы последовательно снимаются в порядке приоритета (1, затем 2, затем оставшаяся часть (если есть) вашего депозита поступает на ваш счет Balance).

Сумма должна быть введена в систему. Сумма счетов может быть удалена. Если созданы учетные записи Amount, эти суммы последовательно снимаются в порядке приоритета (1, затем 2, затем оставшаяся часть (если есть) вашего депозита поступает на ваш счет Balance).

Баланс счета

Это ваш основной счет, на котором хранятся ваши средства. Учетная запись баланса должна быть всегда, и хотя ее можно изменить, ее нельзя удалить.

Последняя редакция

31.01.2021: проверенные материалы

UF HR Simulation — Добавить счет суммы

UF HR Simulation — изменение информации о прямом депозите

UF HR Toolkit — Ваша зарплата

Заработная плата: (352) 392-1231

payroll-services @ ufl.edu

Справочная служба УФ: (352) 392-HELP

Остались вопросы?

Capital One

Мобильный депозит — это безопасный способ вносить чеки на свой смартфон в США. Это руководство поможет вам узнать, как использовать мобильный депозит, и ответит на часто задаваемые вопросы.

Готовы начать пользоваться мобильным депозитом? Посмотрите нашу демонстрацию или следуйте инструкциям ниже.

- Перейдите в приложение Capital One Mobile и выберите свою учетную запись.

- Щелкните «Депозит» рядом со значком камеры.

- Сфотографируйте лицевую и оборотную стороны вашего чека (пожалуйста, напишите «для мобильного депозита Capital One» и подпишите свое имя на обратной стороне чека, прежде чем делать снимок).

- Следуйте инструкциям по заполнению суммы депозита и, если хотите, памятки.

- Проведите пальцем по зеленой кнопке, чтобы завершить депозит.

Обязательно храните чек в надежном месте, пока не увидите полную сумму депозита, указанную в разделе «Прошлые / недавние транзакции » вашего счета.Как только вы это сделаете, не забудьте немедленно уничтожить чек, измельчив его или используя другой безопасный метод.

Мобильный депозит FAQ

Безопасен ли мобильный депозит?

Мы защищаем всю информацию, которую вы отправляете нам, с помощью технологии распознавания устройств и шифрования данных мобильного банкинга. В целях вашей безопасности мы никогда не храним ваши пароли, данные и изображения чеков на вашем мобильном устройстве.

В целях вашей безопасности мы никогда не храним ваши пароли, данные и изображения чеков на вашем мобильном устройстве.

Застрахованы ли мобильные депозиты FDIC?

Все мобильные депозиты, которые мы принимаем, застрахованы FDIC на ту же сумму, что и любой другой депозит на ваш счет.Для нас нет ничего важнее, чем хранить ваши деньги в безопасности. Все факты можно найти на http://www.capitalone.com/bank/fdic/.

Что мне нужно для использования мобильного депозита?

- Соответствующий критериям чековый, сберегательный или денежный счет Capital One с хорошей репутацией.

- Последняя версия приложения Capital One®. Скачать для iPhone или Android.

Могу ли я внести чек с помощью мобильного депозита?

Обычно мы принимаем личные, деловые и государственные чеки США.Есть некоторые исключения, поэтому ознакомьтесь с нашими Условиями и положениями, чтобы ознакомиться с полным списком.

Вот несколько примеров депозитов, которые мы не принимаем:

- Чеки, подлежащие оплате кому-либо, кроме вас и любых владельцев совместных счетов.

- Чеки старше шести месяцев, датированные ранее или не датированные.

- Чеки на счет «Наличные»

- Денежные переводы и дорожные чеки

- Иностранные чеки

Взимаются ли комиссии?

Нет, Мобильный депозит — это бесплатная услуга, которая позволяет вам вносить чеки на ваши соответствующие текущие счета, сберегательные счета и счета денежного рынка Capital One без посещения отделения или банкомата.

Есть ли лимит депозита для мобильного депозита?

Вы можете делать столько депозитов, сколько хотите, но есть дневные и ежемесячные ограничения на сумму в долларах, которую вы можете внести. Когда вы введете свой чек, приложение покажет вам максимальную сумму, которую вы можете внести. Если вам нужно внести сумму, превышающую установленный лимит, посетите один из наших отделений или банкоматов.

Как скоро я смогу использовать средства, внесенные на мой телефон?

Если ваш депозит был отправлен не позднее окончания рабочего дня (9:00 п.м. ET), ваши средства обычно доступны на следующий рабочий день. Иногда мы можем временно заблокировать ваши депонированные средства. Если мы это сделаем, мы сообщим вам, когда ожидать, что ваши средства будут доступны для вывода.

Что будет, если я сделаю ошибку?

Если сумма, которую вы вводите, отличается от суммы, указанной на чеке, мы автоматически скорректируем сумму, чтобы она соответствовала сумме, указанной на чеке. Ищите эту информацию в прошлых / недавних транзакциях вашего аккаунта.

Если вы положите чек не на тот счет, просто подождите, пока ваш депозит станет доступен.Затем вы можете перевести деньги на нужный счет.

Как я узнаю, что мое изображение депозита прошло?

Сообщение в приложении сообщит вам, что изображение вашего чека было успешно отправлено. Вы также увидите сумму депозита, указанную в списке предстоящих / недавних транзакций вашего аккаунта. Если вы сделаете депозит до 21:00 ET, ваш депозит появится в истории транзакций на следующий рабочий день. В противном случае он появится через два рабочих дня.

Почему мой депозит был отклонен?

Есть несколько причин, по которым нам может потребоваться, чтобы вы снова отправили свой депозит.Вот несколько примеров и способов их исправить.

- Мы не можем прочитать чек. Держите телефон плоско над чеком, убедитесь, что чек в фокусе и изображение не слишком маленькое.

- Углы чека срезаны. Попробуйте разгладить чек, чтобы убрать складки.

- Изображение слишком светлое или слишком темное. Попробуйте разместить его на темном неотражающем фоне в хорошо освещенном месте.

- Информация о чеке неясна.

- На чеке нет вашего подтверждения.

Мой смартфон работает нормально, поэтому я получаю сообщение об ошибке «Возникла проблема с подключением. Проверьте свою сеть и попробуйте еще раз, или посетите ближайший к вам филиал Capital One или банкомат, чтобы внести депозит »?

Проверьте свою сеть и попробуйте еще раз, или посетите ближайший к вам филиал Capital One или банкомат, чтобы внести депозит »?

Это может произойти, если на вашем смартфоне слабый Интернет или соединение для передачи данных. Повторите попытку через несколько минут и посмотрите, поможет ли это.

Все еще нужна помощь? Для получения дополнительной помощи позвоните нам по телефону 1-877-442-3764.

Банкоматы самообслуживания: доступность, ограничения и особенности

Вот пять советов по использованию банкоматов в зарубежных странах:

1.Проверьте сеть

Вы можете использовать свою дебетовую карту Bank of America или карту банкомата везде, где вы видите символ CIRRUS. Помимо CIRRUS, вы можете использовать банкоматы с символами Mastercard или Visa. Символ на лицевой стороне вашей карты укажет, является ли ваша карта Mastercard или Visa.

Найдите уровень Mastercard / CIRRUS ATM

Найдите уровень Visa ATM

2. Узнайте о типах взимаемых комиссий.

Плата за использование банкоматов небанковских организаций составляет 5 долларов США. Эта комиссия начисляется за каждый вывод, перевод или запрос баланса, выполняемый в банкомате небанковского банка Америки в другой стране.Кроме того, оператор банкомата может взимать плату за доступ при снятии наличных. Выписка по вашему депозитному счету будет отражать сумму снятия средств через банкомат в долларах США. Bank of America взимает комиссию за международную транзакцию в размере 3% от суммы в долларах США за все операции по снятию средств через банкоматы в иностранной валюте. Международные операторы банкоматов могут предложить выполнить конвертацию вашей валюты за вас, но они могут взимать более высокую комиссию за конвертацию. Чтобы гарантировать, что за конвертацию вашей валюты не взимается комиссия, превышающая указанную выше, вы можете отказаться от предложения оператора банкомата конвертировать сумму транзакции.Комиссия оценивается как отдельная комиссия за транзакцию на дату публикации вывода.

3. Подтвердите свой PIN-код перед поездкой.

Большинство международных операторов банкоматов поддерживают PIN-коды длиной до 12 цифр. Однако некоторые операторы банкоматов поддерживают только четырехзначные PIN-коды. Убедитесь, что ваш PIN-код не начинается с нуля. Обязательно знайте свой PIN-код по цифрам, так как в некоторых банкоматах за пределами США буквы на клавиатуре отсутствуют. При необходимости измените свой PIN-код перед поездкой в другую страну. Узнайте, как изменить свой PIN-код

4.Некоторые международные банкоматы имеют ограниченные функции.

Все международные операторы банкоматов предоставят вам доступ к снятию средств с вашего основного текущего счета, но некоторые могут не предлагать доступ к вашему сберегательному счету или возможность проводить переводы и запросы баланса. Некоторые международные банкоматы доступны только в рабочее время. Некоторые международные банкоматы могут не предлагать инструкции на английском языке.

5. Имейте запасной план.

Системы, используемые международными банками, могут иногда быть недоступны во время путешествия, поэтому есть вероятность, что вы не сможете использовать свою карту, когда вам нужно будет в банкомате или для совершения покупки.Помимо использования дебетовой карты или карты банкомата во время путешествия, подумайте также о том, чтобы взять с собой немного иностранной валюты. Подробнее о заказе иностранной валюты

FDIC: Часто задаваемые вопросы о страховании вкладов

Q: Что такое FDIC?

A: FDIC (Федеральная корпорация по страхованию вкладов) является независимым агентством

Правительство США, которое защищает вас от потери застрахованных вкладов, если

банк или сберегательная ассоциация, застрахованные FDIC, терпят неудачу.Страхование FDIC обеспечено полным

вера и кредит правительства Соединенных Штатов.

Q: Что такое страхование вкладов?

A: Страхование депозитов FDIC покрывает вкладчиков обанкротившегося депозитного учреждения, застрахованного FDIC, в соотношении доллар к доллару, основная сумма плюс любые начисленные или причитающиеся вкладчику проценты до даты дефолта в размере не менее 250 000 долларов. Например, если у человека есть CD-счет только на свое имя с основным балансом в 195000 долларов и 3000 долларов в виде начисленных процентов, будет застрахована полная сумма в 198000 долларов, поскольку основная сумма плюс проценты не превышают страховой лимит в 250000 долларов для счетов с одним владельцем.

Например, если у человека есть CD-счет только на свое имя с основным балансом в 195000 долларов и 3000 долларов в виде начисленных процентов, будет застрахована полная сумма в 198000 долларов, поскольку основная сумма плюс проценты не превышают страховой лимит в 250000 долларов для счетов с одним владельцем.

Q: Что происходит, когда банк терпит крах?

A: Хотя это маловероятно, банкротство банков все же происходит, и FDIC реагирует двумя способами. Во-первых, как страховщик вкладов банка, FDIC выплачивает страхование вкладчикам в пределах страхового лимита. Исторически сложилось так, что FDIC выплачивает страховку в течение нескольких дней после закрытия банка, обычно на следующий рабочий день, либо (1) предоставляя каждому вкладчику новый счет в другом застрахованном банке на сумму, равную застрахованному остатку на его счете в банк-банкротный банк, или (2) выписывая каждому вкладчику чек на застрахованный остаток его счета в банке-банкроте.

Некоторым депозитам, превышающим 250 000 долларов США и связанным с трастовыми документами или депозитами, установленными сторонним брокером, может потребоваться короткое время ожидания, чтобы их счета можно было проверить для определения суммы доступного им страхового покрытия вкладов. Затраченное время зависит от того, сколько времени потребуется вкладчику для предоставления дополнительной информации в FDIC, чтобы мы могли завершить страхование.

Во-вторых, как получатель обанкротившегося банка, FDIC берет на себя задачу продажи / сбора активов обанкротившегося банка и погашения его долгов, включая требования по депозитам, превышающим застрахованный лимит.Если у вкладчика есть незастрахованные средства, он быстро получает застрахованную часть своих средств, как описано выше. Однако они также могут взыскать некоторую часть своих незастрахованных средств (оставшуюся часть своих требований к обанкротившемуся банку) за счет доходов от продажи активов обанкротившегося банка. Продажа активов обанкротившегося банка может занять несколько лет. Однако по мере продажи активов вкладчики, у которых были незастрахованные средства, обычно получают периодические платежи (на пропорциональной основе «центов на доллар») по оставшейся части своего требования.

Однако по мере продажи активов вкладчики, у которых были незастрахованные средства, обычно получают периодические платежи (на пропорциональной основе «центов на доллар») по оставшейся части своего требования.

Q: Как я могу получить страховку депозита?

A: Вкладчикам не нужно подавать заявление на страхование FDIC. Покрытие осуществляется автоматически всякий раз, когда депозитный счет открывается в банке, застрахованном FDIC. Если вы хотите, чтобы ваши средства были застрахованы FDIC, просто убедитесь, что вы размещаете свои средства на депозитном счете в банке, застрахованном FDIC, и что ваш депозит не превышает страховой лимит для этой категории собственности.

Q: Как мне узнать, застрахован ли банк FDIC?

A: Чтобы определить, застрахован ли банк FDIC, вы можете спросить представителя банка, поищите знак FDIC в своем банке, позвоните в FDIC по телефону 877-275-3342 или воспользуйтесь инструментом FDIC BankFind.BankFind позволяет получить доступ к подробной информации обо всех учреждениях, застрахованных FDIC, в том числе о местонахождении филиалов, официальном адресе веб-сайта банка, текущем рабочем состоянии вашего банка и регулирующем органе, с которым можно связаться для получения дополнительной информации и помощи.

Покрытие

Q: На какой размер страхового покрытия вкладов я имею право?

A: Стандартная сумма страхования вкладов составляет 250 000 долларов на вкладчика, на один банк, застрахованный FDIC, на каждую категорию собственности.Для базового обзора страхового покрытия депозитов FDIC по категориям вы можете использовать инструмент «Категории счетов».

Брошюра «Ваши застрахованные вклады» также включает более подробную информацию и примеры страхования вкладов для различных категорий собственности. Вы также можете получить доступ к оценщику электронного страхования вкладов (EDIE) FDIC, чтобы получить подробную информацию о вашей конкретной ситуации.

Q: Каждый финансовый продукт в банке покрывается FDIC?

A: Нет, страховое покрытие депозитов FDIC зависит от того, является ли выбранный вами финансовый продукт депозитным продуктом.FDIC охватывает традиционные типы банковских депозитных счетов, включая текущие и сберегательные счета, депозитные счета денежного рынка (MMDA) и депозитные сертификаты (CD). Инвестиционные продукты, не являющиеся депозитами, такие как паевые инвестиционные фонды, аннуитеты, полисы страхования жизни, акции и облигации, не покрываются страхованием депозитов FDIC.

Для более полного списка финансовых продуктов, которые застрахованы FDIC, и финансовых продуктов, которые не застрахованы FDIC, посетите Счета, покрываемые FDIC

Q: Могу ли я получить страховое покрытие вкладов на сумму более 250 000 долларов в одном застрахованном FDIC?

банк?

A: Да.FDIC страхует вклады в соответствии с категорией собственности, в которой застрахованы средства, и в соответствии с названием счетов. Стандартный лимит страхового покрытия вкладов составляет 250 000 долларов на вкладчика, на банк, застрахованный Федеральной корпорацией страхования депозитов, на каждую категорию собственности. Депозиты, принадлежащие разным категориям собственности, страхуются отдельно на сумму не менее 250 000 долларов США, даже если они хранятся в одном и том же банке. Например, отзывный трастовый счет (включая живые трасты и неофициальные отзывные трасты, обычно называемые счетами с оплатой в случае смерти (POD)) с одним владельцем, называющим трех уникальных бенефициаров, может быть застрахован на сумму до 750 000 долларов.См. Подробную информацию в брошюре «Ваш застрахованный депозит».

Q: Могу ли я проверить, полностью ли покрыты мои счета?

A: Да, вы можете получить подробную информацию о вашем конкретном страховании вкладов, зайдя в систему оценки электронного страхования вкладов (EDIE) FDIC и введя информацию о своих счетах.

Добавить комментарий