Число финансовых пирамид в России достигло рекорда

В 2019 г. Центробанк обнаружил 237 финансовых пирамид, рассказал директор департамента противодействия нелегальной деятельности Валерий Лях. Это максимум за те пять лет, что ЦБ занимается их поиском. В 2018 г., к примеру, регулятор выявил 168 таких организаций.

Обнаружить больше пирамид удалось благодаря открытому в Хабаровске центру, специализирующемуся на их выявлении, пояснил Лях. Теперь ЦБ ищет пирамиды еще на этапе формирования, когда они только начинают предлагать продукты. В прошлом году регулятор обнаружил 80 проектов, которые только запустились, но деньги не привлекли, рассказал Лях. Он также отметил, что пирамид становится больше, но это организации меньшего масштаба, чем раньше, и, скорее всего, эта тенденция продолжится.

По наблюдениям регулятора, пирамиды, как правило, активизируются к концу года, чтобы привлечь бонусы и премии населения, а ко второму кварталу их деятельность идет на спад.

Чаще всего организации привлекают средства под видом инвестиций в криптовалюту, в том числе якобы от Facebook и Telegram, в строительные и сельскохозяйственные проекты, а также в акции компаний, которые должны, как они утверждают, вскоре разместиться на бирже.

88 таких пирамид носили форму ООО, 55 работали как интернет-проекты, 39 – под видом КПК, 21 – потребительских кооперативов, 34 работали в других формах.

Почти половина (43%) пирамид ведут деятельность из Великобритании, отметил Лях. В основном они привлекают деньги через сайты и социальные сети, но некоторые также открывают офисы для большей «солидности» и сбора наличных, отметил он.

Всего же ЦБ в прошлом году насчитал 2600 организаций с признаками нелегальной деятельности, в основном это нелегальные кредиторы. Регулятор обнаружил 1845 таких организаций (2293 годом ранее). «Физлица или индивидуальные предприниматели выдают деньги, а потом исчезают и долгое время не принимают выплаты, а потом сразу приходят в суд с требованием погашения больших сумм с процентами», – описал распространенную схему Лях.

ЦБ также выявил 210 нелегальных форекс-дилеров. По словам Ляха, такие компании обычно работают из иностранных юрисдикций, а клиентов привлекают через партнерские обучающие центры. «Получив деньги, мошенники исчезают, но на счетах продолжают рисовать цифры», – указал он. Часть таких форекс-дилеров под видом приложений для торговли также устанавливают на смартфоны программное обеспечение для фишинговых атак.

«Получив деньги, мошенники исчезают, но на счетах продолжают рисовать цифры», – указал он. Часть таких форекс-дилеров под видом приложений для торговли также устанавливают на смартфоны программное обеспечение для фишинговых атак.

Информацию о нелегальных финансовых организациях ЦБ передает в правоохранительные органы, а также в Центр мониторинга и реагирования на компьютерные атаки в кредитно-финансовой сфере («Финцерт»), чтобы тот скрыл их сайты. В прошлом году, по оценке Ляха, правоохранительные органы применили меры в отношении 3000 нелегальных организаций, включая случаи, выявленные ЦБ еще в 2018 г.

По данным Федерального общественно-государственного фонда по защите прав вкладчиков и акционеров, количество жалоб на финансовых мошенников в прошлом году выросло примерно на 15%. С одной стороны, мошенников становится больше, а их предложения разнообразнее, с другой – и сами граждане, в том числе и пенсионеры, с каждым годом все увереннее пользуются современными каналами связи и чаще обращаются за помощью, объясняет рост управляющий фондом Марат Сафиулин. Проблема в том, что хотя финансовая грамотность населения объективно растет, но это не всегда позволяет уберечься от попадания в финансовые пирамиды, сетует он: «Мошенники научились подстраиваться и предлагать «продукты» с учетом возросшей грамотности. Граждан учат взвешивать риски при выборе финансовых продуктов, – и мошенники обещают инвестиции с минимальным риском, более того, они часто сами обещают повышать финансовую грамотность и учить работе на рынке».

Проблема в том, что хотя финансовая грамотность населения объективно растет, но это не всегда позволяет уберечься от попадания в финансовые пирамиды, сетует он: «Мошенники научились подстраиваться и предлагать «продукты» с учетом возросшей грамотности. Граждан учат взвешивать риски при выборе финансовых продуктов, – и мошенники обещают инвестиции с минимальным риском, более того, они часто сами обещают повышать финансовую грамотность и учить работе на рынке».

Шансы вернуть деньги, по словам Сафиулина, у пострадавших небольшие. Пока правоохранительные органы откроют дело и привлекут к ответственности организаторов, те к этому моменту уже успевают спрятать деньги, говорит он. Но иногда удается вернуть часть средств через механизм банкротства (если компания была официально зарегистрирована), замечает управляющий. «Кроме того, в некоторых случаях срабатывают гражданские иски к людям, которым непосредственно передавались деньги, – тогда можно требовать вернуть неосновательное обогащение со ссылкой на ст. 1102 ГК РФ», – добавляет Сафиулин.

1102 ГК РФ», – добавляет Сафиулин.

Про финансовый пузырь и пирамиды. Есть ли разница? — Финансы на vc.ru

Не знаю как Вам, но мне VC напоминает побережье Калифорнии. Пляж, волны, а мы – серфингисты. Ловим инфоповоды, и скользим по гребням крупных событий. И в последнее время часто слышим: финансовый пузырь, пирамида, МММ в адрес как акций Теслы, так и бизнеса Макафи. А уж событие Reddit показало изнанку финансового мира. Но копнем глубже в разницу, между финансовой пирамидой и пузырем.

6769

просмотров

ВНИМАНИЕ!!!

Этот обзор посвящен аналитике двух процессов, которые не имеют реальной обеспеченной стоимости! Все наглядные примеры проведены с проектами или активами, которых уже НЕТ НА РЫНКЕ! Здесь НЕТ призывов инвестировать. Цель статьи – поделиться знаниями, узнать мнение читателя и обсудить одну из наиболее популярных «серых» тем финансового мира. Почему?

Цель статьи – поделиться знаниями, узнать мнение читателя и обсудить одну из наиболее популярных «серых» тем финансового мира. Почему?

Потому, что это просто интересно!

Чем финансовый пузырь заслужил повестку дня?

Жан Бодрийяр описывал современные риски в книге «Симулякр и симуляция». Кстати, эта книга легла в основу трилогии «Матрица». Одна из идей книги в том, что сегодня можно создать симуляцию, которая будет неотличима от реальности. Чем и пользуются пирамиды с пузырями. Но сначала поговорим о мемах.

Генетика и финансовый пузырь. Как мемы поглощают деньги

Как мемы поглощают деньги

Ричард Докинз, известен большинству своими трудами по эволюции. Также, он описал принцип мемов, дав им объяснение с точки зрения выживаемости. Его концепция гласит о том, что мем – это идея. Которая сама себя поддерживает, и быстро захватывает новых и новых особей, чтобы распространиться через них. Знакомо, правда?

- Финансовый пузырь, как и пирамида, работают по такому же принципу;

- Идея о сверхбыстрой прибыли захватывает умы, паразитируя на чувстве быстрой наживы;

- Получая прибыль, человек испытывает огромную радость. И делится этим чувством с окружающими. Кстати, эта концепция избыточно описана в книге Пелевина «Поколение П», в частности в рамках «орального и анального Вау-факторов»;

- Демонстрируя легкость и простоту получаемых средств, человек фактически продает идею о легкой прибыли своему окружению, и цикл повторяется снова.

При чем здесь генетика, спросите Вы? Основа всей живой материи – плодиться и размножаться. В эволюционной гонке побеждает тот, кто создает больше копий своей ДНК. И это свойство присуще не только живым организмам, но и продуктам информационного и финансового секторов.

Хайп по Элвину Тоффлеру

Элвин Тоффлер достаточно много написал про будущее, которое ждет нас всех. Рассмотрим одну из концепций, которая известна миру как «хайп». Ведь, как ни странно, мы сталкиваемся с хайпами чаще, чем это может показаться невооруженным глазом. Так что же такое хайп?

- Хайпы рождаются в мире тесных социальных коммуникаций.

Им способствуют СМИ, телевиденье и интернет. Можно сказать, что все эти каналы информации – идеальная среда для хайпов;

Им способствуют СМИ, телевиденье и интернет. Можно сказать, что все эти каналы информации – идеальная среда для хайпов; - Хайпы очень быстро набирают пиковую социальную популярность. Примеры? МММ, Гангнам Стайл, Харлем Шейк, история про Шурыгину. А из недавнего: протесты в США, рост биткоина, финансовый инцидент Реддит;

- При этом, то как быстро хайпы набирают свою популярность, также быстро они растворяются в небытие.

При чем же здесь хайп в финансовом мире? А все достаточно просто. Принцип пузыря или пирамиды живет именно по таким же законам. Рынок быстро раздувается, набирает популярность благодаря репликации идеи, и тут же стремительно рушится в бездну. И в этом всем заложен механизм, описанный еще в середине прошлого века.

Чем отличается финансовый пузырь от пирамиды?

Итак, попробуем теперь разобраться в различиях между этими двумя явлениями. С какой целью? Понять процессы и воспользоваться ими. Как именно? Ну, для кого-то только избежать этого – уже спасения. А для тех, кто хочет попробовать заработать на высоко рискованном рынке – чуть глубже изучить эту тему.

Финансовый пузырь на перепродаже актива

Итак, финансовый пузырь. В его основе, как и основе пирамиды, лежит человеческий фактор. Самый яркий пример пузыря показан в фильме «Игра на понижение». Из-за того, что каждый человек жил на кредиты, а система снижала планку контроля, приобретаемая в долг недвижимость ничем не подкреплялась. В итоге, когда начался отток средств, это ударило по всей экономической системе. А что было в основе всего этого? Комплекс факторов, которые подстегивали людей принимать ошибочные решения:

Самый яркий пример пузыря показан в фильме «Игра на понижение». Из-за того, что каждый человек жил на кредиты, а система снижала планку контроля, приобретаемая в долг недвижимость ничем не подкреплялась. В итоге, когда начался отток средств, это ударило по всей экономической системе. А что было в основе всего этого? Комплекс факторов, которые подстегивали людей принимать ошибочные решения:

- Резкий взлет и последующая депрессия в секторе недвижимости;

- Спекуляции, которые поддерживались домовладельцами;

- Ипотека с высоким риском и нарушение норм кредитования;

- Использование заемных средств как метод мошенничества на рынке ипотечных кредитов;

- Политика центральных банков;

- Увеличение заемных средств для выдачи кредитов, с одновременным дефицитом платежного баланса в США.

Что мы видим в итоге. Создается система государственного масштаба, в которой существуют изъяны. Люди, в силу своей жадности находят эти изъяны, и превращают их в активы. Активы продаются, как инструмент «обмана системы». Соответственно их стоимость растет, а стоимость системы падает. Но исключительная вера в стабильность системы позволяет продавать активы все дальше и больше!

Это напоминает игру в горячую картошку. Вам нужно успеть согреться, пока в руках опасный актив, а потом продать его еще дороже! За счет постоянной скупки-продажи актив набирает ценность. И в один момент покупателя нет! И тогда стоимость актива стремится к нулю.

Финансовый пузырь больше обусловлен комплексом условий. Без какой-либо привязки к конкретным людям, кроме как к участникам сделки. Чего не скажешь про пирамиды!

Без какой-либо привязки к конкретным людям, кроме как к участникам сделки. Чего не скажешь про пирамиды!

Принцип пирамид

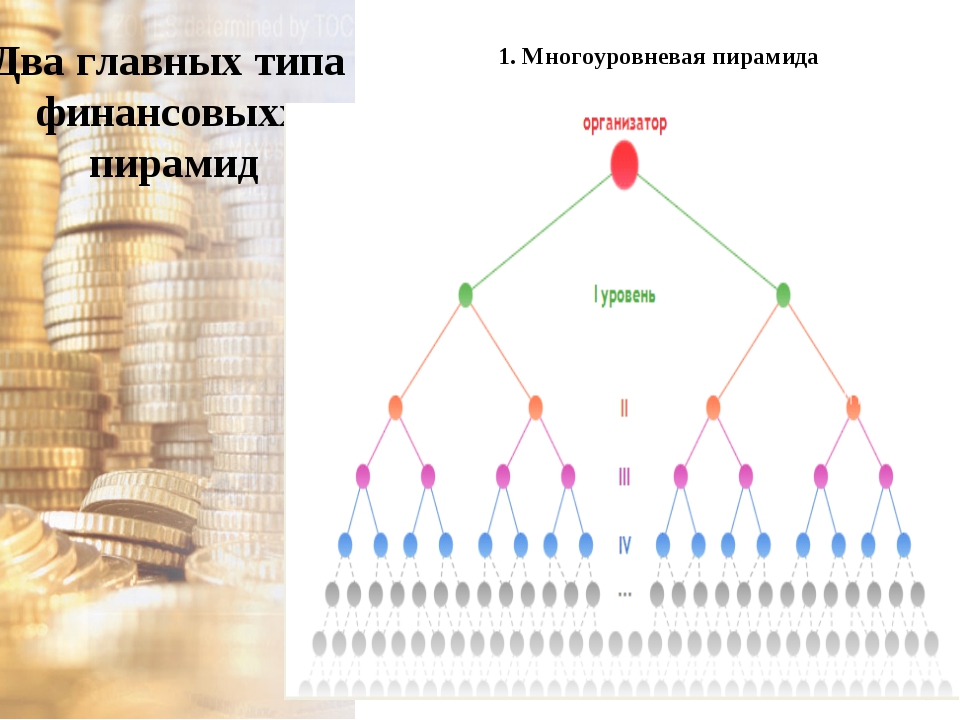

Кажется, что финансовый пузырь абсолютно ничем не отличается от пирамиды. Пирамида использует все те же страсти, систему наград и обещание легкой прибыли. Вот только разница в том, что пирамиды всегда делают ставку на награду за привлечение. Инструмент репликации нигде не силен как именно в пирамиде! И вот как он работает:

- Каждая пирамида использует принципы сетевого маркетинга. Каждый участник становится не просто покупателем актива (как это реализовано в финансовом пузыре), о нет! Каждый человек превращается в инкубатор, для создания таких же переносчиков идеи, как и он сам!

- Для этого пирамиды используют принципы партнерских начислений.

Пригласи друга, и получи от 5 до 20% от суммы его покупки! Почему именно столько? Возможно, я выпущу материал, в котором разберу технические стороны пирамиды. Но об этом позже…

Пригласи друга, и получи от 5 до 20% от суммы его покупки! Почему именно столько? Возможно, я выпущу материал, в котором разберу технические стороны пирамиды. Но об этом позже… - В своей сути, те деньги, которые компании обычно тратят на рекламу, в пирамиде используются для поощрения принципов «кухонного радио». Эффективно ли это?

- Привлекая крупного инвестора есть возможность самим пригласителям инвестировать в построение своей структуры. Покупать рекламу, нанимать актеров, монтировать ролики и т.д.

Пирамида – это когда ты приводишь людей, и чем больше людей приводишь, тем выше награда. Финансовый пузырь – это когда ты продаешь какой угодно актив, но всегда чуть дороже. Таким образом, чем больше продаж – тем больше средств!

Финансовый пузырь или пирамида? Разбор наглядных примеров

Итак, ниже я приведу два набора проектов. Каждый из них уже бросал людей на деньги. Все эти проекты потерпели репутационные риски и не стоят НИ КОПЕЙКИ. Даже если они перезапускались, то первые инвесторы все равно оставались без денег! НЕ ИНВЕСТИРУЙТЕ! НЕ ПРИГЛАШАЙТЕ! Эта информация дана только для сравнительного анализа. Итак, поехали!

Каждый из них уже бросал людей на деньги. Все эти проекты потерпели репутационные риски и не стоят НИ КОПЕЙКИ. Даже если они перезапускались, то первые инвесторы все равно оставались без денег! НЕ ИНВЕСТИРУЙТЕ! НЕ ПРИГЛАШАЙТЕ! Эта информация дана только для сравнительного анализа. Итак, поехали!

Примеры про финансовый пузырь

Проще всего сейчас спекулировать криптовалютой. Надуть финансовый пузырь на необеспеченным ничем алгоритме – проще, чем кажется. Красивый сайт, более-менее правдоподобный white-paper и купленная лицензия о регистрации компании где-то в Австралии. Что будет в итоге, смотрите ниже:

- Crystalcoin.

Идея актива была в том, что стоимость этого токена обеспечивается торговлей каких-то «аналитиков» на бирже. При этом торгуют они так мастерски, что создают прибыль в 1% в день! Спрашивается, почему они не возьмут кредит? В итоге, токен был выпущен, стоимость его стабильно росла. А потом проект закрылся. Токены обесценились, а деньги… Денег нет;

Идея актива была в том, что стоимость этого токена обеспечивается торговлей каких-то «аналитиков» на бирже. При этом торгуют они так мастерски, что создают прибыль в 1% в день! Спрашивается, почему они не возьмут кредит? В итоге, токен был выпущен, стоимость его стабильно росла. А потом проект закрылся. Токены обесценились, а деньги… Денег нет; - VGS-Holding. Очередной токен, прибыль которого якобы обеспечивали инвестиции в онлайн казино. Люди дают деньги администрации, в обмен на токены. Администрация тратит деньги на создание интернет-казино. Казино приносят деньги, которые подкрепляют ценность токенов. А что в итоге? Проект изначально имитировал бурный спрос. Сайт «зависал» от наплыва людей. Постоянно писалось о перегрузке серверов и наплыве денег на счета. А потом проект закрылся. А токен… обесценился;

- USD Trust. Еще один токен, ценность которого определялась наличием торгов на бирже. Мол, пока люди торгуют на определенной бирже, биржа берет комиссию с каждой сделки.

Именно оттуда и берется прибыль при любом рынке. Но в определенный момент, Вы уже знаете, да? Биржа закрылась. А токен – канул в Лету.

Именно оттуда и берется прибыль при любом рынке. Но в определенный момент, Вы уже знаете, да? Биржа закрылась. А токен – канул в Лету.

Каждый финансовый пузырь предлагает некий актив. Стоимость актива, по какой-то причине растет. Боитесь рисковать? Покупайте на минимальную сумму. И как только покупка сделана – остановиться уже невозможно.

Примеры про пирамиду

Итак, основной принцип пирамиды – привлекай или проиграешь. Да, лично Ваши средства можно тоже вложить, и надеяться, что их стоимость в теории окупится… Но практика показывает жестокий и простой пример:

- Avitex.

Классическая пирамида по лекалам Мавроди. Есть акции, и они всегда растут на 1 доллар в день. А за приглашение людей Вы получаете от 5 до 20% от суммы их покупок. Реферальная система 10 уровней, множество партнеров, награды за продвижение. И вот Вашему вниманию классическая пираМММида! Да, она уже закрылась;

Классическая пирамида по лекалам Мавроди. Есть акции, и они всегда растут на 1 доллар в день. А за приглашение людей Вы получаете от 5 до 20% от суммы их покупок. Реферальная система 10 уровней, множество партнеров, награды за продвижение. И вот Вашему вниманию классическая пираМММида! Да, она уже закрылась; - V7help. Кассы взаимопомощи – это то же самое название, что и пирамида. Идея в том, что сперва платишь ты, а потом все участники системы платят тебе. Просто, прозрачно, справедливо? Ну, здесь очевидная схема выплат предыдущим за счет последующих. Проект прожил 2 месяца и закрылся. Ничего нового;

- Суперкопилка! Те же принципы взаимной помощи. Ты даешь деньги другим, чтобы другие давали деньги тебе. В этом проекте заложена хитровыдуманная формула. Нужно постоянно делать закольцовки, подливать деньги, приглашать других «финансистов». Реально ли выйти из каббалы? Ну, разве что, с её закрытием. Полным и абсолютным!

Как видите, именно социальная значимость и постоянное привлечение создают приток новых средств. Разве что, забыл уточнить, в пирамидах всегда остается низким стартовый заход. То есть в них вкладывают от 10 долларов. А финансовый пузырь пожирает все большую сумму. Если старт идет от 10 долларов, то сумма вырастает до 20, 40, 80 и дальше. И всегда по экспоненте!

Разве что, забыл уточнить, в пирамидах всегда остается низким стартовый заход. То есть в них вкладывают от 10 долларов. А финансовый пузырь пожирает все большую сумму. Если старт идет от 10 долларов, то сумма вырастает до 20, 40, 80 и дальше. И всегда по экспоненте!

Имеет ли смысл играть в игру?

Возможно, когда-нибудь, я подготовлю материал о тех, кто зарабатывают на пирамидах и пузырях. Это 4 категории людей. А вообще, я только начинаю рассказывать про эту тематику, поэтому буду рад любой обратной связи. Буду крайне признателен за Ваши комментарии. Также приглашают на канал в Телеграмме. Там я буду публиковать небольшие заметки про разные проекты, которые как ушли в историю, так и переживают пик развития.

И помните: лучший способ приумножить деньги – это сохранить их! Надеюсь, до новых встреч!

как не стать жертвой обмана

В 2019 году МВД России завело 161 уголовное дело против создателей финансовых пирамид, на 12,3% больше, чем в прошлом году. Почему этот вид мошенничества процветает и как, пытаясь стать богатым, не оказаться обманутым?

Почему этот вид мошенничества процветает и как, пытаясь стать богатым, не оказаться обманутым?

Суть пирамиды: обречен ли участник потерять деньги?

Пирамид не становится меньше, вопреки усилиям правоохранителей, просветительской активности прессы и программе Минфина по повышению финансовой грамотности населения. В 2018 году 77 тысяч человек были признаны потерпевшими по делам о финансовых пирамидах. ЦБ сообщил, что в 2019 году выявил 237 финансовых пирамид, в 1,5 раза больше, чем годом ранее.

Финансовая пирамида — псевдоинвестиционная компания, вкладчики которой получают прибыль только из вложений следующих участников. Компания на самом деле не ведет инвестиционную деятельность, ее основатели не ставят своей целью приумножение средств вкладчиков и в определенный момент исчезают с деньгами — обычно, когда поток новых инвесторов оскудевает.

Но на первом этапе пирамида производит выплаты. Это нужно, чтобы создать впечатление надежности компании и выгодности «инвестиций».

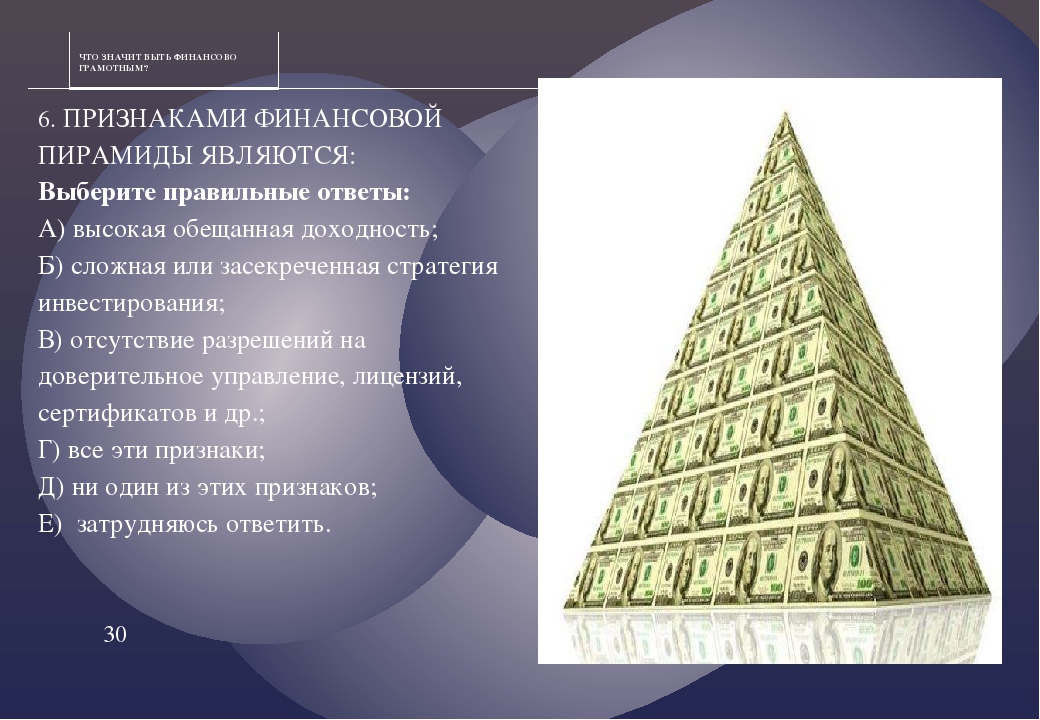

Главный признак пирамиды: слишком высокая доходность

На сайте российского Центробанка приведен список признаков, которые могут характеризовать финансовую пирамиду. «Но наличие этих признаков не является достаточным основанием для однозначного (безошибочного) вывода об отнесении той или иной организации к финансовой пирамиде», уточняют в ЦБ.

Эти признаки являются для регуляторов и правоохранителей поводом провести проверку компании. А для потенциального инвестора — насторожиться.

Главный признак — это «обещание высокой доходности, в несколько раз превышающей рыночный уровень». Без этого не обходится почти ни одна пирамида. С другой стороны, на рынке существуют и легальные инструменты с высокой доходностью — при этом с высокими рисками.

Но создатели пирамид чаще всего не стесняются обещать и вовсе фантастические прибыли, выходя за 100—200 процентов. Обычно это достаточно надежный признак.

Назойливость и гарантии

Еще два частых признака потенциальной пирамиды: гарантирование доходности, что вообще запрещено законодательством, и агрессивный маркетинг — яркая реклама с «мотивирующими» лозунгами и крупно написанными процентами, которая нацелена на эмоции, а не на разум. Если рекламный ролик в одночасье объяснил вам, как стать богатым, велика вероятность, что вы столкнулись с хорошей рекламой плохой инвестиции.

Приведи друга

Возможно, вы имеете дело с пирамидой, если требуется привлекать в «схему обогащения» новых участников.

В типологии пирамид обычно выделяют классическую пирамиду как одну из разновидностей Ponzi-схемы (по имени автора первой такой схемы в 1919 году, Charles Ponzi). В первом случае от участников требуется не только принести деньги, но и привлекать новых участников — от этого зависит доход. В широком смысле в Ponzi-схеме будущим обманутым вкладчикам достаточно вложить деньги и надеяться на прибыль. Новых клиентов будут приводить организаторы — за счет вышеупомянутого агрессивного маркетинга.

Партнерские и реферальные программы, в которых люди получают вознаграждение за привлечение новых участников, есть и в «здоровых» бизнес-схемах. Важный маркер пирамиды — слишком большие партнерские отчисления. Выплачивая большие «партнерские», компания тем самым уменьшает сумму, которую можно было бы инвестировать.

Предъявите документы!

Важная группа признаков пирамиды связана с документами и отчетностью компании:

- У нее нет лицензии на осуществление деятельности на финансовом рынке.

- О ней нет сведений в реестрах Банка России.

- Нет внятного определения основной деятельности и доступной информации о финансовом состоянии.

- Нет собственных активов, есть только средства, внесенные вкладчиками.

- Компания не ведет никакой бизнес, который приносил бы прибыль ей самой и ее вкладчикам.

Чтобы разобраться с этими пунктами, проверьте компанию в базе информации о юридических лицах, например на Rusprofile. Кто ее учредители и директор? Какие еще за ними числятся компании, и что с этими компаниями происходит (банкротятся, судятся, ликвидируются? Почему?) Каков размер уставного капитала?

Проанализируйте, насколько информация о юрлице соответствует заявлениям в рекламных материалах. Например, есть ли у нее тот опыт на рынке, который она себе приписывает.

Наконец, компания должна заключить с инвестором договор на брокерские услуги или доверительное управление активами, а для этого у нее должна быть лицензия Банка России.

Полезные способы выявления разных типов пирамид есть в рекомендациях экспертов Волго-Вятского ГУ Банка России.

Вместо самостоятельного анализа (а лучше — вместе с ним) можно попросить посмотреть материалы о компании опытного инвестора или юриста.

Почему люди несут деньги в пирамиды

Зачастую человек приходит в пирамиду, когда рациональное мышление отступает перед эмоциями: желание заработать и вера в то, что можно стать богатым, просто вложив деньги, побеждают осторожность и способность проанализировать опасные сигналы.

Но даже люди, знающие о том, как устроены финансовые пирамиды, иногда участвуют в них, рассчитывая вовремя выйти и успеть остаться в плюсе. Чаще же всего в финансовые пирамиды люди несут не «лишние» деньги, а «последние» в расчете быстро поправить материальное состояние.

Защищает ли нас государство? Что делать жертвам финансовых пирамид

В России организаторов пирамид, которых удалось найти, судят по двум статьям: ст. 159 УК РФ «Мошенничество» и ст. 172.2 «Организация деятельности по привлечению денежных средств и (или) иного имущества». Причем вторая статья появилась в уголовном кодексе «благодаря» создателю МММ Сергею Мавроди.

Если вы считаете, что ваши деньги в пирамиде, но она еще не закрылась, попробуйте вернуть средства. Пригрозите жалобой в полицию.

Российский Центробанк в своем журнале «Финансовая культура» предлагает алгоритм действий, включающий претензию в адрес компании, сбор информации, обращение в прокуратуру и гражданский иск. Кроме того, нужно подать жалобу на сайте Центробанка и обратиться в организации, защищающие интересы вкладчиков:

- Проект «За права заемщиков».

- Союз защиты прав потребителей финансовых услуг (ФинПотребСоюз).

- Конфедерация обществ потребителей (КонфОП).

Современный рынок инвестиционных инструментов предлагает так много возможностей для инвестирования, что не стоит связываться с компанией, если есть хоть малейшие подозрения в ее чистоплотности.

Финансовые пирамиды и ставки на спорт. Рассказываем, как мошенники выманивают у людей деньги

Стыд, чувство вины, страх. Это те эмоции, на которые давят мошенники, когда пытаются выманить деньги. В 2019 году только с карточек украинцев мошенники сняли 360 миллионов гривен. Существуют десятки способов обмана: через соцсети, ювелирные магазины и даже сайты поиска работы. Заборона рассказывает о разных методах, а также о том, почему люди готовы поверить любому СМС.

Финансовые пирамиды

Самая известная финансовая пирамида в мире — это инвестиционный фонд США Madoff Investment Securities. Он существовал с 1990 по 2008 годы и выплачивал вкладчикам высокие дивиденды за счет средств, которые поступали от новых вкладчиков. В 2009 году его основателя Мэдоффа приговорили к 150 годам лишения свободы. Из-за финансовой пирамиды пострадали, по разным оценкам, от одного до трех миллионов человек. Подобная финансовая пирамида была и на постсоветском пространстве — это «МММ» Сергея Мавроди. Он продавал акции, цена на которые регулярно росла, а стоимость устанавливал сам Мавроди. Пирамида развалились, Мавроди арестовали за неуплату налогов, а от мошеннической схемы пострадали от 10 до 15 миллионов человек.

Фото: их открытых источников

Сегодня в Украине есть собственная финансовая пирамида — B2B Jewelry, которая распространились на Россию и Казахстан. Она работает под прикрытием сети ювелирных магазинов с системой кэшбека. Схема такова: человек покупает в магазине украшение и за год якобы получает 104% кэшбека, оставляя украшение себе. Кроме того, в B2B Jewelry есть система реферальных бонусов. Если человек приводит нового клиента к компании, то получает от 8 % до 19 % кэшбека с его вложений. Основатели разработали и «лестницу успеха» с различными рангами: от новичка и менеджера до золотого директора. С новым рангом обещают большие доходы.

Фото: LIGA.net

Основной источник прибыли пирамиды — так называемые сертификаты, за которые якобы дают бонусы — 416 % годовых частями еженедельно. То есть, человеку, который купил сертификат на тысячу гривен, обещают 4160 бонусных. Правда, никакой гарантии, что вкладчик получит свои деньги, нет. Чтобы приобрести так называемый сертификат, достаточно предоставить свой телефон и номер банковской карты, на которую будут поступать проценты. Паспорт не нужен, никакой сделки не заключают, а сам сертификат — это лишь бумажка с подписью кассира. Компании, которой люди отдают деньги, по факту не существует — ее нет в реестре Министерства юстиции.

27 августа СБУ заявила, что деятельность B2B Jewelry заблокировали. По данным правоохранителей, вложились в пирамиду более 600 000 человек, а ее организаторы заработали четверть миллиона долларов. Организаторов подозревают в мошенничестве, а следствие еще идет.

Фото: ssu.gov.ua

Рано или поздно все финансовые пирамиды разваливаются. В определенный момент вкладчик просто не может собрать достаточно денег от новых инвесторов, чтобы заплатить предыдущим. Невозможно постоянно приводить новых участников пирамиды. Если один должен привести шестерых, каждый из этих шестерых должен привести еще по шесть новичков. Уже на 13 уровне в пирамиду надо будет привлечь 13 миллиардов людей, чтобы обеспечить выплаты. А это — больше, чем все население Земли.

«Письма счастья» от мессенджеров

«В честь дня рождения Viber дарит деньги. Пройдите опрос и получите подарок» — это приблизительная формулировка еще одного вида мошенничества, которое проворачивают в месенеджерах или от имени брендовых магазинов. Мошенники просят человека пройти опрос о том, каким мессенджером и как часто он пользуется. В процессе появляется сообщение о выигрыше — чтобы его получить, нужно перейти по ссылке и ввести данные своей карты. Система имитирует работу — якобы обрабатывает перевод денег, однако в итоге пишет, что провести платеж невозможно. Причина — нужно оплатить конвертацию. Эта сумма обычно небольшая — сто-двести гривен. Человек переводит деньги и никакого выигрыша не получает.

Фото: их открытых источников

Прогнозы от капперов

Каппер — это человек, который разбирается в ставках на спорт, анализирует команды и может советовать, на кого ставить деньги. Иногда букмекерские компании предлагают сотрудничество блогеру с большой аудиторией — он должен делать вид, что является каппером. Такой блогер в своем телеграмм-канале публикует скриншоты со ставками, которые якобы сыграли, и хвастается заработком. На самом деле он может не делать никаких ставок, и просто подделать этот снимок. Так блогер показывает, что он успешный игрок и разбирается в ставках. Он призывает всех переходить по ссылке-приглашению и делать ставку на ту команду, которую укажет. За каждую ставку, которая не сыграла, блогер-каппер получает процент. То есть ему выгодно, чтобы пользователи проигрывали, ведь именно на этом псевдокаппер зарабатывает.

Телефонные мошенники

Злоумышленники звонят и представляются работниками банка. Аргументируя техническим сбоем, потребностью обновить персональные данные, подозрительной активностью по карте или чем-то другим, они выманивают реквизиты банковской карты и ПИН-код.

Фото: Unsplash

«Ваш родственник попал в беду» — еще один способ телефонного мошенничества. Злоумышленники обычно звонят от имени полицейского и говорят, что кто-то из близких друзей или родственников попал в ДТП, его похитили и тому подобное. Для спасения, говорят они, надо немедленно перевести определенную сумму денег на карту или отдать их лично. Обычно мошенники звонят утром или вечером, когда человек еще не «включился» в привычный распорядок дня, только проснулся или готовится лечь спать. Жертвами часто становятся пожилые люди. Например, в этом году 82-летний дедушка отдал злоумышленнику сто тысяч гривен, чтобы спасти своего сына, который якобы попал в аварию.

Вакансия, за которую надо платить

Мошенники размещают фейковую вакансию на сайтах по поиску работы. После собеседования говорят, что нужно оплатить учебные материалы, без которых начать работу невозможно. Например, видео инструкции, как создать рабочее письмо. Или же просят прислать фото с паспортом в руках и идентификационный код — якобы для того, чтобы подтвердить личность и официально оформить на должность. На самом деле по этим данным можно взять кредит на чужое имя. Ранее Заборона писала о том, как это происходит и почему вероятнее всего по кредиту придется платить, даже если его взяли не вы.

Фото: happymonday.ua

Кроме того, в объявления мошенники могут добавлять платные номера. Они начинаются с кодов 090 или 070, а тариф может достигать 100 гривен за минуту. В фальшивых вакансиях обычно завышена зарплата и размытые обязанности, практически нет контактной информации и ссылки на сайт компании.

Кредитные истории

Мошенники присылают СМС с требованием срочно погасить задолженность по кредиту. В сообщении указывается номер, по которому можно узнать детали. Такой номер может быть платным, как в предыдущем случае. Обычно таким образом мошенники пытаются выманить данные карты: номер, CVV, ПИН-код, чтобы потом снять все деньги.

Фейковое «Избранное» в телеграмме

Злоумышленники подписывают свой аккаунт как Saved Messages или «Избранное», пишут человеку и сразу удаляют сообщение. Благодаря этому в списке чатов остается их аккаунт. Если человек хранит в подобной ветке свои фото, заметки или пароли к карточкам, то может случайно прислать личные данные мошенникам. Сейчас Телеграмм блокирует подобные аккаунты, однако успевает не всегда.

Почему люди становятся жертвами мошенников

Жертвами мошенников становятся азартные люди, те, кто находятся в затруднительном финансовом положении, а также те, кто не уверен в себе и не имеет четкого видения будущего, говорит гештальт-терапевтка Оксана Сидун. Злоумышленники рассчитывают, что человек будет испытывать чувство страха или вины.

«Мошенники всегда подготовлены, знают, что говорить. Однако жертву они застают врасплох. Когда человек слышит что-то вроде «ваш ребенок попал в аварию», начинает думать: «А вдруг это правда? Если я сейчас ничего не сделаю, потом буду жалеть». А поскольку ситуация якобы срочная и действовать надо немедленно, времени на долгие раздумья не остается, и человек действует необдуманно», — объясняет психотерапевтка.

Финансовые пирамиды, по словам Сидун, дают ощущение стабильности. Кроме того, срабатывает эффект толпы, подключается чувство стыда. «Человек думает, что все вокруг успешные, а он нет, остальные понимают, как заработать, а он нет, поэтому старается пародировать участников пирамиды и действовать, как все. Это похоже на сказку о голом короле. Когда кто-то кричит в толпе, что у короля красивый костюм, очень стыдно признаться, что вы его не видите», — говорит специалистка.

А вот в случае с деньгами, которые кто-то просто приумножит, срабатывает надежда на чудо, ожидание, что однажды повезет. Поскольку в таких случаях люди по большей части не теряют много денег, они не жалуются полиции, ведь понимают, что вряд ли смогут вернуть средства, а вот сил и времени потратят достаточно.

«Чтобы не попасть в такую ситуацию, не следует держать много денег, которые можно легко и быстро снять. А если вы все-таки попали на крючок злоумышленников, попробуйте принять ситуацию, понять, что это новый опыт и больше вы на такие провокации не поведетесь. И порадуйтесь, что отделались лишь потерей денег», — добавляет Оксана Сидун.

Семь отличий между сетевым маркетингом и финансовой пирамидой

За 8 месяцев прошлого года сотрудники МВД Казахстана завели 14 уголовных дел по статье «Создание и руководство

финансовой (инвестиционной) пирамидой», в 2018 году – 103, 2017 году – 63. За эти

годы мошенникам удалось выманить у доверчивых граждан свыше 8,3 млрд тенге.

Печальную известность в последние

месяцы получила пирамида «Котел», или

«Черная касса». Она маскировалась под онлайн-игру и распространялась через

мессенджеры и соцсети. Также мошенники могут позиционировать свою

«фирму» как учебные курсы, банковскую структуру, обещающую большой процент по

вкладам, или компанию сетевого маркетинга.

Последний вариант преступники используют особенно часто,

потому что, во-первых, отрасль сетевого маркетинга и прямых продаж сегодня

преуспевает. По данным Всемирной федерации ассоциации прямых продаж, в США

отрасль создала рабочие места, провела научные исследования, привлекла

инвестиции и принесла в государственную казну 716 млн долларов налогов (488 млн

прямых, 228 млн косвенных). Во-вторых, модель сетевого маркетинга считают передовой

многие видные эксперты.

В Казахстане к компаниям сетевого маркетинга и прямых продаж

многие проявляют повышенный интерес в поисках дополнительного или основного

источника дохода. Разницу между ними и финансовыми пирамидами знают не все. Вот

семь основных отличий порядочных компаний сетевого маркетинга:

1. Не обещают «золотые горы»

С самого начала большинство компаний прямых продаж сулят вам

результаты и финансовую свободу только в том случае, если вы усердно работаете

и прилагаете все усилия для достижения успеха. Любая компания, которая обещает

вам легкий способ быстро разбогатеть, вероятно, является мошенником.

По мнению аналитика Армана

Бейсембаева сетевые компании, в отличие от финансовых пирамид, имеют четкую,

прозрачную бизнес-модель.

«То есть человеку, который

вложил в сетевую структуру, взамен предоставляется товар. Он представляет, что будет зарабатывать определенный процент с объема продаж продукции. Этот процент

оговаривается. За этим заработком стоит большая работа, это не легкие деньги.

Так, партнер сетевой организации четко понимает свою задачу», — поясняет он.

У финансовых пирамид нет

прозрачной и понятной бизнес-модели, подчеркивает собеседник. «Они могут

обещать своим клиентам баснословный заработок под 200-300% в месяц и при этом

не объясняют, как он формируется. Или объясняют, но эта модель выглядит

сомнительной. Финансовые пирамиды не предоставляют взамен денег какой-то товар,

их цель – собрать как можно больше средств от доверчивых граждан. И обычно

задача клиентов финансовых пирамид заключается в том, чтобы они привели и

«подключили» к сети как можно больше человек, вложили больше средств. Мошенники

берут средства с граждан и обещают, что через 1-2 месяца они получит высокие

проценты. Так, человеку не требуется работать, чтобы зарабатывать», —

отмечает аналитик.

Он приводит конкретный

пример. «У нас в Казахстане действовала финансовая пирамида. Ее работа

заключалась в том, что она предлагала казахстанцам приобрести ювелирные

изделия. При этом сами изделия на руки никто из клиентов не получал. Взамен

украшений гражданам предоставлялись сертификаты на сумму вложенных средств.

Мошенники обещали, что ее клиенты могут зарабатывать за счет продажи украшений

другим лицам с наценкой. Через какое-то время они обещали отдать средства,

вложенные гражданами, с определенным процентом. Такая замысловатая схема должна

сразу же настораживать казахстанцев – это в чистом виде финансовая пирамида», —

подчеркнул Арман Бейсембаев.

2. Дают дистрибьюторам бизнес-инструменты

Честный бизнес прямых продаж строится вокруг реализации

товаров и услуг, компания прямых продаж помогает дистрибьюторам отслеживать

покупки, доходы и статус доставки продукта, словом, предлагают полную поддержку

клиентов. Они также снабжают дистрибьюторов буклетами о продукции,

маркетинговым планом, полезными для развития бизнеса.

Финансовые пирамиды растут от взносов новых участников,

поэтому не предоставляют бизнес-инструментов.

3. Имеют прочную систему обучения

Компании прямых продаж уделяют пристальное внимание обучению

и могут похвастаться большим количеством квалифицированных тренеров, обладающих

знаниями и опытом. Они становятся дистрибьюторам хорошими наставниками на пути

к успеху.

Альбина Жаксыбекова, генеральный директор ТОО «Международное Бюро Консалтинга», являющегося агентом компании QNET в Казахстане

«Мы оказываем поддержку начинающим независимым представителям.

Рассказываем, как регистрировать юридическое лицо, как заполнять налоговую

декларацию, чтобы развивать свой бизнес легально», – сказала генеральный

директор ТОО «Международное Бюро Консалтинга», являющегося агентом компании QNET в Казахстане, Альбина

Жаксыбекова. А в финансовой пирамиде нет системы обучения, которая бы давала

знания о компании, ее продукции, услугах, компенсационном плане и т. д.

4. Имеют Этический кодекс

Законные компании прямых продаж имеют надлежащую политику,

процедуры и Этический кодекс. Их политика и процедуры четко сформулированы в

документах, регламентированы правилами и соглашениями. После серьезных

нарушений дистрибьюторов компании принимают меры.

Финансовые пирамиды не имеют правил, политики, процедур и

Этического кодекса, долгосрочного планирования. Их цель – привлечь как можно

больше денег, пока пирамида не рухнула.

5. Реализуют продукты или услуги

Компании прямых продаж тратят миллионы на исследования, чтобы

разработать инновационные продукты. Финансовые пирамиды не имеют лабораторий,

производств – они не создают товары и услуги. Их «капитал» – это то, что им

принесли обманутые вкладчики.

Президент общественного

объединения по защите прав потребителей «Адал» Артык Сейткалиева подчеркивает,

что в основе работы сетевых компаний

лежит реальный продукт, который нужно продвигать и продавать.

«Работа финансовой пирамиды

заключается в постоянном получении денежных средств с ее участников. Финансовые

пирамиды либо не имеют продукта вообще или имеют виртуальный товар –

псевдотовар. Такой продукт не представляет своей ценности на рынке и очень

завышен в цене», — отмечает эксперт.

По ее словам, следует

обратить внимание на то, что сетевые компании обычно работают большое

количество времени, многие не один десяток лет. «Они официально

зарегистрированы и имеют документацию в свободном доступе. Финансовые же

пирамиды держатся на рынке недолго и

100% гарантируют прибыль. Главный и единственный источник заработка в финансовой пирамиде – это постоянные взносы участников.

Основной задачей участников пирамиды является привлечение как можно большего

количества платежеспособных клиентов», —

отмечает она.

6. Дистрибьюторы получают комиссионные с продаж товаров

Дистрибьюторы вознаграждаются исключительно с личных или командных

продаж товаров и слуг. В финансовой пирамиде платят только за вербовку новых

адептов.

7. Компании прямых продаж имеют ограничения в

компенсационных планах

Большинство компаний прямых продаж

применяют справедливые и разумные ограничения компенсационного плана в доходах

своих дистрибьюторов, чтобы создать равные возможности получения дохода для

всех. В типичной финансовой пирамиде при деньгах остаются те, кто пришел

первым, и без гроша в кармане те, кто присоединился позже.

УК «Арсагера» Основные признаки финансовых пирамид

Уровень сложности:

В этом материале рассказывается, как по определенным признакам узнать компанию-мошенника.

|

Слушать статью

|

Для большинства людей в России словосочетания «финансовая пирамида» и «финансовый рынок» зачастую находятся в одной области сознания, а иногда воспринимаются как синонимы. Бизнес банков, брокеров, доверительных управляющих напрямую связан с деньгами населения. Однако реклама финансовых пирамид, как правило, более агрессивна, напориста и зачастую схожа с рекламой упомянутых финансовых организаций. Поэтому деятельность финансовых пирамид наносит ущерб не только населению, но и добросовестным финансовым компаниям, которые ошибочно воспринимаются людьми как пирамиды.

|

Основная деятельность УК «Арсагера» — это управление капиталом. И нам часто приходится слышать от людей с низким уровнем финансовой грамотности суждения типа: «ПИФы — это пирамиды». Мы хотим рассказать Вам о том, чем отличается такой популярный и законный инструмент как паевой инвестиционный фонд (ПИФ) от мошеннических финансовых пирамид. Также мы покажем, с помощью каких механизмов защищаются интересы инвесторов при вложении в ПИФы.

Высокая гарантированная доходность, предлагаемая финансовыми пирамидами

Одним из основных признаков финансовой пирамиды является гарантия постоянной высокой доходности, как правило, значительно превосходящей значение инфляции и размеры ставок по банковским депозитам. Это естественно, ведь заманить человека в ловушку проще всего, сыграв именно на его жадности.

В действительности гарантировать доходность инвестиций не может никто. Такие обещания являются прямым нарушением законодательства.

Например, компании, управляющие ПИФами, могут сообщать только уже полученную по факту доходность, которую мог бы получить любой человек, если бы купил паи фонда в соответствующий момент. Кроме того, любой материал о ПИФах должен содержать слова: «Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем».

Конечно, управляющие компании гордятся доходностью, которую они получили по факту управления имуществом ПИФа, и часто используют эту информацию в рекламных целях. Однако у многих людей, ничего не знающих о ПИФах, именно эти данные вызывают ассоциацию с финансовой пирамидой.

Нестандартное лицензирование

Брокерская или управляющая компании в обязательном порядке должны иметь лицензии на соответствующий вид деятельности. Проверить, есть ли у финансовой компании лицензия, можно на сайте Банка России.

Часто мошенники вместо лицензии вывешивают на сайтах и в офисах свидетельство о регистрации юридического лица, которое может получить любой желающий, или копии лицензий, полученных в каких-нибудь экзотических странах. Некоторые финансовые пирамиды, маскируясь под добропорядочную компанию, могут, например, использовать лицензию биржевого посредника на совершение фьючерсных и опционных сделок. При этом ни один из перечисленных выше документов не дает право компании привлекать средства населения.

Иногда же финансовая пирамида делает откровенно «липовую» лицензию, но очень похожую на настоящую. Осторожность никогда не бывает лишней, поэтому всегда проверяйте информацию на официальном сайте Банка России.

Естественно, наличие лицензии не сможет полностью гарантировать, что перед Вами не мошенники, но вероятность мошенничества со стороны компании в этом случае будет существенно ниже.

К сожалению, некоторые финансовые пирамиды заходят настолько далеко, что получают официальные лицензии. На сайте Банка России есть перечень организаций, имеющих признаки финансовых пирамид.

Собственники — офшоры

Зачастую в мошеннических организациях в качестве собственников фигурируют оффшорные компании, а топ-менеджеры — это, как правило, иностранцы с большим количеством придуманных регалий и заслуг.

Использование большого количества внешне мало различимых названий

Финансовые пирамиды часто используют чехарду с названиями, организационно-правовой формой (ООО, АО, ПАО с одинаковыми названиями), филиалами, холдингами, группами и дочерними компаниями. Например, Вы пришли в одну организацию, а на подпись Вам дали документы, в которых фигурирует другая организация с практически аналогичным названием.

Также иногда финансовые пирамиды маскируются под уважаемые финансовые организации, используя их названия или эксплуатируя, так или иначе, тему принадлежности к государственным структурам. Нередки случаи использования мошенниками и названий инструментов, внешне схожих с вполне законными и распространенными. Например, «долевой инвестиционный фонд» вместо «паевой инвестиционный фонд». На слух отличие минимально, но с точки зрения закона долевых фондов вообще не существует.

Использование договора займа

Финансовые пирамиды активно используют в своей деятельности договоры займа, оформляя отношения со своими жертвами, как правило, именно в такой форме.

Договор займа, в соответствии с Гражданским кодексом, имеет право на существование и составляется мошенниками юридически грамотно — так, чтобы обезопасить финансовую пирамиду при возникновении претензий. Никакой системы раздельного учета в рамках финансовой пирамиды, естественно, нет. Деньги клиентов по этому договору займа направляются на счет самой пирамиды. Это значит, что при банкротстве компании пропадают и все деньги инвесторов, так как они объединены с активами фирмы. Можно пытаться через суд добиться возмещения материального ущерба. Только основная задача финансовой пирамиды — не дать Вам возможность вернуть деньги, и как правило, ей это очень хорошо удается. К моменту банкротства компании все деньги уже выведены со счетов мошенническим способом, а на балансе пирамиды остается 2 стула и стол, которые и делятся между всеми кредиторами.

В паевых инвестиционных фондах, в отличие от пирамид, имущество инвесторов защищено, поскольку по закону средства ПИФов учитываются отдельно от средств управляющих компаний. Даже если УК лишится лицензии или обанкротится, инвестор все равно останется владельцем активов, которые входят в состав ПИФа. Это достигается с помощью регистраторов и специализированных депозитариев, которые хранят и учитывают имущество пайщиков и права пайщиков на него. При этом по закону специализированные депозитарии несут солидарную ответственность с управляющей компанией за сохранность этого имущества. Также необходимо добавить, что договоры с банками, в которых открыты счета ПИФов, составлены таким образом, что любой платеж из средств ПИФа требует подтверждения специализированным депозитарием. Это является для пайщиков залогом того, что деньги из фонда не «уплывут» в неизвестном направлении.

Кроме договора займа есть и другие варианты привлечения средств. Иногда используется вексель. Нужно иметь ввиду, что форма данного документа жестко регламентирована законодательством, и при несоблюдении хотя бы одного условия его оформления он признается недействительным. Однако, что договор займа, что вексель — суть от этого не меняется.

Еще один признак — ознакомление клиента с договором только в офисе или при личной встрече. Как правило, до внесения денег Вам не дают договор на руки. У вас нет возможности посоветоваться с юристом и обдумать условия договора.

При управлении ПИФом действуют очень строгие правила раскрытия информации. Правила управления ПИФом и все изменения к ним в обязательном порядке раскрываются на сайте управляющей компании. Кроме того, существует масса независимых источников, где эту информацию можно проверить и подтвердить.

Непрозрачная структура активов, в которые вложены деньги инвесторов

Очень часто мошенники сообщают, что ведут свою деятельность в сферах, которые ассоциируются с высокой доходностью: нефтедобыче, золотодобыче, строительстве или модных сейчас нанотехнологиях, приводя при этом красивые иностранные названия и утверждая, что эти компании — мировые лидеры в своих отраслях. Постарайтесь получить конкретную информацию: что это за компании и где они находятся.

Например, печально известная финансовая пирамида «РуБин» широко рекламировала приобретение фирмы Ocean View Project Ltd, которая якобы занимает ведущие мировые позиции по операциям, связанным с грузовыми и пассажирскими перевозками на морском транспорте и работает уже 16 лет. На деле же Ocean View Project Ltd оказалась недавно зарегистрированной подставной компанией.

Деятельность ПИФов имеет радикальное отличие с точки зрения прозрачности. Вопрос «Куда вложены деньги пайщиков?» имеет четкий и ясный ответ. Законодательством предусмотрено обязательное раскрытие этой информации ежеквартально. Список всех активов обязательно должен быть представлен на сайте компании. Более того, правила ПИФа четко устанавливают перечень активов, которые в принципе могут входить в состав имущества фонда. Например, наиболее популярные у населения открытые ПИФы могут приобретать российские ценные бумаги с высоким уровнем надежности и ликвидности. Вам хорошо известны названия этих компаний — Газпром, ЛУКОЙЛ, Норильский никель, Сбербанк и т.д.

Использование принципов сетевого маркетинга финансовой пирамидой

Почти все пирамиды существуют за счет так называемого «сетевого маркетинга» (MLM). Это значит, что Вы получите дополнительный доход если приведете в пирамиду своих друзей и знакомых. В свою очередь и доход приведенных Вами людей также зависит от количества приведенных ими друзей. Таким образом, число людей, вовлеченных в аферу, растет в геометрической прогрессии. Кстати, именно поэтому подобные мошеннические схемы и называются пирамидами. Стоит отметить, что в некоторых странах сетевой маркетинг официально запрещен (Китай) либо очень жестко ограничен законодательно (США).

Также в некоторых пирамидах встречается требование заплатить вступительный взнос за право получать и распространять какие-нибудь рекламные материалы.

Нередко встречается использование эффекта толпы и давление на психику — в мошеннических компаниях работают люди, являющиеся хорошими психологами. Вас убеждают, что Вы здесь неслучайно, что Вы — «избранный», что Вам повезло. На собраниях (семинарах) создается атмосфера неистового энтузиазма, праздника, играет музыка. У компании помпезный офис (чаще — аренда зала в гостинице). Нарядные улыбчивые сотрудники. Они не предоставляют никакой конкретной информации («мы пока не можем раскрыть Вам всю суть»), но очень умело оперируют словами типа «FOREX», «фьючерс», «трейды».

Выводы

- Мошенническая компания не обязательно должна соответствовать всем приведенным признакам. Но наличие у компании хотя бы нескольких перечисленных признаков — это уже повод серьезно задуматься.

- Не бойтесь спросить или уточнить у сотрудников компании что-то, что кажется Вам подозрительным. Сегодня постесняетесь спросить — завтра можете потерять все вложенные деньги.

- Не верьте никому на слово в вопросе Ваших финансов. Проверяйте информацию в независимых источниках.

- В экономике есть непреложный закон: «Высокой доходности без соответствующего риска не бывает». Помните об этом, когда будете в очередной раз слышать о предложениях высокой гарантированной доходности.

Мы надеемся, что этот материал даст Вам основные представления о деятельности финансовых пирамид и сможет уберечь Вас при общении с мошенниками.

ЦБ обнаружил работавшую с криптовалютой финансовую пирамиду :: РБК.Крипто

В ведомстве рассказали, что организация была создана менеджерами из «Кэшбери» и действовала из-за границы

ЦБ России выявил новую финансовую пирамиду — Antares Limited, которая привлекала инвестиции в 16 регионах. Об этом сообщил глава департамента противодействия недобросовестным практикам центробанка Валерий Лях, передает ТАСС.

«Совсем недавно Читинский суд заблокировал в социальной сети «ВКонтакте» группу, которая рекламировала финансовую пирамиду, действующую из-за рубежа. Это компания Antares Limited. Мошенники работали как через соцсети, так и в офлайне — развернули одновременно несколько «консультационных центров» в 16 регионах по привлечению «инвестиций», — рассказал Лях.

Он уточнил, что Antares Limited организовали менеджеры из «Кэшбери». Группу компаний, действующих под этим брендом, ЦБ РФ признал пирамидой в 2018 году. Организация строила свою деятельность на принципах сетевого маркетинга, она обещала завышенную доходность, средства привлекались в рублях и криптовалюте.

В пресс-службе ЦБ пояснили, Antares Limited по факту не вела какой-либо деятельности, а выплаты инвесторам, которым обещалось от 2% ежедневного дохода, проводились за счет привлечения новых средств. Инвестирование денег, вложенных россиянами, осуществлялось исключительно в криптовалютах. Из-за этого невозможно установить конечных получателей средств, подчеркнули в ведомстве.

По словам Ляха, мошенники часто используют криптовалюты, на них заточено «около четверти финансовых пирамид, действующих в интернете». Эта схема рассчитана на людей, которые готовы инвестировать «по-крупному и с определенным риском». Но таким пользователям преступники продают несуществующие цифровые активы или «экзотические» монеты, которые на самом деле ничего не стоят.

«Если же вам предлагают инвестировать в какие-то активы, предварительно переведя деньги через криптовалюту, то делается это по одной причине — чтобы у вас не было шансов вернуть потом деньги», — предупредил Лях.

В конце ноября Китайский суд сообщил, что правительство конфисковало около $4 млрд в криптовалюте у пирамиды PlusToken. Правительство изъяло 195 тыс. биткоинов, более 800 тыс. эфиров и множество других монет.

— 5 способов потерять все деньги на рынке криптовалют

— Организатора криптовалютной пирамиды оштрафовали на $572 млн

— Смена поколений. Когда россияне начнут доверять криптовалюте

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Автор

Дмитрий Фомин

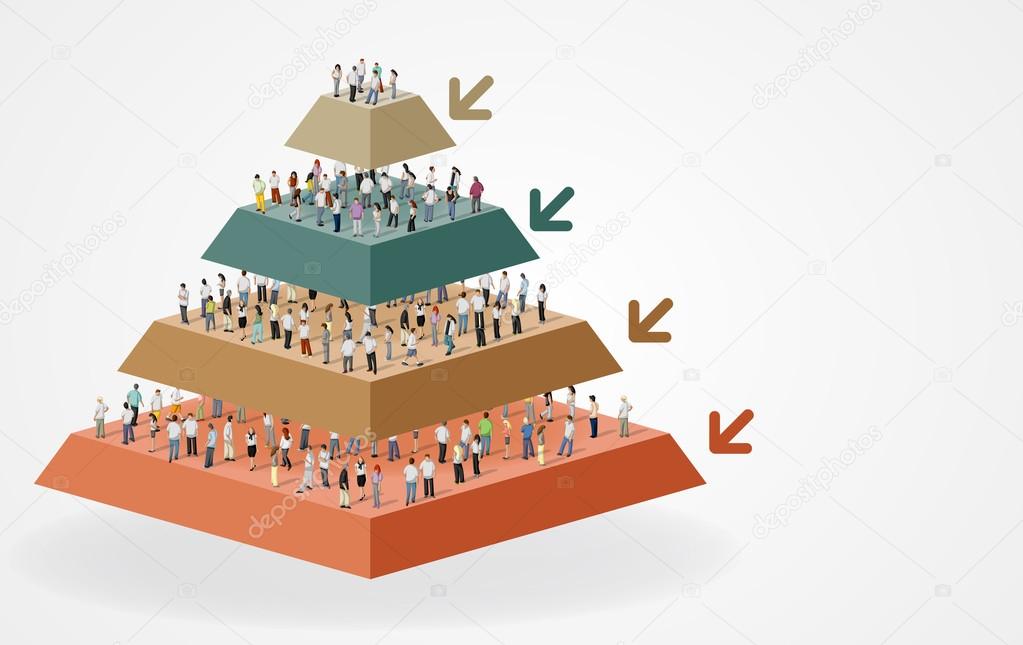

На каком ты уровне?

Правильное финансовое планирование учитывает всю картину, а не часть. Возможно, вашей текущей целью является накопление средств на пенсию, но если у вас нет плана на случай непредвиденных обстоятельств, эта цель может быть сорвана в мгновение ока и убьет любые мечты потягивать маргариту на пляже. Войдите в пирамиду финансового планирования.

Работая над своими финансами, думайте о построении своего богатства как о пирамиде. Хороший финансовый план основан на прочном фундаменте и позволяет вам достичь своих целей даже в условиях неопределенности в жизни.

Здесь мы рассмотрим пять уровней пирамиды финансового планирования, начиная с самого низа.

1. Денежный поток

Чтобы разработать исчерпывающий финансовый план, вам нужно начать с самого основного — движения денежных средств. Если ваш доход не превышает ваших расходов, то откладывать на будущее невозможно. Вроде бы и ежу понятно, но это может быть самая сложная часть процесса планирования. Даже миллионерам время от времени необходимо пересматривать денежные потоки.

Обеспечение положительного денежного потока означает работу с бюджетом, сокращение расходов и, возможно, увеличение вашего дохода. Это тяжелая работа, но она настолько важна, что составляет основу пирамиды финансового планирования, на которой строится все остальное.

Честная оценка того, что вы тратите каждый месяц, является важной частью ежеквартальной финансовой проверки (вы делаете это, верно?), Чтобы получить точное представление о том, сколько вы можете инвестировать. Даже такая простая вещь, как 50 долларов в месяц, может составить значительную сумму.

Когда у вас будет хороший баланс между оплатой счетов и инвестициями, вы захотите защитить то, что вы построили. Первая защита, которую вы захотите установить, — это сберегательный счет на случай чрезвычайных ситуаций. Это должен быть сберегательный счет помимо вашего обычного банка, на который вы переводите несколько долларов каждую неделю или месяц — в течение многих лет Capital One 360 был фаворитом читателей Money Under 30.

На сколько хватит? Финансовые консультанты предлагают сэкономить от трех до шести месяцев на расходах, но вы можете действовать по своему усмотрению.Если вы работаете не по найму или у вас переменный доход, вы можете подумать о том, чтобы сэкономить более шести месяцев.

2. Управление рисками

Другая часть защиты — это управление рисками. Страхование вряд ли является самой захватывающей частью планирования, но важно, чтобы у вас была надлежащая система безопасности, чтобы поймать вас в случае непредвиденной катастрофы. Фактически, настолько важен, что это второй уровень пирамиды финансового планирования. Медицинское страхование, автострахование и страхование домовладельцев — все это поможет защитить вас от катастрофических личных расходов в случае убытка.

Страхование жизни должно быть создано для замещения дохода на достаточно долгое время, чтобы оставшийся в живых супруг мог принять меры, чтобы его или ее не заставляли продавать ваш дом или заявлять о банкротстве. Еще одно соображение, о котором следует помнить, — это тот факт, что больше людей становятся инвалидами, чем умирают; Возможно, стоит потратить время на ознакомление с политиками долгосрочной нетрудоспособности.

3. Инвестиции

Мы все должны откладывать на пенсию, но если у вас хватит смекалки, вы также вкладываете деньги и для других целей: на покупку машины, дома или на оплату учебы ваших детей в колледже.Вам нужно, чтобы эти цели сбережений не зависели от ваших пенсионных целей.

Инвестиционный счет онлайн — это идеальный способ начать откладывать деньги на эти жизненные цели.

Выплата долга — это тоже инвестиция. Вместо того, чтобы накапливать активы, приносящие проценты, вы устраняете обязательства по начислению процентов. Расстановка приоритетов в погашении долга и инвестировании для других целей — одно из наиболее тонких (и личных) финансовых решений, которые вам придется принять. Тем не менее, важно помнить, что любые инвестиции или выплаты по долгу увеличивают вашу чистую стоимость, поэтому делать что-то лучше, чем ничего не делать!

Пенсионное планирование обычно является единственной целью для большинства из вас, но вы уже можете видеть, что это всего лишь часть большой головоломки.При инвестировании на пенсию следует учитывать ваш 401 (k) или 403 (b), IRA и любой другой пенсионный пакет, который может у вас быть. Вы можете воспользоваться подобными онлайн-калькуляторами, чтобы определить, что вам нужно положить на пенсионный счет для достижения конкретной цели.

Хорошее практическое правило состоит в том, что вам нужно накопить сбережений в 25 раз больше желаемого пенсионного дохода. Предполагается, что годовая норма изъятия составляет 4%. Так, например, если вы надеетесь снимать 50 000 долларов в год на пенсии, вам нужно будет откладывать 1 доллар.25 миллионов. Также имейте в виду, что инфляция означает, что 50 000 долларов не уйдут через 30 лет так далеко, как сегодня. Так что чем больше вы сэкономите, тем лучше.

4. Налоговое планирование

Налоговое планирование идет рука об руку с пенсионными сбережениями, учитывая налоговые преимущества 401 (k) s и IRA, но в зависимости от уровня вашего дохода вы можете составить план и для других инвестиций. Некоторые типы инвестиций, такие как муниципальные облигации, позволяют избежать уплаты налогов на прибыль.Как только вы накопите пятизначный портфель пенсионных инвестиций, хорошей идеей будет консультация налогового консультанта.

5. Планировка недвижимости

На вершине пирамиды находится планирование недвижимости. Хотя большинству людей не стоит об этом беспокоиться, пока вы не приблизитесь к пенсии, вам следует хотя бы ознакомиться с тем, как это работает. На этом этапе вы хотите, чтобы ваши активы были переданы наследникам или переданы на благотворительность. Трасты могут быть использованы для выполнения ваших планов гораздо эффективнее, чем завещание, юридический процесс вашего штата для исполнения вашего имущества в отсутствие плана наследства.

Как минимум, план каждого наследника должен включать завещание, в котором излагаются основные пожелания и завещания. Если вы также владеете собственным бизнесом, на всякий случай также следует разработать надлежащий план преемственности.

И если вам нужна помощь с множеством вопросов и соображений, которые обязательно возникнут у вас, Trust & Will может помочь сделать планирование недвижимости простым и доступным.

Как у вас дела? На каком уровне пирамиды финансового планирования вы находитесь?

Самые известные финансовые пирамиды в криптовалютном мире

Помимо очевидных преимуществ в виде анонимности, доступности, простоты использования и низкой стоимости транзакций, криптовалюты имеют ряд серьезных недостатков, которые препятствуют их глобальному распространению.Главный из них — связь криптовалюты и преступности. Каждый, кто изучал эту тему даже поверхностно, знает, что биткойн (BTC) по-прежнему остается популярным способом оплаты среди мошенников и преступников в даркнете. Криптовалюты — очень удобные инструменты для отмывания денег, уклонения от уплаты налогов и обмана инвесторов.

Сегодня я расскажу о самых известных пирамидах криптовалюты, от которых пострадали миллионы инвесторов и чья деятельность составила миллиарды долларов убытков.Эти компании работали по схемам Понци, названным в честь итальянского мошенника начала 20 века. Эти пирамиды не производят товаров и не предоставляют услуги — все, что они делают, — это сетевой маркетинг, когда каждый член пирамиды приглашает несколько новых, которые приглашают следующих, и так далее.

Единственные вовлеченные люди, которым удается заработать в такой системе, — это организаторы и некоторые ранние инвесторы, которым удалось вовремя вывести свои деньги. Остальные участники пирамиды остаются без денег, с долгами или, в случае криптовалютных пирамид, без ценных токенов.

OneCoin

OneCoin считается одной из крупнейших криптовалютных пирамид, которая функционировала с 2014 по 2017 год, обманывая около трех миллионов человек и обманывая инвесторов на общую сумму около 5 миллиардов долларов. Основателем One Coin является болгарская мошенница Ружа Игнатова. Пирамида работала по классической схеме Понци, в которой участники получают вознаграждение за каждого нового приглашенного человека.

Мошенник убедил свою аудиторию, что OneCoin скоро станет самой влиятельной криптовалютой в мире.Были даже обещания «убить Биткойн». Стоит отметить, что ее монета не имела даже собственного блокчейна и принималась только на сайтах, связанных с пирамидой.

Впервые болгарское правительство заявило об угрозе со стороны мошенников, опубликовав сообщение о рисках участия в OneCoin, поскольку проект не является финансовым инструментом и не контролируется регуляторами. Это привело к тому, что пирамида «покинула» страну и отказалась работать с болгарскими банками.

Но вскоре критика и предупреждения об участии в схеме пришли из Великобритании, Австрии и Таиланда. Италия и Германия даже запретили деятельность OneCoin в странах и заблокировали их аккаунты. Игнатова просто не приехала на следующую объявленную встречу с инвесторами в Лиссабоне, и больше ее никто не видел. Информации о ее местонахождении нет.

Правительство США обвинило Ружу Игнатову в мошенничестве и отмывании денег. Хотя ей грозит 25 лет лишения свободы, сотрудникам правоохранительных органов все же удалось арестовать некоторых из ее сообщников, среди которых были ее адвокат, брат и бывший партнер по бизнесу.

BitConnect

Еще одна крупная криптопирамида, работавшая с 2016 по 2018 год: BitConnect. Его создали неизвестные разработчики и возглавил человек по имени Сатао Накамото.

Участники должны были купить токены BCC и заблокировать их на специальной платформе, а торговый бот должен был автоматически получать прибыль. Участникам пирамиды обещали 40% прибыли в месяц. По словам организаторов BitConnect, из первоначальных инвестиций в 1000 долларов инвесторы могли рассчитывать вывести 50 миллионов долларов в течение трех лет.

Первым критиком пирамиды был Виталик Бутерин, который обратил внимание на то, что обещание 1% прибыли в день — это классическая схема Понци. Спустя некоторое время Майк Новограц и создатель Litecoin (LTC) Чарли Ли согласились с мнением основателя Ethereum. В то же время вопросы к организаторам BitConnect поступили от правительства Великобритании, которое потребовало от компании раскрыть свою бизнес-модель. Однако это не помешало мошенникам участвовать в криптовалютных мероприятиях и привлекать новых инвесторов.

Власти США помогли положить конец этой истории, назвав BitConnect финансовой пирамидой и потребовав прекратить работу. После этого токен BCC упал на 90%, инвесторы остались с общим убытком в 3,5 миллиарда долларов, а один из организаторов пирамиды оказался за решеткой. Однако Диваеш Дарджи, глава индийского отделения BitConnect, все же вышел под залог в 2019 г. крупнейшая финансовая пирамида за последние годы.Основанная в 2018 году пирамида рекламировалась в китайском WeChat с обещаниями 10–30% окупаемости инвестиций в месяц. Около четырех миллионов человек стали участниками ponzi-схемы PlusToken. Мошенники якобы пропагандировали финансовую грамотность и обучали людей использованию криптовалют, но в конечном итоге стремились конвертировать их в токены Plus.

При этом правосудие все же настигло организаторов схемы, и год назад шестеро из них были арестованы по запросу властей Китая.Однако 3 миллиарда долларов, потерянные инвесторами, не могут быть возвращены и остаются у членов команды PlusToken. Совсем недавно, 22 июня, все EOS были выведены из кошельков пирамиды, и довольно скоро это повторилось со всеми токенами ETH.

Несмотря на то, что эти пирамиды практически прекратили свою деятельность, постоянно появляются их различные «перевоплощения», привлекая неопытных инвесторов. Правительство не может вечно защищать граждан от таких схем, поскольку запрет требует доказательств совершения преступления.В этом случае лучшая защита — это знания. Если бы каждый мог признать огромную прибыль, обещанную компаниями в обмен на инвестиции, красным флагом, а не золотой жилой, мошенников стало бы значительно меньше.

Взгляды, мысли и мнения, выраженные здесь, принадлежат только автору и не обязательно отражают или отражают взгляды и мнения Cointelegraph.

Ник Бел — энтузиаст криптовалюты и технический писатель из Лондона.Он увлечен финансами и новыми технологиями, такими как блокчейн, криптовалюта и искусственный интеллект.

Инвестиционная пирамида

Что такое инвестиционная пирамида

Инвестиционная пирамида или пирамида риска — это портфельная стратегия, которая распределяет активы в соответствии с относительными уровнями риска этих инвестиций. Риск инвестиций определяется в этой стратегии дисперсией доходности инвестиций или вероятностью значительного снижения стоимости инвестиций.

Нижняя и самая широкая часть пирамиды состоит из инвестиций с низким уровнем риска, средняя часть состоит из инвестиций в рост, а самая маленькая часть наверху предназначена для спекулятивных инвестиций.

Ключевые выводы

- Инвестиционная пирамида — это стратегия распределения активов, которую инвесторы используют для диверсификации своих портфельных инвестиций в соответствии с профилем риска каждой ценной бумаги.

- Пирамида, представляющая портфель инвестора, имеет три отдельных уровня: активы с низким уровнем риска в нижней части, такие как наличный и денежный рынки; умеренно рискованные активы, такие как акции и облигации посередине; и спекулятивные активы с высоким риском, такие как деривативы наверху.

- Стратегия призывает к распределению наибольшей доли капитала на активы с низким уровнем риска внизу и наименьшей суммы на спекулятивные активы наверху.

Объяснение пирамиды инвестиционных рисков

Понимание инвестиционной пирамиды

Стратегия инвестиционной пирамиды строит портфель с инвестициями с наименьшим риском в качестве основы, долевыми ценными бумагами признанных компаний в качестве середины и спекулятивными ценными бумагами в качестве вершины.

- База (т.е. самая широкая часть пирамиды) будет содержать наибольшее распределение активов и будет включать денежные средства и CD, краткосрочные государственные облигации и ценные бумаги денежного рынка.

- Средняя часть пирамиды будет включать умеренное распределение корпоративных облигаций, акций и недвижимости. Эти активы несколько рискованны и имеют некоторую вероятность потери стоимости, хотя со временем они имеют положительную ожидаемую доходность.

- Верхняя часть будет включать наименьшие веса распределения и включать очень рискованные спекулятивные инвестиции, которые имеют высокую вероятность убытков, но могут также принести доход выше среднего.Сюда могут входить контракты с производными финансовыми инструментами, такими как опционы и фьючерсы (не используемые для целей хеджирования), альтернативные инвестиции и предметы коллекционирования, такие как произведения искусства.

Внутри каждого уровня риска пирамиды вы видите увеличение риска, но с меньшим распределением общих средств, доступных для инвестирования. В результате, чем выше вы поднимаетесь по пирамиде, тем больше риск, но также и больше потенциальная прибыль.

Пирамида рисков.

Изображение Джули Банг © Investopedia 2020

Обратите внимание, что не все инвесторы имеют одинаковую готовность и / или способность брать на себя риск.Пирамида, представляющая портфель, должна быть адаптирована к конкретному предпочтению риска и финансовому положению человека.

Пример инвестиционной пирамиды

Например, Гарольд обратился к своему финансовому консультанту за советом о том, как позиционировать свой портфель. Советник посоветовал, исходя из целей Гарольда, толерантности к риску и временного горизонта, принять стратегию инвестиционной пирамиды. Советник предлагает Гарольду вложить 40-50% своего портфеля в казначейские облигации и ценные бумаги денежного рынка, 30-40% — в паевые инвестиционные фонды, инвестирующие в корпоративные акции и облигации, а остальное — в спекулятивные позиции, такие как фьючерсы и товары.

Бассейн Траки Главная страница

|

Последнее обновление:

14 января 2013 г.

Безопасность | Стеклянная дверь

Мы получаем подозрительную активность от вас или кого-то, кто пользуется вашей интернет-сетью.

Подождите, пока мы убедимся, что вы настоящий человек. Ваш контент появится в ближайшее время.Если вы продолжаете видеть это сообщение, напишите нам

чтобы сообщить нам, что у вас возникли проблемы.

Nous aider à garder Glassdoor sécurisée

Nous avons reçu des activités suspectes venant de quelqu’un utilisant votre réseau internet.

Подвеска Veuillez Patient que nous vérifions que vous êtes une vraie personne. Вотре содержание

apparaîtra bientôt. Si vous continuez à voir ce message, veuillez envoyer un

электронная почта à

pour nous informer du désagrément.

Unterstützen Sie uns beim Schutz von Glassdoor

Wir haben einige verdächtige Aktivitäten von Ihnen oder von jemandem, der in ihrem

Интернет-Netzwerk angemeldet ist, festgestellt.Bitte warten Sie, während wir

überprüfen, ob Sie ein Mensch und kein Bot sind. Ihr Inhalt wird в Kürze angezeigt.

Wenn Sie weiterhin diese Meldung erhalten, informieren Sie uns darüber bitte по электронной почте:

.

We hebben verdachte activiteiten waargenomen op Glassdoor van iemand of iemand die uw internet netwerk deelt.

Een momentje geduld totdat, мы выяснили, что u daadwerkelijk een persoon bent. Uw bijdrage zal spoedig te zien zijn.

Als u deze melding blijft zien, электронная почта:

om ons te laten weten dat uw проблема zich nog steeds voordoet.

Hemos estado detectando actividad sospechosa tuya o de alguien con quien compare tu red de Internet. Эспера

mientras verificamos que eres una persona real. Tu contenido se mostrará en breve. Si Continúas recibiendo

este mensaje, envía un correo electrónico

a para informarnos de

que tienes problemas.

Hemos estado percibiendo actividad sospechosa de ti o de alguien con quien compare tu red de Internet. Эспера

mientras verificamos que eres una persona real.Tu contenido se mostrará en breve. Si Continúas recibiendo este

mensaje, envía un correo electrónico a

para hacernos saber que

estás teniendo problemas.

Temos Recebido algumas atividades suspeitas de voiceê ou de alguém que esteja usando a mesma rede. Aguarde enquanto

confirmamos que Você é Uma Pessoa de Verdade. Сеу контексто апаресера эм бреве. Caso продолжить Recebendo esta

mensagem, envie um email para

пункт нет

informar sobre o проблема.

Abbiamo notato alcune attività sospette da parte tua o di una persona che condivide la tua rete Internet.Attendi mentre verifichiamo Che sei una persona reale. Il tuo contenuto verrà visualizzato a breve. Secontini

visualizzare questo messaggio, invia un’e-mail all’indirizzo

per informarci del

проблема.

Пожалуйста, включите куки и перезагрузите страницу.

Это автоматический процесс. Ваш браузер в ближайшее время перенаправит вас на запрошенный контент.

Подождите до 5 секунд…

Перенаправление…

Код объявления: CF-102 / 659993123e717a69.

РОЛЬ СОЦИАЛЬНЫХ ФИНАНСОВ В ФИНАНСОВЫХ УЧРЕЖДЕНИЯХ

51

Международный журнал исламской деловой этики (IJIBE)

Том 1, номер 1, 2016

СПРАВОЧНИКИ

Бадан Амил Закат Насат (2015).Penerimaan dan Penyaluran Tahun 2015, Bulan Juni

2015 ‘, Jakarta, [Online], [Проверено 21 сентября 2015 г.], http://pusat.baznas.go.id/wp-

content / uploads / downloads / 2015 / 08 / Laporan Keuangan Bulanan Baznas Juni 2015.pdf

Бейк, И.С., и Арсианти, Л.Д. (2008). Почему процент финансирования в исламских банках высок? Анализ

на основе дела Малайзии. Jurnal Islamic Finance and Business TAZKIA, 3 (1),

18–29. Получено с http: // tifbr-tazkia.org / index.php / TIFBR / article / view / 19

Giesler, M., & Veresiu, E. (2014). Создание ответственного потребителя: моралистическое управление

Режимы и потребительская субъективность. Журнал потребительских исследований, 41 (3), 840–857.

http://doi.org/10.1086/677842

Хафидхуддин, Д. (2002). Закят далам Переэкономиан Модерн. Джакарта: Gema Insani Press.

Хильгерт М.А. и Хогарт Дж. М. (2003). Управление финансами домохозяйства: связь

между знаниями и поведением.Бюллетень Федеральной резервной системы, 1 (июль), 309–322.

Hogarth, JM (2006), «Финансовое образование и экономическое развитие», [онлайн], [получено

22 сентября 2015 г.], http://search.oecd.org/daf/fn / fnancial-education / 37723380 .pdf

Худон М. (2009). Должен ли доступ к кредиту быть правом? Журнал деловой этики, 84 (1), 17–28.

http://doi.org/10.1007/s10551-008-9670-y

Lyons, A.C., Chang, Y., & Scherpf, E.M. (2006). Перевод финансового образования в поведение

Изменение для малообеспеченных слоев населения.Журнал финансового консультирования и планирования,

17 (2), 27–45. Получено с http://papers.ssrn.com/sol3/papers.cfm?abstract_

id = 2232122

Mandell, L., & Klein, L. S. (2009). Влияние обучения финансовой грамотности на последующее финансовое поведение

. Журнал финансового консультирования и планирования, 20 (206), 15–24.

Получено с http://www.eric.ed.gov/ERICWebPortal/contentdelivery/servlet/

ERICServlet? Accno = EJ859556

Martin, M.(2007). Обзор литературы об эффективности финансового образования. Федеральный резервный банк

Рабочий документ Ричмонда № 07-03, 15 июня 2007 г.

Маккормик, М. Х. (2009). Эффективность финансового образования молодежи: обзор литературы

. Журнал финансового консультирования и планирования, 20, 70–84.

Мохаммед, М. О. (2011). Новый взгляд на модель экономического потребления: модель Инфак, основанная на уровне Kasb

Аль-Шайбани. Международный журнал экономики, менеджмента и

Бухгалтерский учет, 19 (Дополнительные выпуски), 115–132.

Mu ihani, Z. F. (2015), «Фактор-Фактор ян Меменгарухи Тингкат Литераси Пербанкан Шьярия

pada Pelaku Usaha Mikro di Kota Bogor», дипломная работа, Богорский сельскохозяйственный университет

.

Обайдулла, М. (2008). Введение в исламское микрофинансирование. Нью-Дели: IBF Net (P) Limited.

http://doi.org/10.1355/SJ23-1D

Стратегический дизайн нижней части финансовых рынков пирамиды —

Стратегический дизайн нижней части пирамиды финансовых рынков

Микрофинансирование в Бангладеш

Рича Агарвал

Выпуск 7 Весна 2011