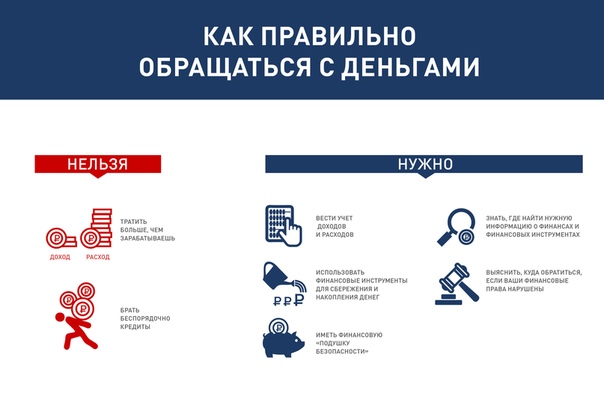

Как правильно обращаться с деньгами. Простые правила

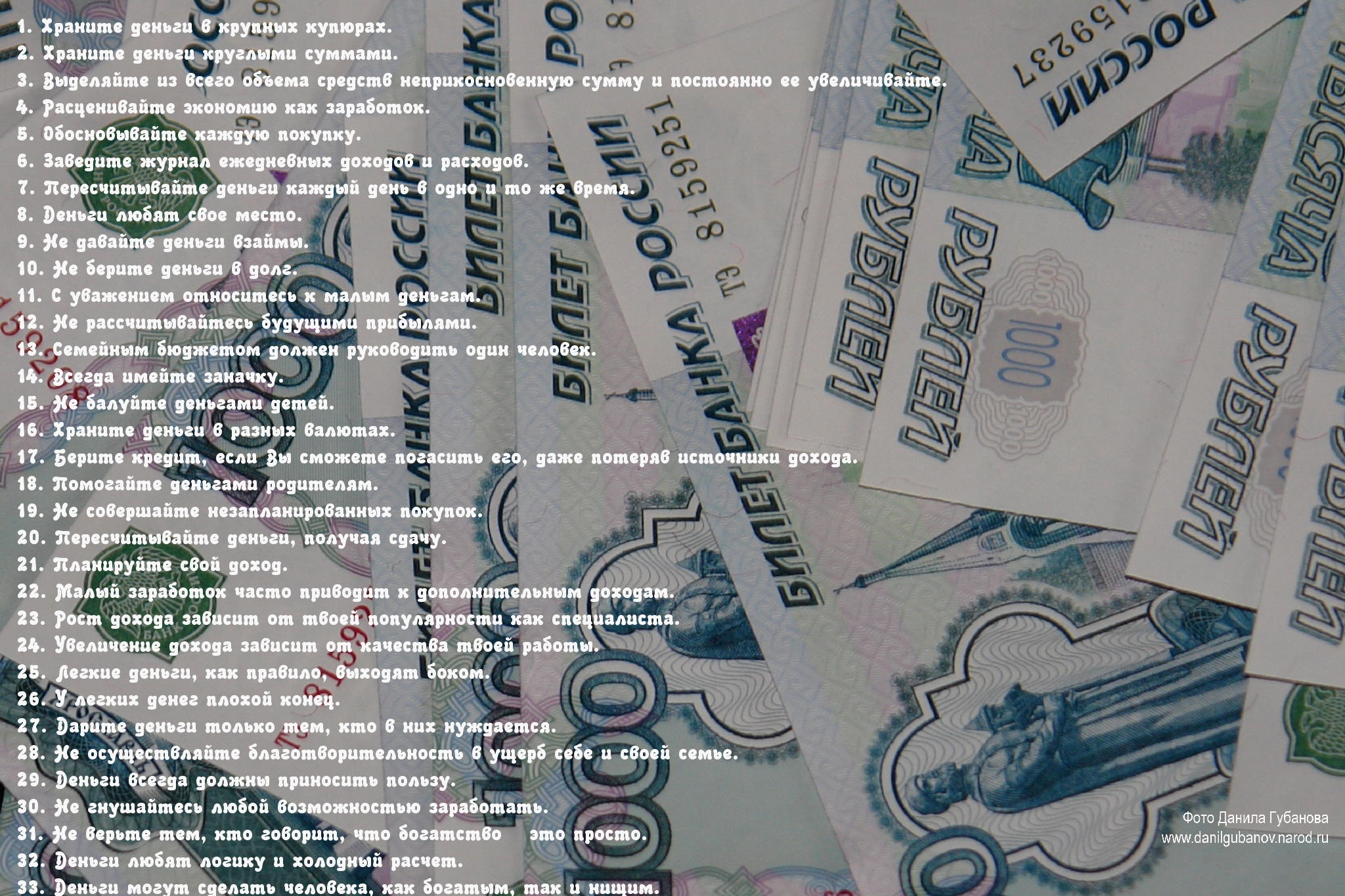

Для того, чтобы быть финансово успешным и независимым, не обязательно быть сразу миллионером, достаточно относиться к деньгам с умом. Перед вами 33 правила, которые нужно соблюдать, если не хотите пожинать плоды попустительского обращения с деньгами и бесполезных трат. Запомните их и соблюдайте, и тогда вы никогда не будете испытывать затруднений с деньгами.

- Храните деньги в крупных купюрах.

- Храните деньги круглыми суммами.

- Выделяйте из всего объема средств неприкосновенную сумму и постоянно ее увеличивайте.

- Расценивайте экономию как заработок.

- Обосновывайте каждую покупку.

- Заведите журнал ежедневных доходов и расходов.

- Пересчитывайте деньги каждый день в одно и то же время.

- Деньги любят свое место.

- Не давайте деньги взаймы.

- Не берите деньги в долг.

- С уважением относитесь к малым деньгам.

- Не рассчитывайтесь будущими прибылями.

- Семейным бюджетом должен руководить один человек.

- Всегда имейте заначку.

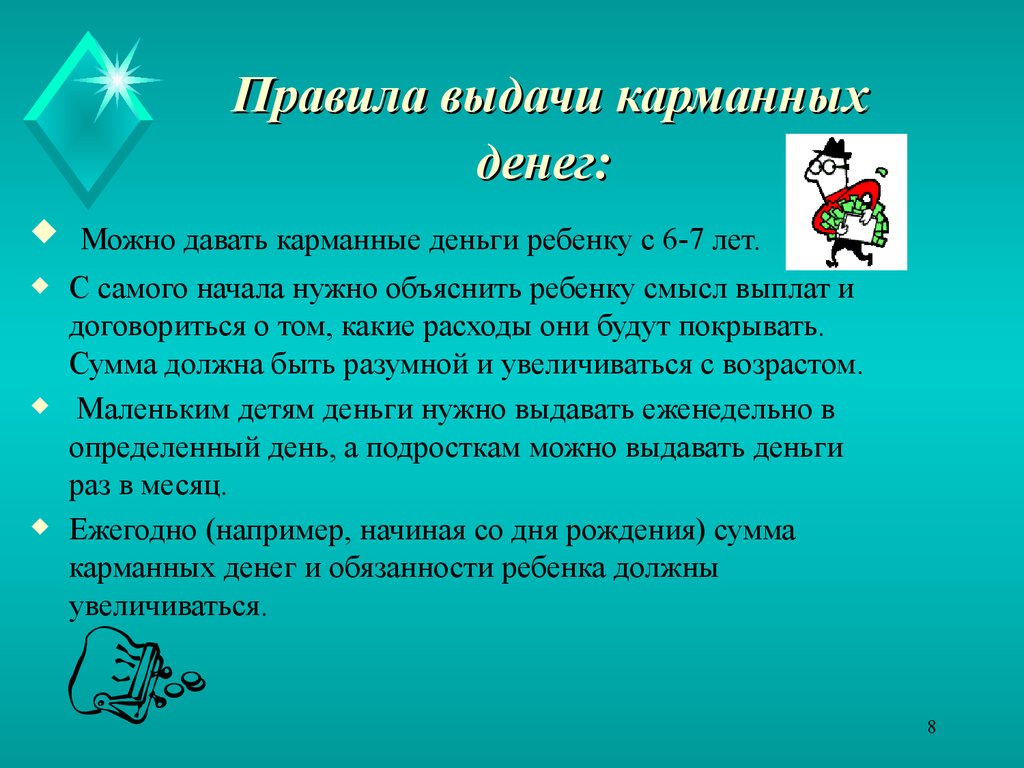

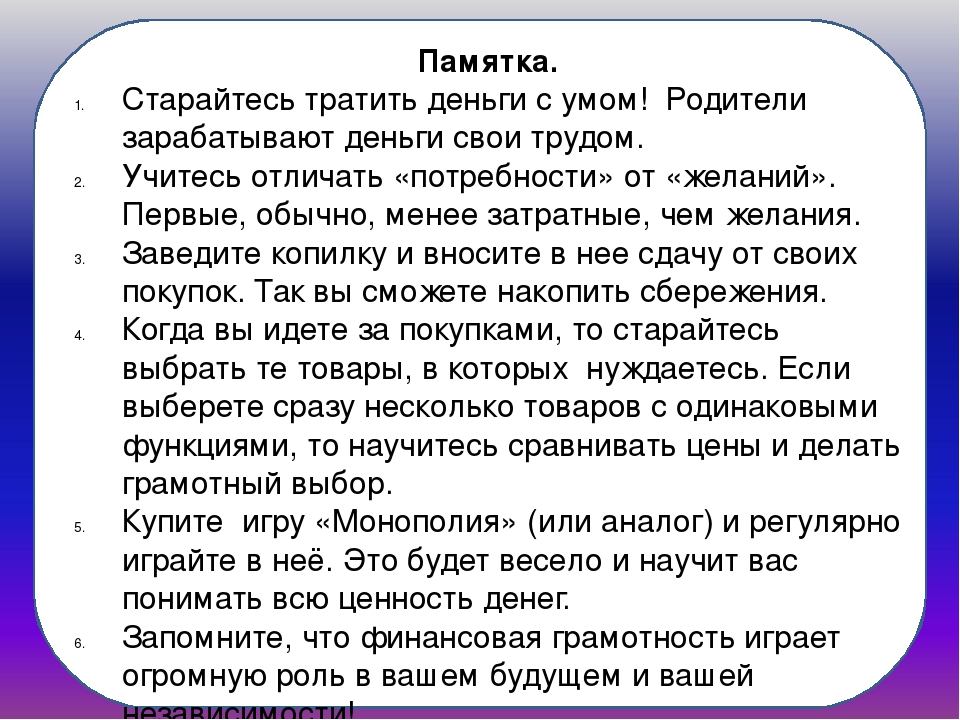

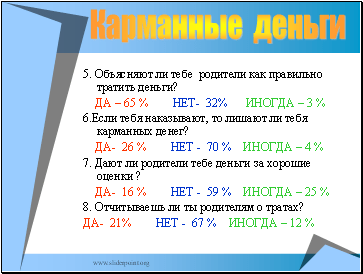

- Не балуйте деньгами детей.

- Храните деньги в разных валютах.

- Берите кредит, если Вы сможете погасить его, даже потеряв источники дохода.

- Помогайте деньгами родителям.

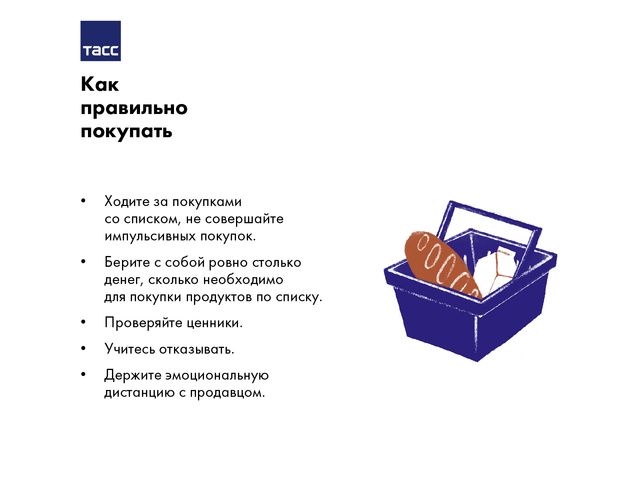

- Не совершайте незапланированных покупок.

- Пересчитывайте деньги, получая сдачу.

- Планируйте свой доход.

- Малый заработок часто приводит к дополнительным доходам.

- Рост дохода зависит от вашей популярности как специалиста.

- Увеличение дохода зависит от качества вашей работы.

- Легкие деньги, как правило, выходят боком.

- У легких денег плохой конец.

- Дарите деньги только тем, кто в них нуждается.

- Не осуществляйте благотворительность в ущерб себе и своей семье.

- Деньги всегда должны приносить пользу.

- Не гнушайтесь любой возможностью заработать.

- Не верьте тем, кто говорит, что богатство – это просто.

- Деньги любят логику и холодный расчет.

- Деньги могут сделать человека, как богатым, так и нищим.

Вам также может быть интересно

Как обращаться с деньгами, чтобы не жить от зарплаты к зарплате — Work.ua

Статья для тех, кто когда-либо держал деньги в руках. Проверьте, умеете ли вы привлекать, сохранять и приумножать деньги.

Зачем мы хотим работать? Чтобы зарабатывать деньги, или не поэтому? А размер зарплаты важен? А дальше как распоряжаться деньгами, чтобы хватало на всё и ещё оставалось?

В обществе отсутствует культура обращения с деньгами. Школа не учит этому. Да и не каждый родитель объясняет своим детям как общаться с финансами, потому что часто и сами не умеют находить общий язык с ними.

Поэтому Work.ua и поднимает эту тему: чтобы деньги приходили в вашу жизнь, нужно развивать в себе правильное к ним отношение и придерживаться определенных правил для их привлечения, которые говорят вот о чем.

Не залезайте в долги

В жизни очень много соблазнов. Каждый раз семь раз подумайте, брать или нет очередной кредит. Правильный ответ — «Не брать!». Не покупайте то, что не можете себе позволить. Для этого нужно развить в себе определенные навыки контроля и сдерживания. Когда поставите личные финансы под контроль, у вас будет очень приятный бонус — делать дорогостоящие покупки без кредитов. За счет собственных средств. Неплохой стимул, правда?

Откладывайте деньги

«Откладывать деньги — это компромисс. Вы немножечко отнимаете от своего сегодняшнего дня, чтобы улучшить свой завтрашний день», — Бодо Шефер.

Нужно научиться «платить себе». То есть определенную часть денежного месячного дохода фиксировать в личных «стабилизационных фондах» или с помощью полезных привычек:

1. Личный пенсионный фонд. Долгосрочный депозит с капитализацией процентов. Сюда выделяем 5-7% от месячного дохода. В будущем вы будете очень благодарны себе самому, 20 лет назад принявшему решение откладывать на безбедную старость.

2. Личный страховой фонд. Это ваш фонд на покрытие различных непредвиденных расходов. На него выделяем 10-15% от месячного дохода.

3. Привычка «кошелек величия» или «копилка». Принцип использования такой:

- каждый раз, когда необходимо заплатить кому-то, от необходимой для оплаты суммы отнимается 10% денег;

- откладывайте их в «кошелек величия».

Например, вам необходимо заплатить 400 условных единиц денег. Значит, в основном кошельке должно быть 440, из которых вы сначала забираете 40 и перекладываете их в свой «кошелек величия» со словами: «Я богат! Я силен! Я могу!». Поддержать и похвалить себя крайне важно. Привычки должны нам нравиться.

А что делать, если есть всего лишь 400 условных единиц денег? Либо отложить 40 и сделать покупку за 360, если это возможно, либо не покупать.

Создавайте дополнительные источники дохода

Еще одно очень важное правило денег — создавать активы. Активы в данном понимании — это источники постоянного пассивного дохода. Чем больше таких источников у вас будет, тем больший денежный поток они сформируют.

Чем больше таких источников у вас будет, тем больший денежный поток они сформируют.

Самые распространенные варианты активов:

- Акции.

- Облигации.

- Недвижимость.

- Патенты, авторские права, интеллектуальная собственность.

- Веб-сайты и блоги. Не обязательно популярные.

- Раскрученные паблики в социальных сетях.

Считайте свои деньги

Деньги любят счет. Вам нужно научиться считать все свои личные или семейные доходы и расходы. Если вы хотите взять под контроль свои финансы и создать условия для постоянного увеличения благосостояния, вам придется это делать.

Заработная плата (и вообще доходы) — менее управляемая величина, нежели наши расходы. Ежедневно разносите доходы и расходы. Анализируйте и оптимизируйте статьи расходов. Можно вести такую бухгалтерию в Excel. Но есть много программ и мобильных приложений для автоматизации этого процесса. Как вывод, после оптимизации вы должны начать составлять бюджет и четко придерживаться его.

Главное и единственное правило — тратьте деньги с умом. Не поддавайтесь коварным соблазнам купить бесполезную вещь, боритесь с ленью и не пропускайте выгодных предложений. При таком подходе вам не придется обшаривать карманы зимней куртки, в надежде найти 50 гривен. Хотя это и всегда приятно!

Убирайте негативные финансовые установки

В вашей голове может быть зашито большое число неправильных негативных установок, связанных с деньгами, а также привычек, программирующих на бедность. Они могут быть вызваны воспитанием, чертами вашего характера, отрицательным личным опытом.

Ваша цель — сознательно заменять их на положительные, позитивные. Все просто — чтобы деньги полюбили вас, вам нужно полюбить их. Это тоже правило денег!

Не скупитесь на страховки

В жизни случается всякое: горят дома, бывают несчастные случаи и т.д. Не тяните время, застрахуйтесь от основных рисков.

Отдавайте часть своих денег на благотворительность

Чем больше отдаешь, тем больше получаешь — этот закон вселенной действительно работает! Идеально отдавать на эти цели еще 10% своих доходов. Но начать можно и с 1%. Жертвовать надо научиться добровольно и с легким сердцем.

Но начать можно и с 1%. Жертвовать надо научиться добровольно и с легким сердцем.

Вкладывайте деньги в свое развитие и обучение

В том числе в финансовое образование. Действительно, управлять денежными потоками и правильным инвестированием своих средств может научиться каждый. И чем раньше начать, тем быстрее придет положительный эффект.

Относитесь к деньгам как к инструменту, а не главной цели

Характерная черта многих настоящих миллионеров — это отсутствие культа денег. Они просто идут к своей цели, и деньги являются для них просто приятным бонусом на этом пути.

«Любите то, что вы делаете, не переставайте развиваться в профессиональном плане, и богатство придет к вам, рано или поздно», — пишет Thomas J. Stanley в книге «The Millionaire Mind». Трудно с этим поспорить.

Богатеть — это интуитивное желание каждого. Скорее почувствуйте это желание и действуйте. Для финансовой грамотности Work.ua советует прочесть книгу Бодо Шефера «Мани, или азбука денег». Эта книга полезна и понятна как детям, так и взрослым. А также познакомьтесь с классикой жанра «Бедный папа, богатый папа» Роберта Кийосаки, если еще не знакомы. Успехов в зарабатывании денег и их грамотном использовании!

Эта книга полезна и понятна как детям, так и взрослым. А также познакомьтесь с классикой жанра «Бедный папа, богатый папа» Роберта Кийосаки, если еще не знакомы. Успехов в зарабатывании денег и их грамотном использовании!

По материалам книги Сергея Бородина «Код Феникса».

Чтобы оставить комментарий, нужно войти.

Как обращаться с деньгами?

Всем доброго дня, уважаемые читатели моего блога «На пути к миллиарду»!

В ближайшее время на блоге появятся новые разделы, которые будут давать возможность зарабатывать. Вы сможете их мониторить и принимать самостоятельные решения в любом из аспектов. Друзья, нас ждут великие дела! Подписывайтесь на обновления ресурса и ничего не пропустите!

А сегодня я хочу затронуть очень и очень интересную тему, которая под стать нашему ресурсу, и тема эта называется — как обращаться с деньгами. Да, уважаемые читатели, именно как обращаться с деньгами на практике, что нужно знать в материальном и нематериальном плане этого вопроса, что делать? Вот такие вопросы ОБЯЗАНЫ появляться у человека, который хочет стать богатым.

Да, уважаемые читатели, именно как обращаться с деньгами на практике, что нужно знать в материальном и нематериальном плане этого вопроса, что делать? Вот такие вопросы ОБЯЗАНЫ появляться у человека, который хочет стать богатым.

Друзья, этот вопрос я сейчас задаю вам, попробуйте на него самостоятельно и только ДЛЯ СЕБЯ ответить. Что вам пришло в голову? Какие вы для себя выделили пункты? Или ничего в голову не приходит? Или этот вопрос вам в голову, вообще, не приходил?

Что ответит бОльшая часть людей на этот вопрос? Как обращаться с деньгами? Ну, наверное, нужно экономить, побольше зарабатывать, вести учет. Получается, что далеко не все люди знают некоторые простые истины, поняв и осознав которые можно стать намного состоятельнее, чем вы сейчас есть. Да, уважаемые читатели, НАМНОГО состоятельнее.

На самом деле мы просто не замечаем, куда мы тратим деньги, я уверен, что 90% людей не ведут, вообще, никакого учета доходов и расходов своих денежных средств. Выполняют действия, которые НИКОГДА их не приведут к богатой и состоятельной жизни. А все это из-за чего? Либо из-за отсутствия информации, либо из-за наплевательского отношения к данному вопросу.

А все это из-за чего? Либо из-за отсутствия информации, либо из-за наплевательского отношения к данному вопросу.

Друзья, если мы с вами, по-настоящему, хотим быть состоятельными и финансово независимыми, то вопрос «как обращаться с деньгами?» ни в коем случае не должен оставаться без внимания. Этому вопросу должно быть посвящено МНОГО внимания, иначе данная цель просто напросто не будет достигнута.

Я хочу вам привести некоторые пункты, на которые нужно обратить внимание, их нужно усвоить и применять. По каждому пункту я расскажу лично свое видение. Через очень короткое время вы почувствуете результат, серьезный результат и теперь услышав этот вопрос — как обращаться с деньгами, вы всегда будете знать четкий ответ и четкий порядок действий, он должен быть заложен в вашей голове, иначе НЕ БУДЕТ богатства.

Информацию я взял с личного опыта, с книг, которые читаю и делаю заметки, с высказываний серьезных предпринимателей, бизнесменов и миллионеров. Прислушиваться к советам о финансах и богатстве можно только от людей, которые сами достигли этих высот, потому что теория и практика обычно имеют очень большое отличие, поэтому слушать и принимать к сведению нужно только советы миллионеров, а не советы сапожников или врачей (не в обиду этим специальностям, имею к ним большое уважение).

Как стать богатым человеком?

Итак, начнем.

- НИКОМУ, НИКОГДА не рассказывайте где, как и сколько вы зарабатываете!

Уважаемые читатели, я не зря написал этот пункт самым первым. Примите его к сведению и к ОБЯЗАТЕЛЬНОМУ применению. Если вы этого сейчас не делаете, то обязательно к этому придете позже, но уже с негативным опытом, потому что позитивного опыта вы тут не получите, поэтому послушайте меня.

Если вам кажется, что ваши друзья, знакомые, близкие сильно порадуются тому, что вы зарабатываете в несколько раз больше чем они, то вы глубоко ошибаетесь. Человеческая зависть в данном вопросе не имеет границ. Людей, которые по-настоящему могут порадоваться вашими доходами в жизни может быть 4-5 человек максимум — это 2-3 родственника и 2-3 друга, подруги, а может таких людей и не быть вообще, кому как повезет, имейте это в виду и НИКОГДА не забывайте.

- Ведите домашнюю бухгалтерию, считайте доходы и расходы! Деньги любят счет!

В этом вопросе я хочу, чтобы вы понимали для кого эта бухгалтерия. Эта бухгалтерия только для вас. Поэтому не лгите самому себе, пишите все как есть на самом деле. Смысл этого действия такой — нужно понять, откуда деньги приходят и куда уходят, возможно, так вы увидите то, что без ведения учета не замечали и примите решение — оставлять ли данный расход в таких же размерах.

Эта бухгалтерия только для вас. Поэтому не лгите самому себе, пишите все как есть на самом деле. Смысл этого действия такой — нужно понять, откуда деньги приходят и куда уходят, возможно, так вы увидите то, что без ведения учета не замечали и примите решение — оставлять ли данный расход в таких же размерах.

- Подбирайте такое окружение, которое соответствует вашему уровню!

ВНИМАНИЕ! Очень серьезный вопрос, в итоге имеющий самое прямое отношение к вопросу как обращаться с деньгами! Хотя, на первый взгляд, так может не показаться. Тут советую принимать самые кардинальные решения.

Например, пошли дела вверх, стали хорошо зарабатывать, но живете в старом, рабочем квартале. СРОЧНО, прошу внимания, СРОЧНО переезжать в новый, дорогой район, а если есть возможность, то можно и город поменять. Как это сделать, если нет возможности сразу купить там квартиру? Легко!!! Не хватает на квартиру в новом районе???

Взяли в аренду на 2-3 года, заработаете за это время разницу между своей и новой, свою сдайте. Как показывает практика, цены на аренду жилья в новых и не новых районах особо и не отличаются, доплатите 100$ или 150$ — не обеднеете, зато избавитесь от НЕГАТИВА и ЗАВИСТИ, поверьте оно того стоит.

Как показывает практика, цены на аренду жилья в новых и не новых районах особо и не отличаются, доплатите 100$ или 150$ — не обеднеете, зато избавитесь от НЕГАТИВА и ЗАВИСТИ, поверьте оно того стоит.

Не поверили мне? Тогда представьте, что вы в своем стареньком районе купили новый Mercedes! Как вы думаете, ваши соседи будут безумно рады вашим достижениям??? А там у 80% соседей кредиты и финансовая зона на грани выживания. НЕ БУДУТ РАДЫ! А в элитном районе смешаетесь со всеми, там такие же.

- Не давайте деньги в долг и сами старайтесь не у кого ничего не просить!

Старайтесь не занимать деньги ни у банка, ни у людей. Вам будет жить намного проще и легче. У вас не будет огромного камня на душе, который, как показывает практика, мешает развитию идей и личности. Долг всегда тяготит и не нужно говорить, что он мотивирует для заработка и т.д., тяготит он больше, поэтому старайтесь это делать только в тех случаях, когда никакого другого варианта не существует.

По поводу того, занимать деньги или не занимать, приведу в пример слова моего друга, который в свои 30 с копейками лет успел заработать руками и головой, не имея практически никакого подспорья, на квартиру в элитном доме 150 кв.м. с подземной парковкой и на немецкий автомобиль.

Он мне рассказал, как он дает деньги в долг. Так вот. Говорит, что я даю в долг только ту сумму, с которой я готов проститься и ту сумму, которую этому человеку я готов подарить. А там человек, если имеет совесть, то отдаст. Классные слова:) Сразу отсеивают круг, кому можно давать деньги в долг, а кому нет, и на корне рубит все переживания и ожидания по этому поводу. Я взял себе на вооружение и вам советую.

- Уделите особое внимание аксессуарам, в которых хранятся деньги!

Для денег купите дорогой кошелек, для карт купите дорогую визитницу. Нужно обязательно показывать деньгам, что вы их любите, тогда они будут любить вас — это доказанная истина. Я думаю, что и вам самим будет приятней ходить с дорогими аксессуарами.

Оптимизация дохода

- Никогда не тратьте все деньги, которые у вас есть в наличии!

Это очень плохо! Вы разрушите вашу связь с деньгами, перекроете себе денежный поток. Старайтесь больше зарабатывать, подрабатывайте, планируйте и НИКОГДА не тратьте последние деньги. Как вариант, купите себе иностранную купюру не слишком большего достоинства, чтобы у вас не было соблазна ее поменять на местную валюту и держите ее всегда в кошельке, чтобы он ни в коем случае не оказался пуст.

- Постоянно и при любых обстоятельствах откладывайте деньги!

Откладывать деньги можно при абсолютно любых доходах, подчеркиваю, при АБСОЛЮТНО любых доходах. Тут уже зависит от того, сколько вы лично или ваша семья зарабатывает. Учитывая современные реалии и сегодняшний курс доллара, я думаю что семья, которая зарабатывает менее, чем 500$ на человека, вполне может откладывать 5-10% от общего дохода. А если доход свыше 500$ на человека, то можно и 15-20% от общего дохода. Этих показателей можно добиться без особого труда, и качество жизни при этом не изменится.

Этих показателей можно добиться без особого труда, и качество жизни при этом не изменится.

- Не предавайте деньгам слишком большое значение и не предавайте деньгам слишком маленькое значение! Относитесь к ним спокойно!

Деньги — это всего лишь средство, с помощью которого мы можем реализовать какие-то цели, пробрести любимую вещь или получить незабываемое впечатление. Деньги нужно любить, но ни в коем случае не делать из этого культ, никакого фанатизма. И в то же время нельзя ими пренебрегать, рискуете остаться изолированными от денежного потока. В этом вопросе находим золотую середину, она у каждого тут будет своя.

- Друзья, тратьте деньги, они для этого и созданы!

Если у вас не будет циркуляции денежных средств, произойдет застой, а это хуже всего. То, что деньги нужно тратить, а не молиться на каждую копейку — это уже давно проверенная мной, и не только мной, стратегия. Если у вас получается зарабатывать, тратьте деньги на покупки, впечатления, балуйте себя, помогайте людям, дарите подарки любимым и близким. Тогда со 100% вероятностью они к вам будут возвращаться снова.

Тогда со 100% вероятностью они к вам будут возвращаться снова.

Вот представьте, у каждого из нас есть определенный мешочек, в котором есть деньги, у всех этот мешочек разный. Так вот, мешочек наполнился и дальше в него деньги уже не помещаются:))) Что нам нужно сделать? Проколоть в этом мешочке небольшую дырочку — это и будут наши покупки, подарки, радости, помощь. Вот тогда вы обеспечите то, что необходимо — денежный канал, который для вас будет всегда открыт.

- Обязательно заставляйте деньги работать!

Читайте литературу, которая повысит вашу финансовую грамотность, изучайте инструменты инвестирования, всегда старайтесь приумножить ваш капитал, думайте об этом, материализовывайте свои мысли, стройте планы.

Пока не имеете знаний, покупайте квартиры, парковочные места, сдавайте это в аренду, положите депозит в банк — на этих инструментах вы не заработаете, но сможете уберечь ваши кровные сбережения от инфляции и изучайте, изучайте и пробуйте, друзья. Все у вас получится:)))

Все у вас получится:)))

Читайте блог, особенно, если вы — новичок, перечитайте все статьи до единой и подпишитесь на обновления. Это вам поможет открыть для себя новые горизонты.

Где просмотреть список всех статей? На карте сайта.

А именно здесь: «Карта сайта»

Вот так, уважаемые читатели, постарался максимально понятно изложить для вас вопрос о том, как обращаться с деньгами. А как обращаетесь с деньгами вы??? Жду от вас свои истории в комментариях Давайте вместе друг у друга учиться, возможно, вы мне посоветуете новый способ о том, как обращаться с деньгами, буду вам признателен!

А так же я хочу, чтобы вы обратили внимание на раздел статей о заработке в интернете, изучите его, там полезная информация.

Этот раздел находится по ссылке: «Рубрика: Заработок в интернете»

До встречи, друзья, всего вам самого наилучшего! Ждите приятных сюрпризов!

С уважением, Юрий Попов!

«Когда человек говорит, что деньги могут все,

знайте: у него их нет и никогда не было»

Эдгар Хау

P. S. И вот вам, напоследок, данные из очень авторитетного ресурса, прочитайте и осознайте, лишним не будет. Оцените тот путь, по которому вы идете, правильный ли он? Туда ли вы деваете деньги?

S. И вот вам, напоследок, данные из очень авторитетного ресурса, прочитайте и осознайте, лишним не будет. Оцените тот путь, по которому вы идете, правильный ли он? Туда ли вы деваете деньги?

9 признаков, что вы умеете обращаться с деньгами

Проверьте, действительно ли вы контролируете свой бюджет и свою жизнь.

Желание контролировать доходы и расходы указывает на то, что человек заботится о своем будущем и настоящем. «Экономия — богатство бедных и мудрость богатых», — говорил писатель Александр Дюма еще в XIX веке, и сложно с ним не согласиться.

Финансовая грамотность влияет на жизни людей гораздо сильнее, чем может показаться: по данным исследования Университета Аризоны, люди, которые тратят разумно и умеют делать сбережения, чувствуют себя счастливее, чем транжиры. Умеете ли вы контролировать деньги? Это легко понять, сверившись с нашим чек-листом.

1. У вас есть сбережения

Умение жить по средствам и не «стрелять» у друзей (и тем более банков и микрофинансовых организаций) деньги перед зарплатой похвально — многие не способны и на это. Но отсутствия долгов мало — нужно уметь делать сбережения. Забудем даже (ненадолго!) про идею накоплений на безбедную старость. В жизни случаются непредвиденные обстоятельства (поломка дорогой техники, болезнь, «соседи затопили» и так далее) и крупные траты, для которых просто необходима «подушка безопасности». В противном случае ваше материальное благополучие пошатнется.

Но отсутствия долгов мало — нужно уметь делать сбережения. Забудем даже (ненадолго!) про идею накоплений на безбедную старость. В жизни случаются непредвиденные обстоятельства (поломка дорогой техники, болезнь, «соседи затопили» и так далее) и крупные траты, для которых просто необходима «подушка безопасности». В противном случае ваше материальное благополучие пошатнется.

2. Вы откладываете часть денег с каждой зарплаты

В Штатах популярно Правило 50/30/20, согласно которому 50% месячного дохода идут на необходимые траты (на еду, оплату жилья, обслуживание автомобиля, здоровье и т. д.), 30% — на развлечения и культуру (шопинг, походы в кафе и рестораны, хобби и т. д.), а 20% человек откладывает. Необязательно использовать именно эту пропорцию: подстройте пропорции под реалии собственной жизни. Но факт остается фактом: финансовая грамотность не может быть периодической — откладывать деньги нужно регулярно. Например, ежемесячно.

3. Вы фиксируете траты после каждой покупки

Часто мы даже не представляем, сколько тратим на кофе на бегу, снеки из вендингового автомата в офисе и поездки на такси. Если сложить эти траты вместе, обычно получается неожиданно большая сумма. Это не значит, что надо ограничивать себя в привычных удовольствиях вроде того же кофе, просто попробуйте фиксировать все доходы и расходы в течение дня, и вы узнаете много интересного. О том, как полюбить планирование расходов мы уже писали.

Если сложить эти траты вместе, обычно получается неожиданно большая сумма. Это не значит, что надо ограничивать себя в привычных удовольствиях вроде того же кофе, просто попробуйте фиксировать все доходы и расходы в течение дня, и вы узнаете много интересного. О том, как полюбить планирование расходов мы уже писали.

4. Вы знаете, как сэкономить

Отслеживание скидок в магазинах, купоны, реферальные программы в интернете, сравнение цен у разных продавцов — все это признаки не скупости или бедности, а высокой финансовой грамотности и, кстати, неплохое хобби, считают эксперты. Но не засчитывайте себе этот пункт, если для вас экономия — это покупка тонны ненужных вещей со скидкой в черную пятницу. У скидок и промоакций есть свои темные стороны.

5. Вы избегаете импульсных трат

Согласно опросам, 84% американских покупателей совершают импульсные покупки, причем примерно половина из них об этом потом жалеют. Вы не из таких? Значит, приходя в магазин, вы точно знаете, за чем пришли, заранее планируете такие походы и всегда следуете правилу из следующего пункта.

6. Вы составляете список покупок

И не только для того, чтобы не забыть купить помидоры или хлеб, но и для того, чтобы заранее понять, что вам точно необходимо и не отклоняться от плана. Известный бизнес-консультант, писатель и миллионер Дэйв Рэмси дает еще один совет: ходить по магазину с калькулятором (удачно, что сейчас они есть в каждом смартфоне) и, складывая в тележку товары, сразу подсчитывать, сколько оставите на кассе. Никаких сюрпризов!

Читайте также: Новые книги о личных финансах, которые стоит прочитать на каникулах

7. Вы планируете бюджет на месяц и год

Долгосрочное планирование позволяет взглянуть на свои отношения с деньгами более критично и отстраненно, спланировать доходы и расходы и, как следствие, сэкономить (причем не только деньги, но силы и время). Например, свой летний отпуск стоит начать организовывать уже сейчас — тогда вы не разоритесь и сбережете нервы.

8. У вас есть финансовые цели и план их достижения

У вас есть финансовые цели и план их достижения

Финансовое планирование — это не новогодняя резолюция, в которой вы обещаете себе, что через год накопите на автомобиль. Поставив цель, важно уметь ее достигнуть, определив четкие дедлайны и разложив путь к цели на мелкие шаги. Мы рекомендуем метод SMART.

9. Вы интересуетесь инвестированием

Наконец, финансово грамотный человек понимает, что лучше не просто хранить накопления в банке или под матрасом, а заставить их работать и приносить доход. Один из удобных и понятных инструментов частного инвестирования — ETF, индексный инвестиционный фонд, открывающий доступ к международному инвестированию всем желающим, не требующий специальных знаний и высокой квалификации.

Богатые искусно распоряжаются деньгами. Бедные не умеют обращаться с деньгами.

главная >> книги по успеху и богатству >> Харв Экер. Думай как миллионер >> Богатые искусно распоряжаются деньгами.

Бедные не умеют обращаться с деньгами.

В бестселлере «Мой сосед — миллионер» Томас Стэнли рассказывает об исследовании, проведенном им среди миллионеров, живущих в разных частях Северной Америки, о том, кто они и как заработали свои состояния. Результаты исследования уместятся в одну короткую фразу: «Богатые искусно распоряжаются своими деньгами». Богатые прекрасно управляются с деньгами. Бедные не умеют этого делать.

Состоятельные люди ничуть не умнее бедных, просто они по-другому, более разумно распоряжаются деньгами. В первой части книги мы уже говорили о том, что отношения с финансами строятся в основном на заложенной в нас когда-то программе. Из этого следует, что, во-первых, если вы не умеете разумно управлять деньгами, вероятно, в вас просто заложен такой сценарий. Во-вторых, очень велика вероятность того, что вы не умеете пользоваться деньгами легко и эффективно. Не знаю, как у вас, а у нас в школе не было предмета «Как распоряжаться деньгами», зато нам рассказывали о войне 1812 года, и этой информацией я, разумеется, пользуюсь каждый божий день.

Как ни грустно об этом говорить, но единственное серьезное различие между финансовой состоятельностью и финансовой несостоятельностью — это умение правильно распоряжаться деньгами. Все предельно просто: чтобы заставить деньги работать на себя, надо научиться с ними обращаться.

Малообеспеченные люди обращаются с деньгами неправильно или вообще избегают этой темы. Многие не любят думать о том, как правильно тратить деньги, потому что, во-первых, по их словам, это ограничивает их свободу, а во-вторых, по их же словам, у них не так много денег, чтобы им требовалось особое обращение.

Относительно первого могу сказать, что правильное отношение к деньгам не ограничивает свободу, а, напротив, помогает стать еще более свободным. Умение распоряжаться деньгами, в конце концов, позволит вам достичь такой степени финансовой независимости, что вы сможете никогда больше не работать. С моей точки зрения, это и есть настоящая свобода.

Что касается тех, для кого фраза «У меня не так много денег, чтобы как-то ими распоряжаться» служит достаточным оправданием. Могу сказать, что они смотрят в телескоп не с той стороны. Суть не в том, чтобы «научиться правильно обращаться с деньгами, когда их будет много», а в том, что «денег будет много тогда, когда мы научимся правильно с ними обращаться».

Могу сказать, что они смотрят в телескоп не с той стороны. Суть не в том, чтобы «научиться правильно обращаться с деньгами, когда их будет много», а в том, что «денег будет много тогда, когда мы научимся правильно с ними обращаться».

Говорить «Я начну правильно обращаться с деньгами, как только разбогатею» все равно, что услышать от тучного человека «Я сяду на диету и займусь физкультурой, как только сброшу пятнадцать килограммов». Это то же самое, что поставить телегу впереди лошади — это не поможет вам продвинуться вперед… Скорее, вы отъедете назад! Начните с рационального вложения имеющихся средств, и тогда у вас появится больше средств для вложения.

На занятиях интенсивного курса «Думай как миллионер» я рассказываю историю, которая поражает большинство моих слушателей. Представьте себе, что вы идете по улице с пятилетним ребенком. На вашем пути оказывается магазин, в котором продается мороженое, и вы решаете зайти туда. Вы покупаете малышу один шарик мороженого, и поскольку в магазине не оказывается стаканчиков, кладете его в вафельный рожок. Выйдя из магазина, вы замечаете, что в неуверенной детской руке рожок качается из стороны в сторону и вдруг — плюх! Мороженое из рожка падает на мостовую.

Выйдя из магазина, вы замечаете, что в неуверенной детской руке рожок качается из стороны в сторону и вдруг — плюх! Мороженое из рожка падает на мостовую.

Малыш начинает плакать. Вы возвращаетесь в магазин, но не успеваете заказать еще одну порцию, как ребенок замечает красочную рекламу, на которой нарисованы три шарика в одном рожке.

Малыш указывает пальчиком на картинку и в восторге кричит: «Хочу такой же!»

А теперь вопрос. Купите ли вы, добрый, любящий и щедрый человек, три шарика мороженого своему ребенку? Вашим первым порывом будет, скорее всего, утвердительный ответ. Немного подумав, большинство наших слушателей все же отвечали «Нет». Ведь вам не хочется заведомо обречь ребенка на неудачу? Ему не под силу справиться даже с одним-единственным шариком, как же он справится с тремя?

То же самое происходит при вашем взаимодействии с Космосом. Мы живем в доброй и любящей Вселенной, в которой действует одно правило: «Пока ты не покажешь своего умения управляться с тем, что у тебя есть, большего не получишь!».

ПРИНЦИП СОСТОЯТЕЛЬНОСТИ

Пока ты не покажешь своего умения управляться с тем, что у тебя есть, большего не получишь!

Прежде чем у вас появятся большие деньги, научитесь распоряжаться небольшими суммами. Помните, все мы состоим из привычек, и потому не так важно количество денег, как привычка правильно обращаться с ними.

ПРИНЦИП СОСТОЯТЕЛЬНОСТИ

Не так важно количество денег, как важна привычка правильно обращаться с ними.

Итак, как именно вы распоряжаетесь деньгами? На занятиях курса «Думай как миллионер» мы рассказываем о методике управления деньгами, которую многие считают удивительно простой и эффективной. Тонкости метода выходят за рамки этой книги, но все же позвольте мне объяснить вам для начала некоторые основные принципы.

Откройте отдельный счет в банке; пусть он станет счетом вашей финансовой независимости. Вносите в этот фонд 10% от каждого полученного (после выплаты налогов) доллара. Эти деньги должны использоваться только для инвестиций и создания источников пассивного дохода. Задача этого счета — вырастить для вас курицу, несущую золотые яйца, которые называются пассивным доходом. Когда же вы сможете потратить эти деньги? Никогда! Они никогда не тратятся — только вкладываются. В конце концов, когда вы уйдете с работы, то сможете тратить доход, который принесет вам ваш фонд — «золотые яйца», но не основной капитал. Таким образом, основная сумма будет только расти, и вы всегда будете при деньгах.

Задача этого счета — вырастить для вас курицу, несущую золотые яйца, которые называются пассивным доходом. Когда же вы сможете потратить эти деньги? Никогда! Они никогда не тратятся — только вкладываются. В конце концов, когда вы уйдете с работы, то сможете тратить доход, который принесет вам ваш фонд — «золотые яйца», но не основной капитал. Таким образом, основная сумма будет только расти, и вы всегда будете при деньгах.

Одна из наших слушательниц, женщина по имени Эмма, рассказала мне недавно свою историю. Два года назад Эмма была на грани банкротства. Ей не хотелось никому признаваться в этом, но выбора, похоже, не было. У нее было больше долгов, чем можно было выплатить в ее положении. Тогда Эмма пришла на занятия интенсивного курса «Думай как миллионер» и узнала о системе управления деньгами. «Это то, что мне нужно, — сказала себе Эмма. — Только так я смогу покончить со своими неприятностями!»

Эмме, как и всем участникам семинара, посоветовали разделить деньги и положить их на разные счета. «Прекрасно, — подумала она. — У меня вообще нет денег, которые можно разделить!» Но Эмме очень хотелось попробовать, и она решила каждый месяц делить между двумя счетами всего один доллар. Да, именно так. Всего доллар в месяц.

«Прекрасно, — подумала она. — У меня вообще нет денег, которые можно разделить!» Но Эмме очень хотелось попробовать, и она решила каждый месяц делить между двумя счетами всего один доллар. Да, именно так. Всего доллар в месяц.

В соответствии с нашей системой распределения и используя имеющийся в наличии единственный доллар, Эмма вложила десять центов на свой СФН («счет финансовой независимости»). Первой ее мыслью было: «Ну и как, интересно, я стану финансово независимой на десять центов в месяц?» И она поставила себе задачу каждый месяц удваивать свои средства. На второй месяц она делила уже два доллара, на третий — четыре, потом 8, 16, 32, 64 и так далее до тех пор, пока через год сумма, которую она делила, не достигла 2048 долларов.

Два года спустя Эмма начала пожинать невероятные плоды свои усилий. Она перечислила на «счет финансовой независимости» 10 тысяч долларов! Она так хорошо усвоила суть рационального распоряжения финансами, что, когда получила 10 тысяч долларов в качестве дополнительного дивиденда, ей уже не нужны были деньги!

Сейчас Эмма рассчиталась со всеми долгами и находится на пути к своей финансовой независимости. И все благодаря тому, что, получив необходимые знания, она начала действовать, несмотря на то что начальный капитал составил всего 1 доллар.

И все благодаря тому, что, получив необходимые знания, она начала действовать, несмотря на то что начальный капитал составил всего 1 доллар.

Неважно, обладаете вы капиталом или сидите на нуле. Важно то, что вы должны немедленно начать управлять теми средствами, которые у вас есть, и будете поражены тем, как скоро у вас появится больше.

Другой участник семинара спросил: «Как я могу распоряжаться своими финансами, если мне приходится одалживать деньги на жизнь?» Ответ таков: возьмите в долг на один доллар больше и начните распоряжаться долларом. Даже если вы занимаете или выкраиваете всего пару долларов в месяц, вы должны грамотно распорядиться этими деньгами, потому что здесь действуют законы не только «физического», но и духовного мира: финансовые чудеса происходят после того, как вы продемонстрируете Космосу свое умение правильно распоряжаться деньгами.

В дополнение к «счету финансовой независимости» заведите у себя дома «банку финансовой независимости» и каждый день оставляйте в ней деньги. Это может быть 10 долларов, 5 долларов, доллар, просто монетка или все мелкие деньги. Сумма не имеет значения, здесь важна привычка. Секрет опять-таки заключается в том, что каждый день вы будете уделять внимание своей цели — финансовой независимости. Подобное притягивается подобным, деньги притягиваются деньгами. Пусть обыкновенная банка станет «денежным магнитом», притягивая все больше и больше денег и возможностей обеспечить вам финансовую свободу.

Это может быть 10 долларов, 5 долларов, доллар, просто монетка или все мелкие деньги. Сумма не имеет значения, здесь важна привычка. Секрет опять-таки заключается в том, что каждый день вы будете уделять внимание своей цели — финансовой независимости. Подобное притягивается подобным, деньги притягиваются деньгами. Пусть обыкновенная банка станет «денежным магнитом», притягивая все больше и больше денег и возможностей обеспечить вам финансовую свободу.

Я уверен, что вам уже советовали 10% своих финансов вкладывать в долгосрочные инвестиции, но вполне возможно, что о создании специального счета для «разведения» денег и финансовых операций вы слышите впервые.

Один из главных секретов управления деньгами — поддержание разумного баланса. С одной стороны, вы хотите сэкономить как можно больше денег, чтобы выгодно их вложить и заработать на этом. С другой стороны, 10 % вам придется отложить на «развлекательный» счет. Почему? Потому что каждый из нас представляет собой единое целое. Нельзя серьезно изменить одну часть жизни, не затронув другие. Есть люди, которые экономят, экономят, экономят, и в то время, как их рациональное и ответственное «Я» чувствует себя удовлетворенным, «мятущийся дух» испытывает противоположные чувства. В конце концов стремящееся к развлечениям «Я» скажет: «С меня хватит. Я тоже нуждаюсь во внимании». И сведет на нет все, чего вы успели добиться.

Нельзя серьезно изменить одну часть жизни, не затронув другие. Есть люди, которые экономят, экономят, экономят, и в то время, как их рациональное и ответственное «Я» чувствует себя удовлетворенным, «мятущийся дух» испытывает противоположные чувства. В конце концов стремящееся к развлечениям «Я» скажет: «С меня хватит. Я тоже нуждаюсь во внимании». И сведет на нет все, чего вы успели добиться.

Однако если все время тратить, тратить и тратить, то вы не только никогда не разбогатеете, но и придете к тому, что ответственная часть вашей личности сделает так, что траты не будут приносить вам никакого удовольствия и в конце концов вы обязательно почувствуете себя виноватым. Затем чувство вины заставит вас расходовать еще больше, чтобы через траты дать выход эмоциям. На какое-то время вы можете почувствовать себя лучше, но вскоре все равно вернетесь к ощущению вины и стыда. Это — порочный круг, и единственный способ избежать его — научиться грамотно распоряжаться деньгами.

«Развлекательный» счет используется главным образом для приобретения привычки — благодаря ему вы приучаетесь к вещам, которые делаете далеко не каждый день. Он предназначен для неординарных событий, таких как поход в ресторан и заказ самого изысканного вина или шампанского. Для того, чтобы арендовать на день яхту. Или для того, чтобы снять номер в первоклассном отеле и провести в нем незабываемую ночь игр и утех.

Он предназначен для неординарных событий, таких как поход в ресторан и заказ самого изысканного вина или шампанского. Для того, чтобы арендовать на день яхту. Или для того, чтобы снять номер в первоклассном отеле и провести в нем незабываемую ночь игр и утех.

В использовании «развлекательного» счета есть только одно правило — расходовать снятые с него средства нужно каждый месяц. Именно так! Каждый месяц надо обязательно растранжирить все деньги с этого счета на вещи, которые заставят вас почувствовать себя богатым. К примеру, придите в массажный салон, выложите все эти деньги на стол и, обращаясь к массажисткам, скажите: «Мне нужны вы обе. Сделайте все, что я хочу. А потом принесите чего-нибудь поесть!».

Экстравагантно, как я и говорил. Единственный способ не отступить от осуществления сберегательного плана — это компенсировать его планом развлекательным, который будет вознаграждать нас за наши усилия. «Развлекательный» счет нужен еще и для того, чтобы «накачать получательную мышцу». Кроме того, он превращает задачу разумного управления деньгами в значительно более привлекательное занятие. В дополнение к «развлекательному» счету и «счету финансовой независимости» советую вам завести еще четыре. Они потребуют следующих вложений:

Кроме того, он превращает задачу разумного управления деньгами в значительно более привлекательное занятие. В дополнение к «развлекательному» счету и «счету финансовой независимости» советую вам завести еще четыре. Они потребуют следующих вложений:

- 10% на счет долгосрочных сбережений для расходов;

- 10% на образовательный счет;

- 50% на счет повседневных расходов;

- 10% на ваш благотворительный счет.

Еще раз повторю: бедные полагают, что все дело в доходе. Они считают, что, для того чтобы стать богатым, надо много зарабатывать. Еще раз повторю: это бред! Если распоряжаться средствами по предложенной выше программе, можно стать финансово независимым, имея относительно небольшой доход. Обращаясь с деньгами неправильно, нельзя стать финансово независимым даже при огромном доходе. Вот почему многие специалисты с высоким окладом — врачи, адвокаты, спортсмены и даже финансисты — по сути бедны, ведь дело не только в том, сколько мы зарабатываем, но и в том, как мы расходуем заработанное.

Один из наших слушателей, Джон, сказал мне, что, впервые услышав о системе управления деньгами, подумал: «Скукотища какая! Зачем люди тратят на это свое драгоценное время?» Немного позже, благодаря участию в нашем семинаре, он все-таки понял: если хочешь как можно раньше достичь финансовой свободы, надо научиться распоряжаться своими деньгами грамотно, так, как это делают богатые люди.

Джону пришлось воспитывать в себе эту привычку, поскольку она никогда не была ему присуща. Он говорит, что это напомнило ему те времена, когда он занимался триатлоном. Он прекрасно плавал и ездил на велосипеде, но очень не любил бегать. Во время бега он травмировал ноги, колени и спину. Каждая тренировка изматывала его до смерти. Он задыхался и чувствовал боль в легких даже тогда, когда не слишком выкладывался! Он привык ненавидеть бег. Но все же знал, что если хочет стать одним из лучших триатлонистов, то должен научиться бегать и принять это как испытание на пути к успеху. И хотя раньше Джон всячески избегал бега, он решил бегать каждый день. Несколько месяцев спустя он стал получать удовольствие от тренировок и с нетерпением ждал каждого тренировочного дня.

Несколько месяцев спустя он стал получать удовольствие от тренировок и с нетерпением ждал каждого тренировочного дня.

Тот же путь он прошел и в сфере управления финансами. Джон вначале ненавидел каждую минуту, проведенную за подсчетами, но постепенно втянулся и даже стал получать от этого удовольствие. Теперь он с нетерпением ждет каждой выплаты, чтобы распределить полученные деньги по разным счетам! Кроме того, ему очень нравится наблюдать за тем, как его собственный капитал вырос с нуля до 300 тысяч долларов и продолжает уверенно расти.

Все сводится к следующему: либо вы контролируете деньги, либо деньги контролируют вас. Чтобы контролировать деньги, надо уметь ими распоряжаться.

ПРИНЦИП СОСТОЯТЕЛЬНОСТИ

Либо вы контролируете деньги, либо деньги контролируют вас.

Я очень люблю слушать рассказы наших выпускников о том, насколько увереннее они стали чувствовать себя во всем, что касается денег, успеха и собственной личности, как только начали правильно распоряжаться деньгами. Но главное, что эта уверенность проецируется и на другие стороны жизни и делает их более счастливыми, здоровыми и улучшает отношения с людьми.

Но главное, что эта уверенность проецируется и на другие стороны жизни и делает их более счастливыми, здоровыми и улучшает отношения с людьми.

Деньги составляют важную часть нашей жизни, и, научившись держать их под контролем, вы значительно улучшите всю свою жизнь.

ДЕКЛАРАЦИЯ. Положив руку на сердце, скажите:

«Я умею обращаться с деньгами».

Коснитесь лба и произнесите:

«Я думаю как миллионер!».

ПРАКТИКУМ НАЧИНАЮЩЕГО МИЛЛИОНЕРА

1. Откройте в банке «счет финансовой независимости». Откладывайте на него 10% от всего вашего дохода (после выплаты налогов). Эти деньги предназначены не для трат, а для инвестиций; они обеспечат вам источник пассивного дохода на то время, когда вы перестанете работать.

2. Заведите дома «банку финансовой независимости» и каждый день кладите в нее деньги. Это могут быть 10 долларов, 5 долларов, доллар, несколько монет или вся мелочь. Еще раз напоминаю вам о том, что это поможет вам каждый день думать о своей финансовой независимости, а мы знаем, что результаты появляются в тех сферах, на которые мы направляем свои усилия.

История успеха Кристины Клоузер

От: Кристины Клоузер Кому: Т. Харву Экеру

Если рассказать в двух словах, то после посещения интенсивного курса «Думай как миллионер» Т. Харва Экера я полностью изменила подход к деньгам, и мой бизнес вырос на 400% в течение года.

Но самое главное — мы с мужем наконец поняли, как важно каждый месяц откладывать 10% дохода и делать это, что бы ни случилось. Я счастлива сообщить вам, что за последние несколько лет, прошедшие после посещения программы Харва, нам удалось отложить больше, чем за предыдущие пятнадцать!

Кроме того, методы разрешения финансовых споров, которые мы изучили, позволили нам навсегда избежать ссор из-за денег.

Система управления деньгами Харва очень проста в применении, и она действительно работает.

Успехов!

3. Заведите «развлекательный» банковский счет или домашнюю «развлекательную» банку и откладывайте в нее 10% своего дохода..jpg) Наряду с «развлекательным» счетом и «счетом финансовой независимости» откройте еще четыре и распределите между ними следующие доли своего дохода:

Наряду с «развлекательным» счетом и «счетом финансовой независимости» откройте еще четыре и распределите между ними следующие доли своего дохода:

- 10% на счет долгосрочных сбережений для расходов;

- 10% на образовательный счет;

- 50% на счет повседневных расходов;

- 10% на ваш благотворительный счет.

4. Независимо от того, какими финансовыми возможностями вы располагаете, начинайте управлять деньгами прямо сейчас. Не откладывайте на завтра. Даже если у вас всего один доллар. Распорядитесь долларом. Возьмите десять центов и бросьте их в «банку финансовой независимости». Возьмите еще десять центов и бросьте их в «развлекательную» банку. Одно только это действие способно послать Космосу весточку о том, что вы готовы к большим суммам денег. Разумеется, если у вас есть возможность распорядиться большей суммой, распорядитесь ею.

показать содержание

Обращение с деньгами. Как обращаться с деньгами правильно?

24. 12.2015 4 740 3 Время на чтение: 10 мин.

12.2015 4 740 3 Время на чтение: 10 мин.

Предлагаю вашему вниманию еще одну статью о том, как обращаться с деньгами правильно и грамотно. На сайте Финансовый гений уже есть большое количеству публикаций на эту тему, вот решил написать еще одну, во-первых, для тех, кто недавно присоединился к числу читателей и просматривает больше свежие записи, во-вторых, пришла идея, как это оформить так, чтобы хорошо запоминалось. Итак, правильное обращение с деньгами — каким оно должно быть?

Начну с самого главного, о чем я уже неоднократно писал:

К деньгам нужно относиться, как к финансам! Забудьте слово «деньги»: у вас теперь «финансы». То есть, то, что можно и нужно не только зарабатывать и тратить, а еще и учитывать, перераспределять, сберегать, и т.д. А еще лучше, если у вас будет не просто финансы, а капитал — финансы, которые вложены в определенные активы и приносят доход. Подробнее о разнице между этими понятиями можно почитать в статье Личный капитал: деньги должны работать.

Ну а теперь запомните 5 глаголов, которые и говорят о том, как правильно обращаться с деньгами:

- Учитывать!

- Контролировать!

- Экономить!

- Сберегать!

- Инвестировать!

Заметьте, о таких элементарных вещах как «зарабатывать» и тратить» я даже не упоминаю, думаю, это и так всем понятно. А вот эти 5 правил, которые и отличают личные финансы от денег я сейчас распишу немного подробнее.

Правило 1. Учитывать! Говоря простым языком — считать свои деньги: знать, сколько вы зарабатываете и сколько тратите, когда, откуда/куда и сколько приходит и уходит ваших денег. Правильное обращение с деньгами просто невозможно, если вы не будете знать эти элементарные моменты — согласны?

Сейчас учитывать свои деньги стало намного проще, чем каких-нибудь 20-30 лет назад: появились удобные технические возможности, позволяющие автоматизировать учет личных финансов. Подробнее о них можно почитать в статье Домашняя бухгалтерия.

Правило 2. Контролировать! Чтобы грамотно обращаться с деньгами, вы должны не только знать, сколько их приходит и уходит, но и держать эти процессы на полном контроле. Прежде всего, это касается расходов: сколько бы вы не зарабатывали, как только вы начнете тратить деньги бесконтрольно — они начнут уходить все, а в особо тяжелых случаях даже могут образоваться и накапливаться долги. Здесь тоже вашим верным помощником будет ведение домашней бухгалтерии.

Правило 3. Экономьте! Контроль расходов и экономия — это не совсем одно и то же. И уж тем более не нужно ассоциировать экономию с жадностью или чем-то другим негативным. Экономия — это бережливое отношение к деньгам, к личным финансам. «Экономить» — означает «беречь» свои деньги — разве это плохо? Грамотная экономия позволяет тратить на все необходимые товары и услуги меньше денег, чем при ее отсутствии. Подробнее об этом можно почитать в статье На чем можно сэкономить деньги?

Правило 4. Сберегайте! Вот тут уже интереснее. Если вы будете учитывать, контролировать и экономить свои расходы — у вас будут оставаться свободные деньги. Их можно и нужно накапливать, распределять в разные фонды и использовать каждый из них по своему назначению. Что это за фонды?

Сберегайте! Вот тут уже интереснее. Если вы будете учитывать, контролировать и экономить свои расходы — у вас будут оставаться свободные деньги. Их можно и нужно накапливать, распределять в разные фонды и использовать каждый из них по своему назначению. Что это за фонды?

- Резервы — всем известная «финансовая подушка безопасности», которую вы сможете расходовать при наступлении форс-мажорных ситуаций. Если у вас не будет резервов, любой форс-мажор неизбежно приведет к образованию долгов и существенно ухудшит ваше финансовое состояние.

- Сбережения — средства, которые вы будете накапливать на осуществление различных крупных трат — тех, которые вы не в состоянии оплатить за счет регулярных поступлений в личный или семейный бюджет. Именно при помощи сбережений у финансово-грамотных людей появляется дорогая бытовая техника, мебель, автомобили, проводится ремонт, устраиваются поездки на отдых и т.д. У финансово-безграмотных все это появляется за счет кредитов, и существенно дороже.

- Капитал — самый важный из денежных фондов человека, наличием которого может похвастаться лишь очень малый процент людей. Но если он присутствует, это можно расценивать как очень большое преимущество, поскольку капитал создает новые источники дохода, увеличивая поступления в бюджет. Причем, в большинстве случаев, это пассивный доход. Имея личный капитал, человек становится частным инвестором и начинает зарабатывать не своим трудом и временем (которые всегда ограничены), а своими деньгами, заставляя их работать на себя.

Подробнее об этих трех фондах, в которые следует распределять накопленные деньги, читайте в статье Денежные активы человека. И даже если у вас пока не будет капитала, резервы и сбережения должны присутствовать однозначно.

Правило 5. Инвестируйте! Ну а если у вас будет капитал (а к этому нужно стремиться) — соответственно, вы должны думать о том, куда его инвестировать. Это наиболее сложное правило, но без него обращение с деньгами нельзя будет назвать абсолютно грамотным и, если хотите, полноценным. Да, можно всю жизнь прожить на активный доход, не заботясь о своем будущем, но что вас будет ждать потом, когда или по возрасту, или из-за какого-то форс-мажора вы потеряете свою работоспособность? Пенсия?

Да, можно всю жизнь прожить на активный доход, не заботясь о своем будущем, но что вас будет ждать потом, когда или по возрасту, или из-за какого-то форс-мажора вы потеряете свою работоспособность? Пенсия?

Конечно, инвестиции всегда связаны с риском: любое вложение денег, пусть даже кажущееся самым-самым надежным, всегда предполагает риск. Причем, риск и доходность очень сильно взаимосвязаны: для получения большой доходности инвестиций, придется более серьезно рисковать. Но посмотрите на это с другой стороны: когда вы никуда не вкладываете деньги — вы тоже сильно рискуете. Потому что их постепенно «съедают» инфляция и девальвация, которые, как мы видим, могут быть не менее серьезными, чем инвестиционные риски. Вот и сравните: рисковать ради того, чтобы получить доход, или неизбежно терять деньги? Думаю, вывод очевиден.

Рекомендую ознакомиться с большой статьей Куда вложить деньги?, в которой рассматриваются особенности всех ключевых вариантов инвестирования.

Еще раз запомните эти 5 правил. Именно они говорят о том, как обращаться с деньгами грамотно. И не только запомните, а и постарайтесь начать применять их в жизни, пусть даже постепенно. Уверен, что вскоре вы почувствуете, как ваше финансовое положение начнет улучшаться, даже при неизменном уровне доходов.

Именно они говорят о том, как обращаться с деньгами грамотно. И не только запомните, а и постарайтесь начать применять их в жизни, пусть даже постепенно. Уверен, что вскоре вы почувствуете, как ваше финансовое положение начнет улучшаться, даже при неизменном уровне доходов.

Берегите личные финансы и относить к ним грамотно. Правильное обращение с деньгами еще никому не навредило. До новых встреч, увидимся на страницах сайта!

50 правил, как грамотно обращаться с деньгами

На Amazon.com продается 56 956 книг о личных финансах. В совокупности, они содержат свыше 3 млрд слов. Вам может показаться абсурдным, но 99% таких книг могут быть резюмированы одним предложением: работать много, тратить мало, инвестировать разницу. Остальные 2,999 млрд слов используются для связки.

Наиболее важные финансовые темы не требуют детализации. Большинство из них может и должно сводиться в одно или два предложения.

Издание The Motley Fool публикует некоторые из них:

1. Каждые пять-семь лет люди забывают, что экономический спад происходит каждые пять-семь лет.

Каждые пять-семь лет люди забывают, что экономический спад происходит каждые пять-семь лет.

2. Вы в два раза более предвзятый, чем вы думаете (и в четыре раза, если вы не согласны с этим утверждением).

3. Читайте больше книг и меньше статей.

4. Больше изучайте историю и меньше прогнозов.

5. Странно, что вы ходите к врачу раз в год, но проверяете ваши инвестиции раз в день.

6. Будьте осторожны, читая о том, какими глупыми инвесторы могут быть, и не понимая, что вы один из них.

7. Ваша сфера компетенции, вероятно, на 90% меньше, чем вы думаете.

8. Вы всего лишь диверсифицируетесь, когда некоторые из ваших инвестиций работают хуже, чем другие.

9. Большими рисками можно пренебречь; небольшие риски всегда делают из мухи слона.

10. Проверяйте брокерский счет так часто, как этого требуется, чтобы исключить необдуманные решения.

Проверяйте брокерский счет так часто, как этого требуется, чтобы исключить необдуманные решения.

11. Если есть сомнения, выбирайте инвестиции с минимальным взносом.

14. Эмоциональный интеллект важнее, чем книжный интеллект.

12. Чем больше вы знаете об экономике, тем больше вы понимаете, что вы понятия не имеете, что происходит.

13. Начните копить на обучение в вузе до рождения ребенка, начните откладывать деньги на пенсию, прежде чем закончите колледж. Вначале будет неловко, но в будущем вы будете себе благодарны.

14. Самый мощный способ приумножить ваши деньги – научиться жить с меньшими расходами, поскольку у вас есть полный контроль над ними.

15. Певица Рианна почти разорилась и уволила своего финансового советника, который так описал её положение: «Что действительно важно, так это сказать ей, что если вы тратите деньги на вещи, вы закончите жизнь с вещами, а не с деньгами».

16. Вы не обязаны иметь свое мнение о чем-либо.

17. У вас есть строгое обязательство не оценивать вещи, которые вы не понимаете.

18. Посещение частной школы не должно оплачиваться за счёт студенческих кредитов. Имеет смысл использовать общественные и государственные школы, которые дают хорошее образование за меньшую цену.

19. Вы не должны иметь своё чёткое мнение о каких-либо инвестициях, если вы не потратили на изучение темы, по крайней мере, неделю.

20. Не списывайте со счётов ту роль, которую играет везение.

21. Меняйте свое решение так часто, как меняются обстоятельства.

22. Игнорируйте людей, которые отказываются изменить свое мнение.

23. Читайте прошлогодние прогнозы рынка, и вы никогда не будете принимать всерьез прогнозы на этот год.

24. Общительность Уоррена Баффета создает ложное представление о том, что его успешность – плевое дело. Но это не так.

Но это не так.

25. Прежде чем начать действовать, переспите с каждым инвестиционным решением в течение недели, а затем объясните их близкому другу.

26. Две вещи, которые вы можете сделать, дабы улучшить инвесторские навыки – выделить больше времени на инвестиции и смириться с тем, что вы идеализируете.

27. Точно так же, как вы должны более подходяще для своего возраста одеваться, вы должны и грамотно расходовать ваш заработок, и не на копейку больше.

28. Уоррен Баффет лучше всего объяснил бессмысленный риск: «Чтобы заработать деньги, которые им не нужны, они рисковали тем, что у них есть и что им нужно. И это глупо. Просто глупо…»

29. Вы, вероятно, может позволить себе не быть крупным инвестором, но вы не может позволить себе быть плохим инвестором.

Читайте также:

30. Вы в два раза более наивный, чем думаете.

31. Учитесь на плохих инвестициях.

Учитесь на плохих инвестициях.

32. Оценивайте инвесторов по качеству их аргументов, а не по результативности их последней сделки.

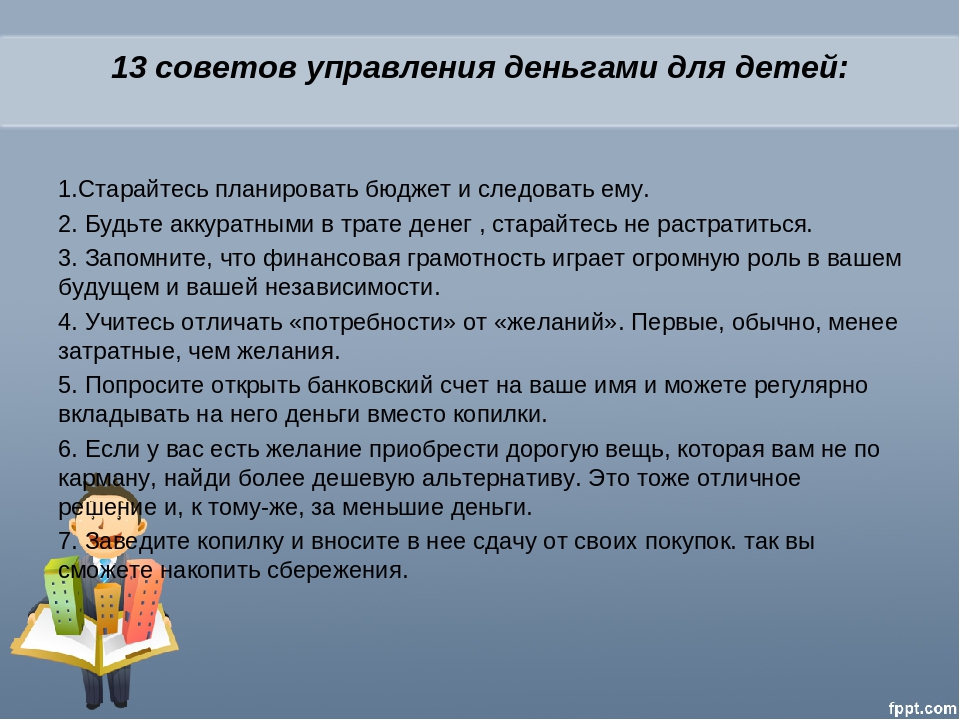

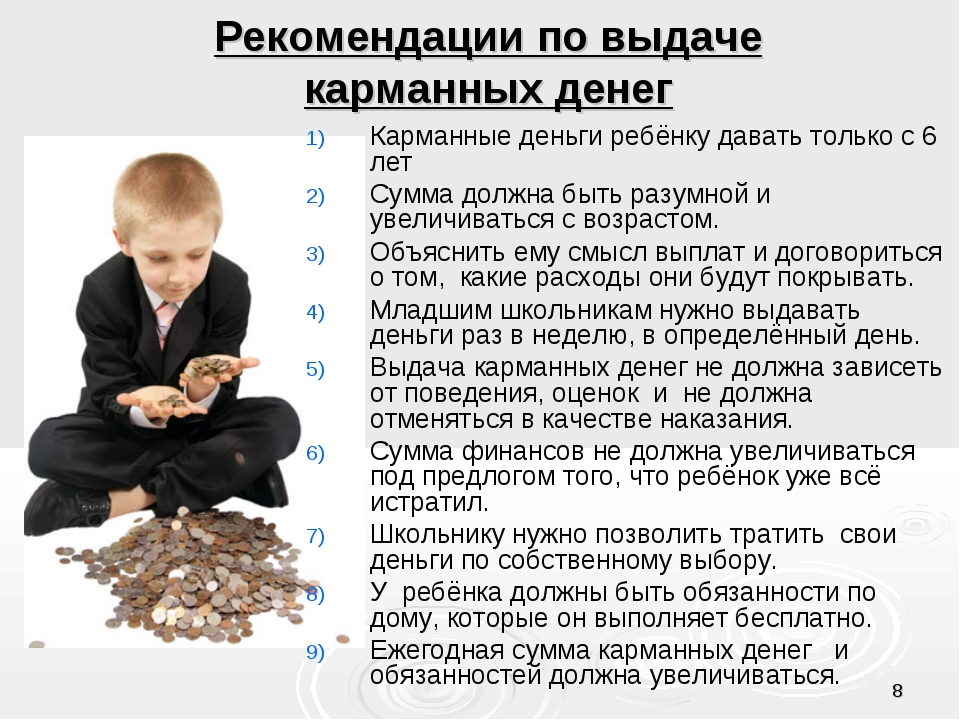

33. Учите своих детей правильно обращаться с деньгами, пока они не начали зарабатывать самостоятельно.

34. Признавайте свои ошибки.

35. Представьте себе, как много вещей вы должны наверстать, если бы были вынуждены говорить 24/7. Помните об этом, когда смотрите очередной выпуск финансовых новостей.

36. Готовьтесь к самому худшему, надейтесь на лучшее, принимайте реальность такой, какой она есть.

37. Начните копить на старость до выхода на пенсию.

38. Корреляция между уверенностью и завтрашним сожалением невероятно высока.

39. Не пытайтесь быть лучше других, ведь даже более обеспеченные люди могут быть несчастнее вас.

40. Вы не должны принимать на веру чужие прогнозы и оценки.

41. Не позволяйте правительству влиять на ваши инвестиционные решения.

42. Цитируя бывшего министра финансов США Ларри Саммерса: «Как показывает практика, для многих ситуаций в жизни применимо правило, что некоторые вещи происходят быстрее и занимают больше времени, чем вы думаете».

43. Еще Ларри Саммерс сказал: «Идиоты повсюду. Просто оглянитесь».

44. «Инвестировать в то, что знаете» – опасно просто.

45. Завершите операционный день, и вместо этого пожертвуйте деньги на благотворительность. То же финансовый результат для вас и лучший результат для общества.

46. Самая большая статья расходов у большинства людей – интерес, который исходит от образа жизни за пределами вашего материального положения, и покупка вещей, дабы произвести впечатление на других. Избегайте этих пунктов, и вы будете богатеть быстрее, чем большинство ваших коллег.

47. Ваша преданность к политической партии или экономической философии прямо пропорциональна вашей склонности мыслить иррационально о том, как политика влияет на ваши финансы.

Ваша преданность к политической партии или экономической философии прямо пропорциональна вашей склонности мыслить иррационально о том, как политика влияет на ваши финансы.

48. Большинство людей нуждаются в финансовом советнике, но каждый нуждается в человеке, с которым можно обсудить все детали, прежде чем принять глупое решение.

49. Существует сильная отрицательная корреляция между денежным щегольством и богатством.

50. Инвесторы, вероятно, были лучше информированы 20 лет назад, когда было на 90% меньше финансовых новостей.

Хотите первыми получать важную и полезную информацию о

ДЕНЬГАХ и БИЗНЕСЕ? Подписывайтесь на наши аккаунты в

мессенджерах и соцсетях: Telegram, Twitter, YouTube, Facebook,

Instagram.

10 основных шагов для правильного управления деньгами

Плохое управление деньгами. Это звучит противно, и вы, вероятно, не хотите иметь с этим ничего общего.

Однако значительная часть американцев не управляет своими деньгами должным образом. Некоторые источники сообщают, что у американцев довольно плохие финансы по сравнению с другими развитыми странами.

Тем не менее, у вас есть надежда, если вы попадете в эту группу.

Есть несколько отличных проверенных стратегий, с помощью которых вы можете научиться правильно распоряжаться своими деньгами.

Давайте посмотрим.

Наличие надежного плана управления капиталом может быть светом в конце туннеля для людей, пытающихся навести порядок в своей финансовой жизни.

Если вы похожи на меня и имеете несколько банковских счетов, кредитных карт, IRA и т. Д., То зачастую получение полного понимания состояния ваших личных финансов может показаться сложной задачей.

Но если вы не предпримете надлежащих шагов для организации и не научитесь лучше управлять своими финансами, вы почувствуете, что плывете против течения.

Управление своими деньгами — как и все остальное — требует времени, чтобы понять и улучшить. А для того, чтобы стать мастером, также необходимы целеустремленность и твердое понимание своего финансового положения. Это первые шаги в эффективном управлении капиталом.

Все и каждый, кто когда-либо контролировал свои финансы, проходили через это; И навести порядок в своей финансовой жизни раньше, чем позже, имеет первостепенное значение.

Вот 10 основных шагов, которые помогут вам правильно распоряжаться своими деньгами:

1.Создайте бюджет

Перво-наперво: создайте бюджет, если вы еще этого не сделали. Это необходимо? Нужны ли дворники во время дождя? Поверьте мне, он вам нужен.

Создание и соблюдение бюджета поначалу может показаться трудновыполнимым, но в конце концов это окупается (без каламбура). Составление бюджета помогает нам ясно и прозрачно увидеть наше финансовое положение, и это очень важно для более эффективного управления вашими деньгами.

Составление бюджета помогает нам ясно и прозрачно увидеть наше финансовое положение, и это очень важно для более эффективного управления вашими деньгами.

Это первый шаг, который поможет нам выплатить долг и начать откладывать на будущие расходы, такие как ипотека, автомобиль или ваша пенсия.Это то, что принесет баланс в вашу финансовую жизнь и даст вам душевное спокойствие.

Для начала вам необходимо понять свои расходы и доходы, чтобы лучше управлять своими деньгами. Это решается в следующих 2 шагах:

2. Разберитесь в своих расходах

Спросите кого-нибудь с ума, чтобы сказать вам, сколько они тратят в месяц на все, и они могут быть не в состоянии сделать это . Это не редкость.

Многие люди на самом деле не знают общую сумму расходов, которые они производят за каждый конкретный месяц.Это проблема, но есть простое решение. Вот оно: в течение одного месяца отслеживайте все свои расходы. Очень просто. Возьмите все свои квитанции (продукты, счета в ресторанах, коммунальные услуги и т. Д.), Просмотрите свои банковские выписки и сложите все свои расходы. Не забывайте отслеживать расходы, оплачиваемые как наличными, так и кредитными картами.

Д.), Просмотрите свои банковские выписки и сложите все свои расходы. Не забывайте отслеживать расходы, оплачиваемые как наличными, так и кредитными картами.

Идея состоит в том, чтобы учесть все ваши расходы (как переменные, так и фиксированные), чтобы получить общую сумму. Это позволит вам видеть полную картину и знать, как управлять своими расходами в будущем.Вы также захотите сравнить свои исторические показатели с течением времени.

3. Определите свой доход

Попросите кого-нибудь с ума сказать вам, сколько они зарабатывают в месяц, и хотя они, вероятно, не скажут вам, внутренне они знают. В этом разница между доходами и расходами: большинство людей знают свой полный ежемесячный доход, но меньше знают о своих полных ежемесячных расходах.

Тем не менее, цель состоит в том, чтобы вычислить ваши общие расходы и вычесть их из общего дохода за рассматриваемый месяц.Вот как должны выглядеть результаты:

- Если вы получите отрицательное число, это означает, что вы потратили больше, чем заработали.

Действия, которые нужно предпринять? Уменьшайте свои траты и расходы, пока общая сумма не станет равна нулю.

Действия, которые нужно предпринять? Уменьшайте свои траты и расходы, пока общая сумма не станет равна нулю. - Если вы получите положительное число, это хорошо (дай пять!) И означает, что вы потратили меньше, чем заработали. Действия, которые нужно предпринять? Вы можете увеличить выплаты по долгам или увеличить свои сбережения.

После того, как вы поймете свои расходы и доходы и получите твердое представление о том, какие деньги приходят и уходят из вашей жизни, пора предпринять некоторые дополнительные шаги, чтобы лучше управлять своими деньгами.

4. Консолидируйте свой долг

Долг, страшное слово. Никто не любит долги. Никто. И большинству людей, которым нужна помощь в управлении деньгами, на самом деле нужна помощь, чтобы выбраться из долгов. Звучит знакомо? Если вы похожи на большинство американцев (~ 80%), то, скорее всего, у вас есть долги.

Первое, что нужно сделать, это взять его под контроль и работать над тем, чтобы избавиться от него. Если у вас есть долги по кредитной карте, студенческие ссуды и другие долги; постарайтесь объединить их и попытаться получить как можно более низкую процентную ставку.

Если у вас есть долги по кредитной карте, студенческие ссуды и другие долги; постарайтесь объединить их и попытаться получить как можно более низкую процентную ставку.

Опять же, все дело в том, чтобы принять правильные меры для контроля своих денег. Существуют варианты, которые позволяют объединить несколько необеспеченных долгов, таких как кредитные карты, личные ссуды и ссуды до зарплаты, в один счет, а не оплачивать их по отдельности.

Если у вас есть только одна задолженность по кредитной карте и ограниченный бюджет, попробуйте заплатить хотя бы минимальную сумму, как только вы получите счет по кредитной карте. Затем, если ваши финансы позволяют это, и вы наткнетесь на еще немного денег, попробуйте произвести такой же платеж через несколько недель.

Постарайтесь продолжить этот платежный цикл до тех пор, пока ваш долг не будет полностью погашен.

5. Сократите или уберите ненужные расходы

Большой поклонник Starbucks? Если вы покупаете Venti Caffe Latte каждый день (какими бы вкусными они ни были), это примерно 4 доллара из вашего кошелька. Умножьте это, и вы сможете тратить только на это около 1400 долларов в год. Может быть, просто возможно, подумайте о том, чтобы сделать свой собственный купаж дома, чтобы сэкономить эти гроши?

Умножьте это, и вы сможете тратить только на это около 1400 долларов в год. Может быть, просто возможно, подумайте о том, чтобы сделать свой собственный купаж дома, чтобы сэкономить эти гроши?

Платите за абонемент в тренажерный зал, но занимаетесь йогой на заднем дворе? Отменить.Хорошо подумайте о других членствах, подписках, учетных записях, за которые вы платите, но без которых вы могли бы жить.

Помните, идея состоит в том, чтобы научиться лучше управлять своими финансами, принимая во внимание все и каждую копейку.

Итак, проведите генеральную уборку и сократите расходы везде, где вы видите возможность, и особенно если это не сильно влияет на вашу жизнь.

6. Создайте чрезвычайный фонд

S *** случается, и хорошо быть готовым.Чрезвычайные фонды — важная часть здорового плана личных финансов.

Практически во всех случаях вам не следует трогать или забирать деньги из фонда, а лучше оставить их там, зарабатывая проценты. Если вы потеряете работу или возникнут досадные или неожиданные расходы — например, сломается ваша машина или упадет дерево на вашу крышу — именно тогда вам следует воспользоваться этим.

Если вы потеряете работу или возникнут досадные или неожиданные расходы — например, сломается ваша машина или упадет дерево на вашу крышу — именно тогда вам следует воспользоваться этим.

7. Сохраните от 10 до 15 процентов на пенсию

Я знаю, что это далеко, но если вы хотите потягивать маргариту в Майами под зонтиком от солнца, чем раньше вы начнете откладывать на пенсию, тем лучше для вас. будут в твои золотые годы.

Первым делом следует установить цель сбережений — такую, которая приблизительно сообщит вам, сколько вы должны отложить с течением времени для достижения пенсионных целей, которые позволят вам вести образ жизни, который вы себе представляете.

Допустим, вам 21 год, и у вас ничего не накоплено, но вам предложили работу с оплатой 40 000 долларов в год. Если вы будете ежегодно откладывать 10% своего дохода, то к 67 годам у вас будет накоплено 2,5 миллиона долларов! Ча цзин!

Если вам нужен калькулятор для расчета собственных чисел, попробуйте этот.

8. Просмотрите и разберитесь в своем кредитном отчете

Почему кредитные отчеты так важны? Потому что они.

Кредитный отчет — это число примерно от 150 до 900, которое служит оценкой / рейтингом, учитывающим ваши текущие и прошлые ссуды, кредитные карты, ипотечные ссуды и любые другие заявленные долги.

Он служит для определения вашей кредитоспособности и напрямую влияет на вашу способность заимствования в будущем. Важно, чтобы вы просмотрели и поняли свой кредитный отчет, чтобы убедиться, что в нем содержится вся ваша обновленная информация и выявлять любые возможные ошибки (по оценкам, 2-3% отчетов содержат ошибки, которые могут повлиять на ваш общий балл).

Если вы хотите добиться высокого кредитного рейтинга, держите остатки на кредитной карте на низком уровне и работайте над выплатой долга вместо того, чтобы переводить его со счета на счет.

9. Используйте инструмент или приложение для личных финансов

Ваши финансы уже сложны, давайте рассмотрим их несложно.

Как?

Начните со времени и отложите свои счеты или калькулятор Casio. Существуют новые и бесплатные инструменты, которые покажут вам способы управления деньгами, а также выполнение всей сложной бюджетной и вычислительной работы.

Многие инструменты, такие как Quicken для Windows или бесплатное приложение MoneyStrands , позволят вам безопасно консолидировать, управлять и контролировать свои деньги в одном месте.

С MoneyStrands вы можете получить доступ ко всем своим счетам, финансовым транзакциям, привычкам в расходах и бюджетам, а также использовать всю эту информацию, чтобы начать принимать более разумные решения и достигать своих финансовых целей.

10. Следите за ресурсами управления капиталом

Знание — сила.Каждый финансовый гуру, которого мы знаем сегодня, начинал так же, как мы с вами. Они просто постоянно учились и получали образование и превратили свою страсть в профессию.

Финансовые профессионалы могут дать вам столь необходимые советы о том, как правильно распоряжаться своими деньгами, а также несколько вдохновляющих историй, которые помогут вам сосредоточиться на том, чтобы стать лучшей версией себя с точки зрения финансового сокрушения.

Ключ при поиске экспертов, которым следует следовать, — это внимательно обращать внимание на то, что они говорят, усваивать их и принимать только те советы или рекомендации, которые действительно могут помочь в вашем деле.

Некоторые из их финансового жаргона могут быть не для вашей лиги, так что ищите больше тех зёрнышек мудрости, которые могут быть применимы к вам и вашим.

В целом, оставайтесь в курсе, практикуйте разумное финансовое управление, и, возможно, однажды вы станете следующим гуру личных финансов, и у вас будут тысячи, если не миллионы, людей, делящихся вашим контентом и ищущих ваш опыт для наилучшего Деньги. Все возможно.

Возможность эффективно управлять своими деньгами сделает жизнь более гладкой, не говоря уже о снижении уровня стресса.Хорошая организация также сэкономит ваше время и избавит от потенциальных головных болей в будущем. И это никому не нужно.

Итак, выходите и сделайте первые шаги, составив план своей личной финансовой стратегии с постоянной целью — иметь возможность управлять своими финансами лучше, чем раньше. Многие другие сделали это, и вы тоже.

Многие другие сделали это, и вы тоже.

Подумайте, какой сладкой маргарита будет на пляже Майами через много лет.

Сообщите нам, если у вас есть другие успешные шаги для управления своими деньгами, которых не было выше!

Скачать MoneyStrands бесплатно :

4 привычки к плохим деньгам, которые нужно бросить как можно скорее

Если вы не печатаете его в подвале, у вас, вероятно, есть ограниченная сумма денег, которую вы можете тратить каждый месяц.Даже если у вас самые лучшие намерения, вы все равно можете столкнуться с финансовыми проблемами, если у вас плохие привычки в расходах или управлении деньгами. Узнайте больше об этих денежных привычках и о том, как можно изменить ситуацию.

Импульсная покупка

Импульсная покупка — это незапланированная покупка какого-либо товара или услуги. Импульсивные покупки связаны с эмоциями. Маркетологи и розничные торговцы знают это, и поэтому вы увидите эти мелкие предметы, такие как конфеты и журналы, в проходе у кассы. Эти маркетологи знают, что пока вы ждете, вы будете делать покупки и покупать.

Эти маркетологи знают, что пока вы ждете, вы будете делать покупки и покупать.

Импульсивные покупатели видят распродажу и не хотят ее упускать. Они могут сразу увидеть предмет, который они хотят получить. Вы сразу же покупаете его, прежде чем рационально думаете, нужно ли оно вам или можете себе это позволить.

Чтобы обуздать импульсивные траты, сначала узнайте, когда вы совершаете действие. Если вы потянетесь за этим журналом или конфетами на кассе или в пункте распродажи, заставьте себя подождать. Прежде чем нажимать на курок при покупке, подумайте, есть ли у вас дополнительные деньги, которые можно потратить на этот предмет, и нужен ли вам продукт.Это даст вам время подумать о своем решении и, скорее всего, вы поймете, что оно вам не нужно.

Если вообще отказаться от импульсивных покупок нереально, подумайте о том, чтобы добавить их в свой бюджет. Назначайте фиксированную сумму каждую неделю или месяц и держите свои импульсивные покупки ниже этой суммы.

Бюджет не ведется

Вы можете с трудом удержаться на плаву в финансовом отношении — не говоря уже о том, чтобы продвинуться вперед, — если у вас нет бюджета и вы не знаете, как его придерживаться.

Бюджет позволяет вам видеть, сколько денег вы приносите и куда все это идет. Это позволяет вам вносить изменения, которые помогут вам сэкономить больше денег и избежать убытков каждый месяц.

Составление бюджета не должно быть сложной задачей. Это может начаться с того, что каждый день носит с собой лишь небольшую сумму наличных денег. Используйте такую систему, как бюджетирование в конвертах, чтобы систематически откладывать деньги на оплату счетов.

Рассмотрите возможность регистрации в такой программе, как Mint, которая автоматически отслеживает ваши расходы.Все, что вам нужно делать, это проверять свою панель управления каждый день, чтобы убедиться, что вы не сбились с пути, и вносить коррективы по мере необходимости.

Использование кредитных карт

Если вы не можете полностью погашать остаток каждый месяц, использование кредитных карт — одно из худших, что вы можете сделать для своих финансов, особенно если вы используете их, чтобы жить не по средствам.

Если вы не оплачиваете карту полностью каждый месяц, каждый доллар, который вы кладете на карту, будет стоить вам во много раз больше процентов.Вы можете потратить годы своей жизни и тысячи долларов на оплату покупок, о которых даже не помните.

Если у вас есть задолженность по кредитной карте, подумайте об использовании метода долгового снежного кома или долговой лавины для его погашения. С помощью снежного кома долга вы платите больше по долгу с наименьшим балансом каждый месяц, при этом выплачивая минимум остатка долга. После погашения вы применяете то, что вы платили по этой карте, к долгу со следующим наименьшим остатком.

Например, если вы платили 100 долларов в месяц по карте с наименьшим балансом и минимальным платежом в 50 долларов на следующий наименьший остаток, как только наименьший остаток будет выплачен, вы начнете платить 150 долларов со следующего наименьшего баланса (минимум 50 долларов). плюс 100 долларов с предыдущей карты).Вы продолжаете делать это, пока не выплатите весь ваш долг.

Долговая лавина похожа, но вы выплачиваете свой долг, начиная с долга с самой высокой процентной ставкой.

Круглосуточные покупки

Время от времени удобная покупка может быть приятным удовольствием. Это также может быть необходимым исключением, если вы очень торопитесь. Удобные покупки — это рутинные покупки, о которых не нужно думать. Но если вы обнаружите, что регулярно совершаете удобные покупки, удобство будет вам дорого стоить.

Например, чтобы перестать получать фаст-фуд каждый день, вы можете научиться готовить несколько основных приемов пищи в больших количествах, чтобы наслаждаться ими в течение недели. Вы можете сделать обычное мероприятие на выходных, приготовив блюдо, которое можно разложить по контейнерам для заморозки для будущих обедов. Эта подготовка поможет даже в те вечера, когда вы не хотите готовить и заказывать еду с доставкой.