как выбрать агрегатор платежей для физических лиц

Если у вас есть интернет-магазин, вы наверняка заботитесь о его удобстве для покупателей. Сложно найти товар, добавить его в корзину или оплатить? Клиент может не завершить покупку и уйти к конкурентам. Оплата товара — один из шагов, на котором всё должно быть гладко. Существуют десятки способов оплаты, включая банковские карты, Apple Pay и Google Play, электронные кошельки и интернет-банкинг. Не учесть какой-то из них — значит потерять часть клиентов. Поэтому у вас есть два варианта: настраивать все способы оплаты самостоятельно, оформляя документы и проводя интеграции с каждым по отдельности, или обратиться к платёжному агрегатору.

Платёжный агрегатор для интернет-магазина — это способ подключить десятки способов оплаты, заключив всего один договор. После этого ваши покупатели смогут оплачивать покупки так, как им удобно, а вы будете получать средства на свой счёт.

Как работает платёжный агрегатор?

- Покупатель оформляет заказ в интернет-магазине и переходит на страницу оплаты.

- На этой странице он выбирает способ оплаты, а затем вводит необходимые данные.

- Агрегатор платежей проверяет безопасность операции и осуществляет транзакцию.

- После оплаты пользователь возвращается на сайт магазина, а сервер магазина получает данные об успешной транзакции.

В итоге на покупку пользователь тратит 1–2 минуты.

Какие проблемы решает агрегатор?

- Экономит время и деньги на подключение способов оплаты.

Разные типы оплат требуют заключения нескольких договоров с компаниями и банками. Помимо этого для их интеграции часто приходится дорабатывать сайт, тратить время и деньги на услуги разработчиков. Агрегатор платежей решает эту проблему: вы заключаете всего один договор с одной организацией на несколько способов оплаты сразу, что особенно актуально для новых интернет-магазинов. - Обеспечивает защиту от мошеннических операций и безопасность данных покупателей. Антифрод-фильтры требуют дополнительного подтверждения для подозрительных операций и замораживают мошеннические транзакции.

Как выбрать агрегатор платежей?

Агрегаторы платежей отличаются функционалом, специализацией, комиссиями и качеством обслуживания. При выборе сервиса стоит учесть несколько основных моментов.

- С кем работает агрегатор. Часть компаний специализируются только на малом бизнесе, а при работе с крупным могут давать сбои, и наоборот. Возможно, вам нужен платёжный агрегатор для физических лиц или нерезидентов, или же вы собираетесь принимать платежи от юридических лиц — все эти моменты лучше уточнить заранее.

- Тарифы. Обычно агрегаторы берут комиссию с полученных платежей. Размер комиссии может отличаться в зависимости от способа оплаты и оборота магазина. Некоторые агрегаторы могут предложить индивидуальные условия. Важно понимать, что у компаний, предлагающих низкие тарифы, могут быть другие существенные недостатки.

- Надёжность. Как правило, крупные агрегаторы, работающие с большим количеством интернет-магазинов, уже имеют хорошую репутацию на рынке и соответствующий уровень сервиса. Доверием они будут пользоваться и у ваших клиентов, переходящих на страницу оплаты.

- Качество техподдержки. Если возникнут трудности с оплатой у ваших клиентов, важна оперативная реакция и быстрое решение проблемы. Поддержка, доступная только в рабочие дни и в дневное время — не лучший вариант, если большинство ваших клиентов покупают вечером или в выходные.

- Простота подключения. На оформление документов и установку платёжной системы на сайт может уйти немало времени. Ознакомьтесь с перечнем документов и требованиями агрегатора, прежде чем оставлять заявку.

- Сроки перечисления средств на ваш счёт. После отправки товара важно понимать, когда вы получите за него деньги: через день, два или неделю.

Дополнительные функции

Помимо базового функционала, каждый агрегатор имеет свои «фишки», которые могут оказаться полезными именно вашему бизнесу.

Выставление счетов. Эта опция позволяет отправлять счета пользователям по e-mail, а также ссылками в мессенджерах, чатах, приложениях или SMS. То есть вы можете осуществлять продажи даже без сайта. В Яндекс.Кассе такая опция есть.

Индивидуальное оформление платёжной страницы. Сюда входит дизайн страницы, брендирование и настройка интересующих вас полей для заполнения. В Яндекс.Кассе вы можете создать форму оплаты со своим дизайном.

WS-интеграция позволяет покупателю оплачивать покупку, не покидая сайт магазина. Это важно, поскольку переход на платёжную страницу с новым незнакомым интерфейсом может вызвать у пользователя подозрения в безопасности платежа.

Рекуррентные платежи — удобны, если вы продаёте продукт или услугу с абонентской платой. После первого успешного платежа система запоминает платёжные данные покупателя, и впоследствии деньги регулярно списываются со счёта клиента автоматически. Клиентам Яндекс.Кассы эта функция доступна.

В чём отличия Яндекс.Кассы от других агрегаторов платежей?

Яндекс.Касса — это самое популярное платёжное решение в Рунете, её используют 120 000 магазинов. Предприниматели и покупатели доверяют нам и выбирают Кассу из-за ряда важных преимуществ.

Быстрое бесплатное подключение

Кассу можно подключить за 3 дня, для этого достаточно паспорта директора интернет-магазина. Для этого не нужно никуда ехать: документы можно подать через личный кабинет. Удобный API и готовые модули для большинства известных CMS позволяют установить Кассу на сайт без долгой разработки.

Для стартапов и маленьких компаний у нас есть Платёжка. Она подключается без интеграции и документов за несколько минут. Платёжка позволяет принимать платежи с банковских карт и кошельков на Яндексе без комиссии, доступна для юридических лиц и ИП.

Высокая конверсия

Пользователи доверяют бренду Яндекса, а это значит, что страница оплаты не выглядит для них подозрительно. Кроме того, Касса поддерживает 20 способов оплаты, включая Apple Pay и Google Play, оплату банковскими картами, интернет-кошельками, через онлайн-банкинг и со счёта мобильного. При оплате картами система работает сразу с пятью банками: если в одном банке произошёл сбой, оплата переводится на другой быстро и незаметно для пользователя.

Выгодные тарифы

Яндекс.Касса работает без абонентской платы. Комиссия от 2,8% при приёме платежей с карт. Если оборот компании по онлайн-платежам выше 5 млн в месяц, мы предложим вам индивидуальные условия. Посмотреть все тарифы можно на сайте.

Универсальность

Через Яндекс.Кассу проходит 600 платежей в секунду. Сервис используют большие торговые площадки и маленькие магазины. Сегодня не так просто найти платёжный агрегатор для физических лиц — Касса работает с самозанятыми и решает эту проблему. Мы принимаем платежи от юридических лиц и работаем с нерезидентами.

Безопасность

Раз в год Касса проходит проверку на соответствие стандартам безопасности платёжных систем Visa и Mastercard. Для обмена данными используются только защищённые соединения — платёжные данные ваших клиентов никто не украдёт.

Антифрод Яндекс.Кассы использует машинное обучение и учитывает риски для разных типов бизнеса. Настройки антифрода можно менять в зависимости от потребностей компании, чтобы найти баланс между безопасностью и сохранением высокой конверсии. Фильтры распознают клиентов, которым можно доверять, и для них процесс оплаты становится проще.

Быстрое зачисление средств

Вы можете легко планировать расходы, зная, что деньги от покупателей гарантированно будут на вашем счету на следующий день.

Соблюдение 54–ФЗ

Мы поможем вам выбрать онлайн-кассу. Вам останется приобрести её и заключить договор с ОФД. Яндекс.Касса будет передавать онлайн-кассе всю информацию о платежах, чтобы формировать чеки и отправлять их в ФНС.

Платежи в кредит и рассрочку

В Яндекс.Кассе можно подключить оплату по частям: в кредит или рассрочку. Если у клиента нет достаточной суммы на счету в данный момент, он всё равно сможет совершить покупку. По опыту магазинов, подключение этой опции позволяет повысить продажи и увеличить средний чек.

Дополнительные опции

Платёжную страницу можно настроить под себя: подключить индивидуальный дизайн и автозаполнение форм. Предавторизация, повтор платежей, выставление счетов в личном кабинете и многие другие опции подключаются бесплатно. Если у вас не сайта, с Яндекс.Кассой вы можете выставлять счета покупателям через мобильное приложение или отправлять ссылками в чатах и мессенджерах.

Минимум документов, удобный личный кабинет, установка на сайт без разработки, безопасность и выгодные тарифы для бизнесов любого размера — всё это Яндекс.Касса. Подключите её бесплатно и предоставьте своим клиентам возможность платить так, как им удобно.

наличные деньги, на карту, электронный кошелек, расчетный счет

Начинающему предпринимателю важно правильно принимать платежи. Нельзя просто взять деньги и положить в карман, никому об этом не сообщив, — за это накажут. Чтобы вы не нарушили закон, расскажем, куда и как правильно принимать деньги, чтобы не было проблем с налоговой.

Покупатели могут платить вам как угодно — ходить в банк с квитанцией или переводить со счета сим-карты. Для вас важно, куда и в каком виде вам поступают деньги — наличкой, на карту, электронный кошелек или счет.

Когда можно брать наличные и как это делать

Это могут все — и физические лица, и самозанятые, и ИП с юридическими лицами. Но есть пара нюансов.

Если работаете как физическое лицо, каждый год весной нужно заполнять декларацию 3-НДФЛ и платить по ней 13% от дохода. Но учтите, что регулярно работать как физлицо не получится — это уже незаконное предпринимательство. Так можно выполнять только какие-то разовые работы или, например, распоряжаться личным имуществом — сдавать квартиру, продавать вещи, бывшие в употреблении, подрабатывать на BlaBlaCar.

Если вы живете в Москве, Московской области,Татарстане, Калужской области или оказываете услуги людям оттуда, регистрируйтесь как самозанятый. Самозанятые работают легально, платят налоги, но экономят на взносах в страховые фонды. Если принимаете платежи как самозанятый, по каждому платежу нужно формировать чек в приложении «Мой налог», а потом раз в месяц платить налоги. Они начисляются так:

- 4% от суммы продаж физическим лицам;

- 6% от суммы продаж юридическим лицам.

У индивидуальных предпринимателей и юридических лиц все немного сложнее. Согласно 54-ФЗ, они могут принимать наличные только через онлайн-кассу вне зависимости от того, был ли заключен договор с покупателем.

У ИП дополнительное ограничение: по одному договору можно принять наличными не больше 100 000 ₽.

Онлайн-касса обязательно нужна ИП и компаниям, принимающим наличные. Но ИП без наемных работников получили отсрочку — им можно установить онлайн-кассу в 2021 году, а пока работать по договору.

Как принимать наличные. В офлайне все просто, по крайней мере, если вы самозанятый или физическое лицо. Открыли небольшой ларек, продаете торты на заказ, ремонтируете квартиры или распродаете хлам из гаража — просто берите деньги и платите потом налоги.

Если вы ИП или юридическое лицо, нужно:

- купить онлайн-кассу и фискальный накопитель к ней;

- подключиться к оператору фискальных данных, чтобы он передавал данные о продажах в ФНС;

- выдавать чеки при каждой покупке.

Если продаете и офлайн, и онлайн, подключите Яндекс.Кассу. Мы разработали специальное решение для тех, кто должен работать по 54-ФЗ. Поможем интегрировать наш сервис с онлайн-кассой, и ФНС будет получать данные обо всех продажах в сети.

Если хотите подключить ККТ (контрольно-кассовую технику) легко и быстро, используйте облачную онлайн-кассу. Зарегистрируйтесь, и сервис:

- предоставит кассовый аппарат в аренду;

- поможет подключиться к оператору фискальных данных;

- подготовит документы.

Если нет задержек в налоговой, подключение занимает три рабочих дня. Через три дня сможете принимать платежи по 54-ФЗ, а сервис поможет с настройкой формы для приема денег.

Чтобы принимать наличные онлайн, подключите Яндекс.Доставку. Покупатели будут отдавать деньги курьеру наличными, а он перечислит их вам на счет, карту или электронный кошелек.

А если я хочу принимать платежи на карту?

Если вы — физическое лицо или самозанятый, просто принимайте платежи и платите с них налоги.

Если вы работаете как индивидуальный предприниматель, все сложнее. Согласно письму ФНС, можно принимать деньги на личную карту, но потом их нужно снять в банкомате и положить на расчетный счет. Что будет, если не класть их на счет, непонятно. Можно сделать наоборот — принять оплату на расчетный счет, привязать к нему карту и оплачивать с нее личные покупки.

Юридическим лицам нельзя принимать платежи на карту. Они могут открыть корпоративную банковскую карту, но только для расходов. Например, выдавать карты командировочным из Москвы в Таганрог, чтобы они оплачивали себе жилье и еду.

Как принимать деньги на карту. В офлайне просто — даете клиенту номер карты, счета или телефона, к которому она привязана. Он переводит деньги через банкомат или интернет-банкинг.

В онлайне это можно делать так. Если вы ИП, по закону нужна онлайн-касса. А еще нужно как-то сообщить кассовому аппарату, что оплата прошла и пора выбивать чек, а заодно передать названия и цены товаров (или услуг), за которые вам заплатили. Подключите Яндекс.Кассу — она «подружит» онлайн-кассу с магазином, и вы будете получать деньги на карту.

Если вы самозанятый или работаете как физическое лицо, онлайн-касса не нужна. Просто подключите Яндекс.Кассу и вставьте форму для оплаты на сайт или отправляйте покупателям счета. Покупатели смогут оплачивать товары или услуги с сайта, через социальные сети или мессенджеры. Если сомневаетесь, стоит ли подключать Яндекс.Кассу, попробуйте сначала Платежку: настройте форму за 10 минут, и сможете принимать платежи на сайтах с карт или электронного кошелька Яндекс.Денег.

Покупатели будут платить как угодно — со счета сим-карты, через терминалы или системы денежных переводов. Также смогут отправлять деньги с карт Visa, Mastercard, Maestro, Мир, JCB и через интернет-банкинг. Вы будете получать деньги на карту.

А на электронные кошельки тоже можно?

Да. У самозанятых и физических лиц все как обычно — принимайте деньги и платите налоги. А электронные кошельки ИП и юридических лиц отличаются от обычных. Согласно 161-ФЗ, нужно зарегистрировать корпоративный электронный кошелек: указать сведения о предпринимателе или компании, привязать его к расчетному счету и сообщить об открытии в ФНС.

Как принимать деньги на электронный кошелек. В офлайне легко. Допустим, вы открыли салон красоты и решили порадовать клиентов самыми разнообразными способами приема оплаты. Распечатайте реквизиты кошелька и повесьте листок на стену или сделайте QR-код, который бы отправлял человека по ссылке на оплату в электронный кошелек.

Если работаете онлайн, снова поможет Яндекс.Касса. Покупатели смогут оплачивать покупки самыми разными способами, а сервис будет перечислять их на ваш кошелек. Также в Кассе можно выставлять счета: вы сами указываете сумму и наименование товара, отправляете счет покупателю, а он оплачивает его в один клик с карты или кошелька Яндекс.Денег.

ИП и юридические лица, принимающие оплату на электронный кошелек, тоже обязаны использовать онлайн-кассу.

Как принимать деньги на расчетный счет

У физических лиц и самозанятых есть только счет, к которому привязана карта. Его номер можно использовать для переводов, деньги поступят на карту.

Индивидуальные предприниматели и юридические лица могут принимать оплату сразу на расчетный счет. Для этого нужно будет заключить договор с контрагентом, выставить ему счет, подписать акт. Но есть один плюс — если работаете исключительно с безналичными платежами, онлайн-касса не нужна вообще: ни сейчас, ни потом.

Получить деньги на расчетный счет юридического лица просто. Вывести их оттуда на личные нужды сложнее — нужно будет выплатить себе зарплату. С зарплаты нужно заплатить более 30% в фонды и удержать 13% в качестве НДФЛ.

Можно выплатить деньги как дивиденды, если у вас акционерное общество. Но для этого придется проводить собрание акционеров и решать, кто и сколько получит. У ИП таких проблем нет — они просто тратят деньги с карты, привязанной к расчетному счету, или выводят наличку — это тоже разрешено.

Как принимать платежи на расчетный счет. В офлайне подпишите договор и отправьте покупателю счет на оплату. Поставляете партию из 10 000 игрушек — подписали договор, выставили счет, получили деньги и отправили заказ.

В онлайне подключитесь к Яндекс.Кассе. Покупатели будут оплачивать покупки прямо в виджете на сайте, в социальных сетях и мессенджерах и другими способами. Вы будете получать деньги прямо на расчетный счет. Если вам платят со счета, то больше ничего не нужно. Если платит физическое лицо или покупатель перечисляет деньги с карты, вносит их в кассу наличными, то нужна онлайн-касса.

Яндекс.Касса помогает принимать платежи в онлайне вообще любым способом. Покупатели могут платить наличными, балансом мобильного, картой и другими способами везде: например, на сайте, в Instagram или Telegram. В Instagram можно выставить покупателю счет, в Telegram — принять платеж прямо в приложении. Деньги будут поступать вам на карту, электронный кошелек или счет. Поможем работать по 54-ФЗ и предоставим удобный личный кабинет с информацией обо всех платежах.

Что выгоднее и как платить меньше налогов

Все индивидуально и зависит от того, как вы оформлены и какую форму налогообложения выбрали:

- физические лица платят 13% с полученного дохода, других вариантов нет;

- самозанятые платят 4% с продаж физическим лицам и 6% с продаж юридическим лицам;

- индивидуальные предприниматели платят от 6% в зависимости от формы налогообложения, перечисляют взносы за работников и удерживают НДФЛ с их зарплаты;

- юридические лица тоже платят от 6% и оплачивают взносы, удерживают НДФЛ.

Меньше всего ставка у самозанятых. Но если ваш доход больше 2,4 млн ₽ в год, нужно выбрать другую форму деятельности. ИП и юридические лица тоже могут платить 6%, если выберут УСН — упрощенную форму налогообложения.

Нужно считать все в каждом конкретном случае.

Например, при доходе 240 000 ₽ в год физическое лицо заплатит 31 200 ₽. А индивидуальному предпринимателю на УСН без работников придется заплатить 6% налога — 14 400 ₽ — и 36 238 ₽ обязательных взносов. Получается, он заплатит в бюджет в общей сложности 50 638 ₽. А если работает онлайн, ему нужно будет еще отдать процент с каждого платежа агрегатору. Самозанятый же заплатит всего 9 600 ₽, если продает только физическим лицам.

Выбрать с первого раза правильные формы бизнеса и налогообложения сложно. Поэтому мы создали конструктор бизнеса. В рамках сервиса:

- помогаем выбрать самую выгодную форму ведения бизнеса и налогообложения;

- готовим документы для регистрации, отправляем их в налоговую;

- привозим готовые документы на дом с курьером в удобное для вас время;

- помогаем открыть расчетный счет.

С нами можно открыть компанию, не выходя из дома. Поможем не только зарегистрировать бизнес, но и настроить форму для приема платежей, подключить ее к сайту, запустить контекстную рекламу.

Повторим: как принимать платежи бизнесу

Наличные могут принимать все. Самозанятые отчитываются по ним чеком, физические лица — декларацией 3-НДФЛ, а индивидуальные предприниматели и компании проводят оплату через онлайн-кассу. Но ИП не могут принимать более 100 000 ₽ по одному договору.

Переводы на карту доступны самозанятым и физическим лицам: самозанятые выписывают чек, физические лица заполняют декларацию. ИП могут открыть карту, привязанную к расчетному счету, и тоже получать на нее деньги, проводя каждый платеж через онлайн-кассу.

Электронные деньги тоже доступны всем. Но ИП и юридические лица по 161-ФЗ должны регистрировать корпоративный кошелек. Отчитываться о таких платежах нужно как обычно: самозанятым — чеками, физическим лицам — декларацией. ИП и юрлица проводят платежи через онлайн-кассу.

Платежи на расчетный счет доступны ИП и юридическим лицам. Если принимать только безналичный расчет, онлайн-касса не нужна.

Как принимать платежи от клиентов: наличными, картой, через интернет

О чём речь?

С 1 февраля начался переход на новые правила использования контрольно-кассовой техники — тех штук, которые выбивают в магазине чеки.

Если вы принимаете или хотите принимать у клиентов деньги, вы должны знать, чем это для вас чревато. В этой статье разберемся, что и в каких ситуациях вам нужно делать.

Ася Челован

готова принимать деньги

А разве я не могу просто принимать наличные?

Если вы работаете как физлицо, вы можете просто принимать наличные. Тогда весной вы должны заполнить налоговую декларацию и заплатить налоги с дохода — 13%. Вам эта статья не нужна.

С организациями и предпринимателями сложнее. Чтобы законно принимать деньги от других организаций, нужен договор, в некоторых случаях еще накладные и акты, а иногда достаточно счёта на оплату, платежки и товарной накладной.

Для работы с физлицами придется использовать кассовый аппарат или бланки строгой отчетности.

Мне удобнее принимать деньги на карточку. Так можно?

Если вы физлицо — да. Не забывайте отчитываться перед налоговой. Прочитайте об этом: как платить НДФЛ.

Для бизнеса личные карточки использовать нельзя: Центробанк категорически против. Придется открыть расчетный счет и уже с него переводить на карту.

А что выгоднее: ИП или физлицо? Или вообще открывать фирму?

Обычно ИП выгоднее, но нужно считать. Допустим, вы делаете сайты, у вас почти нет официальных расходов и вы зарабатываете от 100 000 до 500 000 Р.

Сколько налогов за 2017 год заплатят физлицо

и ИП на УСН

| Доход | Физлицо 13% | ИП на УСН 6% + страховые взносы 27 990 Р |

|---|---|---|

| 100 000 Р | 13 000 Р | 33 990 Р |

| 200 000 Р | 26 000 Р | 39 990 Р |

| 300 000 Р | 39 000 Р | 45 990 Р |

| 400 000 Р | 52 000 Р | 52 990 Р |

| 500 000 Р | 65 000 Р | 59 990 Р |

Если ИП заработал за год больше 300 000 Р, то он еще заплатит 1% от разницы — отсюда еще 1000 Р на каждые 100 000 Р. Предприниматель может уменьшить налог на всю сумму страховых взносов, если будет платить их авансом: вместо 33 990 Р он заплатит 27 990 Р

Физлицо — 13%

13 000 Р

ИП на УСН — 6% + страховые взносы 27 990 Р

33 990 Р

Физлицо — 13%

26 000 Р

ИП на УСН — 6% + страховые взносы 27 990 Р

39 990 Р

Физлицо — 13%

39 000 Р

ИП на УСН — 6% + страховые взносы 27 990 Р

45 990 Р

Физлицо — 13%

52 000 Р

ИП на УСН — 6% + страховые взносы 27 990 Р

52 990 Р

Физлицо — 13%

65 000 Р

ИП на УСН — 6% + страховые взносы 27 990 Р

59 990 Р

Если ИП заработал за год больше 300 000 Р, то он еще заплатит 1% от разницы — отсюда еще 1000 Р на каждые 100 000 Р. Предприниматель может уменьшить налог на всю сумму страховых взносов, если будет платить их авансом: вместо 33 990 Р он заплатит 27 990 Р.

Открывать ИП выгодно, если зарабатываете от трехсот тысяч в год. Меньше трехсот тысяч — выгоднее работать как физлицо.

Еще есть вариант открыть фирму — ООО. На упрощенной системе налогообложения (по схеме «доходы») она платит только 6% налога. Но пользоваться остальными деньгами просто так не получится. Чтобы вывести деньги со счета, нужно либо выплатить себе зарплату, либо выдать себе дивиденды.

Если будете платить зарплату, то 30,2% сверху зарплаты уйдет в фонды. Потом еще 13% придется вычесть из зарплаты как подоходный налог. Учитывая то, что у ООО более сложная бухгалтерия и отчеты, этим вариантом стоит пользоваться, только если вы точно знаете, что делаете.

Хорошо, допустим, я зарегистрирую ИП. Теперь можно принимать деньги на мою обычную карточку?

Нет, Центробанк не поймет. Чтобы принимать деньги как ИП, придется открыть отдельный расчетный счет и уже с него переводить деньги на свою личную карточку. ИП в этом никак не ограничены.

Чтобы не переводить деньги с расчетного счета на карту физлица, заведите корпоративную карту. ИП имеет право оплачивать личные покупки с корпоративной карты.

Давайте ближе к жизни. Я открываю барбершоп-кофейню с веганским смузи-баром. Как мне принимать там деньги от посетителей?

Чтобы принимать наличные, нужны бланки строгой отчетности или кассовый аппарат.

Услуги населению

С 1 января 2017 года вместо ОКУН действует ОКПД2. Ищите свой вид деятельности в «Ключах ОКУН-ОКПД2»XLS, 612 КБ

Бланки строгой отчетности, или БСО, используют предприниматели и организации, которые оказывают услуги населению.

Сейчас БСО можно купить в канцелярском магазине или заказать в типографии. После 1 июля 2018 года БСО нужно будет печатать на специальном устройстве, почти что кассовом аппарате.

Предприниматели на УСН и ОСН уже сейчас обязаны использовать кассы. С 1 февраля 2017 года ФНС регистрирует только онлайновые: они отправляют информацию об операциях в налоговую, а пользователям — электронные чеки на почту или телефон.

Предпринимателям: кому и что делать по поводу новых касс

А что делать, чтобы принимать карточки?

Чтобы принимать карточки, нужно заключить договор на торговый эквайринг с банком и купить терминал, совместимый с вашей кассой. Стоимость услуги складывается из комиссии за операцию, стоимости терминала и иногда фиксированного платежа. Размер комиссии зависит от вида деятельности и оборота.

Обычно необязательно подключаться к эквайрингу в том же банке, где у вас открыт расчетный счет. Но в «Райффайзене», «Точке» и ВТБ — обязательно.

Терминал можно купить или взять в аренду. Лучше покупать. Гарантия производителя на терминал — минимум год.

Мы с другом придумали сервис «Бороды и веганские смузи по подписке». Хотим принимать деньги через интернет и доставлять наши продукты дронами. Что нужно?

Есть два варианта: подключиться к агрегатору или напрямую к банку.

Агрегаторы — «Робокасса», «Яндекс-касса» или «Клауд-пейментс» — принимают деньги по картам и с электронных кошельков. Некоторые агрегаторы поддерживают оплату через платежные терминалы (тумбы, через которые пополняют баланс телефона). Есть те, которые принимают «Яндекс-деньги», «Вебмани» и другие экзотические платежные средства. За такое удобство приходится платить высокую комиссию.

Банки принимают платежи только с карт.

Эквайринг Тинькофф-банка можно прикрутить к сайту, а можно использовать и без него: например, выставить счет и отправить прямую ссылку на форму оплаты. Например, московский ресторанный проект «354» использует эту услугу выставления счетов, чтобы собирать предоплату за бронирование столиков.

У Тинькофф-банка самая низкая комиссия для интернет-эквайринга — от 2,79%.

Форма оплаты заказа в Тинькофф-банке. Ссылку на эту форму можно сделать прямо в личном кабинете банка, строить сайт-витрину необязательноФорма оплаты заказа в Тинькофф-банке. Ссылку на эту форму можно сделать прямо в личном кабинете банка, строить сайт-витрину необязательно

Даже если вы принимаете деньги исключительно через сайт, с июля 2017 года к вашим расходам добавится обслуживание или стоимость аренды онлайн-кассы. Это такое устройство, которое будет отправлять электронные чеки покупателям и фискальные данные в налоговую. Этот аппарат нужен будет всем: и тем, кто берет наличные в магазине, и тем, кто своих покупателей не видит.

Ну и что? 18.01.17

Предприниматели! Скоро вам придется установить онлайновые кассы

Сейчас производители касс придумывают модели для интернет-магазинов, а сервисы и банки — услуги по онлайн-фискализации. Кассы для интернет-магазинов есть у «Атола» и «Пэй киоска», «Штрих» сделал сервис «Оранж-дата».

Вероятно, ваш эквайринг или платежный агрегатор просто предложит вам более дорогой тариф, в который будут включены услуги по отправке чеков. Вероятно, придется регистрировать на себя виртуальную кассу.

Или вам придется делать интеграцию кассовой коробочки с вашей системой заказов. Мы бы очень хотели сказать вам что-то конкретное, но пока все жуют сопли, несмотря на то, что интернет магазины переходят на онлайн-кассы уже 1 июля 2017 года.

Если ваш сервис уже работает, покупайте онлайновый кассовый аппарат как можно скорее. Установить его к 1 июля вы, скорее всего, не успеете, но на руках у вас будут документы, которые подтверждают покупку.

Примерно так могут выглядеть кассы для интернет-магазинов:

Эту коробочку разработали в компании «Атол». У нее нет принтера чеков, поэтому такую кассу могут использовать только интернет-магазины, представители которых не встречаются с покупателями лично. Фото — Константин Ян

Если бороды и веганские смузи доставляет не дрон, а курьер и он же принимает деньги у ваших клиентов, то касса нужна именно курьеру. Если деньги принимаете вы, а посредник только доставляет — касса нужна вам.

Хочу открывать магазин возле дома, получил лицензию на алкоголь. Как тут принимать деньги?

Если вы продаете что-то алкогольное, нужно подключиться к системе ЕГАИС: фиксировать прием и продажу алкоголя.

Поддельный алкоголь

Владельцу сидрерии работать чуть проще, чем владельцу бара с крепкими напитками, но всё равно без подключения к системе продавать ничего не получится. Для подключения нужен будет специальный транспортный модуль, крипто-ключ и стальные нервы, когда весь этот фарш не будет нормально работать.

Обратите внимание, что с 31 марта 2017 года онлайновый кассовый аппарат нужен всем продавцам алкоголя, даже тем, кто работает на ЕНВД и продает только пиво.

Коротко

- Физлицу можно принимать деньги и наличными, и на карту. В начале года — декларация и налоги.

- ИП принимает деньги на отдельный банковский счет или наличными. По одному договору — не более 100 тысяч наличными.

- Кассовый аппарат нужен, если принимаете деньги от физлиц.

- Физические онлайн-кассы, которые выдают бумажные чеки, уже существуют. Можно покупать их, регистрировать и пользоваться.

- Виртуальных онлайн-касс для интернет-сервисов еще нет. Надеемся, что появятся.

Прием платежей на сайте для физических лиц (даже без ИП) и юр. лиц

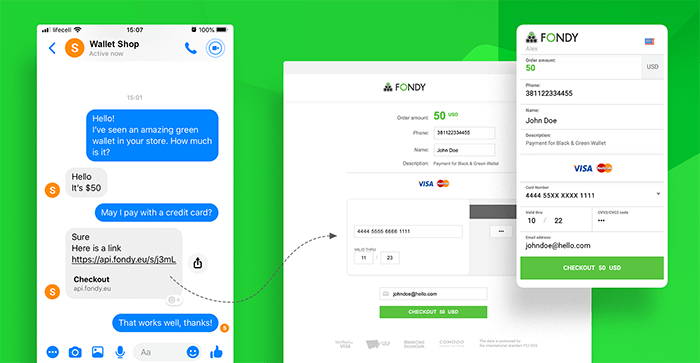

Хотите настроить прием платежей на сайте для физических лиц без ИП, но при этом думаете, что для этого нужна армия программистов и что все очень сложно? И при этом если вас не устраивает вариант приема оплат в стиле «а сбросьте на Сбер или на Приват24». Вы хотите чуть большего, хотите автоматизации, чтобы все было более структурировано, чтобы все платежи шли через одну систему?

Так вот, на самом деле все довольно просто. Я покажу, как принимаю платежи онлайн на примере своего бизнеса. Также разберем, как подключить это все для интернет-магазина, использовать в социальных сетях.

Какие возможности есть у современных платежных сервисов

У современных платежных решений довольно широкий перечень функций, но в основном они сводятся к следующим:

- Прием платежей для юридических лиц, индивидуальных (частных) предпринимателей, а также физических лиц без ИП.

- Прием онлайн платежей: на сайтах, в интернет-магазинах, посадочных страницах, в блогах, социальных сетях и мессенджерах.

- Прием платежей со всего мира в разных валютах и зачисление на счет продавца в валюте страны, в которой у него открыт банковский счет.

Кроме широких возможностей по работе с оплатами, такой сервис должен быть прост в обращении и легко взаимодействовать с учетными системами, чтобы вы потом не утонули в бухгалтерской волоките.

Само-собой, должен быть удобный личный кабинет и множество настроек, чтобы сконфигурировать поток платежей так, как удобно лично вам.

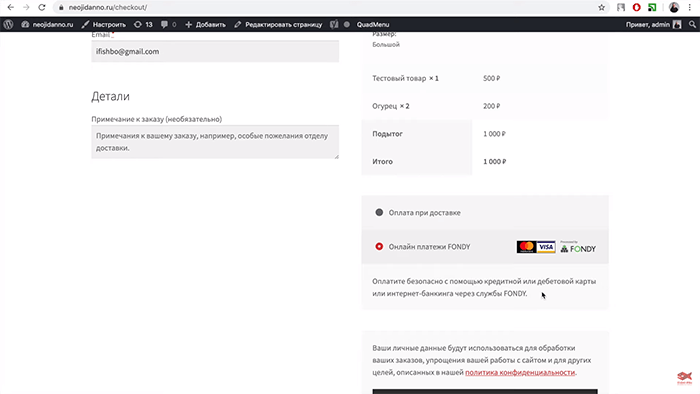

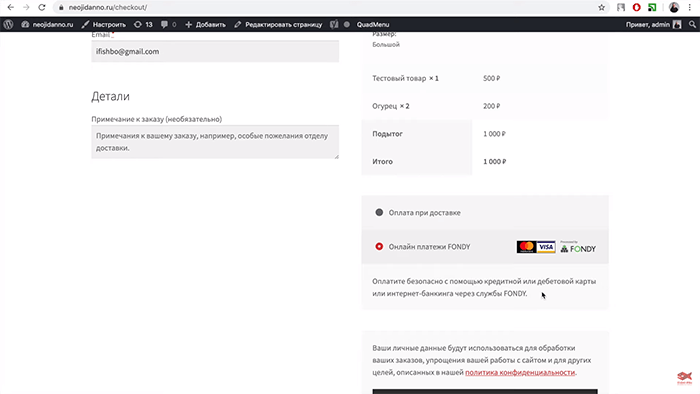

Какое решение я выбрал для приема платежей на сайте

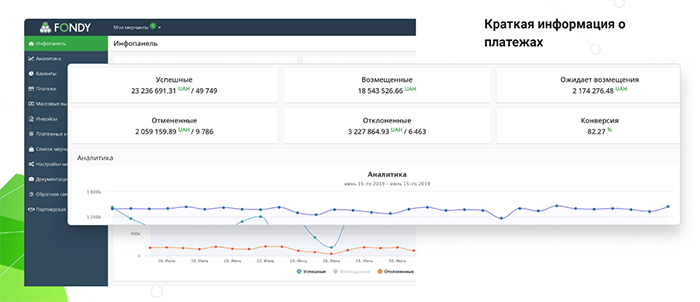

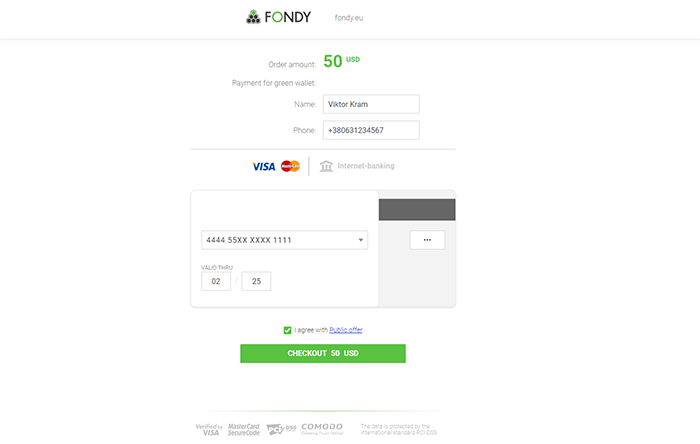

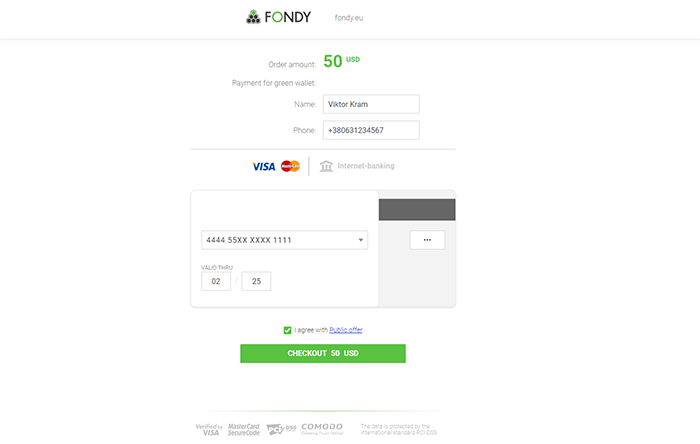

После продолжительного тестирования, я остановился на платежной платформе от FONDY. Это международная компания, у которой есть офисы в Киеве и Москве, а значит и русскоязычная документация, и русскоговорящая служба поддержки, у которой можно будет оперативно получить ответы на все вопросы.

У сервиса FONDY много преимуществ, давайте пройдемся по основным:

- Сервис работает как с физическими и юридическими лицами. То есть оплаты можно принимать как на обычную банковскую карточку (пока только в Украине), так и на банковский счет ИП или компании.

- Простейшее подключение на сайт даже без помощи программистов. Для всех популярных CMS есть плагины, которые можно установить в пару кликов.

- Можно выставлять счета и создавать платежные кнопки в 150+ валютах. Если продаете что-то в Украине — ставите гривны, в Европе — евро, в России — рубли. Очень удобно.

- Возможность принимать онлайн оплаты за товары и услуги от клиентов в социальных сетях: Facebook, Instagram, VK, YouTube. На случай, если у вас нет сайта.

- Интеграция с онлайн-кассами (для России)

- Есть мобильное приложение, которое показывает статус каждого платежа, аналитику. Позволяет выставлять счета.

Я создал себе несколько профилей торговца для разных сайтов и принимаю часть оплат на карточку физлица, а часть — на счет ИП. В настройках я выбрал получение возмещений (выплат) раз в неделю.

Читайте также: Заработок в интернет магазине от 500$: 4 лучших способа

То есть сначала FONDY собирает все входящие платежи у себя, а потом уже отправляет на мой счет одним платежом 4 раза в месяц. Благодаря такой схеме мне легко формировать отчетность по моему ИП для налоговой. Давайте покажу на паре примеров, как это работает.

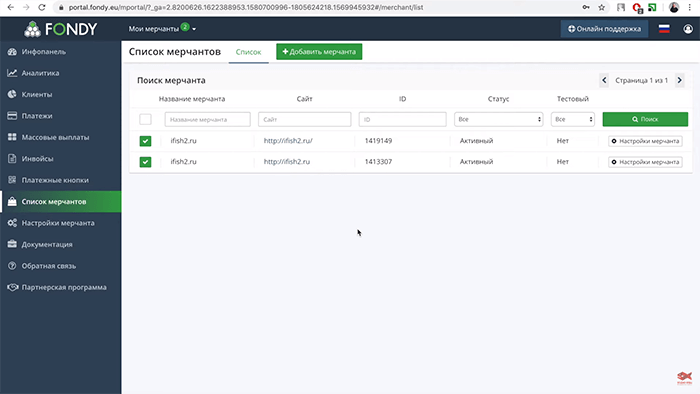

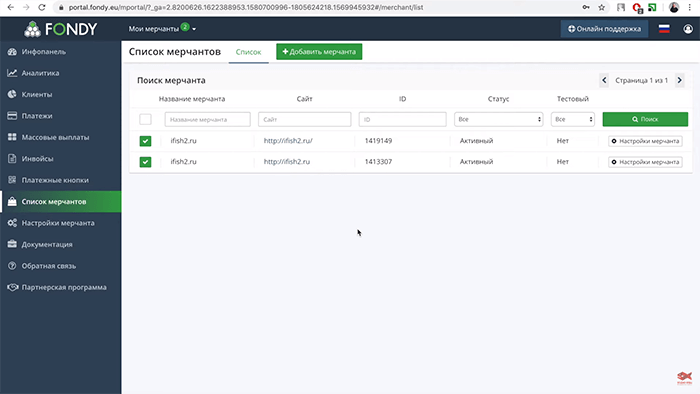

Как зарегистрироваться на FONDY и начать прием оплат

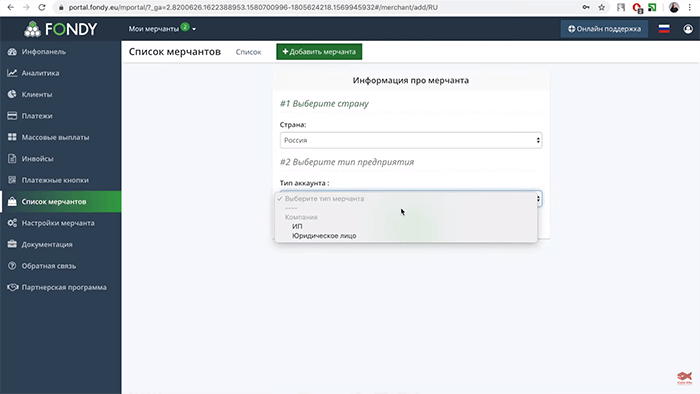

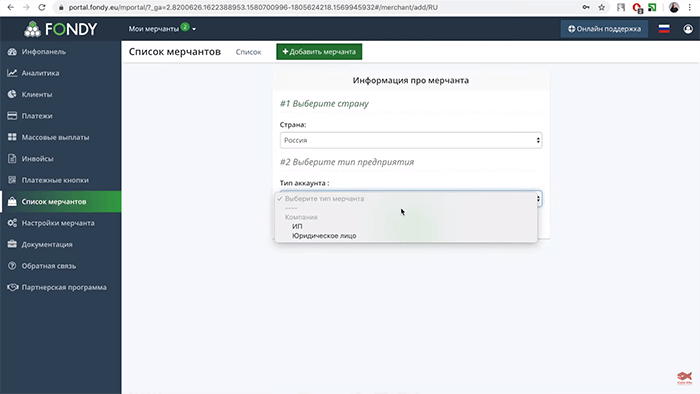

Для начала, регистрируемся на сайте платежного сервиса FONDY, перейдя по этой ссылке. В правом верхнем углу нажимайте «Вход», потом «Зарегистрироваться сейчас». После ввода почты и придумывания пароля нужно будет выбрать страну, основную валюту и вид учетной записи.

Теперь можно создать своего первого мерчанта. Говоря простыми словами, мерчант — это название компании или лица, которое будет принимать оплаты. Я обычно создаю отдельных мерчантов для каждого своего сайта, чтобы было удобней потом отслеживать статистику поступивших оплат. Но вы можете придумать другую схему.

Когда вы создадите мерчанта и загрузите все документы, с вами свяжется служба поддержки и расскажет, что делать дальше. Перед тем, как подключить онлайн оплату для вашего проекта вас попросят предоставить несколько простых документов или доработать сайт. Меня, например, попросили добавить логотипы платежных систем на сайт и немного расширить описание услуг.

Пока мерчанта проверяют, будет доступен тестовый функционал. А после проверки, которая занимает от часа до двух рабочих дней, ваш аккаунт активируется и можно будет принимать оплаты.

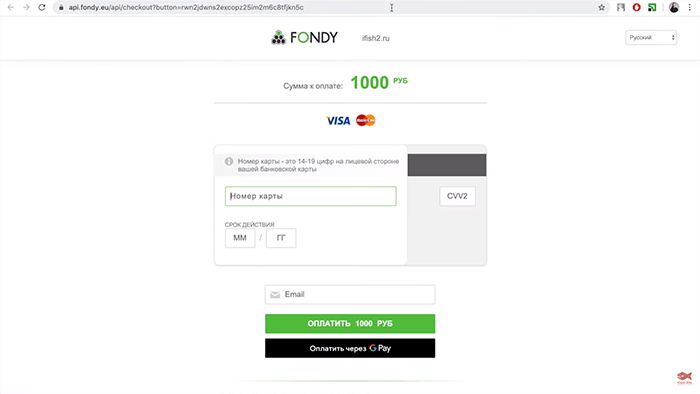

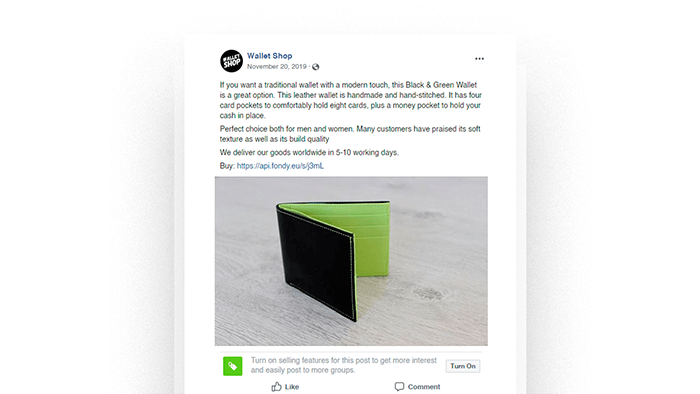

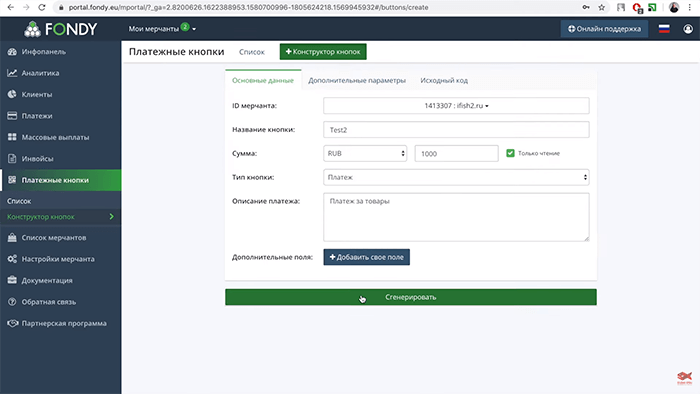

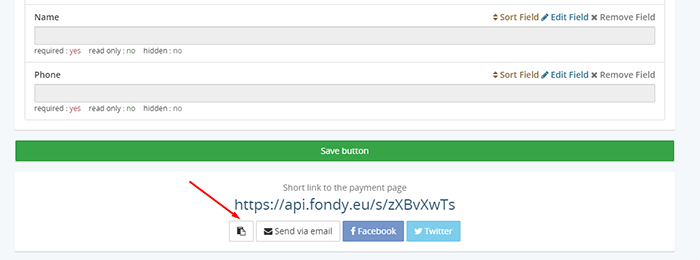

Создание платежной ссылки для приема платежей онлайн без сайта

Если вы хотите принимать оплаты в Facebook, Instagram, VK, YouTube, Telegram, мессенджерах, то вы сможете воспользоваться платежными ссылками. Их можно создать буквально за 3-5 минут и потом отправлять покупателям.

Для этого в личном кабинете нужно зайти в меню «Платежные кнопки», придумать название кнопки, выбрать сумму, валюту оплаты.

А когда кнопка будет готова — просто скопировать ссылку на неё и отправлять клиентам или размещать в публикациях в соцсетях.

Перейдя по такой ссылке, ваш клиент попадет на страницу оплаты, где сможет удобно оплатить покупку с помощью Visa, MasterCard, Apple Pay, Google Pay или интернет-банкинга.

Как вы поняли, платежная ссылка является частью платежной кнопки. Сама же кнопка предназначена для быстрого встраивания на сайт. Её дизайн можно настроить прямо в мерчант-портале FONDY и потом вставить её простым кусочком HTML-кода на сайт.

Особенность платежных ссылок и кнопок не только в том, что их легко и быстро создавать и использовать, но и в том, что с их помощью можно запрашивать у пользователей дополнительную информацию на платежной странице. Например, имя, номер телефона, адрес почтового отделения для доставки товара.

Это очень удобно и позволяет обрабатывать входящие заявки от клиентов даже без CRM-системы.

Прием онлайн-платежей на любом сайте на базе CMS

Если ваш сайт создан с помощью популярной CMS, а с вероятностью в 90% это именно так, то подключить прием оплат от FONDY будет просто, как дважды два, ведь у этого сервиса есть готовые плагины для более чем 30 CMS-ок.

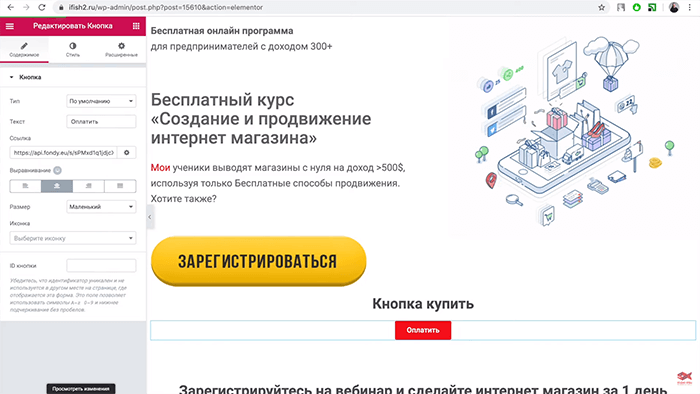

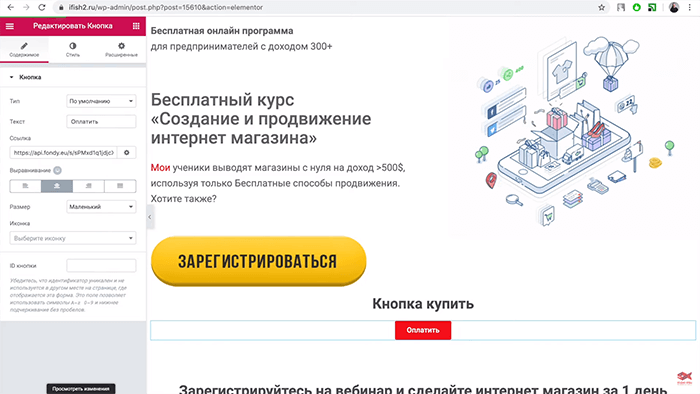

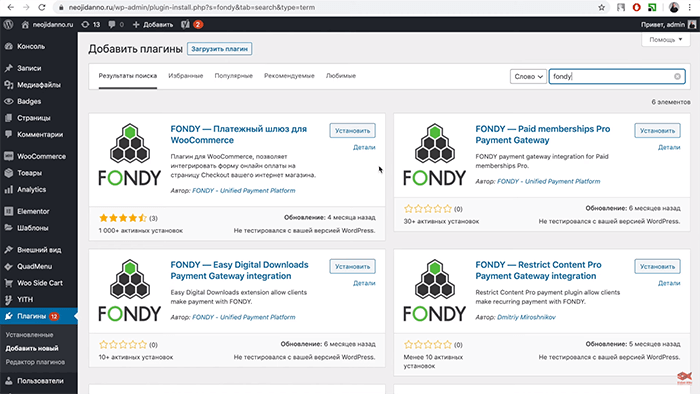

На своих сайтах я использую связку WordPress и WooCommerce. И вот что мне нужно сделать для подключения оплат.

→ Захожу в магазин расширений для WordPress.

→ Нахожу там плагин FONDY для WooCommerce.

→ Устанавливаю его на сайт парой кликов.

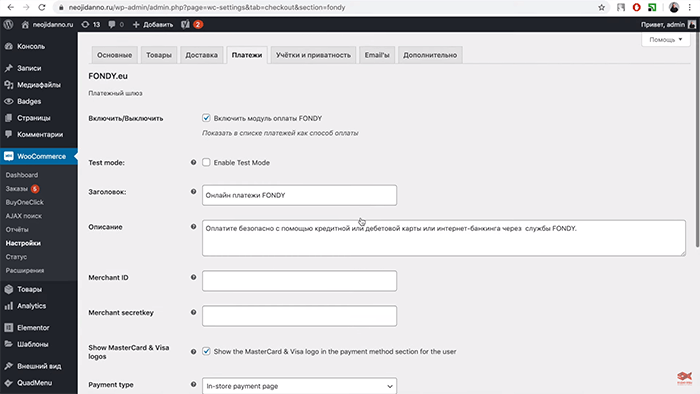

→ Захожу в настройки плагина, вбиваю туда данные мерчанта из личного кабинета. Сохраняю изменения.

Готово, теперь все товары, которые попадают в корзину покупатели могут оплатить онлайн.

Вместо вывода

Раньше для приема онлайн-оплат нужно было нанимать армию программистов и учитывать множество сложных настроек. Теперь эти проблемы совершенно неактуальны, благодаря возможностям современных сервисов, которые позволяют организовать прием платежей на сайте без онлайн кассы от клиентов со всего мира, в разных валютах и с продвинутыми методами оплаты вроде Apple Pay и Google Pay. Напомню, что создать учетную запись FONDY для приема оплат через сайт можно по этой ссылке.

Если хотите узнать больше об этой теме, посмотрите моё видео. Там будет больше примеров и рассказ об еще одном решении по приему платежей.

как принимать платежи и какой подходит — ПоДелу.ру

Для ИП и ООО доступны все виды эквайринга, но для самозанятых физлиц есть ограничения, так как они работают без расчётного счёта. Расскажем, зачем самозанятым эквайринг и можно ли его подключить.

Как самозанятые могут принимать платежи

Самозанятые — это плательщики налога на профессиональный доход (НПД). Они ведут деятельность без работодателя и привлечения наёмных работников (ч. 7 ст. 2 Федерального закона от 27.11.2018 г. № 422-ФЗ). Самозанятые лично оказывают услуги или реализуют товары собственного производства.

Стать самозанятым может физическое лицо и индивидуальный предприниматель.

От своих клиентов они могут получать оплату:

-

Наличными. Подходит тем, кто ведёт деятельность в регионе проживания и лично контактирует с покупателями. Быстро, удобно и надёжно. -

На электронный кошелёк, личную банковскую карту или банковский счёт физлица. Для этого нужны специальные приложения или их веб-версии. Такой вариант подходит для удалённых расчётов. Но в магазинах это бывает неудобно: не все покупатели готовы разбираться в технической стороне вопроса, а у некоторых нет мобильного интернета. -

Сервис «Запрос денег» в личном кабинете онлайн-банка. Через раздел «Переводы» можно запросить определённую сумму у одного или нескольких человек. Им поступит счёт на оплату или смс-сообщение со ссылкой на платёжную форму. Этот вариант подходит для приёма нерегулярных платежей. Сервис есть в «Сбербанке», «Тинькофф», «Яндекс.Деньгах». -

На расчётный счёт с помощью эквайринга — ещё один способ получения платежей, который подходит для офлайн и онлайн-продаж. Эта банковская услуга позволяет принимать безналичную оплату товаров и услуг с пластиковой карты или смартфона покупателя.

Самозанятым нужно своевременно отражать доход в приложении «Мой налог» и выдавать чек. Это делают в момент получения наличных или расчёта с помощью электронных средств платежа (ч. 3 ст. 14 Федерального закона от 27.11.2018 г. № 422-ФЗ).

Какой эквайринг подходит самозанятым

Торговый и мобильный эквайринг работает только при наличии расчётного счёта, поэтому он подходит самозанятым с зарегистрированным ИП, а для самозанятых физлиц недоступен.

Но есть интернет-эквайринг, который позволяет получать платежи через интернет — его могут подключить все самозанятые.

Мы рассказывали, почему эквайринг нельзя подключить без расчётного счёта.

Эквайринг для самозанятых физлиц

Физлица самозанятые могут пользоваться эквайрингом и получать онлайн-платежи через специальные сервисы — «Яндекс.Касса», Robokassa, PayMaster, Qiwi.

Это работает так: покупатель оплачивает товар или услугу через специальную платёжную форму на сайте, получает чек, а деньги поступают самозанятому на кошелёк.

Алгоритм подключения во всех сервисах почти одинаков:

-

зарегистрируйте учётную запись; -

пройдите идентификацию, указав основные сведения о себе — ФИО, паспортные данные, ИНН, адрес, сведения о рождении; -

заполните данные своего сайта — название, URL, способ вывода средств.

Идентификация в сервисе «Робокасса» для самозанятых:

Условия подключения эквайринга «Яндекс.Касса» для самозанятых:

За каждый проведённый платёж сервис берёт с продавца комиссию. Например, для самозанятых граждан в «Яндекс.Кассах» она составляет 3,5 %, в других сервисах зависит от выбранного тарифа.

При подключении интернет-эквайринга для самозанятых обратите внимание на дополнительные возможности сервиса. Например, плательщики НПД могут выпустить банковскую карту, привязанную к кошельку «Яндекс.Деньги». Её можно использовать для снятия наличных, оплаты любых покупок.

В банках эквайринга для самозанятых нет. Например, «Сбербанк» предлагает специальные карты, на которые будут приходить только доходы от профессиональной деятельности. Но торговый и интернет-эквайринг не настроят.

Эквайринг для самозанятых ИП

Самозанятый может стать предпринимателем, а уже зарегистрированный ИП может перейти на НПД. В этом случае он будет платить налоги как самозанятый, но сохранит возможность пользоваться расчётным счётом. Это удобно, если вы хотите продавать свой товар или оказывать услуги широкому кругу покупателей.

Если ИП переходит на самозанятость, то получает освобождение от фиксированных страховых взносов — 40 874 рубля в 2020 году.

Подобрать самый выгодный расчётный счёт для самозанятого ИП можно в сервисе podelu.ru. Сравните предложения разных банков и выберите самое подходящее.

Самозанятый ИП с открытым расчётным счётом может подключить как интернет-эквайринг, так и торговый эквайринг. При этом счёт можно открыть в одном банке, а подключить эквайринг в другом.

Эквайринг работает так:

-

Сумма оплаты списывается с карты покупателя; -

Платёж обрабатывается банком-эквайером; -

Деньги поступают в банк самозанятого; -

Платёж поступает на расчётный счёт самозанятого ИП за вычетом комиссии.

Для торгового эквайринга нужен POS-терминал, к которому покупатели прикладывают карты, смартфоны или часы для оплаты товара. Деньги с карты через банк-эквайер поступают на счёт продавца.

Банк предлагает купить или арендовать POS-терминал, обслуживает установленное оборудование и получает процент от проведённых за месяц платежей. Стоимость банковской услуги зависит от выбранного тарифа. О том, сколько стоит эквайринг и как на нём сэкономить, мы писали в отдельной статье.

Для интернет-эквайринга не нужно устанавливать POS-терминал. Платёж можно отправить через специальную форму на сайте. Однако не все банки предоставляют услугу интернет-эквайринга. Если у вашего нет соответствующей лицензии, придётся обращаться в другую кредитную организацию. Узнать о возможности предоставления услуги можно на официальном сайте банка или по телефону.

Подключение интернет-эквайринга помогает не только увеличивать продажи на сайте, собирать статистику по ним, но и выставлять покупателям счета посредством смс-сообщений, на адрес электронной почты. Это удобно для владельцев небольших интернет-магазинов, онлайн-сервисов по оказанию консультационных услуг.

Нужен ли самозанятым эквайринг

Потребители оплачивают банковскими картами более 70 % своих покупок. И если у самозанятого подключен эквайринг, он:

-

расширяет круг своих клиентов, упрощая для них процедуру оплаты товаров и услуг; -

увеличивает продажи; -

снижает риски, связанные с хранением наличных; -

при определённых условиях получает возможность принимать платежи круглосуточно; -

снижает риск получения фальшивых купюр.

Вопрос о необходимости эквайринга каждый самозанятый решает сам, так как это не только потенциальные клиенты, но и дополнительные затраты на оплату банковской услуги. Самозанятые с небольшим и нерегулярным доходом, преимущественной оплатой наличными вполне могут обойтись без эквайринга. Но для эффективной работы торговой точки и интернет-магазина он может оказаться необходимым.

Как начать принимать платежи без регистрации юр. лица

Регистрация бизнеса способна убить начинающий проект. Получение официального статуса организации или предпринимателя налагает материальную ответственность. Уплата налогов, пошлин, штрафов – все это допустимо для уже зрелого предприятия. Но для небольшой команды, которая хочет просто протестировать свою идею – непозволительная роскошь.

Без юридического лица можно сделать большую часть работ. Но вот когда дело доходит до проверки прибыльности проекта, придется стать в тупик: платежные агрегаторы будут один за другим отклонять заявки на подключение без наличия официального статуса.

Открыть компанию не очень сложно, а вот закрываться – значит пройти долгий и затратный процесс. Поэтому монетизацию необходимо проверить до начала официальной работы.

И некоторые платежные шлюзы предлагают поработать с ними как частное лицо. С выбором компании, которой можно доверить деньги клиентов, столкнулся и я. Разберемся, на ком лучше остановить выбор.

Уверены, что не придется закрывать свой бизнес после старта? Тогда посмотрите еще раз на эту статистику.

Кто остался на рынке?

Еще год назад не было проблемы найти агрегатор, который можно было подключить без регистрации бизнеса. Но затем Банк России ограничил работу платежных сервисов с физическими лицами. Известным организациям вроде Paymaster, Robokassa и OnPay ничего не осталось, как заморозить счета своих клиентов.

С тех пор ситуация в лучшую сторону не сильно изменилась. Прием платежей в качестве физ. лица практически никто больше не поддерживает. Те немногие, кто еще заинтересован в работе с частниками, серьезно ужесточили требования. Но все же несколько сервисов предлагают подключить свои услуги без регистрации бизнеса:

- Robokassa.

- Interkassa.

- Wallet One.

- Webmoney Merchant.

Что же каждый из них предлагает?

Как видно, лишь две системы из ТОП-7 работают с физ. лицами.

Robokassa

Робокасса – это уже почти синоним платежной системы. Пожалуй, это один из самых известных агрегаторов в СНГ. Известных, прежде всего, своей огромной комиссией. После прошлогоднего инцидента сервис какое-то время не работал с физическими лицами, но сейчас снова возобновил для них прием платежей. Надолго ли?..

Впрочем, рассмотрим, что сейчас предлагает своим клиентам Robokassa.

- Для полноценного использования сервиса придется пройти процедуру идентификации. Для этого после регистрации необходимо внести свои паспортные данные и пройти проверку Qiwi-кошелька, прикрепленного к личному кабинету. Это процедура доступна только гражданам России. Физ. лицам-резидентам других стран воспользоваться системой не удастся.

- Количество способов оплаты сильно ограничено. Клиенты смогут рассчитаться в вашем магазине картами Visa и MasterCard (комиссия от 7%), электронными деньгами Qiwi (6,8%) и Яндекс (дикие 9%), списанием средств со счета российского сотового оператора (5%), а также в салонах связи и нескольких терминалах (5-8%).

- Вывести заработанную сумму можно только на кошелек Qiwi.

- Нельзя напрямую переложить комиссию на магазин. Для этого придется вручную настраивать XML-интерфейс. Он рассчитает, какую сумму платежа выставить клиенту, чтобы с учетом комиссии ему пришлось заплатить ровно столько, сколько стоит товар или услуга. Костыль как он есть.

- Из плюсов Robokassa стоит отметить очень обширную техническую документацию и множество готовых модулей под популярные и не очень CMS.

Из-за ограничения для граждан РФ нам этот сервис подойти не мог. Впрочем, даже имея российский паспорт, я бы серьезно задумывался, стоит ли связываться с Робокассой. Их комиссия самая высокая среди всех сервисов, о которых сегодня пойдет речь, а способ вывода, пожалуй, один из самых неудобных.

Interkassa

Украинская платежная система, поэтому ее распоряжение Банка России не коснулось. Interkassa и до этого предоставляла свои услуги физическим лицам, и на сегодня ничего не изменилось.

Пользовался этой системой примерно полгода на одном из других проектов. Пожалуй, самое главное преимущество Interkassa – очень простая регистрация. Для начала достаточно просто завести аккаунт с помощью email, после чего можно отправить свой магазин на модерацию в WebMoney, Qiwi и Яндекс.Деньги.

Чтобы подключить дополнительные способы оплаты, нужно отправить в тех. поддержку запрос для каждого сервиса, добавленного в систему, и описать, как и для чего будет взиматься оплата. После станет возможным принимать деньги с банковских карт, номеров мобильных операторов, терминалов и еще доброго десятка платежных систем, о которых я вообще никогда не слышал.

Ни на одном из этапов паспортные данные не нужны.

Комиссия невысокая, в пределах 3-5%. С помощью ползунка можно определять, сколько процентов комиссионных будет оплачивать покупатель, а сколько – продавец.

Модули для подключения Interkassa к CMS существуют, но их немного. Более того, создается впечатление, что не все они официальные. У нас возникли проблемы при настройке платежей через единственный доступный плагин для Drupal Commerce. На вопросы тех. поддержка не только не смогла дать ответа, но вообще удивилась существованию этого модуля.

Какие еще минусы Интеркассы:

- Неудобный и неинформативный интерфейс. На главной кроме парочки слайдов с банальной информацией ничего больше нет. Комиссия видна только после подключения нужного способа оплаты. В режимах касс и кошельков поначалу путаешься. Архив принятых платежей никак нельзя отсортировать и удалить — до сих пор на аккаунте висит полсотни тестовых платежей, сделанных в прошлом году.

- Периодически по непонятным причинам отключают прием и вывод средств по одному-двум направлениям. Через какое-то время снова подключают. Правда, всегда предупреждают об этом.

- Плохая репутация. Достаточно поискать по запросу «Interkassa отзывы», чтобы найти множество примеров негативного опыта работы с системой, как в качестве плательщика, так и магазина. В основном жалуются на потерянные платежи, блокировку аккаунтов, долгий вывод средств и медленную работу тех. поддержки. Объективности ради скажу, что сам реально сталкивался только с нерасторопностью саппорта. Впрочем, суммы выводил незначительные. В последнее время заметно, что пытаются исправить свою репутацию, активно работают с клиентами в соц. сетях, стараются отвечать на возникшие претензии.

- Слабая модерация площадок. Это кажется плюсом до тех пор, пока не начинаешь понимать, что ее может пройти не только «белый» сервис, но и мошеннический. Не хотелось бы, чтобы при одном виде платежной формы Interkassa у покупателей закрадывались подозрения в обмане.

Рекомендовать эту систему не могу, все-таки количество негатива в сети в адрес этого платежного шлюза настораживает. А проверять их правдивость на живой аудитории — не лучшее решение. Подождем, может через год-два Интеркасса все же сможет восстановить репутацию.

Wallet One

Международная платежная система со штаб-квартирой в Лондоне, поэтому ее также распоряжение Банка РФ коснулось косвенно. Что примечательно, предлагает свои услуги не только как агрегатор, но и как электронный кошелек для личных нужд, на который можно принимать переводы через любую другую систему.

Поначалу Wallet One встречает красивым, современным и абсолютно неинформативным сайтом. Всю маркетинговую ерунду на лендинге можно смело пролистывать вниз, где и спрятались самые важные ссылки: информация о тарифах, документация, правила использования.

Комиссия системы зависит не только от выручки магазина, но и региона, в котором он зарегистрирован, а также основной валюты. Так, для сайта РФ прием платежей в российских рублях обойдется в 3-5%, а для белорусского сервиса – уже 5-6%.

Wallet One интересен тем, что позволяет работать с разными валютами. Среди доступных: доллары, евро, российские и белорусские рубли, гривны, тенге, злотые и множество других. К сожалению, иногда выбор денежного стандарта сокращает способы оплаты. К примеру, доллары можно принимать только с банковских карт.

Wallet One предлагает очень большой охват доступных платежных систем. Кроме стандартных пластиковых карточек, Webmoney, Яндекс.Денег и Qiwi поддерживаются и региональные электронные кошелки вроде белорусского EasyPay или казахстанского «Касса 24».

Самый главный минус – достаточно сложная процедура идентификации. Система предлагает на выбор несколько способов:

- Отправить заявление по почте.

- Посетить офис компании. Представительства есть во всех странах, валюту которых принимает «Единая касса».

- Посетить салон Contact или Евросеть.

- Пройти видео-идентификацию по Skype.

Но не стоит обольщаться, воспользоваться большинством способов не удастся. Этот список актуален только для России. В зависимости от страны и денежного стандарта, доступны будут только несколько вариантов. Например, для приема денег в нац. валюте нужно посетить офис компании.

При попытке пройти видео-идентификацию кроме паспорта зачем-то потребовали предоставить дополнительный документ: водительское удостоверение, вид на жительство или военный билет. Ничего из этого списка на руках не было, а в офис ехать не хотелось, поэтому пока что работа с Wallet One отложена до лучших времен.

Webmoney Merchant

Если вы зашли на сайт Paymaster и увидели кнопку «Зарегистрироваться как физ. лицо», не спешите радоваться. Вместо одобрения заявки на почту придет предложение принимать платежи как продавец в Webmoney Merchant. Что не удивительно — Paymaster находится в собственности владельцев Webmoney.

Поначалу этот вариант воспринимается достаточно скептически. Принимать платежи только с помощью одного вида электронных денег несерьезно. Однако если внимательнее изучить условия Merchant, выяснится – эта система ближе к агрегатору, чем к обычному кошельку.

Кроме приема Webmoney, сервис позволяет оплатить товар или услугу с помощью карт российских банков, номеров мобильных операторов, терминалов, интернет-банкинга. Можно даже рассчитаться экзотическими Bitcoin. Комиссия за использование небольшая, в пределах 3-5%. К сожалению, встроенными средствами переложить ее на магазин нельзя.

Для начала работы с Webmoney Merchant достаточно просто иметь аккаунт в системе с аттестатом не ниже начального и подать заявку на регистрацию в каталоге торговых площадок Megastock. Модерация занимает примерно сутки, после чего можно начинать принимать платежи. Заработанные деньги будут поступать на ваш WMR-кошелек, откуда их можно вывести обычным способом.

Но все же несколько минусов у системы есть и их стоит иметь ввиду:

- Принимать платежи можно только с карт российских банков. Для жителей других стран рассчитаться карточкой не выйдет, и это очень неудобно.

- Не поддерживаются электронные валюты. Оплатить услуги нельзя популярными Яндекс.Деньгами и Qiwi.

- Мало платежных модулей для CMS. Под Drupal удалось найти только один неофициальный плагин, при этом находился он в песочнице и требовал значительных доработок. Впрочем, на сайте подробно описано API системы, поэтому при наличии программиста интегрировать агрегатор – не проблема.

В целом Webmoney Merchant не дотягивает до звания полноценного платежного шлюза – способов оплаты не хватает. Но при этом он на голову выше обычного приема средств на персональный кошелек ЯД или Qiwi. Процесс подключения достаточно простой, но в то же время отсеивающий мошеннические сайты.

Итог

Мы остановили свой выбор на Webmoney Merchant. Основная причина – отличная репутация системы. Услугами WM пользуюсь уже больше пяти лет, и нареканий в работе системы не было ни разу. Сервис доверенный и заботящийся о безопасности клиентов.

Если не устраивает ограниченный функционал Webmoney Merchant, определенно стоит попробовать Wallet One. Хоть с этой системой и не довелось поработать, она была второй на очереди, если бы с WM возникли проблемы. Возможно, после оформления юр. лица перейдем именно на этот шлюз.

Robokassa и Interkassa вызывают вопросы. Если вы – гражданин РФ, и не боитесь высоких комиссий, то в принципе Робокассу можно попробовать. Интеркасса успела серьезно испортить себе репутацию и сейчас старается восстановить ее. Подключайтесь, если считаете это достаточным основанием. В плане функционала и комиссий системе неплоха.

Платежный процесс — Прием платежа через API Яндекс.Кассы

В процессе платежа пользователь выполняет следующие действия:

- выбирает способ оплаты;

- вводит реквизиты для оплаты выбранным способом;

- подтверждает платеж при необходимости (например, выполняет аутентификацию через 3-D Secure или отвечает на текстовое сообщение).

Яндекс.Касса предусматривает несколько сценариев оплаты, которые различаются в зависимости от того, где пользователь выбирает способ оплаты и вводит реквизиты.В некоторых случаях пользователю потребуется подтвердить, что он хочет оплатить выбранным способом. Это потребует от вас реализации определенного сценария подтверждения. Каждый платеж может быть обработан в два этапа. Обычно, если пользователь совершает платеж, Яндекс.Касса моментально списывает деньги и переводит их на ваш счет. Если вы используете двухэтапные платежи, вы можете настроить время списания денег и завершения платежа. Платеж

— это основной объект API Яндекс.Кассы, используемый для приема платежей.

Чтобы создать платеж, включите в запрос следующее: Яндекс.Касса может принимать платежи в два этапа, но вы можете использовать более простой процесс оплаты (

захват

параметр с

истинным значением

). Сразу после оплаты процесс будет завершен, и статус платежа изменится на

успешно

. Вы также можете указать дополнительную информацию, такую как номер заказа, в вашей системе. Яндекс.Касса вернет их без изменений. Эта информация должна быть отправлена в объекте

метаданных

как набор «ключ-значение».

Пример запроса на создание платежа

curl https://payment.yandex.net/api/v3/payments \

-X POST \

-u <Идентификатор магазина>: <Секретный ключ> \

-H 'Ключ идемпотентности: <Ключ идемпотентности>' \

-H 'Content-Type: application / json' \

-d '{

"количество": {

"value": "100.00",

«валюта»: «рубли»

},

"захват": правда,

"подтверждение": {

"тип": "перенаправление",

"return_url": "https: //www.merchant-website.ru / return_url "

},

«описание»: «Заказ №1»,

"метаданные": {

"order_id": "37"

}

} ' Созданный объект платежа будет возвращен в ответ.

Пример созданного объекта платежа

{

"id": "2419a771-000f-5000-9000-1edaf29243f2",

"Статус: ожидание",

"оплачено": ложь,

"количество": {

"value": "100.00",

«валюта»: «рубли»

},

"подтверждение": {

"тип": "перенаправление",

"confirm_url": "https: // деньги.yandex.ru/api-pages/v2/payment-confirm/epl?orderId=2419a771-000f-5000-9000-1edaf29243f2 "

},

"created_at": "2019-03-12T11: 10: 41.802Z",

«описание»: «Заказ №1»,

"метаданные": {

"order_id": "37"

},

"recipient": {

"account_id": "100001",

"gateway_id": "1000001"

},

"возмещаемый": ложь,

"тест": ложь

} Для большинства способов оплаты требуется ответ пользователя, подтверждающий, что он готов произвести платеж. Пользователь должен будет выполнить дополнительные действия, например, выполнить идентификацию 3-D Secure при оплате с помощью банковской карты, подтвердить платеж в платежной службе партнера или оплатить счет в интернет-банке.Если требуется подтверждение пользователя, статус созданного платежа будет

в ожидании

. Он изменится на другие статусы (

успешно

или

wait_for_capture

) только после того, как пользователь подтвердит, что он готов произвести платеж. Если подтверждение не требуется (например, для платежей через Apple Pay), статус платежа будет немедленно изменение на

выполнено успешно

или

wait_for_capture

(если вы обрабатываете платежи в два этапа). Если пользователь решит не проводить платеж или что-то пойдет не так (например, недостаточно средств на счете), платеж будет отменен, и статус изменится на

отменен

.

Яндекс.Касса поддерживает несколько сценариев подтверждения: Redirect, External, QR code и Embeded.

Сценарий подтверждения редиректа : пользователь совершает действие на странице Яндекс.Кассы или на странице своего партнера (например, вводит реквизиты банковской карты или завершает процесс идентификации через 3-D Secure). Необходимо перенаправить пользователя на

confirm_url

, полученный в платеже. Если платеж прошел успешно (или если что-то пойдет не так), Яндекс.Касса вернет пользователя на

return_url

, который вы отправите в запросе на создание платежа.

Сценарий внешнего подтверждения : для продолжения пользователь выполняет действие во внешней системе (например, отвечает на текстовое сообщение). Все, что вам нужно сделать, это сообщить им, как действовать дальше.

Сценарий подтверждения QR-кода : для подтверждения платежа пользователь сканирует QR-код. Вам нужно будет сгенерировать QR-код с помощью любых доступных инструментов и отобразить его на странице оплаты.

Встроенный сценарий подтверждения : действия, необходимые для подтверждения платежа, будут зависеть от способа оплаты, выбранного пользователем в Яндекс.Виджет кассы. Яндекс.Касса получит подтверждение от пользователя: вам нужно всего лишь встроить виджет на свою страницу. Один способ оплаты может поддерживать несколько сценариев подтверждения. Специфика сценариев подтверждения для разных способов представлена в разделе «Способы оплаты».

Вы можете обрабатывать платежи в два этапа:

- Удержание (предварительная авторизация): пользователь производит платеж, и средства приостанавливаются, например, на его банковской карте или в электронном кошельке (в зависимости от выбранного Способ оплаты).

- Capture : удержанные средства списываются по вашему запросу.

Чтобы создать двухэтапный платеж, укажите параметр

capture

со значением

false

в запросе на создание платежа.

Пример запроса на создание двухэтапного платежа

curl https://payment.yandex.net/api/v3/payments \

-X POST \

-u <Идентификатор магазина>: <Секретный ключ> \

-H 'Ключ идемпотентности: <Ключ идемпотентности>' \

-H 'Content-Type: application / json' \

-d '{

"количество": {

"значение": "100.00 ",

«валюта»: «рубли»

},

"захват": ложь,

"подтверждение": {

"тип": "перенаправление",

"return_url": "https://www.merchant-website.com/return_url"

},

«описание»: «Заказ №1»,

"метаданные": {

"order_id": "37"

}

} ' .

Система приема платежей для интернет-магазинов, платежных систем и сервисов приема платежей для сайтов

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

Финансовые выплаты:

После того, как клиент оплачивает счет, деньги переводятся на ваш кошелек (счет) в системе. Вы можете снять деньги со своего кошелька в любое время несколькими способами, включая

- На расчетный счет

- На цифровые кошельки

- Наличными

Как узнать, заплатил ли клиент?

- Вы получите уведомление по электронной почте / SMS / http

- Клиент получит квитанцию по электронной почте или SMS.

Коммерческие веб-сайты становятся все более популярными, и важно тщательно продумать способы получения новых потоков доходов от предоставляемых ими услуг.

PayIn-PayOut позволяет пользователям подключать свои интернет-магазины к поставщикам платежных услуг. Затем деньги можно будет получить от клиентов в России, Европе и странах Содружества Независимых Государств (СНГ).

Когда вы начнете использовать услуги PayIn-PayOut для управления своим Интернет-бизнесом (магазины, веб-сайты, игры и т. Д.), Вы обнаружите, что принимать платежи от клиентов в Интернете намного проще.

Доступные функции платежной системы PayIn-PayOut

Если вы выберете PayIn-PayOut для управления финансовыми транзакциями со своими клиентами, мы гарантируем, что вам больше не придется беспокоиться о сборе платежей! Платежные системы нашего веб-сайта будут соответствовать и превосходить все ваши требования и ожидания с:

- быстрые и надежные денежные переводы, отправляемые непосредственно на личный электронный кошелек получателя в платежной системе;

- безлимитных денежных переводов;

- возможность принимать денежные переводы разными способами;

- услуги по приему платежей онлайн становятся доступны уже в день подачи заявки;

- впечатляющих комиссионных для пользователей платежной системы.

Как проводятся финансовые операции

Когда клиент оплачивает счет, деньги зачисляются на ваш счет. Наша система приема платежей позволяет в любой момент снять деньги с вашего кошелька несколькими способами, в том числе:

- на банковский счет;

- на цифровой кошелек;

Как узнать, совершил ли клиент оплату в вашем интернет-магазине? Все очень просто: вы получите уведомление от платежной системы по электронной почте, SMS или на странице личного кабинета.Клиент получит подтверждение оплаты по электронной почте или по SMS.

Преимущества использования наших услуг

Мы специализируемся на поиске современных решений для приема и выплаты денежных средств. Подключив свой магазин к платежной системе, вы можете быть уверены:

- повышенная безопасность от доверенных платежных систем;

- простой и понятный интерфейс;

- оперативная обработка транзакций;

- полная поддержка через SMS и уведомления по электронной почте;

- своевременный сбор выручки от товаров и услуг, приобретенных на вашем сайте;

- увеличила продажи за счет повышения доступности способов оплаты.

Мы гарантируем, что наши услуги и платежные шлюзы надежны, стабильны и имеют высочайшее качество. Развивайте свой бизнес, выбрав подходящую службу сбора электронных платежей. Если вас интересует работа с опытным агрегатором, который специализируется на обслуживании систем приема платежей на сайтах, позвоните нам по телефону +7 499 705-6604 или воспользуйтесь формой обратной связи.

.

| Тип финансового учреждения | Классический пример (в России) | Возможность для подключения отечественной корпорации | Оценка | Сложность настройки | Комфорт для покупателя | Средства вывод комиссия | Доходы скрыты от внутренних налоговых органов |

| Внутренние банки | Сбербанк, Альфа-банк | В | 2..4% | Очень сложно | 🙁 | 0,1..1% | Х |

| Бытовые процессоры | Робокасса, Ассист | В | 2..4% | Средний | 🙂 | 0,5..1,5% | X |

| Внутренние платежные системы | QIWI, WebMoney | В | 1..2% процессор + 0,5..2% банк | Легкий | : \ | 1..2% | X |

| Международные банки и операторы | Барклайс банк, FirstData, JCC | Х | 0,5..1,5% | Очень сложно | : \ | 0,1..0,5% | Зависит от юрисдикции |

| Международные платежные системы | PayPal, MoneyBrookers | Х | 1..2% процессор + 0,5..1% банк | Средний | 🙂 | 2..3% | Зависит от юрисдикции |

| Оффшорные платежные системы | iPayDNA | Х | 4..6% | Сложное | 🙂 | 0,1..0,5% | В |

| Тарифы на подключение партнерских платежных систем (подключение к нашей системе всегда бесплатное) | Для глобальной торговли виртуальными товарами | Для внутренней торговли виртуальными товарами | Для торговли физических товаров в ЕС и США | ||||

| Простое подключение сайта к партнерской платежной системе или банку • Фан-рассылка запросов по процессорам и банкам (более 50 провайдеров) • Подбор предложений с минимальными ставками • Подготовка набора первичные документы • Ведение переговоров с контрагентами • Консультации по интеграции с платежными системами | 299 € плата за установку | 370 € плата за установку | 199 ~ 970 EUR в зависимости от запроса | ||||

| Агрегированное решение для минимизации комиссии и налогообложения с максимальным количеством вариантов оплаты • Фан-рассылка запросов на партнерские процессоры и банки (более 50 провайдеров) • Реализация схем минимизации налогов • Создание юридических лиц (1-4 шт.в зависимости от сложности схемы ) • Поиск платежных решений с минимальными ставками и максимальным выбором опций • Подготовка первичных документов • Переговоры с контрагентами • Консультации по интеграции с платежными системами | 1770 € одно юридическое лицо, счет , процессор / банк | ~ 3700 € 2-3 юридических лица, счета, процессор / банк + 999 € Услуги налогового планирования (разработка схемы деятельности) | 2499 € одно юридическое лицо, счет, процессор / банк, комплексное подключение | ||||

| Необязательно • Подготовка договоров между холдинговыми компаниями и контрактов-предложений с конечными плательщиками • Защита прав интеллектуальной собственности на программное обеспечение, доменные имена и т. Д. • Получение лицензий на ведение бизнеса • Открытие счетов в офшорные банки | По стандартным тарифам и по договоренности | ||||||

.

Периодические платежи — Прием платежей через API Яндекс.Кассы

Если пользователь производит платеж с помощью банковской карты или кошелька Яндекс.Деньги, вы можете сохранить способ оплаты (со всеми реквизитами) и использовать его для повторяющихся платежей (автоплатежей) . В этом случае пользователю нужно будет подтвердить только первый платеж, а все последующие списания будут автоматическими. Повторные платежи включены по умолчанию только в демонстрационном магазине. Если вы хотите включить их в своем реальном магазине, обратитесь в Яндекс.Кассовый менеджер.

Способы оплаты, которые можно использовать для рекуррентных платежей:

- кошелек Яндекс.Деньги;

- произвольная банковская карта, реквизиты которой пользователь укажет в процессе оплаты (если пользователь выберет карту, сохраненную в Google Pay или Apple Pay или привязанную к кошельку, Яндекс.Касса не сможет ее сохранить).

Пользователь может отозвать свое разрешение на регулярные платежи в любое время.

Шаг 1. Сохраните способ оплаты, сохранив Яндекс.Денежный кошелек или банковская карта пользователя в вашем магазине. Сделать это можно после успешной оплаты. После того, как пользователь разрешит сохранение платежного средства в вашем магазине и подтвердит списание средств, Яндекс.Касса сохранит данные, использованные для оплаты. Идентификатор платежа будет использоваться в качестве идентификатора сохраненного способа оплаты. Шаг 2. Произведите автоплату (периодический платеж), инициировав автоматическое списание средств с сохраненного в магазине платежного средства. Если вы принимаете платежи с помощью виджета Яндекс.Кассы, см. Соответствующую инструкцию по сохранению способа оплаты.

завиток https://payment.yandex.net/api/v3/payments \

-X POST \

-u <Идентификатор магазина>: <Секретный ключ> \

-H 'Ключ идемпотентности: <Ключ идемпотентности>' \

-H 'Content-Type: application / json' \

-d '{

"количество": {

"value": "2,00",

«валюта»: «рубли»

},

"payment_method_data": {

"тип": "банковская_карта"

},

"подтверждение": {

"тип": "перенаправление",

"return_url": "https://www.merchant-website.com/return_url"

},

"описание": "Номер заказа72 ",

"save_payment_method": "true"

} ' Чтобы получить идентификатор сохраненного способа оплаты:

Шаг 1. Подождите, пока пользователь не подтвердит платеж и его статус не изменится на

успешно

(или

wait_for_capture

, если это двухэтапный оплата). Вы можете проверить статус платежа в уведомлении, отправленном Яндекс.Каской, или вы можете отправлять периодические запросы информации о платеже. Шаг 2. Убедитесь, что метод оплаты сохранен:

payment_method.сохраненное значение

в объекте платежа изменилось на

истинное

.

{

"id": "22e18a2f-000f-5000-a000-1db6312b7767",

"status": "успешно",

"оплачено": правда,

"количество": {

"значение": "2,00",

«валюта»: «рубли»

},

"authorization_details": {

«ррн»: «10000000000»,

"auth_code": "000000"

},

"capture_at": "2018-07-18T17: 20: 50.825Z",

"created_at": "2018-07-18T17: 18: 39.345Z",

«описание»: «Заказ № 72»,

"метаданные": {},

"Способ оплаты": {

"тип": "банковская_карта",

"id": "22e18a2f-000f-5000-a000-1db6312b7767",

"сохранено": правда,

"карта": {

"first6": "555555",

"last4": "4444",

"expiry_month": "07",

"expiry_year": "2022",

"card_type": "MasterCard",

"Issue_country": "RU",

"Issuer_name": "Сбербанк"

},

"title": "Банковская карта * 4444"

},

"возмещаемый": верно,

"refunded_amount": {

"значение": "0.00 ",

«валюта»: «рубли»

},

"recipient": {

"account_id": "100001",

"gateway_id": "1000001"

},

"тест": ложь

} Шаг 3. Сохраните

payment_method.id

. Вам нужно будет использовать его как идентификатор сохраненного способа оплаты для последующих платежей.

Готово!

Теперь вы можете производить регулярные платежи.

Используя сохраненный метод оплаты, вы можете инициировать регулярные платежи, например, в качестве регулярных платежей за подписку или мгновенную оплату покупок в вашем магазине, без необходимости вводить платежные реквизиты.

Чтобы произвести автоплатеж, создайте платеж с указанной суммой, описанием транзакции и параметром

payment_method_id

с сохраненным идентификатором метода оплаты.

Такие платежи не требуют дополнительного подтверждения от пользователя.

завиток https://payment.yandex.net/api/v3/payments \

-X POST \

-u <Идентификатор магазина>: <Секретный ключ> \

-H 'Ключ идемпотентности: <Ключ идемпотентности>' \

-H 'Content-Type: application / json' \

-d '{

"количество": {

"значение": "2.00 ",

«валюта»: «рубли»

},

"payment_method_id": "",

«описание»: «Заказ № 105»

} ' После успешного платежа объект

payment_method

будет содержать информацию о платежных реквизитах сохраненного метода, использованного для платежа.

{

"id": "255350c9-000f-5000-a000-1f211b3ea0a7",

"status": "успешно",

"оплачено": правда,

"количество": {

"значение": "2,00",

«валюта»: «рубли»

},

"authorization_details": {

«ррн»: .

Добавить комментарий