Подоходный налог с населения | Valsts ieņēmumu dienests

Существуют случаи, когда налогоплательщику не требуется в обязательном порядке подавать годовую декларацию о доходах, однако подать ее в его интересах, чтобы он мог вернуть переплаченный налог.

Налогоплательщик вправе подать годовую декларацию и получить из бюджета возврат переплаты налога в следующих случаях:

1. Если в течение года таксации к Вам не применялся:

- весь установленный статьей 12 закона «О подоходном налоге с населения» необлагаемый минимум.

Годовой дифференцированный необлагаемый минимум рассчитывается по специальной формуле и применяется раз в год при подаче годовой декларации о доходах. Если годовая декларация о доходах подается через систему электронного декларирования Службы государственных доходов, дифференцированный необлагаемый минимум рассчитывается для налогоплательщика автоматически.

- все установленные статьей 13 закона «О подоходном налоге с населения» льготы за иждивенцев или дополнительная льгота лицам с инвалидностью и политически репрессированным лицам, или участникам национального движения сопротивления.

Для присвоения налогоплательщику налоговой книжки и применения налоговых льгот на зарегистрированных в иностранных государствах лиц, в СГД необходимо подать заявление о предоставлении книжки и сообщение о находящихся на иждивении лицах.

Если в распоряжении СГД отсутствует информация, подтверждающая право налогоплательщика на налоговые льготы, лицу в СГД необходимо подать копию документа, подтверждающего, что лицо является матерью/отцом зарегистрированных в иностранных государствах детей, а также копии паспортов детей или копии других документов с данными о рождении детей, а также подтверждение налогового органа иностранного государства о том, что аналогичные льготы за этих детей не используют мать/отец детей.

Налоговая администрация каждой страны устанавливает порядок и форму выдачи сведений и свидетельств налогоплательщикам.

2. Если в течение года таксации у Вас имели место установленные статьей 10 закона «О подоходном налоге с населения»:

- оправданные расходы на образование, в том числе специальное образование для детей (кружки, спортивную школу, музыкальную школу и т.

д.), и медицинские услуги, взносы по страхованию здоровья, уплачиваемые страховым обществам, учрежденным и действующим в соответствии с законом «О страховых обществах и надзоре за ними»;

д.), и медицинские услуги, взносы по страхованию здоровья, уплачиваемые страховым обществам, учрежденным и действующим в соответствии с законом «О страховых обществах и надзоре за ними»; - сделанные пожертвования и дарения;

- пожертвования и дарения латвийским политическим партиям;

- взносы в частные пенсионные фонды;

- страховые взносы в соответствии с договором о страховании жизни (с накоплением средств).

В оправданные расходы физического лица — плательщика подоходного налога с населения на образование, медицинские услуги, пожертвования и дарения, в том числе общая сумма расходов, включаемых в политическую партию, не должна превышать 600 евро в год, но не более 50% от годового облагаемого дохода. В свою очередь, за членов семьи в оправданные расходы могут быть включены только расходы на образование и медицинские услуги в размере 600 евро за каждого члена семьи.

Пример № 1

Физическое лицо с января по июнь не работало, а с 1 июля было нанято на работу. Работодателем был применен необлагаемый минимум за шесть месяцев (с июля по декабрь — 360 евро). При подаче годовой декларации о доходах применяется дифференцированный необлагаемый минимум (720–1 380 евро) в зависимости от общей суммы доходов в течение года таксации. Налогоплательщик может вернуть образовавшуюся переплату налога.

Работодателем был применен необлагаемый минимум за шесть месяцев (с июля по декабрь — 360 евро). При подаче годовой декларации о доходах применяется дифференцированный необлагаемый минимум (720–1 380 евро) в зависимости от общей суммы доходов в течение года таксации. Налогоплательщик может вернуть образовавшуюся переплату налога.

Если в 2017 году общий размер годовых облагаемых доходов налогоплательщика был меньше или равен 4 800 евро, при подаче годовой декларации о доходах применяется максимальный годовой необлагаемый минимум, т. е., 1 380 евро.

Пример № 2

У физического лица весь год на иждивении находился ребенок, но не было записи в налоговой книжке о назначении льготы, поэтому работодатель льготу за иждивенца не применил. При подаче годовой декларации о доходах и применении льготы за иждивенца (2 100 евро) образуется переплата налога – 23 % от 2 100 евро = 483,00 евро. Эту переплаченную сумму можно вернуть из бюджета.

Пример № 3

Физическое лицо в течение года приобрело полис страхования здоровья за 170 евро, заплатило за медицинские услуги 40 евро и за лечение зубов 110 евро. Подав годовую декларацию о доходах и указав в ней подтвержденные оправдательными документами оправданные расходы, из государственного бюджета можно вернуть 23 % от ((170 евро + 40 евро) +110 евро)) = 73,60 евро.

Подав годовую декларацию о доходах и указав в ней подтвержденные оправдательными документами оправданные расходы, из государственного бюджета можно вернуть 23 % от ((170 евро + 40 евро) +110 евро)) = 73,60 евро.

Пример № 4

Физическое лицо, годовой облагаемый доход которого превышает 3 600 евро, в течение года совершало взносы в частный пенсионный фонд по 30 евро в месяц. Подав годовую декларацию о доходах и указав в ней взносы, совершенные в частный пенсионный фонд, из бюджета можно вернуть 23 % от 30 евро x 12 месяцев = 82,80 евро.

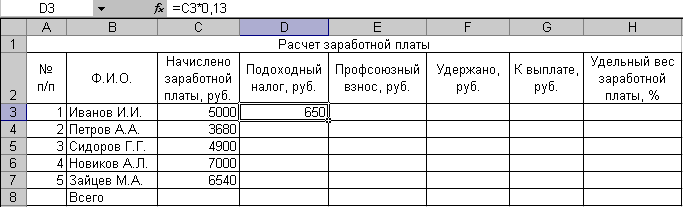

Как заполнить 2‑НДФЛ в 2021 году

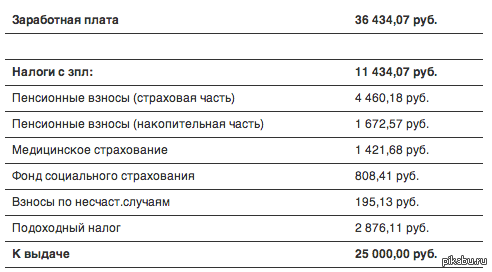

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

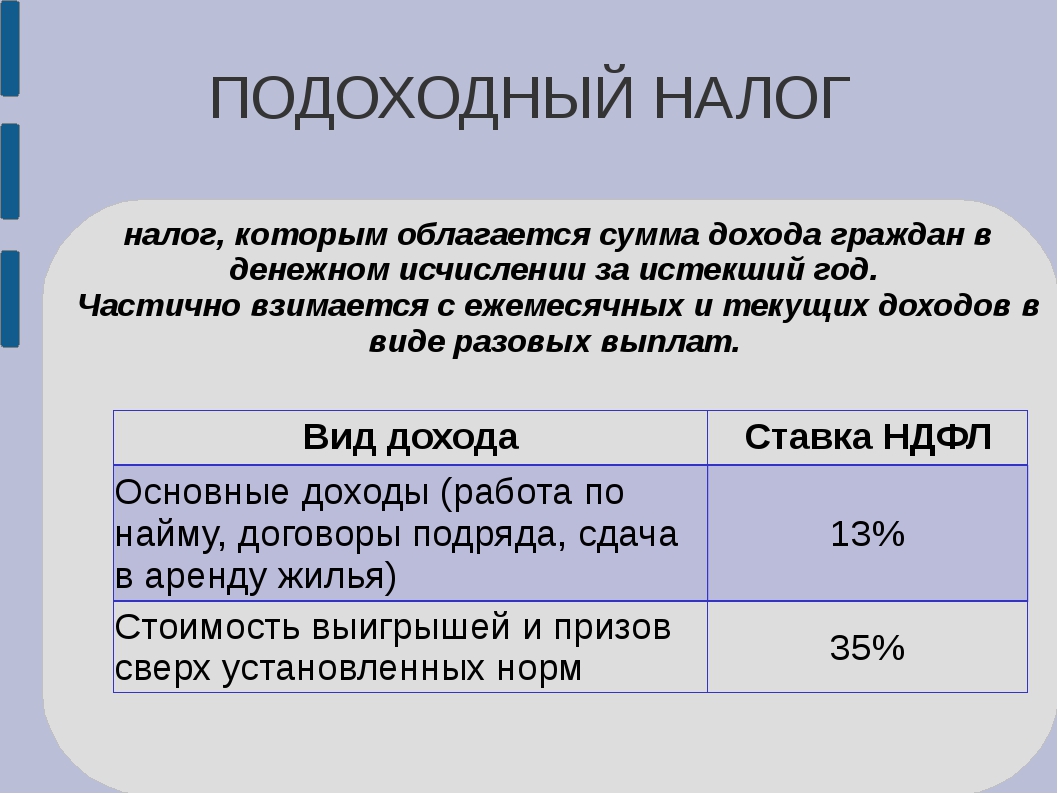

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

Скачать форму 2-НДФЛ

Правила заполнения 2-НДФЛ

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты.

А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Как выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Скачать форму 2-НДФЛ для сотрудников

Статья актуальна на 05. 02.2021

02.2021

когда платить в 2021 году (сроки перечисления согласно изменениям)

C 2016 года изменился порядок удержания подоходного налога при выходе работника в отпуск. Учитывая, что работодатель выступает в этом случае налоговым агентом, стоит разобраться, как удержать НДФЛ с отпускных, когда платить в 2021 году в бюджет, какая дата признаётся моментом получения дохода.

Право на отпуск

Если работник принят по трудовому договору, то работодатель обязан ежегодно обеспечивать ему оплачиваемый отдых в течение 28 календарных дней. Это так называемый основной отпуск, а некоторым категориям, занятым в опасных или вредных условиях труда, положен также дополнительный, сроком не менее 7 календарных дней.

Право на отпуск у конкретного работодателя работник получает уже после того, как непрерывно отработает первые шесть месяцев, но при обоюдном согласии сторон на отдых можно выйти и раньше. Не требуется согласие работодателя на выход в отпуск раньше полугода, если речь идёт о женщинах, готовящихся уйти в декрет; несовершеннолетних; усыновивших ребёнка в возрасте до трёх месяцев. В таких случаях достаточно только заявления работника (статья 122 ТК РФ).

В таких случаях достаточно только заявления работника (статья 122 ТК РФ).

Обратите внимание: на исполнителей по гражданско-правовым договорам трудовое законодательство не распространяется, поэтому отпуск за счёт работодателя им не полагается.

Минимум за три календарных дня до ухода сотрудника на отдых надо заплатить ему отпускные. Размер выплаты рассчитывается на основании среднего дневного заработка, который умножается на количество дней отпуска. Доход может выдан как наличными деньгами, так и переводом на карту физического лица.

Обязанности налогового агента

Статья 226 НК РФ обязывает организации и ИП, от которых физическое лицо получило доходы, удерживать и перечислять в бюджет подоходный налог. Выплаты на отпуск облагаются НДФЛ по той же ставке, что и заработная плата:

- 13% с дохода, если работающий признаётся российским резидентом (находился на территории РФ не менее 183 календарных дней в течение 12 месяцев подряд)

- 30% с дохода, если сотрудник является нерезидентом.

В общем случае налоговый агент перечисляет удержанный с физического лица подоходный налог в ИФНС по месту своего учёта. Если у организации есть обособленное подразделение, то налог, удержанный с его сотрудников, перечисляется по месту нахождения ОП. Индивидуальные предприниматели, которые являются плательщиками ПСН, перечисляют НДФЛ с доходов физических лиц по месту ведения соответствующей деятельности. Это следует из п. 7 статьи 226 НК РФ.

Важно: за нарушение обязанности налогового агента по удержанию и перечислению подоходного налога с зарплаты, отпускных и других выплат налагается штраф по статье 123 НК РФ. Сумма взыскания – 20% от неудержанной или не перечисленной суммы НДФЛ.

Когда перечислять налог в бюджет

До внесения изменений в статью 226 (6) НК РФ действовал один общий принцип перечисления НДФЛ налоговыми агентами:

- не позднее дня выдачи при получении наличных денег в кассе банке или перечислении на счёт физического лица;

- не позднее следующего дня после даты фактического получения доходов, если они выплачены иным путём, например, из наличной выручки.

Сложности в вопросе, когда перечислять НДФЛ с отпускных, объяснялись тем, что законодательство не определяло чётко этот момент. Дело в том, что нормы Трудового кодекса причисляют оплату отпуска к зарплате сотрудника. Так, статья 136 ТК РФ «Порядок, место и сроки выплаты заработной платы» определяет, что оплата отпуска производится не позднее чем за три дня до его начала.

Однако тот факт, что отпускные относятся к категории оплаты труда работника, не означает, что сроки перечисления НДФЛ с отпускных в НК РФ приводятся в пункте 2 статьи 223. Это положение относится только к удержанию налога с заработной платы, но не отпускных. В частности, такое мнение содержится в постановлении Президиума ВАС РФ от 07.02.2012 N 11709/11 по делу N А68-14429/2009.

Теперь разночтений, когда платить НДФЛ с отпускных в 2021, быть не должно. Законом от 2 мая 2015 г. № 113-ФЗ установлено, что перечисление НДФЛ с выплат работнику должно происходить в следующие сроки.

Вид дохода | Уплата НДФЛ |

|---|---|

Заработная плата | Не позже дня, следующего за днем выплаты зарплаты |

Доход в натуральной форме | Не позже следующего дня за днем выплаты дохода в натуральной форме |

Пособие по нетрудоспособности (больничный) | Не позднее последнего числа месяца, в котором выплачено пособие |

Отпускные | Не позднее последнего числа месяца, в котором произведена выплата отпускных |

Таким образом, на вопрос, когда платить НДФЛ с отпускных в 2021, есть однозначный ответ: не позднее конца месяца, в котором они были оплачены. Сроки перечисления НДФЛ с отпускных в этом году позволяют бухгалтеру уплатить подоходный налог сразу с нескольких работников. Это особенно актуально в летний период, когда в отпуска уходят массово. Кроме того, НДФЛ с больничного листа можно выплатить одним платежным поручением с подоходным налогом с отпускных, если они были выплачены в одном месяце.

Сроки перечисления НДФЛ с отпускных в этом году позволяют бухгалтеру уплатить подоходный налог сразу с нескольких работников. Это особенно актуально в летний период, когда в отпуска уходят массово. Кроме того, НДФЛ с больничного листа можно выплатить одним платежным поручением с подоходным налогом с отпускных, если они были выплачены в одном месяце.

Обратите внимание: закон от 2 мая 2015 г. № 113-ФЗ изменил только срок уплаты НДФЛ с отпускных в 2021 году, т.е. перечисления его в бюджет. А исчисление и удержание подоходного налога с отпускных, как и раньше, происходит при их фактической выплате (статья 226 (4) НК РФ).

Примеры перечисления НДФЛ с отпускных в 2021 году

Интересует, что нового в НДФЛ с отпускных в 2021 году, какие изменения? Пример перечисления подоходного налога привёдем на таких данных:

Работник написал заявление на отпуск с 7 июня 2021 года на 28 календарных дней. Получить выплаты отпускник должен не позднее, чем за три календарных дня до отпуска, поэтому платёж бухгалтер провёл 3 июня 2021 года. Уплата НДФЛ в данном случае осуществляется не позднее 30 июня, но более ранняя оплата тоже не будет нарушением.

Уплата НДФЛ в данном случае осуществляется не позднее 30 июня, но более ранняя оплата тоже не будет нарушением.

Немного изменим пример: работник выходит в отпуск с 1 июня 2021 года. В данном случае оплатить отпускные необходимо не позднее 29 мая 2021 года. Как видим, месяц выплаты здесь другой, поэтому перечислить подоходный налог надо успеть не позже 31 мая.

В письме от 15.04.2016 № 14‑1/В‑351 Минтруд России высказался по вопросу НДФЛ с отпускных. Пример расчётов связан с ситуацией, когда на отпускной период приходится праздничный нерабочий день 12 июня. Надо ли учитывать его в общей продолжительности отпуска? Ведомство считает, что праздники, приходящиеся на отпускной период, в число календарных дней отпуска не включаются. Нерабочие праздничные дни должны учитываться при расчёте средней заработной платы.

НДФЛ при компенсации за неиспользованный отпуск

При увольнении работника часто возникает ситуация, когда у него остались дни неиспользованного отпуска. По общему правилу статьи 127 ТК РФ в этом случае работнику должна быть выплачена денежная компенсация за все неиспользованные отпускные дни. Другой вариант — предоставить отпуск с последующим увольнением, однако это возможно только по письменному заявлению сотрудника.

По общему правилу статьи 127 ТК РФ в этом случае работнику должна быть выплачена денежная компенсация за все неиспользованные отпускные дни. Другой вариант — предоставить отпуск с последующим увольнением, однако это возможно только по письменному заявлению сотрудника.

Можно ли выплачивать денежную компенсацию за неиспользованный отпуск, если работающий не планирует увольняться? Статья 126 Трудового кодекса позволяет заменить отдых деньгами, но только те дни, которые превышают обычную продолжительность в 28 календарных дней. То есть, речь идет не об обычном, а об удлинённом основном или дополнительном отпуске.

Кроме того, есть кадровые категории, которым выдача денежной компенсации без увольнения запрещена законом:

- беременные женщины и несовершеннолетние;

- занятые на работах с вредными и/или опасными условиями труда (только в отношении дополнительного оплачиваемого отпуска).

Денежная компенсация признается доходом физического лица и облагается подоходным налогом. Однако, в отличие от отпускных, НДФЛ с этих доходов уплачивается в бюджет не позднее дня, следующего за днем выплаты.

Однако, в отличие от отпускных, НДФЛ с этих доходов уплачивается в бюджет не позднее дня, следующего за днем выплаты.

В справке 2-НДФЛ коды доходов в 2021 году также будут различаться:

- 2012 – отпускные;

- 2013 – компенсация за неиспользованный отпуск.

Воспроизвести видео

Налоги в Украине: кто, за что и сколько платит государству

В рамках совместного проекта VoxCheck и Украинского Радио «Процент правды» мы разобрались, откуда берутся государственные деньги и почему мы платим за все, даже за так называемое «бесплатное». В конце статьи — подборка полезных источников о налоговых ставках в Украине и направлениях использования налогов с доходов украинцев.

Дисклеймер: Этот материал подготовлен благодаря поддержке американского народа, которая была предоставлена через проект USAID «Медийная программа в Украине», который выполняется международной организацией Internews. Содержание материалов является исключительно ответственностью VoxUkraine и необязательно отражает точку зрения USAID, правительства США и Internews.

Бесплатный транспорт, бесплатная коммуналка, а вдобавок высокие зарплаты. Требования людей не меняются уже десятки лет. Оно и понятно, зачем тогда государство, если нужно за все платить. А бесплатная медицина вообще прописана в Конституции.

Откуда же у государства деньги на все это «бесплатное»?

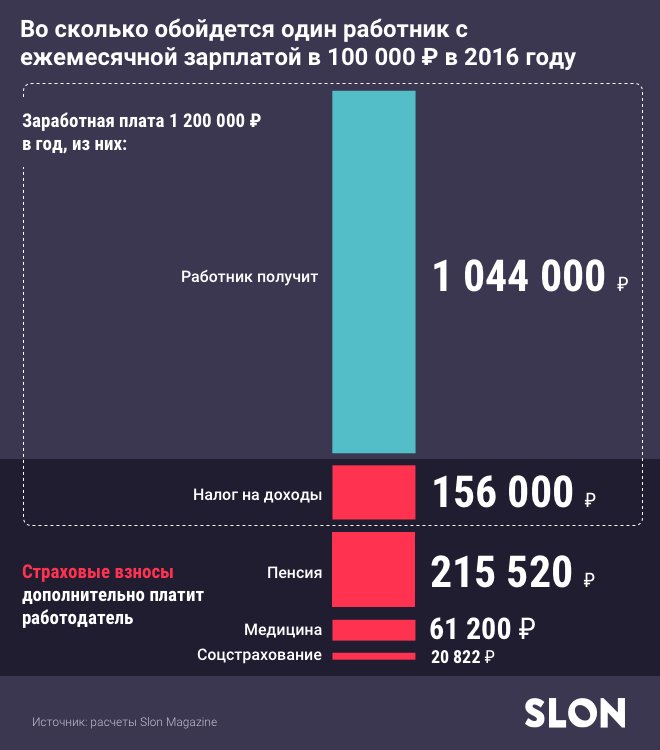

Согласно данным CASE Украина, более 90% украинцев никогда собственноручно не оплачивали налоги. Именно поэтому почти не подозревают или не понимают в полной мере, что наполнение государственного бюджета имеет четкий источник — их собственные налоги.

Большинство работников знают, что на зарплату есть какие-то начисления. Но на самом деле их больше интересует «чистая» зарплата (т.е. после налогообложения), а что и в каком размере платить — это уже дело работодателя. Более того, некоторые даже не могут четко сказать, платятся ли вообще налоги на его доходы, или это «серая» зарплата.

Вся система государственных финансов держится на мелких взносах миллионов украинцев. Эти деньги содержат огромный государственный аппарат, оплачивают государственные закупки и оплачивают счета по всем социальным обязательствам.

Эти деньги содержат огромный государственный аппарат, оплачивают государственные закупки и оплачивают счета по всем социальным обязательствам.

Именно из налогов финансируется так называемая «бесплатная» медицина, низкие коммунальные платежи, пенсии, бесплатное образование и стипендии, зарплаты бюджетникам и так далее. Итак, если просто повысить расходы на эти направления, то деньги можно взять только из карманов украинцев.

И какие же налоги платятся с доходов граждан?

Условно можно выделить три группы доходов, с которых украинцы платят прямые налоги.

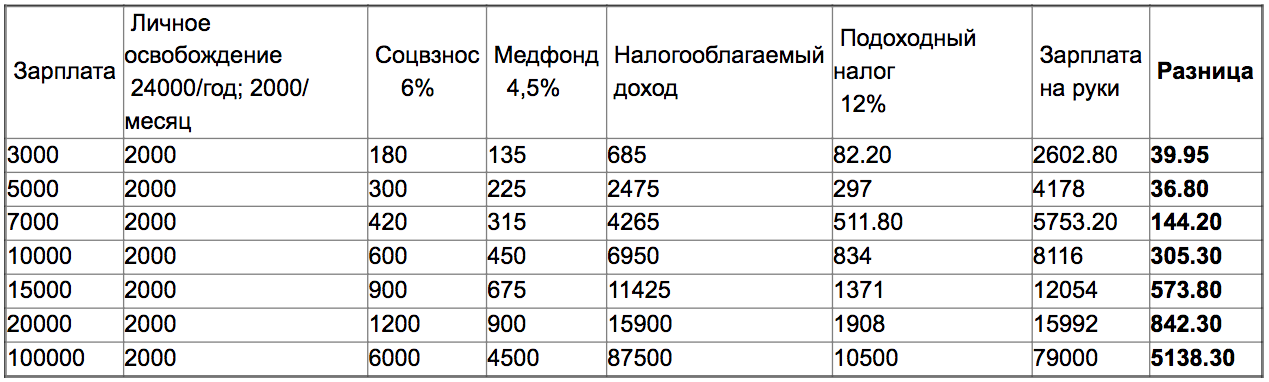

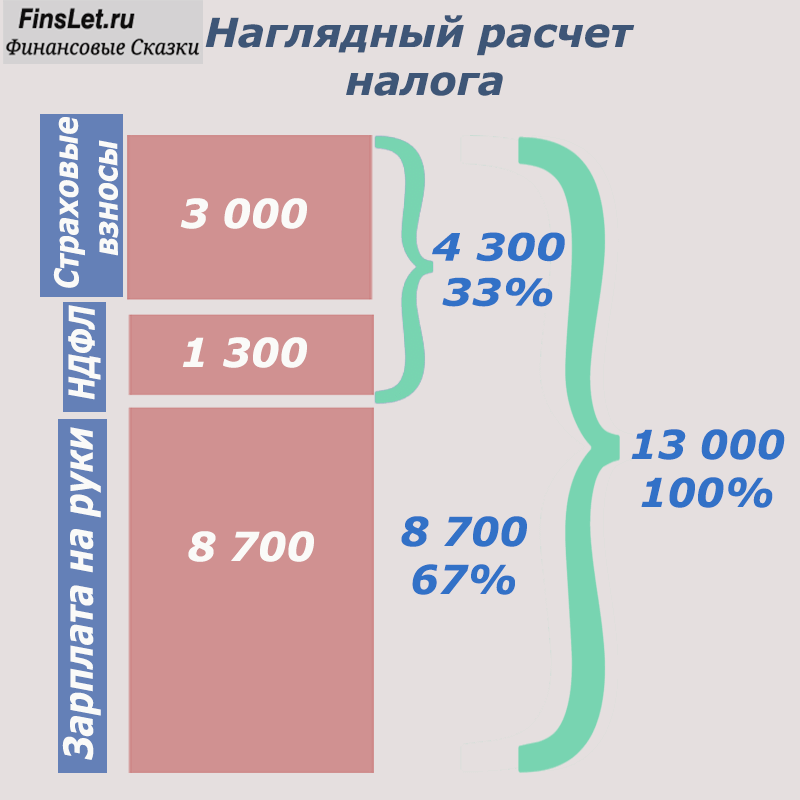

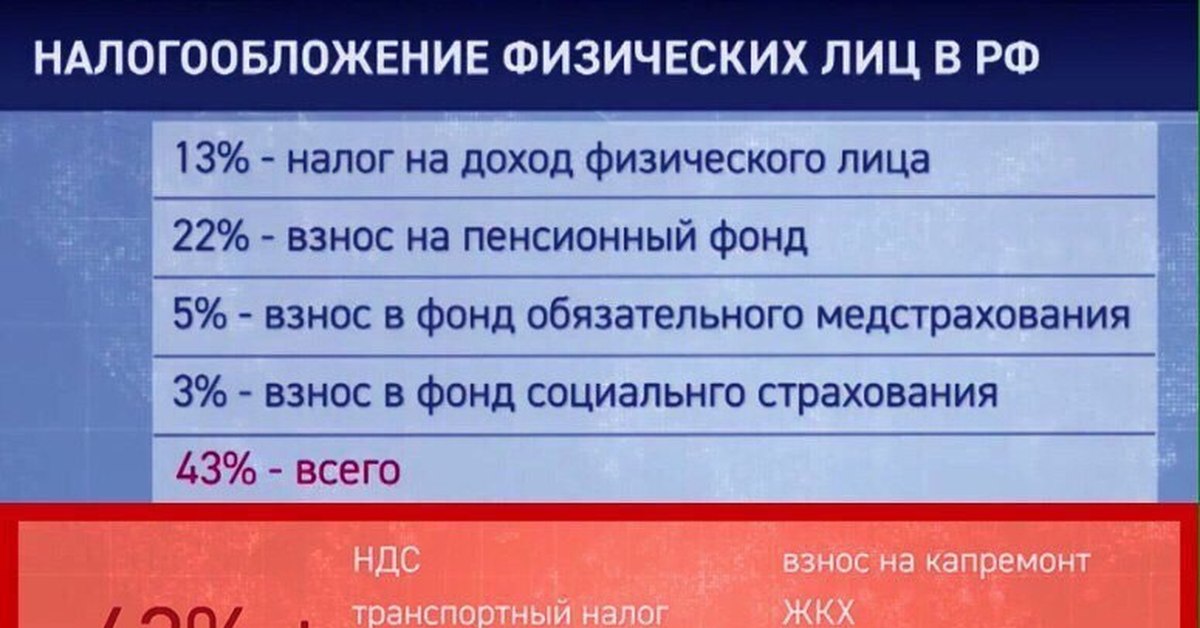

Первая группа — это налоги, которые перечисляет в бюджет работодатель с заработной платы. К ним относятся:

Вторая группа — налоги с физических лиц-предпринимателей (ФОП). Они платят единый налог (ЕН) и ЕСВ самостоятельно в зависимости от особенностей деятельности, а також также НДФЛ и военный сбор при условии общей системы налогообложения.

Третья группа — налоги с пассивных доходов: банковских процентов, роялти и так далее. Из них платится налог в размере 18% (аналогично, как НДФЛ).

Из них платится налог в размере 18% (аналогично, как НДФЛ).

А еще есть косвенные налоги. Все без исключения украинцы их платят — иногда даже не догадываясь об этом.

Согласно оценкам CASE Украина, примерно четверть тех денег, которые работник получил на руки независимо от того, легален ли доход или «в конверте», также взимается государством в бюджет в виде налогов на потребление, или же косвенных налогов.

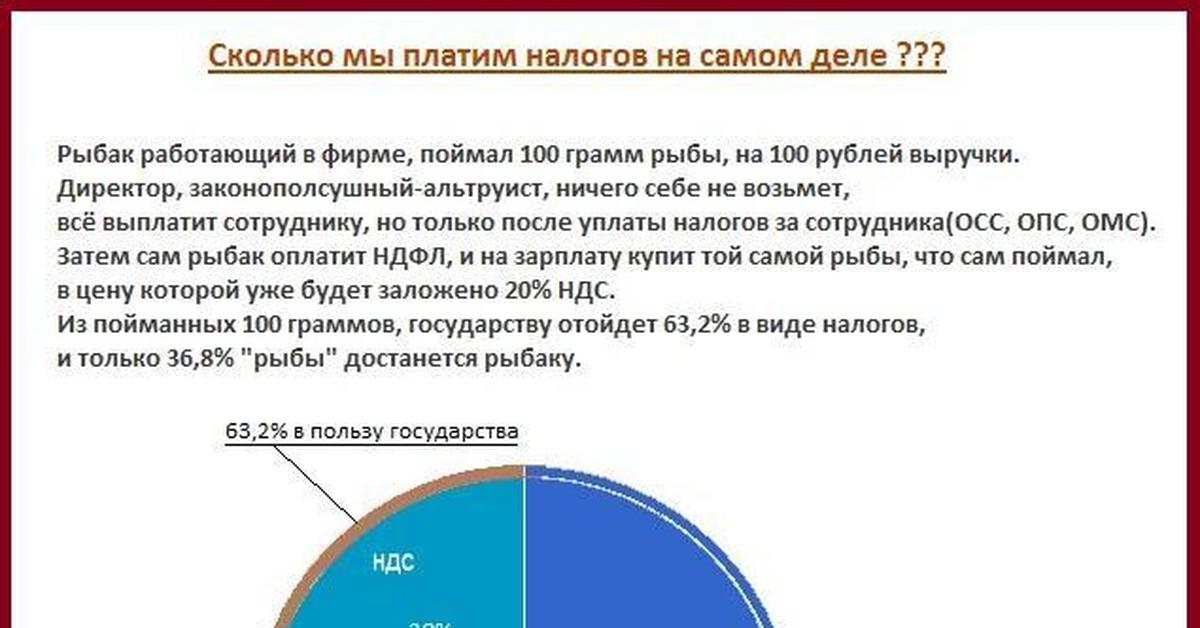

Каждый раз, когда мы покупаем что-то в магазине или получаем какую-то услугу (в том числе платим за коммунальные услуги), мы платим 20% от себестоимости товара в виде налога на добавленную стоимость (НДС). Кстати, впервые НДС в Украине ввели еще 1991 году.

Табачные и алкогольные изделия и топливо облагаются еще и акцизом, а импортные товары — импортной пошлиной.

Проще говоря, даже если гражданин не платит прямые налоги со своих доходов, он все равно является «спонсором» украинского государства.

Так почему в Украине такие высокие налоги, а качество жизни хуже, чем в Европе, где налоги ниже?

Это распространенный миф, который запустили не очень внимательные СМИ и псевдо-эксперты.

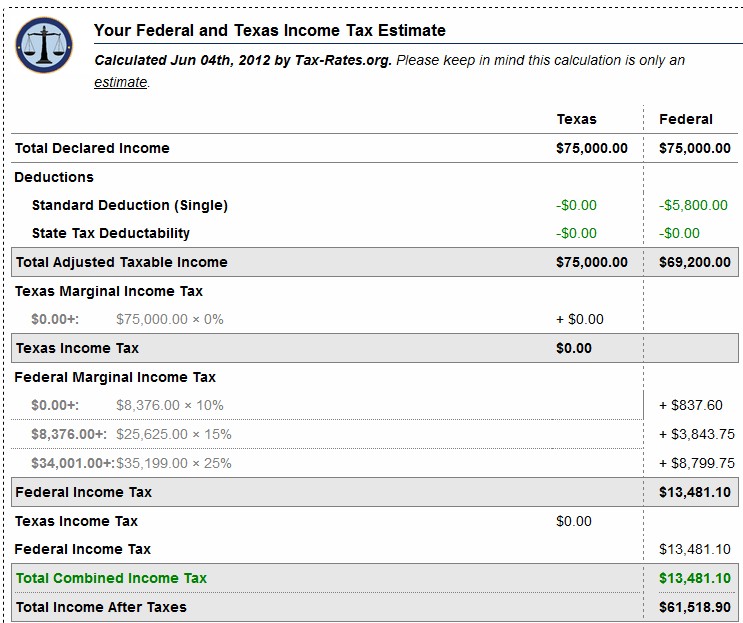

В Украине налог на доходы граждан (НДФЛ) относительно низкий — 18%. В то время, как в европейских странах и в Соединенных Штатах верхний предел этого налога достигает 50%. Есть страны, где ставка налога еще выше — например, Франция.

Кстати, среди украинских политиков этот вопрос корректно комментировали бывший глава ГФС Роман Насиров и депутат 8-го созыва от партии «Самопомощь» Татьяна Острикова.

Правда

«Если мы посмотрим, сколько собирается налога на добавленную стоимость в европейских странах… С учетом того, что у них есть практика использования пониженных ставок с НДС согласно 112 Директиве ЕС и у них есть льготные ставки… То это будет в среднем показатель по ЕС — 7% собирается НДС (от ВВП — ред.)»

Татьяна Острикова, 21/09/2016

В европейских странах действительно есть довольно гибкие льготные ставки, а среднее значение доли НДС в ВВП — около 7% как в Европе, так и в мире.

Правда

«…если сравнивать европейские и украинские налоговые ставки, то наши достаточно низкие. »

»

Роман Насиров, 30/11/2016

Согласно исследованиям PWC, в Украине общая налоговая нагрузка составляет 51,9%, в то время как среднее по ЕС и Европейской ассоциации свободной торговли — 40,3%. Но в указанном исследовании не учтено снижение в Украине ставки ЕСВ в 2016 году до 22%, тобто фактически вдвое. То есть Насиров прав, сейчас общая налоговая нагрузка в Украине ниже среднего по Европе.

А вот Юлия Тимошенко наоборот несколько раз врала и манипулировала на тему НДС. Самый яркий пример — во время презентации ее «Нового экономического курса».

Неправда

«И потому я хотела бы также открыть вам немного такую информацию, которую вы тоже можете открыть и почитать в открытых источниках: более 50 стран мира не имеют НДС. Живут, работают успешно, прекрасно, без каких-либо проблем.»

Юлия Тимошенко, 21/09/18 (1:58:11 — 1:59:15)

В Украине действительно платят очень много косвенных налогов. Налогом на добавленную стоимость облагается более широкий круг товаров, чем в европейских странах. Есть большое начисление на фонд заработных плат — его платит работодатель и его работник может даже об этом не знать, но в конце концов это происходит за счет того самого рабочего. Есть акцизы, есть импортные пошлины и все это вместе составляет около 60% всех налоговых поступлений. Иллюзия «меньших налогов» создается потому, что эти сборы перечисляют не непосредственно граждане, а их компании и бизнесы, которые выступают так называемыми налоговыми агентами.

Есть большое начисление на фонд заработных плат — его платит работодатель и его работник может даже об этом не знать, но в конце концов это происходит за счет того самого рабочего. Есть акцизы, есть импортные пошлины и все это вместе составляет около 60% всех налоговых поступлений. Иллюзия «меньших налогов» создается потому, что эти сборы перечисляют не непосредственно граждане, а их компании и бизнесы, которые выступают так называемыми налоговыми агентами.

Еще одна тема для манипуляций и лжи — распределение налоговой нагрузки. Например, еще в 2016 году бывший Генеральный прокурор Юрий Луценко очень преуменьшил количество работающего населения, которое «содержит» пенсионеров.

Неправда

«…правительство забыло простую вещь: в этой стране 43 миллиона жителей, 14 миллионов пенсионеров, 11 миллионов работающих, из которых 7 миллионов не платят налоги, потому что имеют три минимальных зарплаты, еще миллион — на упрощенном налоге и только 3 миллиона платят налоги, 3 миллиона содержат 43-миллионную страну. »

»

Юрий Луценко, 16/02/2016

В Украине проживает 42,7 млн человек. Из них пенсионеров 12,3 млн. 16,5 млн человек заняты. Сколько человек получают три минимальные зарплаты, проверить трудно, но даже если цифра верна, то налоги они на самом деле платят. Существует льгота по налогу на доходы физических лиц для тех, кто получает менее 1,4 минимальной зарплаты, однако из этой суммы в любом случае уплачивается единый социальный взнос. Более того, 1 млн «упрощенцев» на самом деле тоже платят налог, который идет в госказну. Кроме налога на доходы физических лиц и налога для «упрощенцев», население платит НДС и акциз. Словом, совсем не 3 млн человек платят налоги, а значительно больше. И считать, что все население живет на деньги из бюджета — некорректно.

Так где же искать правду о налогах?

Центр социально-экономических исследований «CASE Украина» создал онлайн-калькулятор «Счет от государства». Он в формате игры рассчитывает, сколько вы платите налогов с доходов и куда их тратят, например, какая доля из них идет на образование, пенсии, безопасность и оборону.

Все ставки налогов в Украине можно посмотреть либо в Налоговом кодексе, либо на сайте Государственной налоговой службы. Последняя разработала ресурс, на котором систематизировано кто, при каких условиях и какие налоги платит.

Профессионально о налоговой реформе пишут Александр Почкун, управляющий партнер аудиторской компании Baker Tilly Украина, эксперт iMoRe; Владимир Дубровский, старший экономист CASE Украина; Олег Гетьман, эксперт по налоговой реформе из РПР; Алексей Геращенко, преподаватель Киево-Могилянской бизнес-школы (kmbs), специалист по финансовому менеджменту и экономическим вопросам.

Куда уходят ваши доллары федерального подоходного налога?

Бенджамин Франклин однажды сказал: «Наша новая Конституция утверждена, и ее внешний вид обещает постоянство; но в этой работе ничего нельзя сказать наверняка, кроме смерти и налогов ».

Мы знаем достаточно о смерти, но задумывались ли вы о том, куда идут ваши федеральные подоходные налоги? Это вопрос, который мне часто задают, поэтому в этой статье излагается мой ответ, который ежегодно обновляется по мере изменения доходов федерального подоходного налога.

Итак, куда конкретно пошли ваши федеральные подоходные налоги в прошлом году?

Проект «Национальные приоритеты» недавно обошелся в 4 доллара США.Федеральный бюджет в 2 триллиона долларов с подробным описанием того, куда были распределены ваши налоговые доллары. Как и следовало ожидать, большая часть ваших долларов федерального подоходного налога идет на социальное обеспечение, программы здравоохранения, оборону и проценты по государственному долгу.

В 2015 году средняя семья в США заплатила 13000 долларов в виде федерального подоходного налога. CNNMoney разработала эту простую для понимания инфографику на основе долларовой банкноты, чтобы подчеркнуть, на что правительство потратило средние налоговые поступления. В разбивке по налогу в долларах указано:

Подробности:

- Здравоохранение: Medicare, Medicaid, Программа детского медицинского страхования (CHIP) и рыночные субсидии Закона о доступном медицинском обслуживании (ACA) — В этой области объединены четыре программы медицинского страхования, на долю которых приходится 28.

7% или около 3729 долларов на семью. Примерно две трети этой суммы пошло в Medicare для обеспечения медицинского страхования 55 миллионов человек старше 65 лет или с ограниченными возможностями.

7% или около 3729 долларов на семью. Примерно две трети этой суммы пошло в Medicare для обеспечения медицинского страхования 55 миллионов человек старше 65 лет или с ограниченными возможностями. - Пентагон и военные: 4% бюджета или около 3299 долларов на семью были распределены между Пентагоном, обороной и международной деятельностью по обеспечению безопасности. Большая часть этих денег из ваших федеральных подоходных налогов в 2015 году была направлена на оплату операций Министерства обороны в Афганистане, других глобальных конфликтов и расходов на содержание U.С. базируется по всему миру.

- Процентная ставка по федеральному долгу: 7% бюджета или 1776 долларов США от федерального подоходного налога на семью США в 2015 году пошли на регулярные плановые выплаты процентов по государственному долгу.

- Программы по безработице и трудоустройству: 8% от суммы вашего федерального подоходного налога, поступившей в 2015 году, или 1 041 доллар на семью, пошло на программы поддержки безработных граждан США и на трудовые программы.

- Пособия ветеранам: Эта часть составляла 5% от общего бюджета или 771 доллар на семью.Расходы федерального правительства поддержали различные общественные услуги, такие как здравоохранение и пенсионные выплаты вышедшим на пенсию федеральным служащим и ветеранам.

- Продовольственные и сельскохозяйственные программы: На программы поддержки фермеров и владельцев ранчо по всей стране приходилось 4,6% или 598 долларов на семью.

- Образовательные программы: Чтобы инвестировать в образование, 3,6% долларов вашего федерального подоходного налога в прошлом году пошли в школы, что было эквивалентно 462 долларам на семью.

- Государственные расходы: Прочие государственные расходы составили 2.9% федерального бюджета, или 378 долларов на семью.

- Жилищные и общественные программы: Финансируемое государством жилье и программы в местных общинах составили 1,9% от общей стоимости, или в среднем 250 долларов на семью.

- Энергетические и экологические программы: Чтобы защитить нашу окружающую среду и другие проекты, вы потратили 1,6% или 208 долларов на семью.

- Программы по международным отношениям: Международные проекты, финансируемые правительством США, составляли 1.5% от общей суммы или 194 доллара на семью.

- Финансирование транспорта: Затраты на базовую инфраструктуру дорог, мостов и аэропортов составили 1,2% или 151 доллар на семью.

- Финансирование науки: Наконец, для научных и медицинских исследовательских проектов часть ваших налогов составляла 1,1% или 143 доллара на семью.

Как минимизировать федеральные налоги

Если вы устали платить слишком много налогов ежегодно, как указано в этой статье, пора назначить консультацию.Свяжитесь со мной сегодня на сайте BooksinBalance.com, чтобы обсудить вопросы бухгалтерского учета, бухгалтерского учета и налогового планирования на 2017 год.

Брэндон — опытный бухгалтер и возглавляет команду с 25-летним опытом работы в сфере бухгалтерского учета. Он имеет степень бухгалтера со специализацией в области делового администрирования. Он имеет несколько сертификатов и отраслевых лицензий на подготовку налогов. Когда Брэндона нет в офисе, вы обнаружите, что этот заядлый любитель собак и животных поддерживает различные благотворительные организации в области Bay Area и не только.

Последние сообщения Брэндона Данте (посмотреть все)

Куда идут ваши налоговые деньги?

Если вы, как и большинство людей, первые два вопроса, которые приходят вам в голову, когда вы каждый год смотрите на свою налоговую декларацию, — это «Сколько я заработал?» и «Сколько они взяли?»

Кто такие « они» ? Конечно, федеральное правительство.

И пока вы ворчите о том, сколько дядя Сэм вычитает из вашей зарплаты каждые две недели, вы можете задаться еще одним вопросом: Что «они» вообще делают с моими налоговыми долларами?

Отличный вопрос. . . особенно с года IRS собирает около 3,5 триллиона долларов США в виде федеральных налогов каждый год , уплачиваемых трудолюбивыми налогоплательщиками, такими как вы. 1 Это триллионов — с буквой «Т»!

. . особенно с года IRS собирает около 3,5 триллиона долларов США в виде федеральных налогов каждый год , уплачиваемых трудолюбивыми налогоплательщиками, такими как вы. 1 Это триллионов — с буквой «Т»!

IRS может показаться загадкой, окутанной тайной, внутри загадки: деньги входят, гораздо меньше выходит, но что она делает между этими двумя этапами, остается только гадать.

Ну, больше нет. Пора отдернуть занавес и выяснить, куда уходят ваши налоговые деньги.

По сути, есть три основные категории, за которые платят ваши налоговые деньги:

- Проценты по государственному долгу (8%)

- Обязательные расходы , также известные как компенсационные расходы, которые не подлежат обзору регулярного бюджета (61%)

- Дискреционные расходы , которые расходуются на программы, которые Конгресс должен регулярно пересматривать и откладывать для конкретной цели (31%) 2

Сделайте ваши налоги правильно лучшими в своем бизнесе!

Довольно широкая, правда? Давайте разберемся и посмотрим, где на самом деле кончатся ваши деньги .

Проценты по государственному долгу

Скажем так, дядя Сэм не совсем работает с Baby Steps. Правительство США в настоящее время имеет долг на сумму более 23 триллионов долларов, причем 8% ваших налоговых долларов идет на выплату процентов по этому долгу. 3

Проценты по государственному долгу, которые должно выплачивать федеральное правительство каждый год, изменяется в зависимости от двух факторов — размера самого долга и повышения и понижения процентных ставок.И поскольку как национальный долг , так и , процентные ставки по этому долгу, как ожидается, вырастут в течение следующего десятилетия, как и размер процентных платежей нашей страны, а это означает, что на эти выплаты может быть потрачено больше долларов наших налогоплательщиков. 4

Может быть, пора наконец заставить Вашингтон погасить долг. . .

Обязательные расходы

Давайте поговорим о правах. Это пособия и услуги по социальному обеспечению, Medicare, Medicaid и по делам ветеранов.Они называются пособиями , потому что правительство вынимает деньги из вашей зарплаты для их финансирования, поэтому вы получаете право на эти пособия при выполнении определенных условий.

Это пособия и услуги по социальному обеспечению, Medicare, Medicaid и по делам ветеранов.Они называются пособиями , потому что правительство вынимает деньги из вашей зарплаты для их финансирования, поэтому вы получаете право на эти пособия при выполнении определенных условий.

С 1962 года эта категория расходов выросла на , на , и тому есть две основные причины. Во-первых, были введены новые льготы, такие как Medicare и Medicaid (начало в 1965 г.), налоговый кредит на заработанный доход (также известный как EITC, введенный в 1975 г.) и налоговый кредит на детей (1997 г.).Во-вторых, количество людей, получающих эти пособия, резко возросло, поскольку бэби-бумеры вступают в пенсионный возраст, начинают получать пособия по социальному обеспечению и становятся участниками программы Medicare. 5

Все эти факторы, а также несколько льгот для наших военных ветеранов, увеличивают долю обязательных расходов почти до двух третей (61%) федерального бюджета в 2018 году. Давайте взглянем на некоторые из важных составляющих.

Давайте взглянем на некоторые из важных составляющих.

Социальное обеспечение

Социальное обеспечение было создано в 1935 году для обеспечения доходов пенсионеров старше 65 лет и составляет более трети (39%) обязательных расходов.Он предназначен для пополнения вашего дохода, когда вы выйдете на пенсию или станете инвалидом. Если вы умрете до того, как получите право на пособие, ваши иждивенцы получат пособие.

Типы лиц, получающих пособие по социальному обеспечению:

- Пенсионеры и члены их семей

- Инвалиды и члены их семей

- Выжившие умершие рабочие 6

Налоги и пособия по социальному обеспечению связаны с инфляцией, что означает, что они повышаются по мере удорожания.Сколько в среднем человек, имеющий социальное обеспечение, получает ежемесячно? Вот краткая разбивка:

Все пенсионеры | 1 503 долл. |

Пожилая пара, обе получают пособие | 2 531 долл. США |

Овдовевшая мать и двое детей | 2 934 долл. США |

Пожилая вдова (вдова) одна | $ 1,422 |

Работник-инвалид, супруг (а) и один или несколько детей | 2 176 долл. США |

Все инвалиды | $ 1,258 |

По данным Управления социального обеспечения, в 2019 году около 64 миллионов американцев получили пособия на сумму более 1 триллиона долларов. 8 Подождите секунду.

Все эти льготы оплачиваются за счет налога на заработную плату в размере 6,2% от вашего заработка, который взимается только до «максимального предела заработка». Этот предел составлял 132 900 долларов на 2019 год и 137 700 долларов на 2020 год. 9 Это просто означает, что ни один налогоплательщик не заплатит более 8 537,40 долларов в качестве налогов на социальное обеспечение в 2020 году.

9 Это просто означает, что ни один налогоплательщик не заплатит более 8 537,40 долларов в качестве налогов на социальное обеспечение в 2020 году.

Теперь вы, вероятно, смотрите на это среднемесячное пособие в размере 1503 долларов в месяц и думаете: «Ух ты, — недостаточно денег, чтобы жить!» Что ж, ты прав! Социальное обеспечение должно быть добавкой к вашему пенсионному доходу.

Вот почему так важно откладывать не менее 15% своего дохода на пенсию. Если у вас есть вопросы о накоплении средств на пенсию, свяжитесь с одним из наших профессионалов SmartVestor и начните составлять план.

Medicare

Невозможно обойти стороной тот факт, что здравоохранение стоит дорого, особенно когда вы на пенсии. Вот где на помощь приходит Medicare.

Программа

Medicare в последнее время много раз упоминалась в новостях, но что именно? Короче говоря, Medicare — это федеральная программа медицинского страхования, созданная в 1965 году и обеспечивающая покрытие нескольких групп людей:

.

- Люди старше 65 лет

- Некоторые молодые люди с ограниченными возможностями

- Люди с терминальной стадией почечной недостаточности (ТПН, хроническая почечная недостаточность, требующая диализа или трансплантации)

Вы можете разделить Medicare на три разные «части»:

- Medicare Part A: Обычно покрывает пребывание в больнице, часть ухода в учреждении сестринского ухода, уход в хосписе и некоторые услуги по уходу на дому

- Medicare Part B: Покрывает посещения врача, амбулаторные услуги, медицинские принадлежности и профилактическую помощь

- Medicare Part D: Покрывает рецептурные препараты

Существует также часть C Medicare, также называемая Medicare Advantage, которая представляет собой комплексную альтернативу, состоящую из всех частей в одном плане. 10

В 2018 году (доступны данные за последний год) на Medicare пришлось 28% всех обязательных расходов на общую сумму 705 миллиардов долларов, чтобы покрыть в рамках программы примерно 60 миллионов американцев. 11

11

Кто за все это платит? Большая часть этого на ваши копейки! Американские налогоплательщики финансируют Medicare за счет налога на заработную плату в размере 1,45% от всех своих доходов. Но в отличие от налога на социальное обеспечение не существует предела максимального дохода. Закон о доступном медицинском обслуживании также добавил дополнительный 0.9% налог на трудовой доход свыше 200 000 долларов США (250 000 долларов США для супружеских пар). 12, 13

Medicaid

Как и Medicare, Medicaid — это спонсируемая государством программа страхования, которая обеспечивает медицинское страхование взрослых с низким доходом, детей, беременных женщин, пожилых людей и людей с ограниченными возможностями. 14

Medicaid берет на себя еще одну крупную часть национальных расходов на здравоохранение, при этом федеральное правительство потратило 389 миллиардов долларов на финансирование программы в 2018 году. Но на самом деле общие расходы на Medicaid составили 597 миллиардов долларов — как это возможно? Федеральное правительство делит расходы на Medicaid с правительствами штатов. И штаты получают более выгодную сделку — в некоторых случаях дядя Сэм оплачивает 75% их расходов по программе Medicaid. 15,16

Но на самом деле общие расходы на Medicaid составили 597 миллиардов долларов — как это возможно? Федеральное правительство делит расходы на Medicaid с правительствами штатов. И штаты получают более выгодную сделку — в некоторых случаях дядя Сэм оплачивает 75% их расходов по программе Medicaid. 15,16

Пособия ветеранам

Обязательные пособия ветеранам включают компенсацию по инвалидности, пособия на похороны, пенсии, образование, профессиональную подготовку и реабилитацию, страхование и жилищные программы. 17

Это большие программы, которые финансируются за счет обязательных расходов.Хотя часть денег по этим программам (Социальное обеспечение и Медикэр) выплачивается автоматически, часть (включая деньги на пособия ветеранам) поступает за счет налогов на ваш заработанный доход и таких вещей, как прирост капитала.

Плюс, большая часть этих льгот для наших ветеранов покрывается за счет дискреционных расходов. Говоря о которых . . .

Говоря о которых . . .

Дискреционные расходы

Дискреционные расходы — последняя часть головоломки, когда дело доходит до того, как расходуются ваши налоговые деньги.Каждый год Конгресс решает, кто сколько денег получает, когда они обсуждают счета за расходы. Другими словами, эти программы подлежат усмотрению Конгресса, что означает , что означает, что они могут принимать решение об увеличении или уменьшении финансирования определенных программ по своему усмотрению.

Давайте взглянем на некоторые из основных категорий, охватываемых дискреционными расходами.

Национальная оборона

Расходы на оборону составляют около половины всех дискреционных расходов при 48%. 18 Это финансирует Министерство обороны и все его операции, включая активные военные действия в Ираке и Афганистане.

Транспорт

На финансирование самолетов, поездов и автомобилей приходится около 7% дискреционных расходов. 19 Это платит за дороги и мосты, авиадиспетчерскую службу и Департамент транспорта.

19 Это платит за дороги и мосты, авиадиспетчерскую службу и Департамент транспорта.

Образование

Услуги по образованию, обучению и трудоустройству составляют еще 7% дискреционных расходов. 20 Это в основном осуществляется через Министерство образования и охватывает все, от выплаты заработной платы учителям до субсидий на оплату обучения в колледже. К сожалению, это также включает финансирование федеральных студенческих ссуд. Уомп, уомп.

Пособия ветеранам

Хотя некоторые льготы для ветеранов являются обязательными расходами, около 44% бюджета Управления по делам ветеранов (VA) поступает из дискреционных фондов, выделенных Конгрессом, что составляет около 6% всех дискреционных расходов. 21 , 22 Сюда входят такие вещи, как медицинское обслуживание, строительство объектов VA и ИТ-услуги на этих объектах.

Здоровье

Около 5% дискреционных расходов идет на финансирование таких агентств, как Центры по контролю за заболеваниями (CDC), Управление по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) и Национальный институт здравоохранения (NIH). 23 Эти агентства исследуют болезни и новые лекарственные препараты, следят за безопасностью пищевых продуктов и финансируют медицинские исследования.

Получите рекомендации по налогам

Уф! Теперь вы знаете, куда уходят ваши деньги. Мы понимаем, что налоги — это сложно, но это не значит, что они должны вызывать стресс. (Вы знаете, кроме , а не , когда эти деньги есть на вашем банковском счете.)

Пройдите нашу быструю налоговую викторину, чтобы увидеть, насколько сложна ваша ситуация, и найти отправную точку, которая лучше всего подходит для вас — вам может потребоваться помощь профессионала, или может иметь смысл сделать это самостоятельно с помощью программного обеспечения для подготовки налогов.

И если вам – нужна помощь, наш налоговый Одобренные местные поставщики (ELP) здесь для вас.

Найдите своего налогового профи сегодня!

За что платят налоги? Защита, социальное обеспечение, медицинское обслуживание и др.

Что правительство делает с нашими налоговыми деньгами

Миллионы американцев ежегодно подают свои налоговые декларации. Куда уходят все эти деньги?

Только ответы на часто задаваемые вопросы, США СЕГОДНЯ

Если вы просто выписали чек дяде Сэму или рассчитали налоговую ставку за год, вы, возможно, задаетесь вопросом, куда деваются все эти с трудом заработанные доллары?

К сожалению, вы не можете направить налоги на нужды департаментов или программ, которые вы поддерживаете.Ваши налоги попадают в более крупный фонд, вносимый всеми остальными, и распределяются в зависимости от потребностей и направления политики.

Тем не менее, разумно понять, как правительство использует ваши налоговые доллары, чтобы вы могли быть заинтересованным и информированным гражданином. Это также может помочь вам при оценке кандидатов в президенты 2020 года и политики, которую они предлагают.

Давайте заглянем под капот федерального правительства.

По данным Управления по управлению и бюджету, за 2018 год федеральное правительство получило 3,33 триллиона долларов в виде налогов от физических и юридических лиц.Общая сумма распределяется следующим образом:

- 1,68 триллиона долларов США от подоходных налогов с физических лиц

- 1,17 триллиона долларов США от налогов на заработную плату

- 204,7 млрд долларов США от корпоративных подоходных налогов

- 95,0 млрд долларов США от акцизов

- 175,9 млрд долларов США от прочих

« Категория «прочие» включает 23 миллиарда долларов от налогов на наследство и дарение, 41,3 миллиарда долларов от таможенных пошлин и сборов, 70,8 миллиарда долларов от депозитов Федеральной резервной системы и 40,9 миллиарда долларов от прочих.

Бесплатные подарки в налоговый день: Получите некоторое облегчение с маргаритой за 1 доллар, обедом, бесплатным массажем и многим другим

Нью-Йоркский автосалон: VW представляет концепцию компактного пикапа, который может быть доставлен в США

Крупнейшие налогоплательщики

Общие расходы федеральным правительством в 2018 году составила 4 доллара.22 трлн. Но некоторые программы действительно привлекли деньги, например, аренда Внешнего континентального шельфа, в результате чего общие затраты в 2018 году снизились до 4,11 триллиона долларов.

Большая часть налоговых долларов помогает финансировать оборону, социальное обеспечение, медицинское обслуживание, программы здравоохранения и программы социальной защиты, такие как продовольственные талоны и выплаты по инвалидности, наряду с выплатой процентов по государственному долгу.

Вот как он ломается.

- Социальное обеспечение: 987,8 миллиарда долларов или 23,4% от общих федеральных расходов

- Национальная оборона: 631 доллар.2 миллиарда или 15% от общих расходов

- Medicare: 588,7 миллиарда долларов или 14% от общих расходов

- Здравоохранение: 551,2 миллиарда долларов или 13,1% от общих расходов

- Программы социальной защиты: 495,3 миллиарда долларов или 11,8% от общих расходов

- Процентная ставка по долгу: 325 миллиардов долларов или 7,7% от общих расходов

Медицинские программы включают Medicaid, Программу медицинского страхования детей (CHIP) и субсидии по Закону о доступном медицинском обслуживании. Программы социальной защиты финансируют Программу дополнительной помощи в питании (SNAP) для американцев с низким доходом, дополнительный социальный доход для инвалидов и пожилых американцев, а также налоговые льготы на заработанный доход и налоговые льготы на детей, а также другие программы.

Вот как были потрачены оставшиеся налоговые доллары в 2018 году:

- Пособия и услуги для ветеранов: 178,9 млрд долларов или 4,2% от общих расходов

- Образование, обучение, занятость и социальные услуги: 95,5 млрд долларов или 2,3% от общих расходов

- Транспорт: 92,8 млрд долларов или 2,2% от общих расходов

- Международные отношения: 49 млрд долларов или 1,2% от общих расходов

- Отправление правосудия: 60,4 млрд долларов или 1,4% от общих расходов

- Развитие сообщества и регионов: 42 доллара США.2 миллиарда или 1% от общих расходов

- Природные ресурсы и окружающая среда: 39,1 миллиарда долларов или 0,9% от общих расходов

- Общая наука, космос и технологии: 31,5 миллиарда долларов или 0,8% от общих расходов

- Сектор государственного управления: 23,9 миллиарда долларов или 0,6% от общих расходов

- Сельское хозяйство: 21,8 млрд долларов или 0,5% от общих расходов

- Энергия: 2,2 млрд долларов или 0,05% от общих расходов

Вероятность того, что вас выберут на должность присяжных, больше, чем прохождения аудита IRS

Знаменитый фраза, предполагающая, что единственные две уверенности в жизни — это смерть и налоги, как нельзя более подходящая.У Шона Доулинга из Buzz60 есть еще кое-что.

Buzz60

Определение подоходного налога

Что такое подоходный налог?

Термин «подоходный налог» относится к типу налога, который правительство взимает с доходов, полученных от юридических и физических лиц в пределах их юрисдикции. По закону налогоплательщики должны ежегодно подавать налоговую декларацию для определения своих налоговых обязательств.

Подоходный налог является источником дохода для правительства. Они используются для финансирования государственных услуг, оплаты государственных обязательств и обеспечения товаров для граждан.

Ключевые выводы

- Подоходный налог — это вид налога, который государство взимает с доходов, полученных от юридических и физических лиц в пределах их юрисдикции.

- Подоходный налог используется для финансирования государственных услуг, оплаты государственных обязательств и предоставления товаров для граждан.

- Подоходный налог с населения — это вид подоходного налога, который взимается с заработной платы физических лиц и других видов доходов.

- Налог на прибыль предприятий применяется к корпорациям, товариществам, малому бизнесу и лицам, которые работают не по найму.

Некоторые инвестиции, такие как облигации жилищного управления, как правило, освобождаются от подоходного налога.

Как работает подоходный налог

В большинстве стран применяется прогрессивная система подоходного налога, при которой лица с более высокими доходами платят более высокую налоговую ставку по сравнению с их коллегами с более низкими доходами. США ввели первый в стране подоходный налог в 1862 году, чтобы помочь финансировать Гражданскую войну. После войны налог был отменен; он был восстановлен в начале 20 века.

Налоговая служба (IRS) собирает налоги и обеспечивает соблюдение налогового законодательства в Соединенных Штатах.IRS применяет сложный набор правил и положений, касающихся отчетных и налогооблагаемых доходов, вычетов, кредитов и т. Д. Агентство взимает налоги со всех форм дохода, таких как заработная плата, оклады, комиссионные, инвестиции и коммерческие доходы.

Подоходный налог с населения, который собирает правительство, может помочь в финансировании государственных программ и услуг, таких как социальное обеспечение, национальная безопасность, школы и дороги.

Виды подоходного налога

Индивидуальный подоходный налог

Индивидуальный подоходный налог также называют подоходным налогом с населения.Этот вид подоходного налога взимается с заработной платы физических лиц, окладов и других видов доходов. Этот налог обычно является налогом, взимаемым государством. Из-за освобождений, удержаний и кредитов большинство людей не платят налоги со всего своего дохода.

IRS предлагает ряд вычетов по подоходному налогу и налоговых льгот, которые налогоплательщики могут использовать для уменьшения своего налогооблагаемого дохода. В то время как вычет может снизить ваш налогооблагаемый доход и налоговую ставку, которая используется для расчета вашего налога, налоговый кредит снижает ваш подоходный налог, давая вам более крупный возврат удерживаемого вами удержания.

IRS предлагает налоговые вычеты на расходы на здравоохранение, инвестиции и определенные расходы на образование. Например, если налогоплательщик получает доход в размере 100 000 долларов США и имеет право на вычеты в размере 20 000 долларов США, налогооблагаемый доход уменьшается до 80 000 долларов США (100 000–20 000 долларов США = 80 000 долларов США).

Налоговые льготы существуют, чтобы помочь уменьшить налоговые обязательства налогоплательщика или сумму задолженности. Они были созданы в первую очередь для семей со средним и низким доходом. Для иллюстрации: если физическое лицо должно 20 000 долларов по налогам, но имеет право на получение кредита на 4500 долларов, его налоговые обязательства уменьшаются до 15 500 долларов (20 000 — 4500 долларов = 15 500 долларов).

Налог на прибыль предприятий

Предприятия также платят подоходный налог со своих доходов; IRS облагает налогом доход от корпораций, товариществ, индивидуальных подрядчиков и малых предприятий. В зависимости от бизнес-структуры корпорация, ее владельцы или акционеры отчитываются о своих доходах от бизнеса, а затем вычитают свои операционные и капитальные расходы. Как правило, разница между их коммерческим доходом и их операционными и капитальными расходами считается их налогооблагаемым коммерческим доходом.

Государственный и местный подоходный налог

Большинство штатов США также взимают подоходный налог с населения. Но есть восемь штатов, которые не взимают подоходный налог с жителей: Аляска, Флорида, Невада, Южная Дакота, Техас, Теннесси, Вашингтон и Вайоминг. Теннесси отменил налог на холл 1 января 2021 года, который облагался налогом на дивиденды и проценты.

В Нью-Гэмпшире также нет подоходного налога штата. Но резиденты должны платить налог в размере 5% с любых заработанных дивидендов и процентов. В 2018 году штат принял закон, который с января упразднит 5% -ный налог на проценты и дивиденды.1, 2024 г. Таким образом, к 2024 г. количество штатов, не облагаемых налогом на прибыль, достигнет девяти.

Однако имейте в виду, что не обязательно дешевле жить в штате, который не взимает подоходный налог. Это связано с тем, что штаты часто компенсируют потерянный доход за счет других налогов или сокращенных услуг. Кроме того, существуют и другие факторы, определяющие доступность проживания в штате, включая здравоохранение, стоимость жизни и возможности трудоустройства. Например, жители Флориды платят налог с продаж в размере 6% на товары и услуги, в то время как налог с продаж штата в Теннесси составляет 7%.

Каковы источники доходов федерального правительства?

ОБЩАЯ ВЫРУЧКА

В 2019 году федеральное правительство собрало выручку в размере 3,5 триллиона долларов, что составляет примерно 16,3 процента валового внутреннего продукта (ВВП) (диаграмма 2). За последние 50 лет федеральные доходы составили в среднем 17,4 процента ВВП, варьируя от 20,0 процента (в 2000 году) до 14,6 процента (последний раз в 2009 и 2010 годах).

НАЛОГ НА ИНДИВИДУАЛЬНЫЙ ДОХОД

Индивидуальный подоходный налог был крупнейшим источником федеральных доходов с 1950 года, составляя около 50 процентов от общей суммы 8.1 процент ВВП в 2019 году (рисунок 3). В последние годы доходы от индивидуального подоходного налога выросли до 9,9 процента ВВП (в 2000 году) на пике экономического бума 1990-х годов и упали до 6,1 процента (в 2010 году) после Великой рецессии 2007–2009 годов.

НАЛОГ НА КОРПОРАТИВНЫЙ ПРИБЫЛЬ

Налог на прибыль корпораций принес 7 процентов государственных доходов в 2019 году, и этот источник доходов имеет тенденцию к снижению. Поступления от налога упали в среднем с 3,7 процента ВВП в конце 1960-х годов до в среднем всего 1.4 процента ВВП за последние пять лет и 1,1 процента ВВП, последний раз в 2019 году (диаграмма 3).

НАЛОГИ НА СОЦИАЛЬНОЕ СТРАХОВАНИЕ (ЗАПЛАТА)

Налоги на заработную плату на заработную плату, которые финансируют социальное обеспечение и часть больничного страхования Medicare, составляют наибольшую часть поступлений от социального страхования. Другие источники включают налоги на заработную плату для пенсионной системы железнодорожников и программы страхования от безработицы, а также федеральные пенсионные взносы рабочих.В целом сборы на социальное страхование составили 36 процентов федеральных доходов в 2019 году.

Создание программы Medicare в 1965 году в сочетании с периодическим повышением налогов на фонд социального страхования привело к увеличению поступлений от социального страхования с 1,6 процента ВВП в 1950 году до 6,2 процента в 2009 году (диаграмма 3). Временное сокращение доли служащих в налогах на социальное обеспечение — часть программы стимулирования экономики после финансового кризиса — привело к сокращению поступлений по социальному страхованию до 5,3 процента ВВП в 2011 и 2012 годах.С тех пор поступления от налогов на социальное страхование выросли до 5,9 процента ВВП в 2019 году.

ФЕДЕРАЛЬНЫЙ АКЦИЗНЫЙ НАЛОГ

Налоги на покупку товаров и услуг, включая бензин, сигареты, алкогольные напитки и авиаперелеты, принесли 2,9 процента федеральных доходов в 2019 году. Но и эти налоги идут на убыль: поступления от акцизных сборов неуклонно снижаются по сравнению со средними показателями. 1,7 процента ВВП в конце 1960-х годов до в среднем 0,5 процента в период с 2015 по 2019 год (диаграмма 3).

ПРОЧИЕ ДОХОДЫ

Федеральное правительство также собирает доходы от налогов на наследство и дарение, таможенных пошлин, доходов от Федеральной резервной системы и различных сборов и сборов.В целом, эти источники принесли 5,0 процента федеральных доходов в 2019 году. С 1965 года они колебались от 0,6 до 1,0 процента ВВП (диаграмма 3). В последние годы эта цифра находится на верхней границе этого диапазона из-за необычно высокой прибыли Совета управляющих Федеральной резервной системы, связанной с его усилиями по стимулированию экономики с 2008 года.

ДОЛИ В ОБЩЕЙ ВЫПЛАТЕ

Индивидуальный подоходный налог обеспечивал почти половину общих федеральных доходов с 1950 года, в то время как другие источники доходов увеличивались и уменьшались (диаграмма 4).Акцизы приносили 19 процентов общих доходов в 1950 году, но лишь около 3 процентов в последние годы. Доля доходов, поступающих от корпоративного подоходного налога, снизилась с примерно одной трети от общей суммы в начале 1950-х годов до 7 процентов в 2019 году. Напротив, налоги на заработную плату обеспечили более трети доходов в 2019 году, что более чем в три раза больше. доля в начале 1950-х гг.

Обновлено в мае 2020 г.

Как работают подоходные налоги штата

Налоги — это те неприятные проценты, которые прибавляются к каждому потраченному вами доллару, к каждому доллару, который вы зарабатываете, и ко всему, что у вас есть.Как однажды сказал Бенджамин Франклин: «… в этом мире нельзя сказать наверняка ничего, кроме смерти и налогов». И иногда так кажется. Но налоги могут служить очень полезной цели — они помогают управлять нашим правительством, и без них многие услуги, которыми мы пользуемся каждый день, не существовали бы. Дороги, по которым вы ездите, школы, в которые вы ходите и отправляете своих детей, парки, в которых вы устраиваете пикники, и даже больницы, в которые вы обращаетесь, когда болеете, — все это, по крайней мере частично, оплачивается вашими налоговыми долларами.

Большинство налогов, которые вы платите, поступают в федеральное правительство, но некоторые поступают в правительство штата, в котором вы живете или работаете. И в зависимости от того, в каком штате вы звоните домой и сколько денег вы зарабатываете, часть вашего дохода то, что принадлежит правительству, может быть очень маленьким или очень большим.

Правительства штатов получают часть своих операционных денег от федерального правительства, но большая часть остальных денег, необходимых для работы, поступает от налогов. Правительства штатов собирают все виды налогов, о многих из которых вы, вероятно, знаете (например, налог с продаж), а о некоторых, о которых вы, возможно, никогда не слышали (например, налог на добычу полезных ископаемых).Но для многих штатов крупнейшим источником доходов является подоходный налог в размере , то есть налог на любые деньги, которые зарабатывают люди или предприятия в штате. Несмотря на то, что в этой статье мы сосредоточимся на подоходном налоге с физических лиц — налоге на доходы отдельных людей — имейте в виду, что предприятия также должны платить налог на деньги, которые они зарабатывают.

Подоходный налог может быть довольно сложным, особенно если учесть, что многие из 50 штатов собирают разные типы подоходных налогов, разные ставки подоходного налога, а в некоторых штатах подоходный налог вообще не взимается.В каждом штате даже есть свои правила о том, кто и как облагается налогом. Итак, как вы можете во всем этом разобраться? А что произойдет, если вы живете более чем в одном штате? Или пойти в армию? Или у вас действительно низкий доход? Что ж, чтобы ответить на эти вопросы, нам нужно начать с самого начала и понять, что именно налог на прибыль, ну, налогообложение.

Лучше или хуже жить в государстве без подоходного налога?

Ожидается, что

техасских избирателя решат, стоит ли ужесточать для штата налогообложение доходов резидентов.

Штат Одинокая звезда уже является одним из семи штатов США, которые отказываются от подоходного налога с физических лиц с 2019 года. В ноябре в бюллетенях Техаса жителям будет предложено добавить запрет на введение подоходного налога с физических лиц в конституцию штата.

Что лучше жить в штате без подоходного налога? Это отличный вопрос, учитывая, что мы уже должны откладывать часть своей зарплаты федеральному правительству.

Пример для отмены индивидуального подоходного налога обычно выглядит следующим образом: штаты, которые не вкладываются напрямую в заработную плату своих жителей, становятся маяками для роста.Они лучше умеют создавать рабочие места и удерживать молодых образованных рабочих от переезда в другие штаты.

Штаты без подоходного налога с населения

- Аляска

- Флорида

- Невада

- Южная Дакота

- Техас

- Вашингтон

- Вайоминг

Жители Нью-Гэмпшира и Теннесси также избавлены от необходимости передавать дополнительную часть своей зарплаты, хотя они платят налог на дивиденды и доход от инвестиций.

Американский законодательный совет по обмену сообщает, что за последнее десятилетие девять штатов без подоходного налога с физических лиц неизменно превосходили по темпам роста ВВП, занятости и миграции внутри штатов девять штатов с самыми высокими налогами на доходы физических лиц.

Другие, однако, скептически относятся к выводам ALEC.

Нет убедительных доказательств того, что штаты без подоходного налога превосходят штаты, в которых они есть или даже имеют относительно высокие ставки, говорит Майкл Мазеров, старший научный сотрудник Центра по бюджетным и политическим приоритетам.

«Сохранение и увеличение государственных инвестиций в образование, здравоохранение, дороги, мосты, парки и другую инфраструктуру сделают гораздо больше для стимулирования инклюзивного экономического роста и благосостояния их жителей, чем сокращение подоходных налогов», — говорит Мазеров. .

Споры о налогообложении носят в основном идеологический характер. Те, у кого больше зарплата, могут увидеть недостатки налогообложения личного дохода. С другой стороны, те, кто хочет, чтобы правительства помогли формировать общество — и поддержали финансирование этой инициативы, — могут поддержать подоходный налог.Однако прежде чем принять чью-то сторону, примите во внимание эти факторы.

Новый налоговый законопроект уменьшил вычет подоходного налога штата

Должностные лица в штатах с более высокими ставками индивидуального подоходного налога — например, Калифорния и Нью-Йорк — менее чем взволнованы положением в новом налоговом кодексе, ограничивающим налоги штата и местные налоги (SALT) отчисления, которые жители могут требовать в размере 10 000 долларов США.

Старый налоговый кодекс позволял налогоплательщикам, которые предпочли перечислять, а не брать стандартные вычеты — ранее 6350 долларов США для индивидуальных лиц и 12 700 долларов США для пар, подающих документы совместно, — вычитать все налоги на имущество, которые они уплатили государственным и местным правительственным учреждениям, а также их сумма налогов с продаж или индивидуального подоходного налога.

Поскольку большинство людей накапливают больше индивидуальных подоходных налогов, они выбирают эту категорию для удержания. По словам экономистов, из-за этих изменений некоторые, вероятно, будут вынуждены еще больше.

Это обычное дело для людей, живущих в штате без индивидуального подоходного налога, потому что эти жители по умолчанию либо брали стандартный вычет, либо вычитали сумму, которую они заплатили в виде налога с продаж и налога на имущество, из своих федеральных налоговых счетов. Без крупных покупок и без значительного портфеля недвижимости, вероятно, будет труднее достичь нового предела в 10 000 долларов.

Есть другие способы получить вас

Правительства штатов используют доллары налогоплательщиков для финансирования содержания дорог, правоохранительных органов и других государственных услуг. Финансирование этих услуг обычно поступает из трех основных областей: налоги на имущество, налоги с продаж и налоги на прибыль.

В штатах, где нет подоходного налога с физических лиц, можно просить жителей и посетителей платить больше налога с продаж на продукты, одежду и другие товары, как это имеет место в Неваде. Или, как в Нью-Гэмпшире, домовладельцы в конечном итоге платят больше по счетам по налогу на недвижимость по сравнению с таковыми в соседних штатах.

Теннесси, например, имел самую высокую ставку комбинированного налога с продаж в стране в 2019 году, согласно данным Tax Foundation. Штат добровольцев, который так осуждает подоходный налог, что избиратели изменили конституцию Теннесси в 2014 году, навсегда запретив эти налоги, взимает 7-процентный налог с продаж по всему штату. В сочетании с местными налогами с продаж комбинированная ставка увеличивается в среднем до 9,47 процента.

В целом, в семи штатах без подоходного налога, а также в Нью-Гэмпшире и Теннесси средняя ставка налога с продаж составляла 6.99 процентов — на 56 базисных пунктов выше, чем в среднем по остальному 41 штату, согласно данным Налогового фонда.

Согласно анализу ATTOM Data Solutions, в Нью-Гэмпшире домовладельцы платят одни из самых высоких эффективных налогов на недвижимость в стране. По данным Совета колледжей, Гранитный штат также постоянно находится на низком уровне по вкладу средств в высшее образование и имеет одни из самых дорогих двух- и четырехлетних колледжей в стране, если посмотреть на среднюю плату за обучение и плату за обучение.

В Вашингтоне цены на бензин обычно одни из самых высоких в стране — отчасти из-за высокого налога на бензин. По данным Управления энергетической информации, по состоянию на 2019 год Вашингтон взимает 49,5 цента за галлон в виде налогов и сборов, что является третьим по величине в стране после Пенсильвании и Калифорнии.

В других странах, Техас и Невада имеют налоги с продаж выше среднего, а Техас также имеет более высокие, чем средние, эффективные ставки налога на имущество. Флорида полагается на налоги с продаж, а налоги на недвижимость выше средних по стране.Вайоминг и Аляска компенсируют потерю доходов от налога на прибыль за счет своих природных ресурсов. Оба штата получают огромные налоговые поступления от добычи угля и бурения нефтяных скважин.

Все эти дополнительные налоги увеличивают расходы на жизнь в некоторых из этих штатов. Согласно данным, собранным Советом по общественным и экономическим исследованиям, Вашингтон, Нью-Гэмпшир, Невада, Флорида и Южная Дакота были среди 24 штатов с самой высокой стоимостью жизни в 2018 году. Аляска также является одним из самых дорогих мест для жизни, но в значительной степени из-за ее удаленности.

| Эффективная ставка налога на нижние 20% | 11,2% | 10,4% |

| Эффективная ставка налога сверху 20% | 2,6% | 7,5% |

Усиление давления на бедных

Хотя до сих пор нет единого мнения о преимуществах проживания в штате без подоходного налога, эксперты сходятся во мнении, что есть один очевидный результат для тех штатов, которые взимают подоходный налог.

Помогает бедным.

Подоходный налог — классический инструмент перераспределения богатства. Обычно он носит «прогрессивный» характер, то есть с тех, кто зарабатывает больше, облагается налогом по более высокой ставке, чем с тех, кто зарабатывает меньше. Другие налоги обычно не имеют такой характеристики, как у Робин Гуда.

Налоги с продаж, например, считаются «регрессивными». Они не меняются в зависимости от уровня дохода потребителя. Они относятся ко всем одинаково. Так же как и сборы на продукты питания, бензин и другие основные расходные материалы.

Согласно исследованию Института налогообложения и экономической политики, эти налоги ложатся несправедливым бременем на бедных. Причина в том, что люди с самыми низкими доходами в штате тратят львиную долю своей заработной платы на покупку вещей, облагаемых налогом с продаж. Богатые, которые могут сэкономить часть своего дохода в своих 401 (k) s и других инвестициях, имеют гораздо меньшую пропорциональную подверженность налогу с продаж.

«Чрезвычайно сложно адекватно и устойчиво финансировать правительство, когда семьи с наибольшим доходом вносят наименьший вклад», — говорится в заявлении Карла Дэвиса, директора по исследованиям Института налогообложения и экономической политики.

Не ожидайте экономической выгоды

Сторонники отказа от подоходного налога с физических лиц придерживаются той же линии мышления: снижение подоходного налога повысит заработную плату для всех. Это сделает штат более привлекательным, чем его соседи, привлечет новые предприятия, создаст рабочие места и вызовет приток талантливых работников.

Но так ли это на самом деле? За последние несколько лет различные группы экономической политики отказались от предложения, поставив под сомнение правильность каких-либо из этих утверждений.

Если сопоставить девять штатов с самыми высокими ставками индивидуального налога с девятью штатами, в которых не выплачивается часть зарплаты рабочих, данные показывают, что средний темп прироста населения команды без налогов с 2006 по 2016 год был выше. По данным Института налоговой и экономической политики, 11,9 процента по сравнению с 5,6 процента.

Тем не менее, ITEP отмечает, что «более важным выводом является то, что штаты без налогов изо всех сил пытались добавлять рабочие места со скоростью, достаточной для того, чтобы идти в ногу с их растущим населением.Рост занятости отставал от роста населения примерно на 41 процент в штатах без налогов, по сравнению с 19 процентами в штатах с самыми высокими ставками налогов ».

Согласно отчету 2017 года, в Вайоминге, где сосредоточена значительная часть угольной, нефтегазовой промышленности, наблюдается один из самых больших разрывов между созданием рабочих мест и ростом населения. Государство ковбоев традиционно перекладывает большую часть налогового бремени на энергетику. Хотя это может сработать во время бума, времена спада создают проблемы с финансированием.

Взгляд на перспективу

Один из способов взглянуть на дебаты по поводу подоходного налога — просто рассмотреть политическую идеологию, лежащую в основе каждой стороны аргумента.

Если вы считаете, что правительство должно играть активную роль в формировании общества, то вы, вероятно, согласитесь, что подоходный налог штата — это хорошо. Это позволяет государству перераспределять богатство от богатых к бедным, а политики могут использовать государственные налоговые льготы, чтобы побудить людей жертвовать деньги на благотворительность, покупать солнечные батареи или продвигать другие инициативы.

д.), и медицинские услуги, взносы по страхованию здоровья, уплачиваемые страховым обществам, учрежденным и действующим в соответствии с законом «О страховых обществах и надзоре за ними»;

д.), и медицинские услуги, взносы по страхованию здоровья, уплачиваемые страховым обществам, учрежденным и действующим в соответствии с законом «О страховых обществах и надзоре за ними»; А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

7% или около 3729 долларов на семью. Примерно две трети этой суммы пошло в Medicare для обеспечения медицинского страхования 55 миллионов человек старше 65 лет или с ограниченными возможностями.

7% или около 3729 долларов на семью. Примерно две трети этой суммы пошло в Medicare для обеспечения медицинского страхования 55 миллионов человек старше 65 лет или с ограниченными возможностями.

США

США

Добавить комментарий